Los inversores se encuentran ante una realidad en los mercados financieros cada vez más compleja, con un elevado número de incertidumbres políticas y macroeconómicas. ¿Existe la posibilidad de protegerse ante la incertidumbre o incluso recibir beneficios?

Pueden encontrar varios medios citando el “Índice del miedo”, el famoso VIX, que mide la volatilidad implícita de las opciones sobre el S&P 500 (para ver el listado de opciones de CME Group, haga clic aquí) combinando precios de las Calls y de las Puts en los próximos 30 días.

Pero… ¿Cómo podemos interpretar la volatilidad implícita?

La volatilidad implícita es un rango que el creador de mercado atribuye a las opciones, en función del riesgo que presentan. Para entender bien el funcionamiento de la volatilidad implícita, imaginemos el precio de una prima de seguros de coche. Tenemos a dos individuos, con distintas edades, distintas experiencias y distintos antecedentes (accidentes de coche). Teniendo en cuenta este contexto, la prima de seguro de un coche sobre un individuo con menos experiencia y más accidentes, será mayor que el seguro de un individuo con más experiencia y ningún accidente. Por lo cual, si el conductor seguro que abonaba la menor prima, comienza a sufrir algún accidente o descuido, su prima comenzará a subir.

Entonces, si nos imaginamos que, debido a la situación macroeconómica, algunos valores, materias primas o índices, van a comenzar a presentar más riesgo (más accidentes) el inversor puede protegerse o incluso puede comprar o estar largo en volatilidad implícita para obtener beneficios, o en el caso de que el inversor considere lo contrario, puede estar corto en volatilidad implícita. Las opciones financieras se valoran teniendo en cuenta el precio del subyacente, el tiempo a vencimiento, los tipos de interés y la volatilidad implícita.

Podemos medir cuánto afectara a la prima de la opción utilizando las griegas

Las griegas son cálculos que reflejan la sensibilidad de la opción frente algunas variaciones que afectan directamente a la prima, como, por ejemplo, aumentos o disminuciones en la volatilidad implícita. Si observamos en nuestra plataforma de iBroker, las opciones sobre el S&P 500, precio de ejercicio 4.150 y vencimiento el 16 de junio de 2023, encontramos algunas sensibilidades como la Delta, Gamma, Theta y finalmente la que nos interesa en este artículo, la Vega.

Fuente: www.ibroker.es

Imaginemos en el caso de que la volatilidad implícita aumenta en un 1%, del teórico de 16,944% a 17,944% (mientras el resto de las variables se mantienen estables). El cálculo para saber cuánto varía la prima de la opción es de +/- 8.5515 en la prima de la opción (Vega nos indica el valor absoluto que cambia el valor de la prima según aumenta o disminuye un 1% la volatilidad implícita de la opción).

Una vez mencionado y explicado la volatilidad implícita mencionamos 2 estrategias para obtener rendimientos tanto en movimientos alcistas de la volatilidad implícita como descensos, o simplemente estabilidad (sin ninguna variación, mercados estables), para que el inversor pueda escoger en cada momento qué operar.

Estrategia Straddle

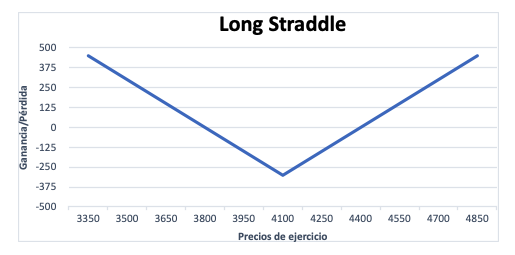

Comenzamos con un Straddle que se utilizará para aumentos en la volatilidad implícita. Consiste en una compra de una Call ATM y una Put ATM, que tenga el mismo precio de ejercicio y tiempo a vencimiento. Para este ejemplo, utilizaremos los siguientes datos orientativos y suponemos que el resto de las variables son constantes (precio del subyacente, tipos de interés, etc.) para facilitar el cálculo:

- Opción Call sobre S&P 500, Precio de ejercicio 4100 y vencimiento el 16 de junio de 2023

- Opción Put sobre S&P 500, Precio de ejercicio 4100 y vencimiento el 16 de junio de 2023

- Vega nos dará como resultado la suma de ambas Vegas, en este ejemplo cercano a 15 (7.45 de Vega en cada opción).

- Al ser un vencimiento trimestral el activo subyacente será el futuro sobre el S&P 500, y cotiza en 4.085,50

Entonces, a medida que aumente la volatilidad implícita, aumenta la valoración de nuestras opciones y nuestra estrategia respecto a los posibles movimientos del subyacente es la siguiente:

Fuente: elaboración propia.

Debemos tener en cuenta que son estrategias “caras” debido a que compramos tanto la volatilidad implícita como el tiempo a vencimiento y para que la estrategia sea rentable para el inversor, tenemos que encontrarnos en un contexto donde el activo subyacente se encuentra muy alejado desde el momento inicial, es decir, nuestros puntos de Break-even (cuando comenzamos a obtener beneficios) se encuentra alrededor del 3.800 y del 4.400. A medida que pasa el tiempo, y el subyacente no presenta ninguna variación, el inversor encontrará cada vez más dificultades para poder encontrar una valoración positiva de sus opciones.

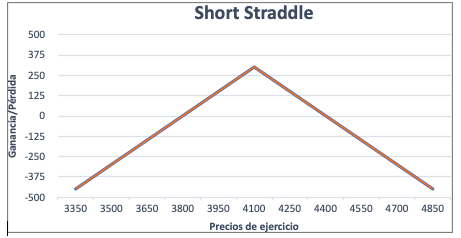

Estrategia Short

Pero si el inversor espera el movimiento contrario al indicado anteriormente, entonces deberá realizar la operación contraria, es decir, vender opción Call ATM y vender opción Put ATM. Con los mismos datos que en el ejemplo anterior, tendremos una exposición negativa a Vega, también conocido como Vega short o cortos en volatilidad implícita. En esta estrategia un aumento de un 1% de la volatilidad implícita sería perjudicial al estar vendidos en ambas opciones (sería un -15 de Vega). El movimiento que el inversor espera es que apenas haya movimiento en el activo subyacente, en este caso el futuro sobre el S&P 500 de CME Group, se mantenga lo más estable posible. El gráfico sería el siguiente:

Fuente: elaboración propia.

El inversor se encontrará con beneficios siempre y cuando el subyacente se mantenga lo más estable posible, pero deberá vigilar esta posición constantemente debido al riesgo ilimitado de movimientos fuertes del subyacente tanto en movimientos alcistas como bajistas. En este ejemplo, si el S&P 500 alcanza los 3.800 o 4.400 empezaríamos a entrar en pérdidas.

¿Dónde operarlos?

Desde iBroker ofrecemos el mercado de CME Group, con tiempo real gratuito para que el inversor pueda disponer de una multitud de contratos y pueda utilizar la estrategia que considere más adecuada según su expectativa en el mercado. Además, ofrecemos una multitud de datos (Delta, Gamma, Theta y Vega) para que el inversor pueda ver su exposición en cada momento y aprovecharse de una plataforma dinámica y flexible.

Los Futuros y las Opciones son instrumentos complejos y presentan un riesgo elevado de perder dinero rápidamente debido al apalancamiento. Los Futuros y las Opciones no cuentan con la protección de saldo negativo y las pérdidas podrían exceder el saldo depositado en su cuenta.

Cada inversor debe valorar los riesgos de los instrumentos financieros, así como sus conocimientos del funcionamiento de los mercados antes de realizar operaciones con productos complejos.

El presente artículo puede considerarse pieza publicitaria de ibroker.es. Puede consultar más información sobre el producto en el KID disponible en la web ibroker.es