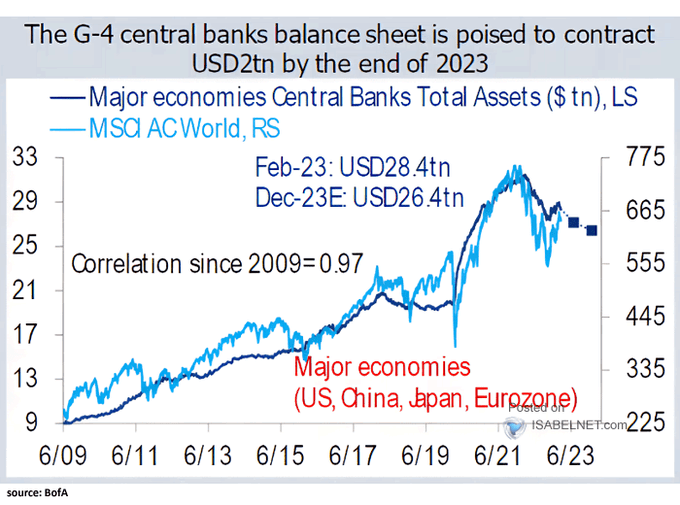

La liquidez global ha aumentado en los últimos meses, ha alentado la mejora de las condiciones económicas, incidido sobre el relato del «soft landing» y ha acompañado también el rebote técnico de los mercados de los últimos meses.

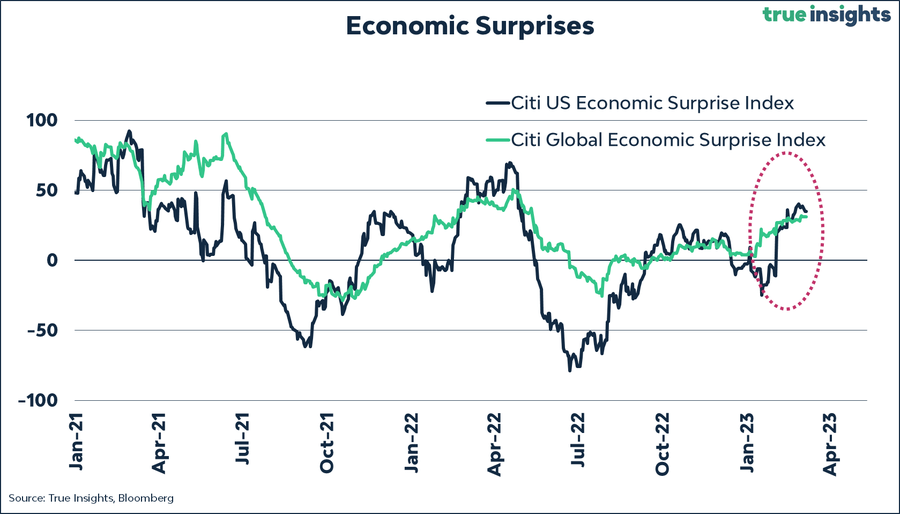

El índice de Citi de sorpresas económicas EEUU así como el global han repuntado reflejando un entorno económico más robusto de lo que habían pronosticado los expertos.

China ha sido el principal responsable del aumento de liquidez global al abrir la espita de la expansión monetaria. No obstante, se espera que la liquidez retomará de nuevo el curso de la contracción en la recta final de este 2023.

El exceso de liquidez ha sido fundamental para la mejora de datos macro y responsable de posponer la más que probable recesión económica anunciada por tantos indicadores y diversos expertos, entre los indicadores relevantes cabe destacar el índice de indicadores adelantados y la posición de la curva de tipos de interés.

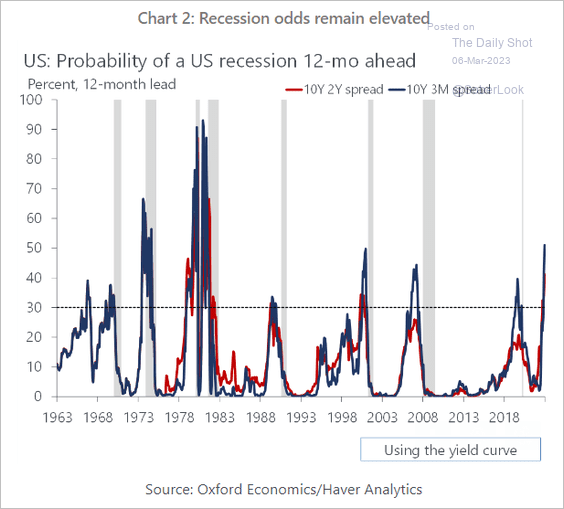

¿La recuperación de datos macro pospone o incluso anula la posibilidad de recesión?.

La probabilidad de recesión sigue alta y sería la primera vez en la historia que las señales emitidas por la curva de tipos no anticipan una recesión en el horizonte.

Caída de la liquidez es sinónimo de contracción de la demanda también de la facilidad para colocar la deuda, emitida por los Estados, en un momento de absoluta necesidad para financiar los disparados déficits.

Menos liquidez es también sinónimo de aumento de diferenciales de deuda, de caída de precio de los bonos y subida de la rentabilidad.

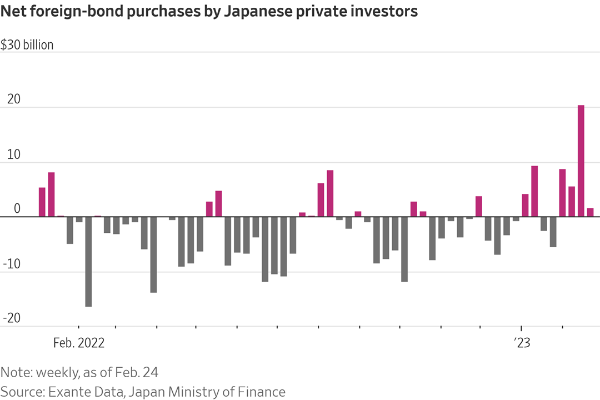

Japón es el principal tenedor/comprador de deuda soberana emitida por el Tesoro americano, las condiciones monetarias y políticas de control de la curva de tipos, junto con la represión financiera masiva a que las autoridades niponas tienen sometido su sistema, obliga a los inversores y gestores a buscar alternativas fuera.

Los fondos de inversión y particularmente de pensiones han comprado deuda americana a ritmo notable en las últimas semanas.

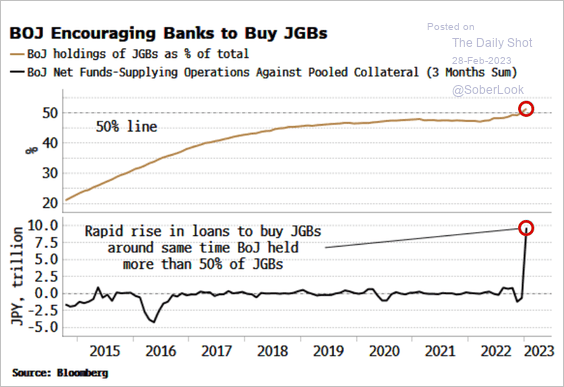

El control de la curva de tipos y la manipulación del BOJ, Banco de Japón, para mantener bajos los tipos de interés están provocando distorsiones de gran profundidad en el mercado. La autoridad monetaria -BOJ- ya ostenta más del 50% de la deuda emitida por el Tesoro japonés.

En las últimas fechas, el BOJ ha comprado mucho y facilitado grandes sumas de dinero en préstamos a la banca para adquirir deuda soberana local.

Por tanto, la esperada contracción de liquidez global prevista para próximos meses unida al esfuerzo combinado realizado por las autoridades e instituciones japonesas para comprar deuda de su Tesoro (JGBs) puede mermar la capacidad de demanda de Treasuries USA.

Un dato, sólo en el mes de enero el BOJ decidió intervenir en la curva de tipos y mantener los deprimidos tipos de la deuda a largo plazo para lo que tuvo que comprar la friolera de $265.000 millones en deuda (bonos a 10 años o JGB)) de su Tesoro, equivalente al 6% del PIB japonés.

El Sr Kuroda va a ser reemplazado de su puesto en próximas fechas, el nombre del sucesor es Mr. Kazuo Ueda, quien comandará la reunión del Consejo del Banco de Japón de los días 27 y 28 de abril y. de acuerdo con su historial, podría no compartir el actual modelo de gestión monetaria, asunto de interés y consecuencias que comentaremos en el post de mañana.

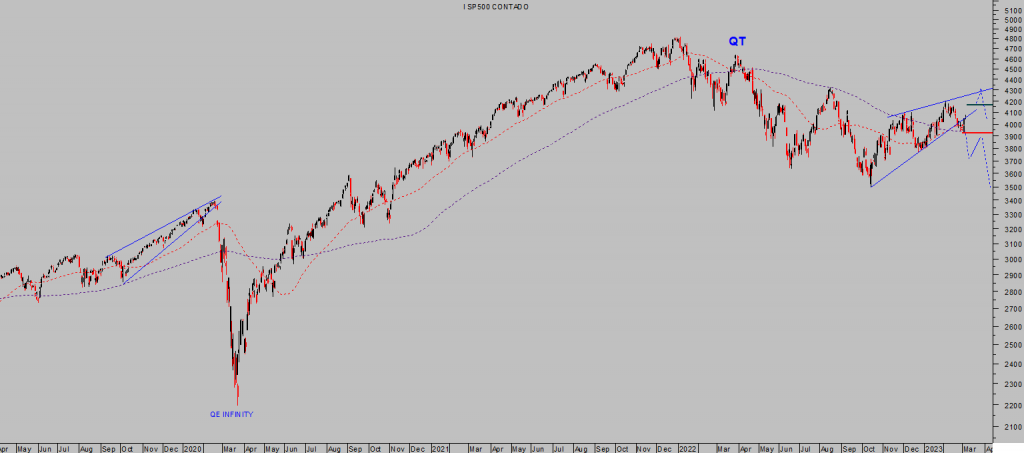

Por tanto, el aumento de liquidez global proporcionó un entorno perfecto para la recuperación de los mercados y mejora generalizada de las condiciones financieras y en este nuevo entorno previsto de drenaje de liquidez los mercados quedarán huérfanos de demanda.

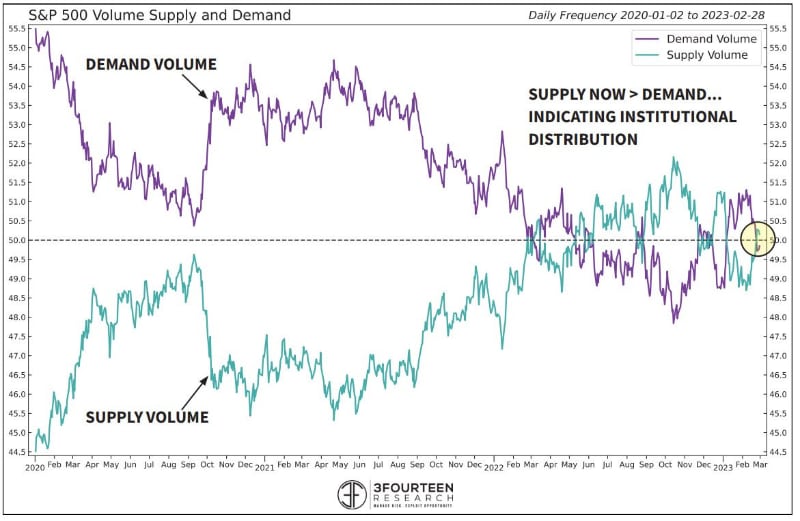

En mercados de carácter alcista el volumen de contratación tiende a crecer, así como tras importantes caídas que es cuando se producen los episodios de acumulación de activos a precios bajos. Durante y desde el suelo de las cotizaciones del pasado mes de octubre. no se observa el comportamiento típico de procesos de acumulación de acciones, ni por tanto visos de haber comenzado un nuevo tramo alcista sostenido.

El comportamiento del mercado en los últimos meses ha sido muy errático…

S&P500, 15 minutos.

… con un trasfondo alcista evidente que no ha alterado en gran medida el gran esquema de posibilidades técnicas del índice, ni del conjunto del mercado.

S&P500, diario.

La predisposición de los expertos gestores, mostrada a través de las encuestas conducidas por BofA apuntan a sobreponderación de renta fija y clara infraponderación de la renta variable, detalles en post de ayer.

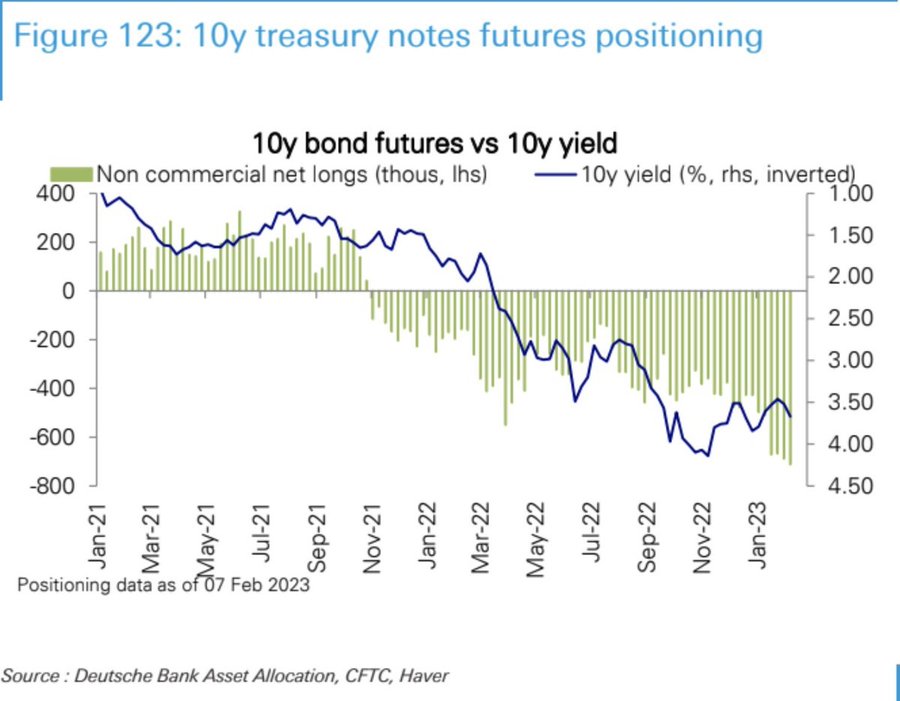

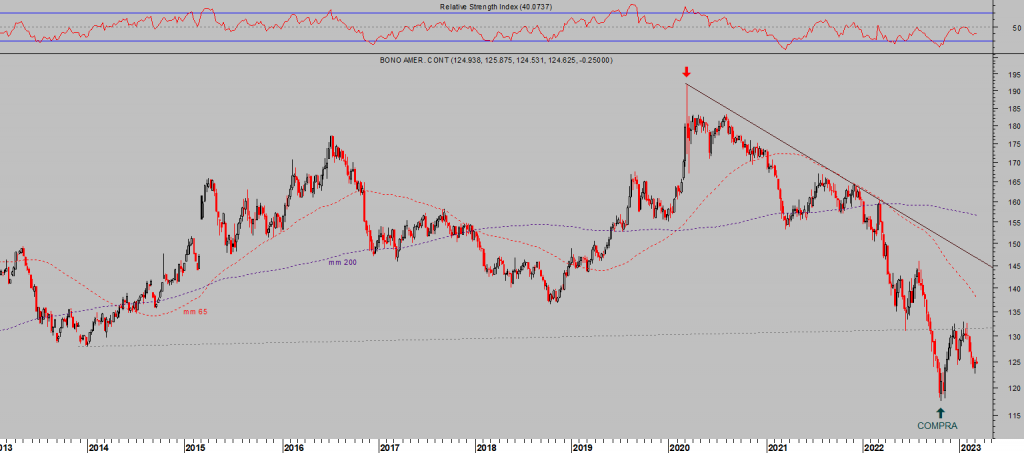

No obstante, el posicionamiento de los inversores de carácter más especulativo, en futuros sobre el Bono a 10 años del Tesoro americano todavía muestra una imagen distinta, opuesta.

Muchas posiciones cortas abiertas por especuladores pero también posiciones de cobertura para proteger las ganancias conseguidas durante el rebote de precio de los bonos de las últimas semanas.

T-BOND, semana.

Los vientos estacionales de primavera tienden a ser alcistas para la renta variable, no así para al fija. Veremos.

Las bolsas están en zona de batalla técnica para defender importantes referencias como directrices, medias móviles de 200 sesiones y sus pautas técnicas en curso desde octubre.

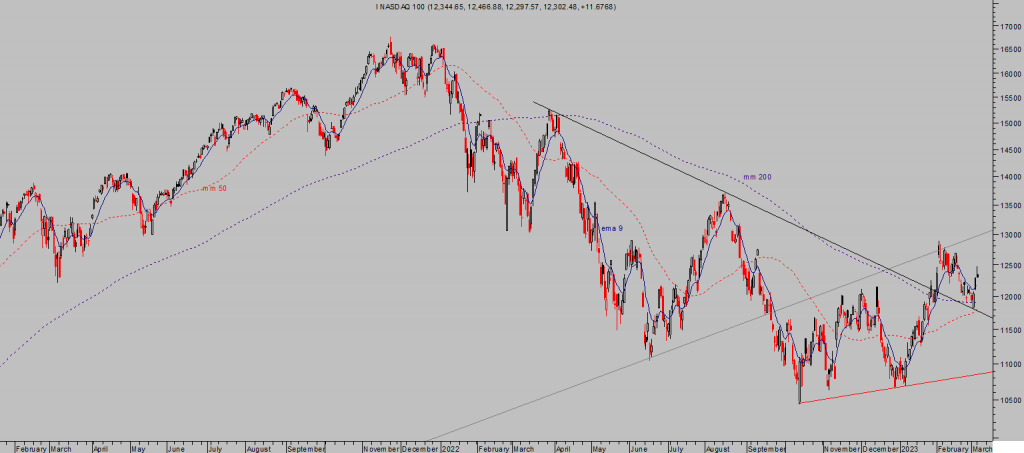

La jornada de ayer comenzó con fuerza alcista importante, el Nasdaq llegó a subir +1% pero antes de media sesión se acumularon órdenes de venta provocando caídas que condujeron a los índices a zona de apertura, el Dow y S&P500 consiguieron defender los números verdes, +0.12% y +0.07% respectivamente, pero el Nasdaq no consiguió y cerró cayendo un tímido -0.11%.

DOW JONES, diario.

NASDAQ-100, diario.

El comportamiento técnico de ayer, fuerte en la apertura y débil al cierre, dejó unas velas japonesas o candlesticks con implicaciones correctivas. Veremos.

La lucha de los indices e inversores por defender la zona de soportes está servida y previsiblemente habrá un nuevo test de mínimos de la semana pasada con posibilidad de cierto éxito.

Me explico, en tal caso aumentará la volatilidad y ciertos nervios vendedores, entorno perfecto para operar, pero en un contexto de mercado como el actual y con la estacionalidad a favor siempre cabe asistir a una trampa bajista en gráficos diarios, tratando de estabilizar el mercado en la recta final de la estacionalidad positiva del año que da lugar al lema «sell in may and go away».

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com