Los expertos analistas de Goldman Sachs valoran la evolución reciente de datos macro publicados en Estados Unidos desde un enfoque optimista y observan una incipiente recuperación que finalmente devolverá a las autoridades al camino de la normalización.

Incluso después de conocer la decisión del FOMC la pasada semana, que terminó rebajando de cuatro a dos la previsión de subidas de tipos para 2016, Goldman continúa defendiendo su postura y esperando al menos tres alzas de aquí a final de año.

- “We are more confident than the FOMC that both wage and core price inflation have started to move higher. And once the economy reaches full employment—we think late this year—further above-trend growth will become less wellcome”

- “To guard against significant overheating, we think that the FOMC would want output and employment growth to slow as we enter 2017. But this seems inconsistent with the current setting of financial conditions”

La opinión de Goldman se ajusta al sesgo positivo natural de la compañía, proyecta la posibilidad de que el empuje económico y el muy incipiente despertar de la inflación fuercen a las autoridades a actuar más tarde de lo aconsejable, reactivamente rápido, causando mayor impacto negativo en los mercados.

¿Por qué es tan importante la inflación?

Posts de la pasada semana exponen la situación de los mercados de bonos y tipos de interés, la relevancia de las recientes lecturas de inflación subyacente USA cuando uno de los testigos preferidos de la FED para monitorizar las presiones inflacionistas, Personal Consumption Expenditures, parece intentar romper la tendencia deflacionista de los últimos años.

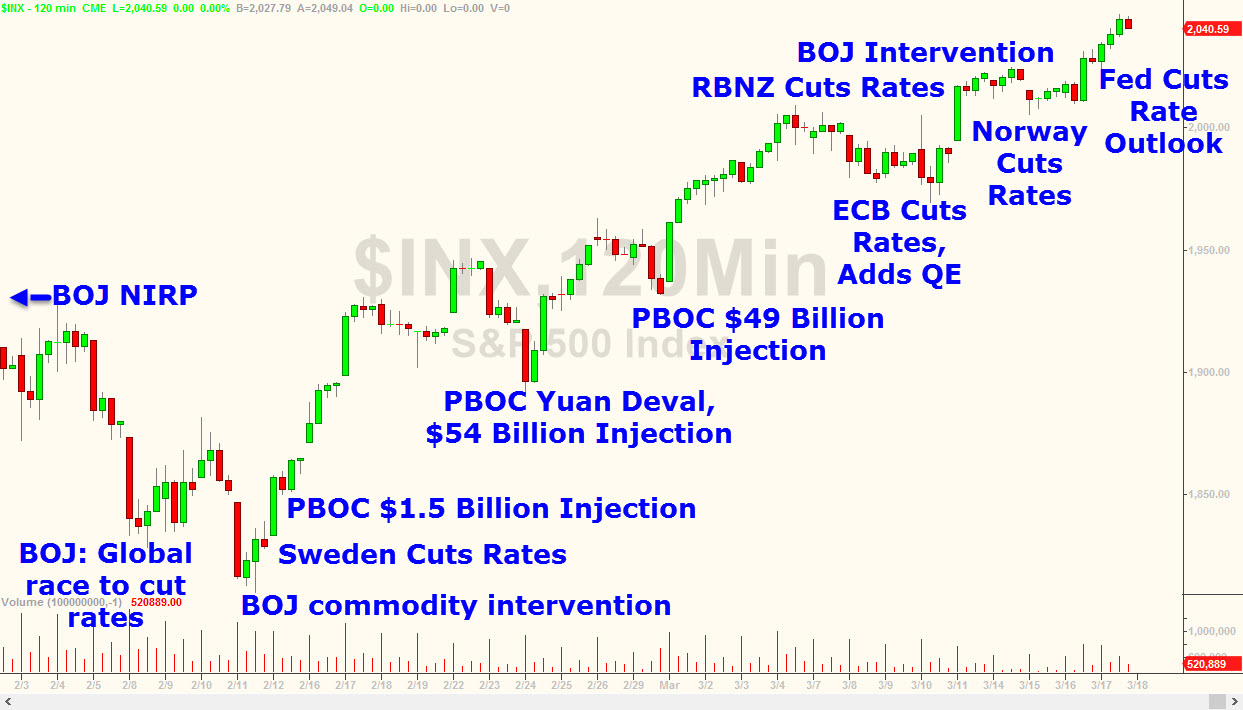

La actuación de los banqueros centrales en las últimas semanas ha sido frenética y su coordinación evidente desplegando esfuerzos realizados para mantener a flote los mercados financieros.

Los mercados de renta variable han respondido con alzas a un mes de actividad total de las autoridades, aunque la salud o fortaleza interna del movimiento es cuestionable, tal como desvela el análisis detallado de huellas técnicas dibujadas tras una de las recuperaciones más fulgurante de la historia.

El eventual incremento de la inflación tendrá impacto sobre la política monetaria y económica, posibilidad creciente de subida de tipos, y a su vez en los mercados de crédito, divisas, metales preciosos, etcétera… y aunque previsiblemente no se producirá en el muy corto plazo, será de interés mayor.

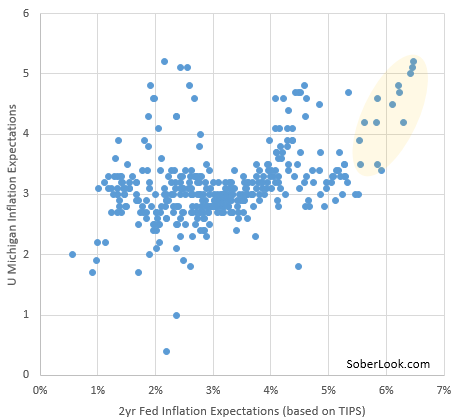

De momento, las expectativas de inflación han experimentado un súbito giro al alza, según encuesta de la universidad de Michigan:

No sólo la encuesta de Michigan, que revela la impresión particular de los ciudadanos. Tras la actuación -dovish- de la FED la semana pasada rebajando su previsión de subidas de tipos, el mercado ha estimado que relajar la postura en política monetaria supondrá permitir el avance de cualquier eventual brote de inflación.

Permitir que florezcan los primeros brotes significa riesgo de que la actuación posterior de las autoridades necesariamente será más intensa pero menos eficaz en el manejo de precios.

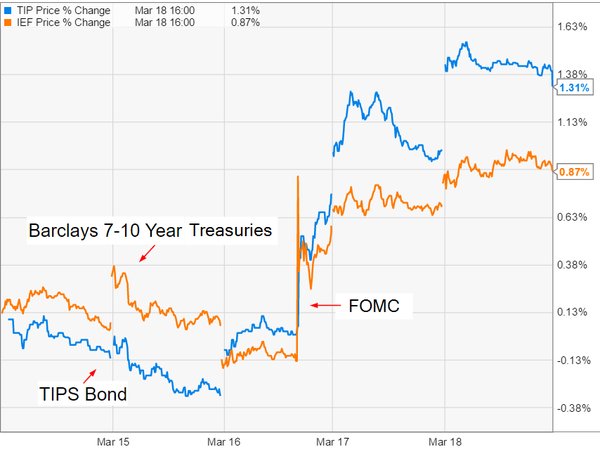

Así, los TIPS o bonos USA indexados a la inflación han repuntado considerablemente desde la reunión del FOMC, bien por encima de lo que ha repuntado la rentabilidad de los bonos homólogos en plazos pero no protegidos por la inflación.

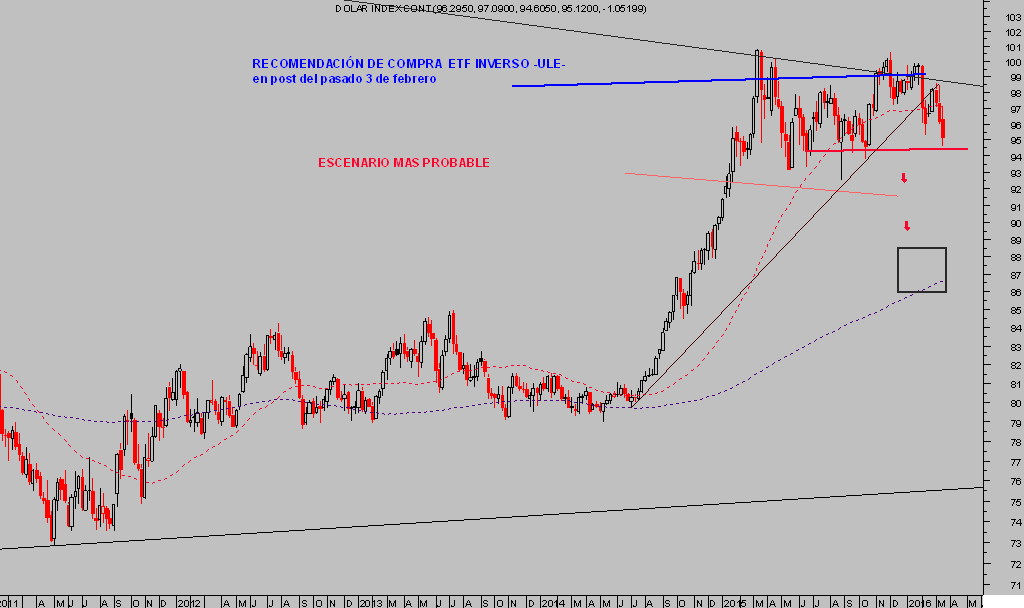

Por otra parte, el hecho de que el Dólar haya comenzado a descender es también un factor con repercusiones inflacionistas que, en caso de intensificarse, podría coadyuvar en la decisión de subida de tipos de la FED.

Todos los banksters anhelan cotas de inflación más elevadas que las actuales, romper la tendencia desinflaciónista, y permitir caídas del dólar es también una forma de conseguirlo.

La respuesta del mercado tras conocer las novedades en política monetaria de este mes, debería haber disparado al Dólar al alza pero, sin embargo, ha caído.

DÓLAR INDEX, diario

El nivel 95 del dólar Index se presenta como una importante referencia técnica, cuya perforación implicará mayor debilidad para el futuro próximo del Dólar y más presiones inflacionistas USA.

El panorama global de tipos de interés de la deuda soberana favorece la inversión en el dólar frente a otras divisas y en este contexto, cualquier corrección a la baja de la cotización del billete verde presumiblemente será temporal y aprovechada por los inversores globales para comprar dólares más baratos de cara a una recuperación de medio plazo.

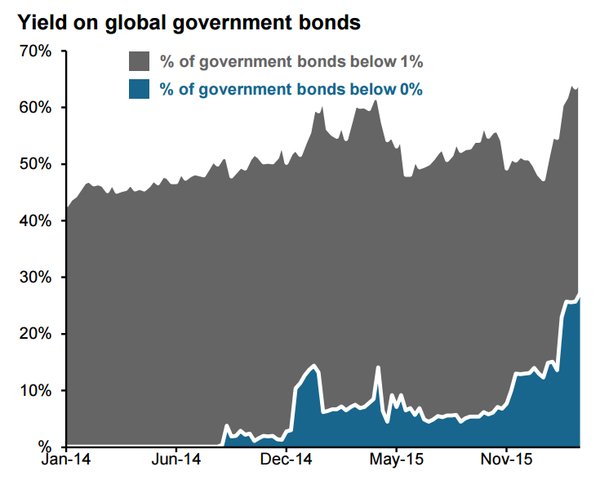

Según el cuadro anterior, más del 60% de los bonos soberanos globales ofrece rentabilidad inferior al 1% y casi un tercio del total rentabilidad negativa. Es también una muestra de la depauperada situación que vive la remuneración al ahorro.

Pero la deuda USA siendo realmente baja (el 10 años renta un 1.91% y el 30 años 2.72%) es comparativamente la mejor de las economías desarrolladas, vean por ejemplo el Bono japonés a 30 años

… y por ello los flujos globales deberían ir en su busca, comprando Treasuries y a su vez alimentando la fuerza del dólar en el medio plazo.

Gestionar la caída del dólar intentando evitar que surta el tradicional efecto en los mercados de renta variable es la difícil labor a que se enfrentan los Banqueros Centrales y Wall Street.

Ajustamos nuevamente el nivel de orden Stop de Compra sugerida para la posición expuesta en el post del viernes hasta $19.7.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com