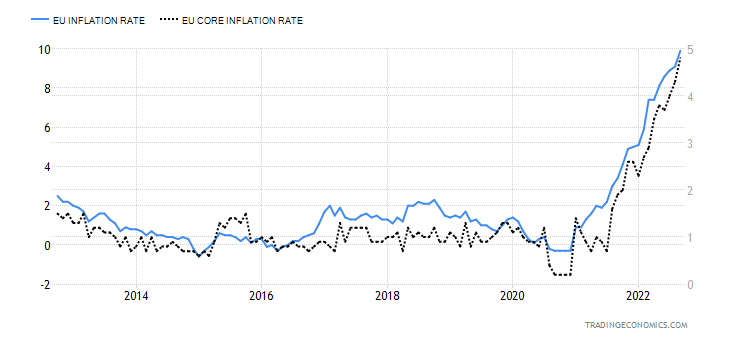

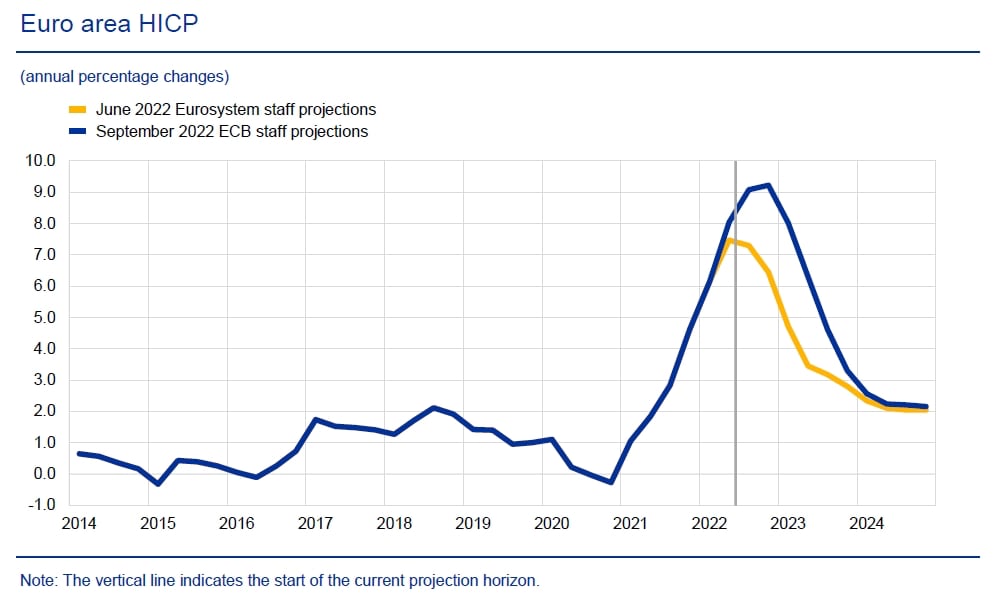

La inflación de la Eurozona en tasa interanual ha subido hasta el 9,9%, una décima por debajo de lo previsto pero 8 décimas por encima del 9,1% del mes anterior. La subyacente repunta hasta el 4,8% desde el 4,3% del mes pasado, justamente lo esperado.

INFLACION Y SUBYACENTE EUROPA.

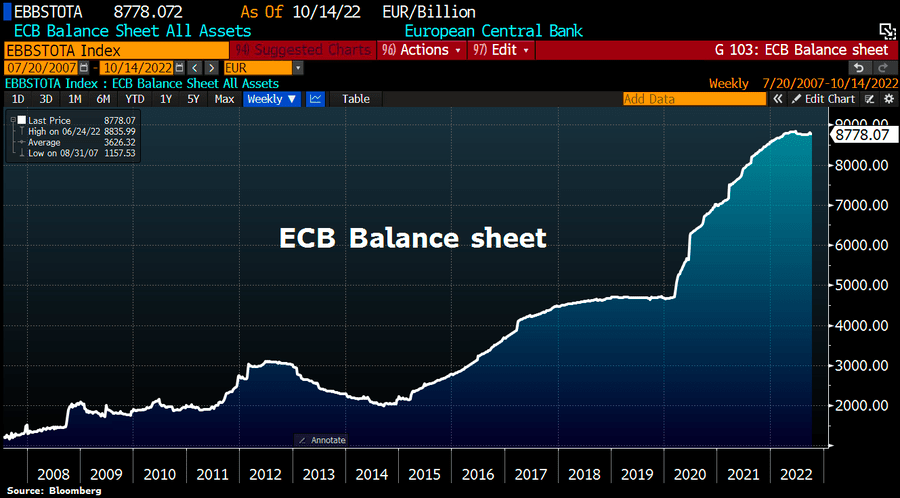

La inflación continúa galopando, los precios de la energía y alimentos siguen muy tensionados y el BCE sin actuar debidamente. El Balance sigue en zona de máximos históricos:

BALANCE BCE.

El balance disparado supera ya el 80% del PIB de la Eurozona. La promesa de iniciar QT ha quedado en el aire, el momento para comenzar a endurecer la política fue hace 20 meses, cuando la economía crecía y la inflación comenzaba a amenazar, pero no, y ahora es tarde.

Ahora los bancos centrales son presa de sus propias decisiones, hay motivos de fuerza mayor que impiden aplicar una correcta política monetaria.

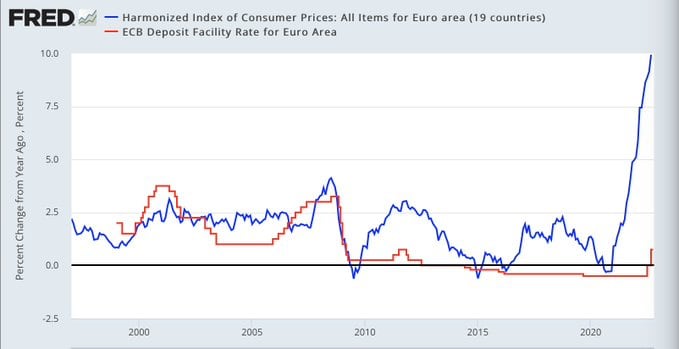

No sólo el balance puede ser reducido, observen los tipos y su comparativa con la evolución de la inflación:

INFLACIÓN EUROPEA Y TIPOS BCE.

Las decisiones monetarias de los últimos 10 años, sumadas a la falta de disciplina de los gobiernos permitida or el BCE, han sido nefastas para los intereses de la población, tanto es así que el índice de miseria europeo ha tomado una inercia muy lamentable:

ÍNDICE DE MISERIA, EUROPA.

Con todo, aún es pronto para declarar victoria en la guerra contra la inflación, más bien pueden quedar aún un tiempo de presiones adicionales y calamidades entre la población y universo corporativo.

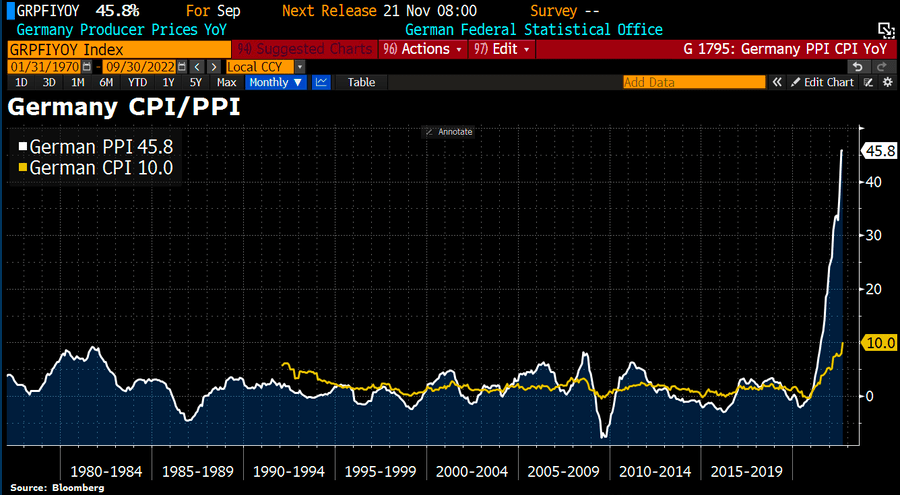

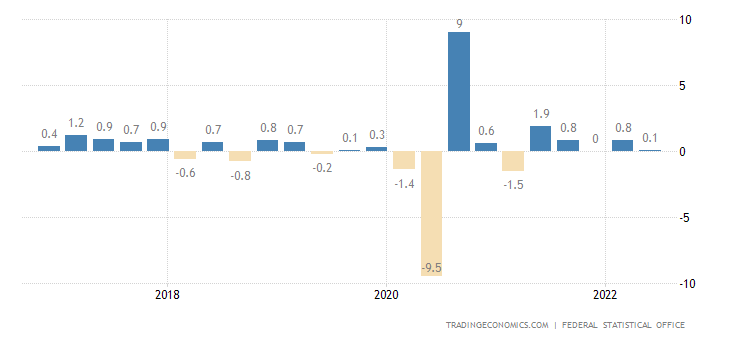

Hoy se ha publicado el índice de precios la producción en Alemania, sube un +45.8% en septiembre, el mayor nivel nunca antes registrado desde el inicio de la serie en 1.949 … sin palabras!.

Semejante nivel de inflación a la producción en Alemania se postula como un torpedo directo a su línea de flotación económica, la exportación. Inflación es sinónimo de dificultades para las empresas, pérdida de márgenes, muchas empresas industriales y manufactureras ya han anunciado el cierre ante el aumento de costes, y en definitiva pérdida de competitividad en un mercado globalizado en el que otros actores vendrán a cubrir el espacio dejado.

Aunque se espera que las presiones de precios comiencen a relajarse y a manifestarse en los índices en próximas fechas, aún queda subida:

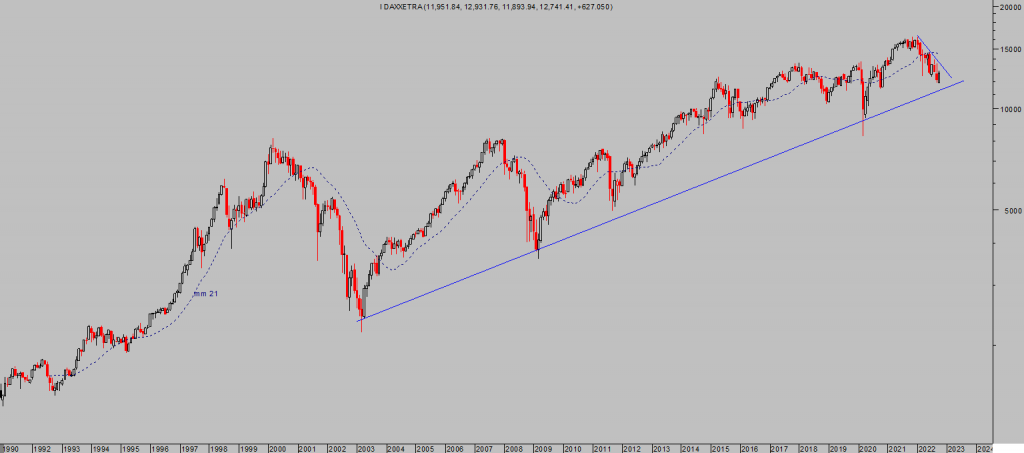

El índice selectivo alemán, el DAX-40, ha corregido un 20% desde comienzo de año,

DAX-40, mensual.

Pero los efectos secundarios de la inflación quedarán por largo tiempo, con el agravante de que las alzas de precios hasta ahora registradas se consolidan, la recesión en Alemania es ya casi una certeza.

PIB TRIMESTRAL, ALEMANIA.

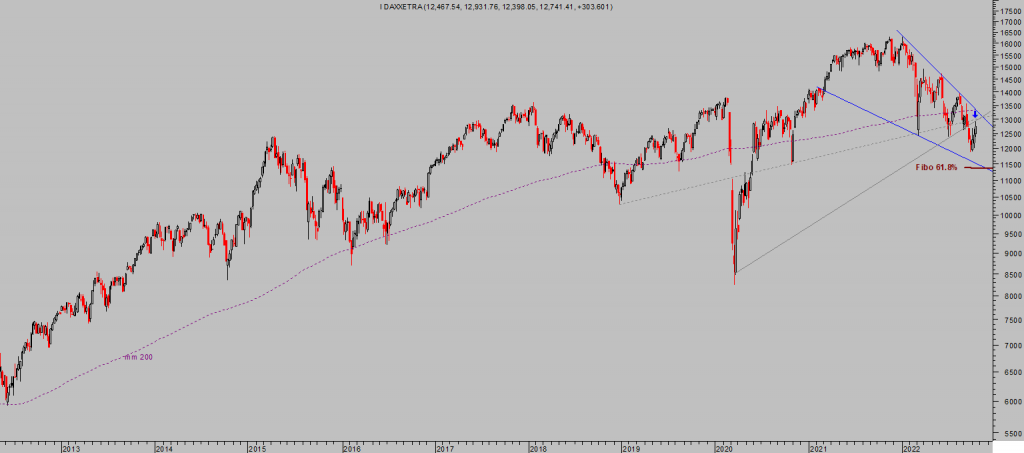

El mercado de acciones no parece haber concluido la corrección, además de la fragilidad de los fundamentales macro y los de las empresas, la pauta técnica dispone de amplio margen para continuar cayendo.

DAX-40, semana.

El presidente de la FED de Minneapolis, Neel Kashkari, declaró ayer que…

- «it takes about a year for the FED rate changes to ripple through the economy»

- «the risk of undershooting rate hikes is greater than the risk of overshooting».

… confirmando el temido «higher for longer» que tanto disgusta a los mercados. Pero esas declaraciones suscitan dudas sobre el nivel de control que tiene la FED sobre los efectos secundarios de las políticas que está aplicando. Igual comienza tarde a rebajar tipos, de igual manera que comenzó muy muy tarde a subirlos.

Los errores se pagan, También los de sus majestades monetarias, ese grupo elitista de personas elegidos a dedo, no de forma democrática, pero que ostentan más poder que nadie y casi relacionado con lo etéreo, también con lo engañoso.

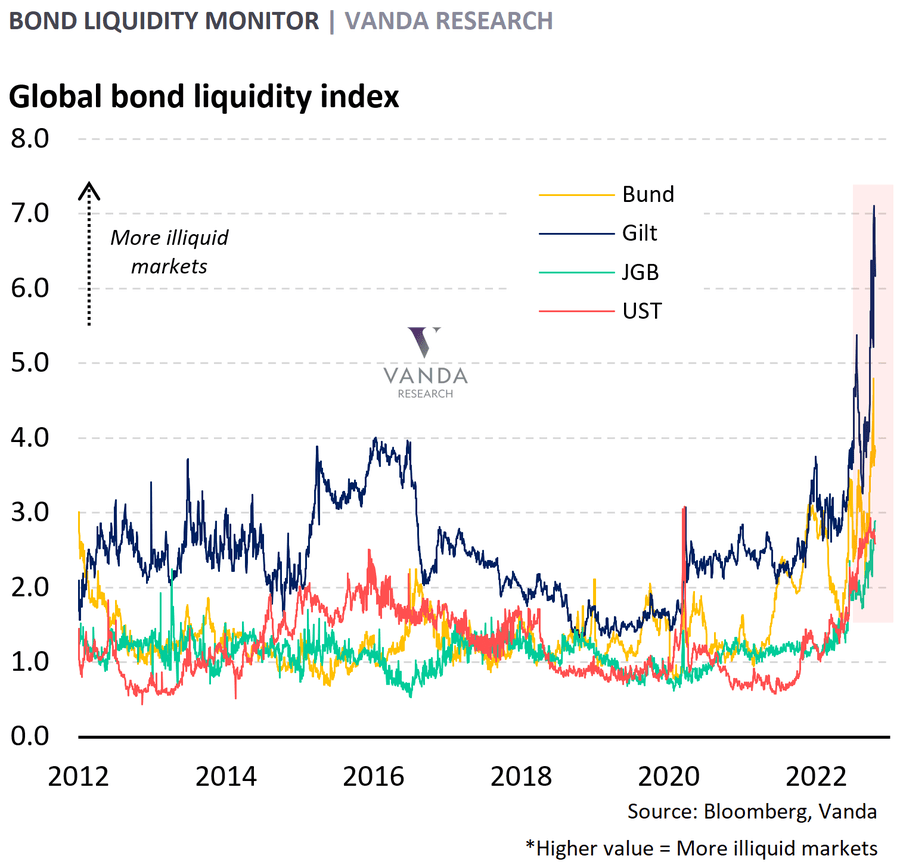

La Sra Yellen aseguró hace sólo dos semanas que los mercados estaban «funcionando bien y ordenadamente«. Sólo tres días después, reconoció tener «preocupación por la pérdida de niveles de liquidez adecuada en el mercado de Treasuries«.

Cuando un político desmiente y/o afirma con rotundidad en momentos de tensión e incertidumbre, suele estar ocultando algo.

Entonces lo sabíamos y hoy queda confirmado que los problemas de liquidez existentes en los mercados de deuda no es sólo que existan, son además de gran calado.

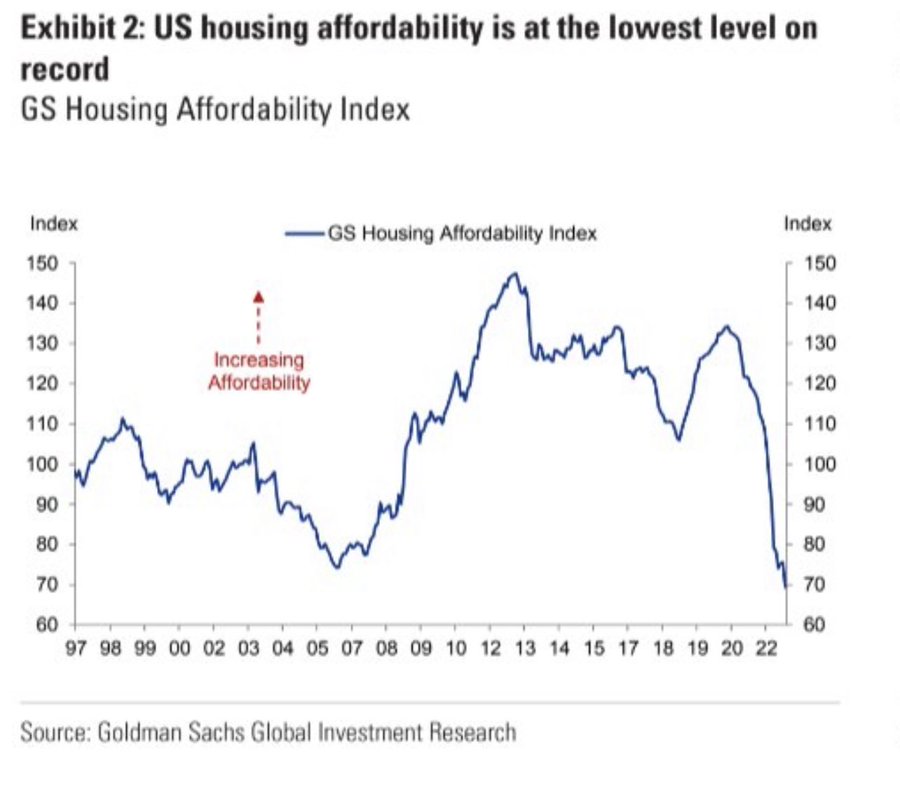

El tipo de interés de las hipotecas en Estados Unidos continúa causando estragos, ha alcanzado el 7.22%, su nivel más alto en 22 años, y el índice de asequibilidad de la vivienda en Estados Unidos elaborado por Goldman Sachs se encuentra en mínimos de más de 25 años.

El combinado de alzas de tipos, precios caros, caída del ahorro y salarios reales negativos explica esto:

Ahondando en la herida, las alzas de tipos continuarán, el tipo de interés que ahora descuenta el mercado es del 5% y mantenido al menos hasta el próximo mes de marzo. A partir de ahí se espera que permanecerá estable y sin bajadas hasta el mes agosto, se aleja el «Pivot».

El temor de los mercados en lo referido a tipos de interés, «higher for longer», se está configurando ya como un escenario base, no un peor escenario.

Así las cosas, las bolsas acumulan interesantes ganancias próximas al 7% (DAX y DOW) desde que comenzó el temido mes de octubre, gracias al impresionante volumen de posiciones cortas abiertas la semana pasada (el jueves había un volumen record de $19.600 millones en opciones PUT abiertas frente a sólo $6.500 en Call) y que esta semana el mercado (mano invisible) se ha encargado de hacer saltar por los aires.

Un «Short squezze» de libro,, cierre forzado de posiciones bajistas justo antes del vencimiento de esta semana y el grueso llegará a vencimiento valiendo cero pelotero.

NASDAQ-100, 15 minutos

Los índices, los bonos, las divisas y también los metales están corrigiendo, reaccionando ante la gran incertidumbre presentan una volatilidad muy importante y, en general, coinciden haber desplegado rápidos movimientos y pautas inusuales, muchas en vertical, y también coinciden en estar ante en unos entornos técnicos de máximo interés.

El riesgo es alto y no desdeñable pero existen multitud de oportunidades que ofrecen un binomio Rentabilidad-Riesgo verdaderamente atractivos. Sólo falta el broche final.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com