La complejidad de la coyuntura aumenta por semanas, además de las adversidades de calado a las que se enfrentan los mercados, el asunto de la política inglesa, de la debilidad de su moneda, del desplome de los bonos del gran enfriamiento de su economía que pronto se convertirá en recesión… ahora se suma la súbita pérdida de credibilidad de un gobierno que ha tomado las tiendas hace menos de dos meses.

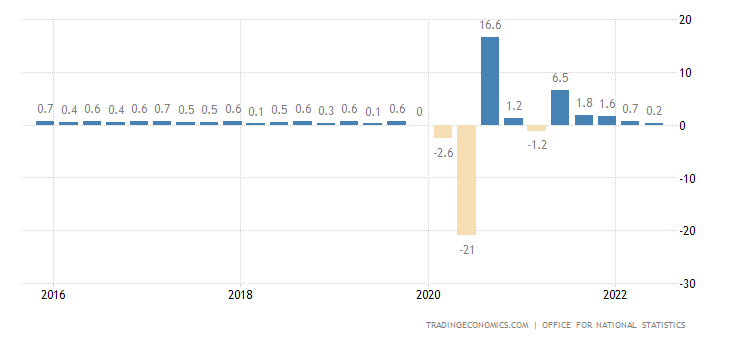

PIB TRIMESTRAL, INGLATERRA

La señora Liz Truss apenas ha tenido tiempo a dejarse conocer cuando todo el mundo se ha puesto en contra de las medidas adoptadas por su equipo, tanto es así que su ministro de economía ha tenido que ser sustituido tratando de restituir la confianza.

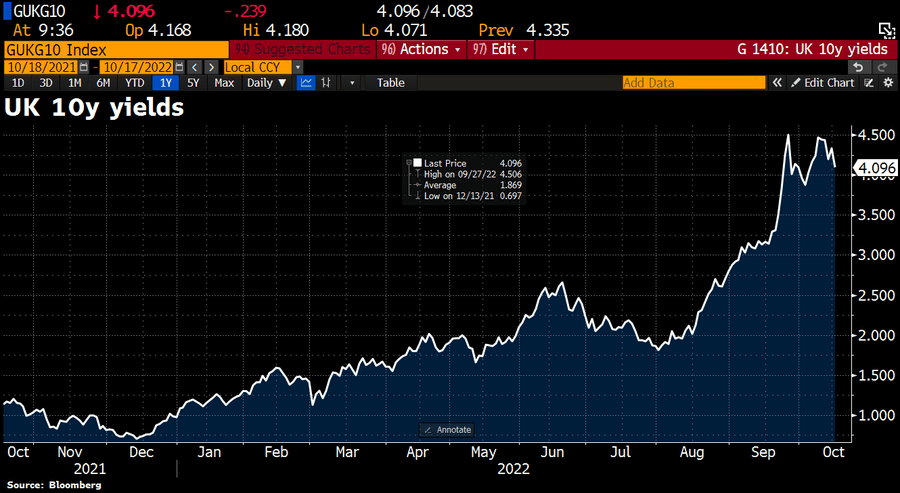

BONO-10 AÑOS (GILT), UK.

En estas condiciones que han degenerado en bruscos bandazos de las cotizaciones de la deuda, en un grave peligro de carácter sistémico para el mercado derivado de la vulnerabilidad de los fondos de pensiones e inversión, el Banco de Inglaterra anda desnortado.

Se han percatado de que no se puede endurecer la política monetaria y al mismo tiempo aplicar programas QE, expansivos al mismo tiempo y además querer disfrutar de la confianza de los inversores.

El problema de fondo es que el BOE lanza un mensaje velado al gobierno, a su departamento del Tesoro y de hacienda, de gran calado. El banco central no puede hacerse cargo de la falta de disciplina fiscal y soportar los déficit crónicos y crecientes a que se han acostumbrado, sin que tenga consecuencias.

Las autoridades monetarias están probando una medicina amarga, al comprobar que están perdiendo el control sobre los mercados, medicina que las autoridades fiscales probarán y no sólo en UK.

Lo sucedido en Inglaterra es un ejemplo de lo que parece estar por venir en otros bancos centrales como el BCE, FED o BOJ y sus respectivos Tesoros.

Se están reproduciendo situaciones ya vividas en el pasado en otros lugares como Argentina o Turquía, Venezuela e incluso Rusia, peligrosas, donde después de una gestión deficiente y gran connivencia entre gobiernos y bancos centrales, de la posterior negación de la realidad y aplicación desmedida de las mismas políticas para después descubrir que sólo habían conseguido tiempo y una situación mucho peor, tener que reconocer lo obvio y sufrir los envites del mercado; graves desplomes de confianza, de sus mercados de deuda y de sus monedas.

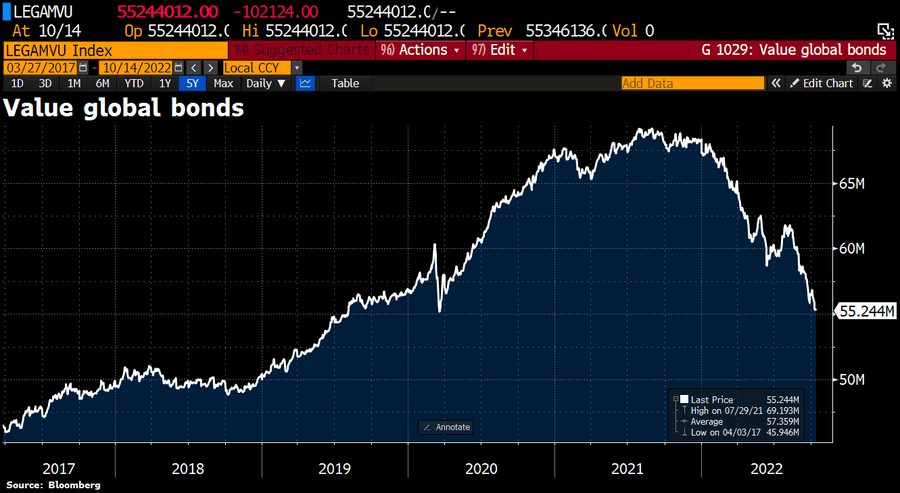

La realidad es que la confianza ya está muy erosionada. Los mercados llevan la contraria a la FED, BCE o BOJ desde hace largo tiempo (al menos 15 meses) y las cotizaciones de los bonos se han desplomado, sus majestades monetarias han perdido el duende y están en riesgo cierto de perder también el control.

Control que podrían retomar recuperando la seriedad e independencia, dictando las normas a los gobiernos y amenazando con no salir al rescate de sus hazañas fiscales electoralistas.

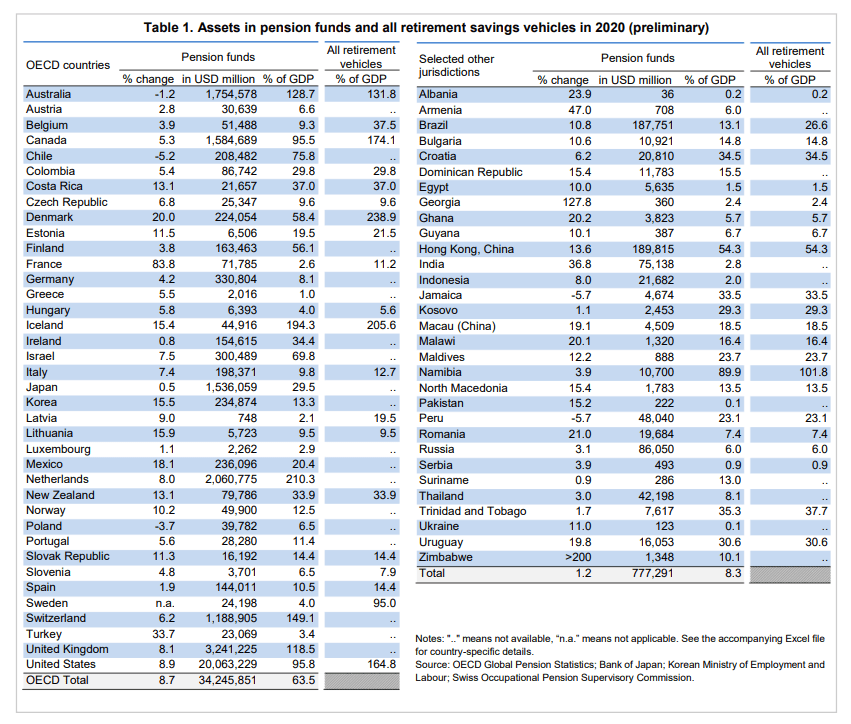

Ni los gobiernos, ni bancos centrales ni mucho menos los inversores (muchos en fondos de pensiones) pueden permitirse debacles como la sufrida por el mercado de bonos, las caída de precio y pérdida de capitalización global es escandalosa.

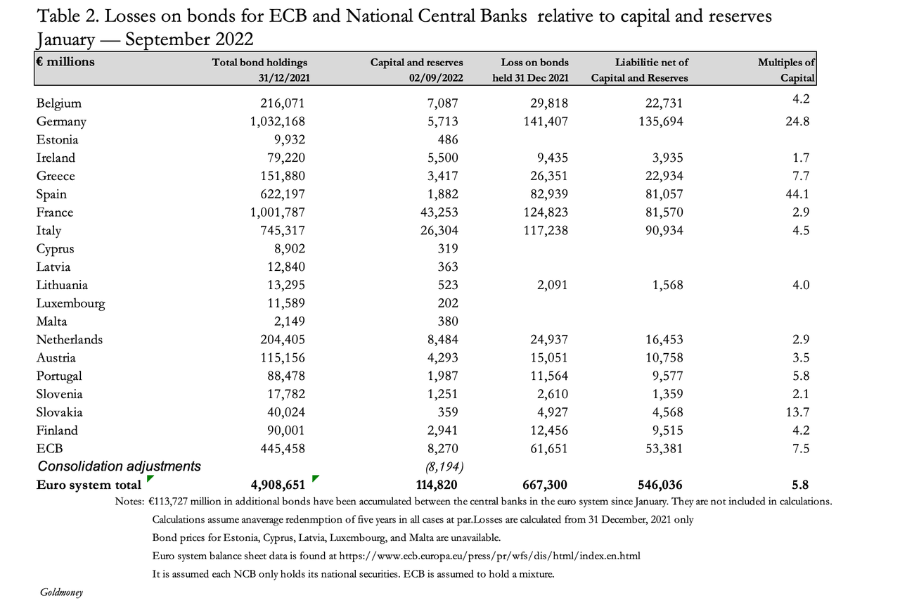

Las pérdidas para el BCE o bancos centrales europeos son muy significativas:

Así las cosas, el problema de confianza en Inglaterra no es tanto de la Sra Truss, quien no ha tenido tiempo de ganar ni perderla, sino más bien del BOE. Aunque la Sra Truss se está viendo obligada a maniobrar con rapidez, ha cambiado al ministro de economía y cambia también las medidas fiscales propuestas por su anterior ministro y elevará el tipo impositivo a las empresas del 19% al 25% a partir de abril, además de otros impuestos, tratando de aumentar los ingresos fiscales y estabilizar desmedido agujero fiscal.

El anuncio emitido desde el BOE el pasado jueves, anunciando el fin del programa recién instaurado de compra de deuda supone un intento de recobrar la credibilidad pero también revés para los mercados, y los de deuda globales (los fondos de inversión y de pensiones) se encuentran en un momento de máxima tensión que podría desencadenar una verdadera cascada de ventas forzadas, margin calls, caídas de precios, contagio a la renta variables… caos.

La presidente del BCE, Sra Lagarde, observando la respuesta de los mercados al brusco viraje del BOE, dijo que «es crítico no estimular la demanda adicionalmente». El Sr Rhen, miembro del Consejo de gobierno del BCE, ha reconocido hoy que: «el riesgo de inestabilidad financiera global está creciendo».

El volumen de fondos invertido en fondos de pensiones es de n tamaño imponente y un resbalón puede ser causante de un «Momento Misky» de proporciones y consecuencias incalculables. Movimientos de 300 y 400 puntos básicos en los activos de deuda a largo plazo como los experimentados en meses pasados son un verdadero problema.

Algunos bancos como Credit Suisse están siendo objeto de escrutinio y temor de los inversores, algunos expertos anticipan la posibilidad de asistir a una eventual resolución al estilo Lehman Brothers.

Credit Suisse es, a la sazón, el segundo banco más grande de Suiza, sus Credit Default Swaps -CDS- se han disparado en las últimas semanas (son activos de cobertura de riesgo de debacle) y se enfrenta a un proceso de restructuración total si quiere salvar los muebles y evitar ser el epicentro de un nuevo episodio sistémico. Es probable que antes de restructurar necesite ser directamente rescatado.

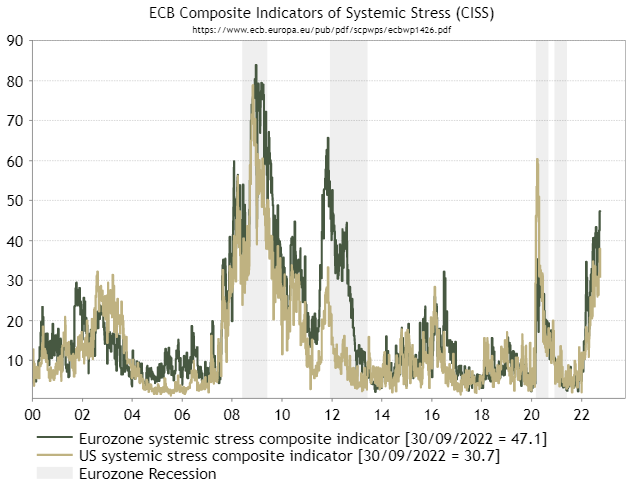

Cisnes Negros por Europa?. El propio Banco Central Europeo alerta del aumento de riesgo sistémico a niveles no vistos desde la crisis bancaria y financiera europea en 2012, que obligó al Sr. Mario Draghi, entonces presidente del BCE a reaccionar contundentemente y pronunciar su famosa frase de guerra «whatever it takes«.

Se leen opiniones inquietantes, como la emitida por Bank of America tras observar a su índice Credit Dysfunction Indicator» rompiendo niveles de alerta… «Liquidity Breaks And Credit Freezes», «The credit market is running a significant risk of going into dysfunction».

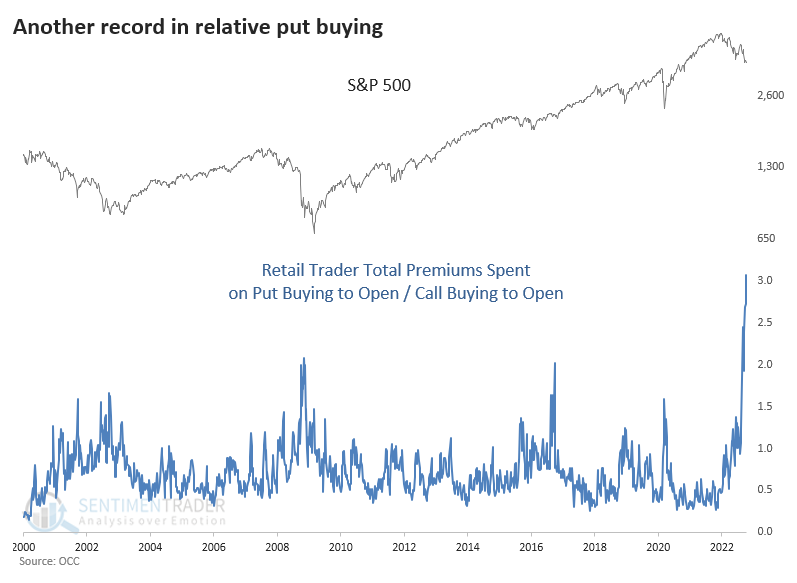

La semana pasada se produjo gran movimiento en los mercados de opciones, el mal dato de inflación provocó nervios y aunque el mercado resolvió con sorpresa alcista tras una breve caída y consecuente barrida de posiciones de libro, los minoristas continuaron bajistas y aumentando exposición «corta» o bajista.

Tanto que contrataron casi $20.000 millones en opciones PUT frente a sólo unos $6.500 en opciones CALL, un diferencial nunca antes visto en favor de apuestas bajistas.

Así las cosas, esperamos un futuro próximo convulso para las bolsas, rápidos movimientos sin carácter técnico definido, bruscas barridas arriba y abajo antes de asistir al final de la corrección, aunque existen entornos concretos de oportunidad en distintos activos.

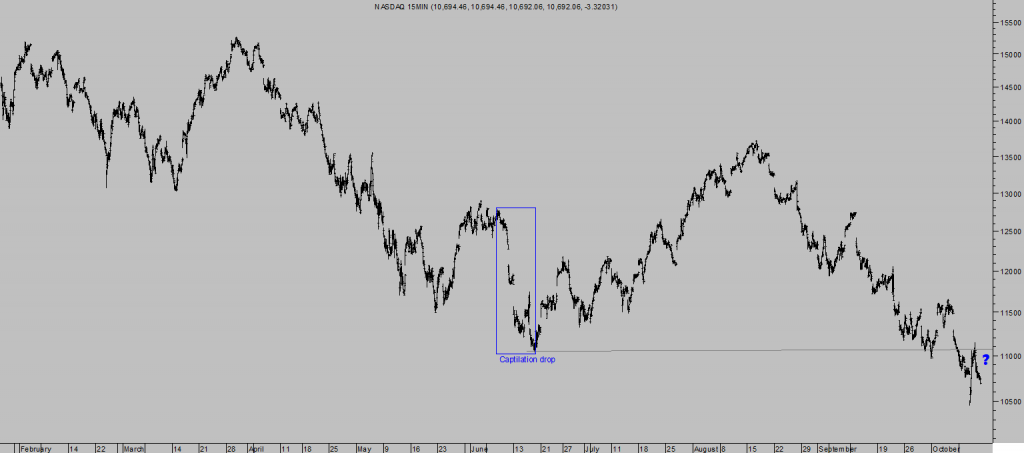

Se ha producido el latigazo de capitulación típico de formación de suelos? (reservado suscriptores)

NASDAQ-100, 15 minutos.

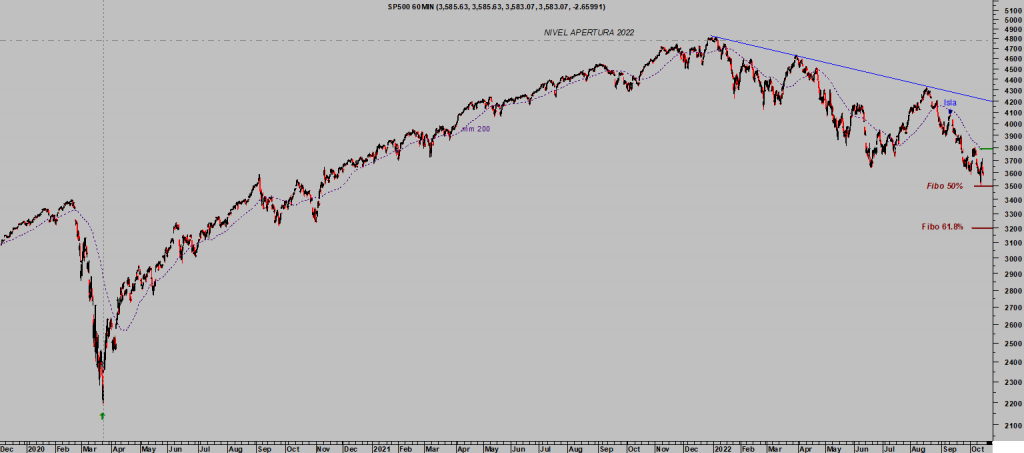

S&P500, 60 minutos.

Stay tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com