FED

Reserva Federal con el debate entre 75 y 100 p.b. Lo primero, como mínimo: ya era “denominador común” en las declaraciones de sus miembros tras un Jackson Hole donde quedó clara la intención de continuar con subidas aceleradas.

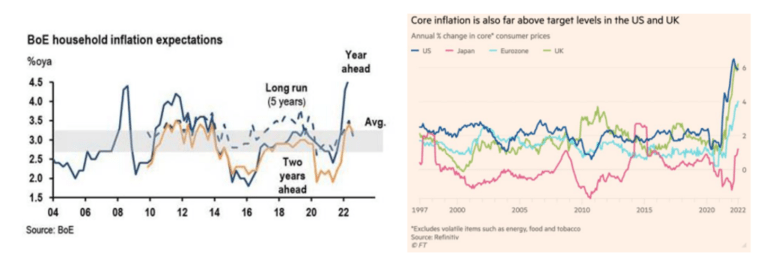

Lo segundo, como riesgo: el último dato de inflación (subyacente en el 6,3% YoY) muestra que el descanso del IPC en julio no ha continuado y que hay componentes donde las subidas se enquistan (bienes y servicios core, particularmente los alquileres). Nos inclinamos por 75 p.b. y un mensaje de la FED que seguiría siendo hawkish, alertando de la dificultad en el control de la inflación.

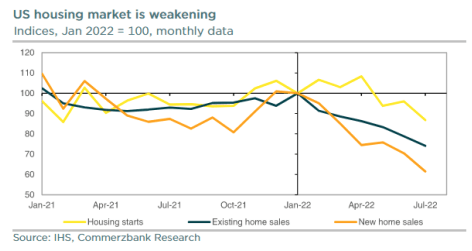

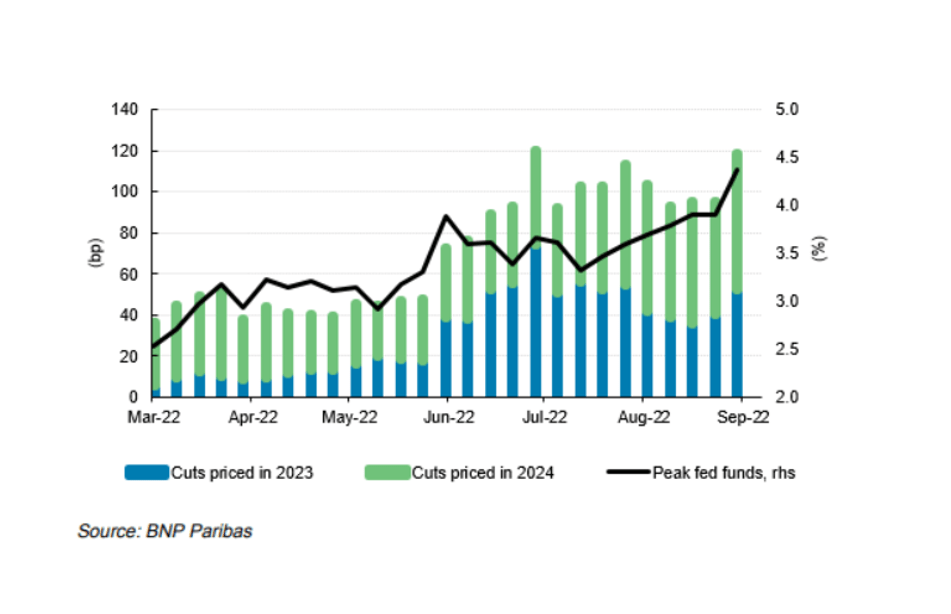

Y es que detrás de la alta inflación, más allá del componente energético hay factores de no fácil/rápida corrección. Así, el mercado laboral está sobrecalentado (2 ofertas de trabajo/persona desempleada vs. 0,5- en momentos previos) y el aumento de la tasa de participación de la fuerza laboral (por debajo de niveles pre-COVID,..) parece una cuestión más de medio que de corto plazo. Cuestión ligada es la del crecimiento, en el que el efecto acumulativo de las subidas ya está frenando algunos segmentos de actividad como el inmobiliario, lo que sumado a un menor consumo podría llevar, según algunas estimaciones, a una suave recesión a primeros de 2023. FED que estrenará nuevo cuadro macro, con revisión al alza de la inflación y a la baja de crecimiento, en la línea del resto de economías. Pero más importante aún será cualquier indicación en relación con la tasa terminal en la nube de puntos. Mercados que reaccionaron con virulencia al dato de inflación, elevando las estimaciones de tipos a lo largo de toda la curva a la par que ampliaban la intensidad de los recortes 2023/2024.

BOE

En Reino Unido, el BoE probablemente se sumará al “club de los 75 p.b.”. El mercado laboral sigue tensionado, y la mínima cesión reciente de la inflación (y de las expectativas) es insuficiente para relajar las subidas de tipos. A esto se suma una política fiscal, anunciada por la nueva PM, más expansiva que en otras zonas (150.000 mill. de libras; 6,5% del PIB).

EUROPA

Mientras, Europa sigue perfilando iniciativas para la emergencia energética y se acerca la fecha de las elecciones italianas (25 de septiembre). En el primer frente tuvimos el anuncio oficial de la CE de un paquete de medidas que vino a confirmar las filtraciones previas. Se descartó el escenario más negativo de intervención, pero la incertidumbre continúa: problema de suministro, convivencia de las propuestas con las adaptaciones nacionales, no obligación del recorte de demanda… En el segundo, las encuestas siguen dando la victoria al centro derecha. Más allá de las diferencias entre partidos, el margen para la coalición podría ser limitado, confirmando/aumentando las medidas contra la inflación, y sin cambios esperables sobre las prioridades de los fondos europeos.

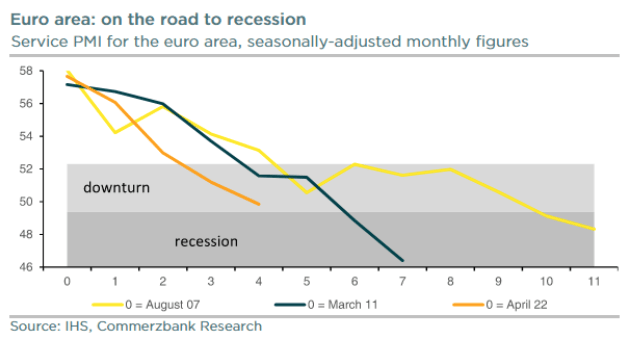

Próxima semana con la vista puesta en las encuestas, con unos PMIs que seguirían la senda pre-recesiva apuntada por el ZEW de esta semana.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.