Una estrategia comprobada para construir una cartera generadora de ingresos para sus años dorados es invertir en acciones de calidad con crecimiento de dividendos.

Las empresas que aumentan sus pagos en efectivo trimestre tras trimestre demuestran que pueden producir ingresos constantes y fiables para sus inversionistas, no sólo durante los buenos tiempos, sino también durante las crisis y las recesiones.

Los valores de crecimiento de los dividendos también ofrecen una buena vía para superar la inflación. Con los mercados en crisis y la inflación en alza, las acciones que pagan dividendos han vuelto a ser populares en 2022, ya que los inversionistas evitan las empresas tecnológicas de alto crecimiento y buscan refugio en los sectores del mercado que baten la inflación.

A diferencia de los bonos, que pagan un capital y unos intereses fijos, estas empresas proporcionan un aumento de sueldo regular en forma de dividendos para aumentar su poder adquisitivo. Puede utilizar ese dinero en efectivo para reinvertir y comprar más acciones o para hacer frente a sus gastos mensuales.

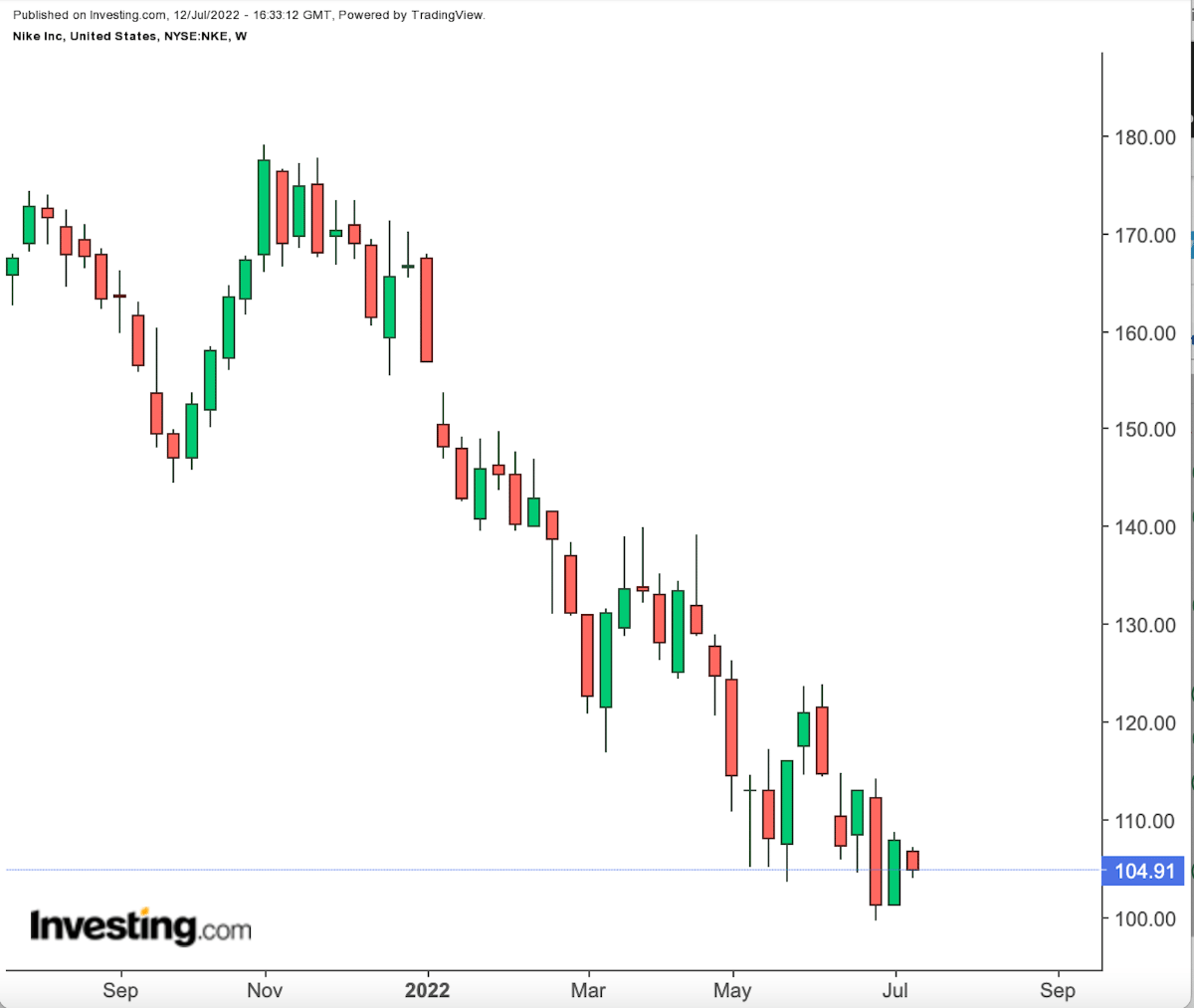

Una empresa que está ofreciendo un excelente valor a los inversionistas a largo plazo en estos días es el gigante mundial de la ropa deportiva Nike. Sus acciones, que cotizan a 104.92 dólares, han perdido más del 35% de su valor este año en medio de la desaceleración de las ventas en China, la inflación y los problemas de la cadena de suministro.

Fuente: Investing.com

Si bien estos problemas pueden seguir perjudicando el potencial de crecimiento total de la empresa a corto plazo, los inversionistas tienen muchas razones para sentirse optimistas sobre el atractivo de los ingresos de la empresa. El fabricante de los zapatos deportivos Air Jordan y Air Force 1 cuenta con un impresionante historial a la hora de recompensar a los inversionistas.

Un juego de dividendos inteligente

El crecimiento medio de sus dividendos en los últimos cinco años ha sido superior al 11%. Con un bajo ratio de reparto de algo menos del 30%, la empresa tiene mucha más capacidad para aumentar su dividendo. El valor paga actualmente un dividendo de 0.3 dólares por acción con carácter trimestral, lo que, al precio actual de la acción, se traduce en una rentabilidad anual por dividendo del 1.13%.

Esto puede sonar escaso para muchos inversionistas preocupados por los dividendos, pero el porcentaje de rendimiento no transmite toda la historia de por qué esta es una jugada inteligente de dividendos para las carteras de compra y mantenimiento. Cuando una empresa aumenta regularmente sus dividendos, el rendimiento de la base de coste original también crece. Y si mantiene su inversión, ese 1% de rentabilidad aumentará hasta el 3% o el 5% con el tiempo.

Sin embargo, analizar los valores sólo en función de su rentabilidad no es un buen enfoque. Los mejores valores con dividendos son los que aumentan sus retribuciones con regularidad, sin sorpresas negativas. Nike ha aumentado su pago durante 18 años consecutivos.

Nike también utiliza sus sólidos flujos de caja para apoyar la recompra de acciones y un dividendo que aumenta rápidamente. El mes pasado, el consejo de administración de Nike autorizó un nuevo programa de recompra de acciones de 18,000 millones de dólares a cuatro años. Sustituirá al programa de recompra de acciones de la empresa, de 15,000 millones de dólares, que finalizará en el próximo ejercicio fiscal.

Nike es una de esas poderosas marcas mundiales que ganan más cuota de mercado en épocas de crisis. Aneesha Sherman, analista de renta variable de Bernstein, escribió en un informe reciente que las marcas fuertes como Nike surgieron con una mayor cuota de mercado al salir de crisis anteriores, como la crisis de las puntocom de 2000, la recesión de 2008-09 y la pandemia de COVID-19 de 2020.

Además de la estabilidad de los dividendos, Nike innova constantemente para impulsar un mayor crecimiento en sus líneas de negocio. Por ejemplo, las ventas directas al consumidor de Nike, que han sido el centro de atención desde el golpe de la pandemia de 2020, están creciendo a un ritmo robusto, ayudando a reducir los costos y mejorar los márgenes. Los ingresos en su negocio directo crecieron un 17% en el trimestre más reciente, representando alrededor del 42% de las ventas totales.

Conclusión

La caída de más del 30% de Nike en este descenso del mercado es una buena oportunidad de compra si se está armando una cartera de jubilación. Es posible que la empresa no muestre todo su potencial de beneficios mientras no se resuelvan los problemas de la cadena de suministro y la demanda no vuelva a la normalidad en China. Pero la debilidad es temporal y su potencial de crecimiento a largo plazo está intacto.

Declaración: El autor posee acciones de Nike.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.