Como puede observarse en el gráfico siguiente, todos los metales básicos experimentaron un gran salto al alza en el precio en marzo, coincidiendo con la invasión de Ucrania por parte de Rusia. Sin embargo, a partir de abril, los precios entraron en una senda bajista que se extiende aún hoy, cuya evolución ha sido tan notable que, todos los metales, a excepción del Nickel, están ya en profundo terreno deflacionista en términos interanuales.

Mi pregunta incómoda del día es: ¿Por qué esta repentina caída en todos los precios? O mejor aún, ¿qué me está diciendo el mercado de metales básicos? Mi maltrecha imaginación, y mi comprometido conocimiento, me arrojan tres posibles respuestas explicativas:

- El cierre de puertos se ha relajado sustancialmente en la mayor parte del globo, con la mayoría de las instalaciones ya reabiertas, y ya no hay graves problemas con los suministros ni con los cuellos de botella.

- Las materias primas están siendo altamente especuladas, habiéndose dado un gran salto de posiciones largas en futuros y derivados en marzo, que ahora se están cerrando (vendiendo).

- La economía china está en caída libre, su inversión en capital fija también, y los precios de los metales descuentan ya una recesión global.

Ahora, queda el ejercicio de atinar y descifrar cuál de las tres explicaciones es la correcta.

- La primera respuesta, reapertura de puertos y fin de los problemas en suministros, tiene grandes posibilidades de albergar la explicación a lo que está pasando con los precios de los metales. Dispongo de información adicional, como la evolución favorable en los plazos de entrega de mercancías a nivel mundial, que avalaría esta tesis.

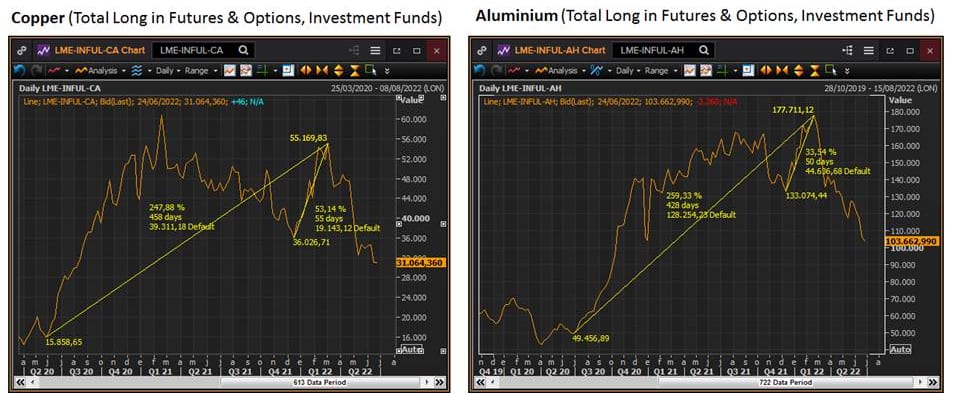

- La segunda respuesta, relacionada con la alta especulación en los metales, es simplemente cierta. Lo demuestro en el gráfico siguiente, en donde puede verse como las posiciones largas especulativas por parte de la categoría de inversores “IF” (Investment Funds -también HF), aumentaron en el caso del cobre un +55% en los días cercanos al conflicto (un +247% en los meses previos al conflicto), y en el caso del Aluminio, las posis especulativas aumentaron un +33% en los días relativos a la invasión de Ucrania (un +259% en los meses previos al conflicto).

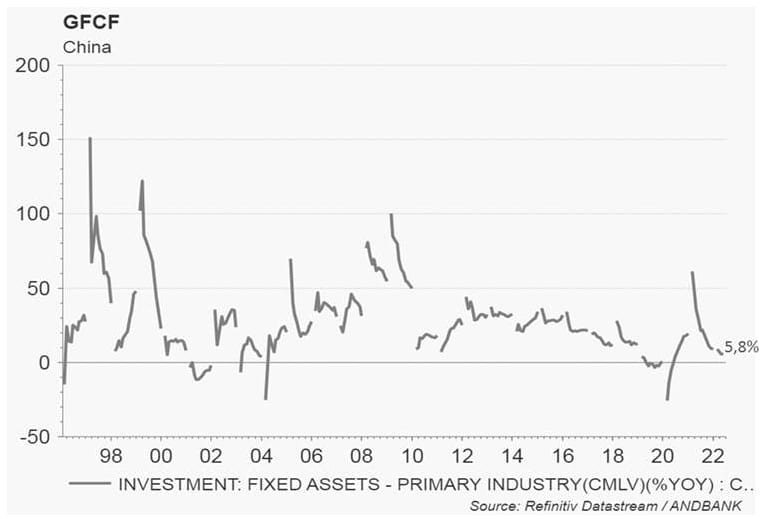

- La tercera respuesta, relativa a una posible recesión mundial encabezada por China, no digo que no sea cierta, pero tengo mis dudas. En el gráfico que se muestra a continuación, demuestro que, efectivamente, la inversión bruta de capital (GFCF) en China se ha moderado drásticamente a un ritmo del +5.8% en mayo, pero ninguna comparativa interanual tiene sentido cuando tomas como base un 2021 en donde la GFCF se expandía a un +60%

Con todo, mi resumen es el siguiente:

Los precios de los metales están en deflación y eso se notará en las próximas lecturas de IPC en USA y Europa, para las que preveo una estabilización, si no una moderación. La caída en los precios de los metales se debe a las “buenas” razones (esto es, reapertura de puertos, fin de cuellos de botella, y el consiguiente desmantelamiento de las enormes posiciones especulativas (largas) en los metales y otras materias primas que están detrás de la inflación. En general, calificaría este análisis, y sus conclusiones, como buenas noticias para los intereses de nuestros clientes.

¿Tardará el mercado en recoger esta información? No puedo saberlo. Pero tanto yo, como los clientes que confíen en nuestros mandatos, disponemos del tiempo para que, conforme a estos datos, podamos darle la vuelta al performance de estos seis meses.

Álex Fusté

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.