La Sra Mester, presidente de la Reserva Federal de Cleveland afirmó el pasado viernes que «The most costly error is assuming that inflation expectations are anchores when they are not», según informa Bloomberg.

Ciertamente, asumir escenarios improbables, inverosímiles o imposibles es un grave error y crearlos aún peor.

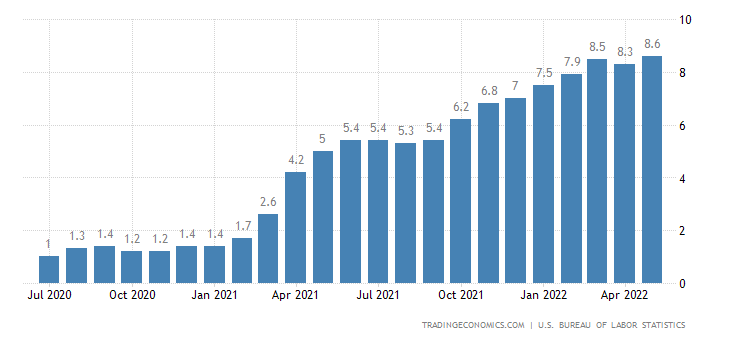

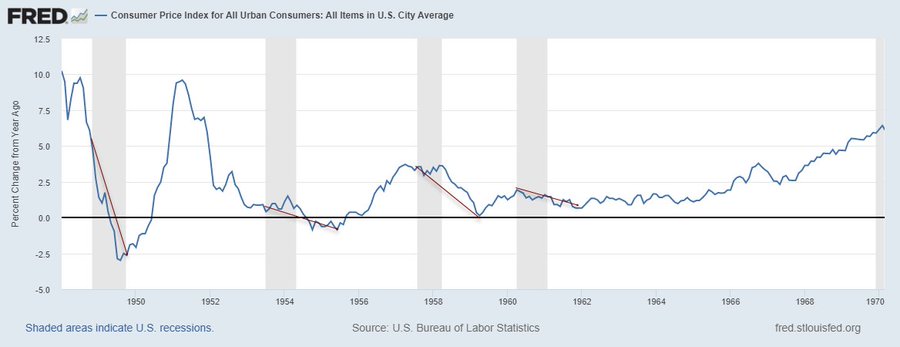

Vean a reflexión de la Sra Mester hace justamente un año, en junio de 2021, cuando la inflación ya se había disparado hasta el 5.4%…

IPC, USA.

… la FED continuaba imprimiendo dinero a espuertas, con tipos al 0% y las previsiones de inflación apuntando claramente al alza: “We want to be very deliberately patient here. it’s easy to shut down an economy, it’s much harder to have it come back.”

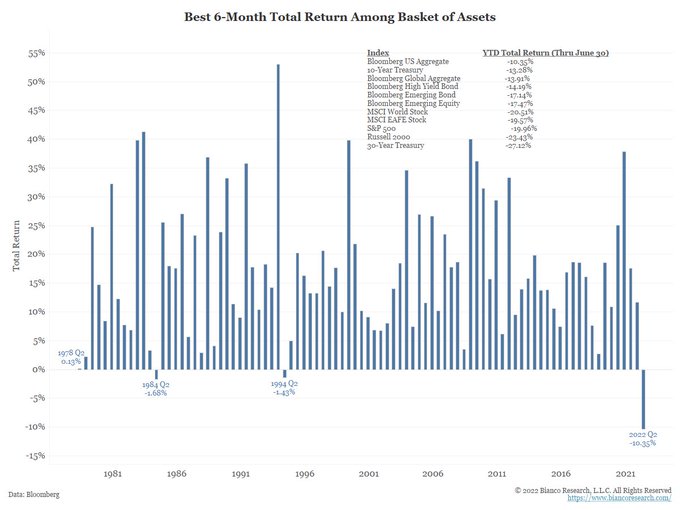

Una muestra más, entre tantas, de la forma en que las autoridades han afrontado el problema de la inflación. Un flaco favor de las autoridades, basado en políticas ultra expansivas extremas y sostenidas, acompañadas de una narrativa falaz e inverosímil. en buena medida causantes de la gran inestabilidad actual y de la respuesta de los inversores en los mercados, vendiendo activos de toda clase y condición hasta el punto de conseguir el peor resultado agregado de deuda y bolsa a lo largo de la historia.

Un duro quebranto para la industria financiera y muy complicada situación para el prestigio de la de fondos de inversión y pensiones, acostumbrados a defender la tesis de inversión segura mediante la diversificación entre activos (recordemos el famoso 60%-40% en deuda y bolsa respectivamente, dinámicamente ajustado según rango de edad) y mediante un enfoque de carácter pasivo, es decir, invertir y permanecer invertido siempre, con la vista en el largo plazo y la táctica de aumentar las inversiones de manera periódica.

La capitalización de los fondos de inversión ronda los $60 billones, de los fondos de pensiones se aproxima globalmente a los $35 billones, de Hedge Funds cerca de $4.7 billones… aplicando una mínima comisión de gestión, por ejemplo del 1%, anual, además de otros gastos asociados, el ingente volumen de beneficios que genera la industria a cambio de una gestión pasiva del dinero de la población, es impresionante. Este año no se están ganando el pan

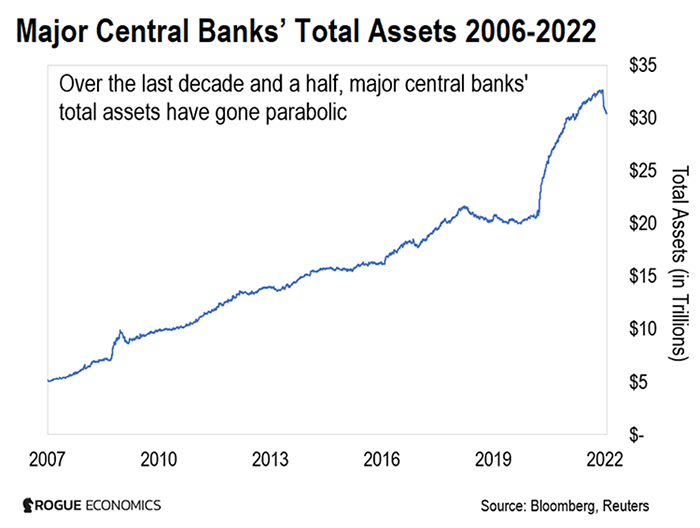

La estrategia ha funcionado durante décadas, las décadas que el ciclo alcista del mercado de deuda ha estado en vigor. Los desmanes continuadamente perpetrados por las autoridades monetarias de los principales economías del mundo, la creación de dinero fake «ex nhilo», de los últimos años ha originado un crecimiento artificial y engañoso de la economía, unas distorsiones históricas o gran inestabilidad de fondo en los mercados financieros.

No en vano han inventado un monto de liquidez cercano a los $32 billones, equivalente a más de un tercio del PIB global.

Desde hace años venimos exponiendo los peligros para el crecimiento futuro de las economías y la estabilidad de los mercados que supone la aplicación de estas políticas. Destacando además el grave problema surgido hace unos años, a partir del momento en que la deuda necesaria para crear la misma unidad de PIB era cada vez mayor (Ley de Retornos Decrecientes), hasta el extremo de qua el estímulo necesario para impulsar la economía es mayor que el propio saldo neto de mejora económica conseguido.

Extracto de post de 7 de diciembre de 2020:

- «No sólo suben las acciones, también las deudas globales y de manera brusca con el agravante además de que la economía crece a un ritmo inferior, comportamiento que viene sucediendo desde hace muchos años, no es sostenible y es la simiente perfecta para inestabilidad financiera futura.

- La Ley de Retornos Decrecientes, tantas veces mencionada en estas líneas, se impuso en la creación de deuda hace años (cada vez es necesario inventar más unidades de deuda para conseguir la misma unidad de crecimiento económico) y lejos de mejorar no deja de advertir eventuales problemas»

Fabricar dinero (deuda), per sé, no tiene un efecto positivo duradero en la economía, ni siquiera imponiendo un entorno de tipos cero para que esa deuda no tenga coste.

Se ha demostrado que esas políticas, además, han originado la mayor brecha de desigualdad de la historia, han conducido a la pobreza a millones de ciudadanos y degradado el nivel de vida de las clases medias.

Inventar dinero y monetizar deuda descontroladamente, tal como ha demostrado la historia en numerosas ocasiones, es equivalente a la siembra de condiciones inflacionistas; la cosecha está siendo buena (desgraciada ironía) y se está empobreciendo adicionalmente a las clases medias mientras termina de arruinar a las menos favorecidas.

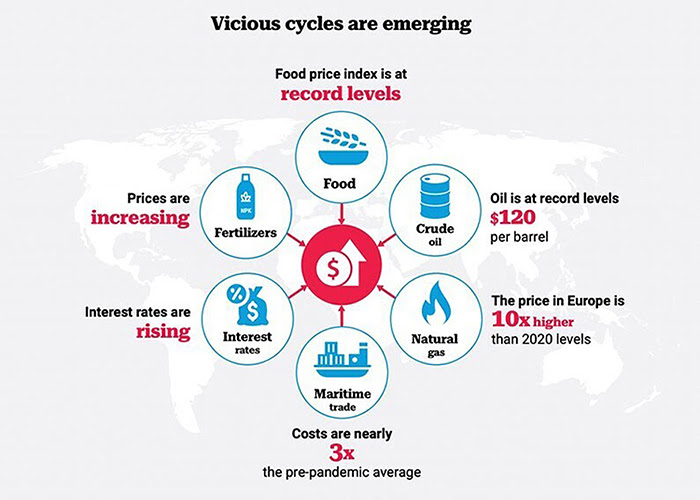

Para colmo de males, mientras los bancos centrales comenzaban a preparar mercados y economías para el inicio de la normalización de las condiciones monetarias, surge una pandemia primero y una guerra después que han desencadenado problemas estructurales de primer orden como escasez de inputs, de materias primas, problemas en las cadenas de suministro global falta de alimentos y de energía, gran incertidumbre… también de carácter inflacionista.

Llegados a este momento de inflación incertidumbre, peligro de recesión económica, etc… y con los mercados habiendo corregido parte de los excesos previos y descontado el nuevo entorno, ahora las inquietudes de los inversores han pasado de la inflación al (de)crecimiento y así lo manifiestan los «Bond Vigilantes» a través de sus decisiones en mercados de bonos.

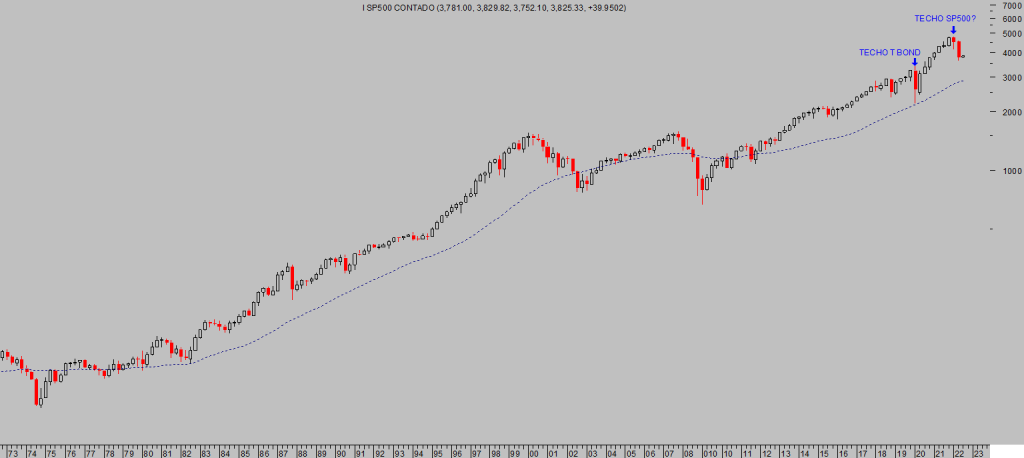

T-BOND, mensual

El precio del activo tradicionalmente considerado más seguro del mundo, la deuda del Tesoro USA a largo plazo o T-Bond, ha caído la friolera de un 31% desde sus máximos de 2020, como se observa en el gráfico anterior.

Los ciclos de deuda lideran al resto de activos y anticipan su futuro, desde el techo de precios en la deuda USA, los mercados de renta variable han quedado pendiendo de un hilo y aguantado (gracias a la inestimable colaboración de las políticas de reflación de activos de los bancos centrales), hasta que entre noviembre 2021 y enero 2022 alcanzaron sus respectivos niveles record.

Desde entonces, también las bolsas se han dejado un tercio de su capitalización, cálculo medido a través del comportamiento del índice bursátil referente mundial, más representativo y grande del mundo SP500.

S&P500, trimestral.

La carrera alcista del SP500 ha sido tan intensa durante tanto tiempo que la corrección desplegada desde enero, observada con perspectiva histórica, apenas se aprecia.

Los inversores sí aprecian, desprecian más bien, y mucho lo sucedido, el índice ha corregido un tercio de su valor pero multitud de compañías han perdido más de un 50% de su valor hace sólo medio año.

Los grandes inversores disponen de un profundo fondo de armario que les permite capear mejor las correcciones, aguantar pérdidas, promediar en su caso, buscar gangas, etc… Los demás, la mayoría en número, afrontan verdaderos problemas cuando el valor de sus carteras se desploma y se ven obligados a vender con minusvalías.

Este comportamiento acrecienta el problema de la merma de ahorro, iniciado años atrás a través de las políticas de represión financiera y eliminación de retribución al ahorro, de poder adquisitivo y en último término del consumo.

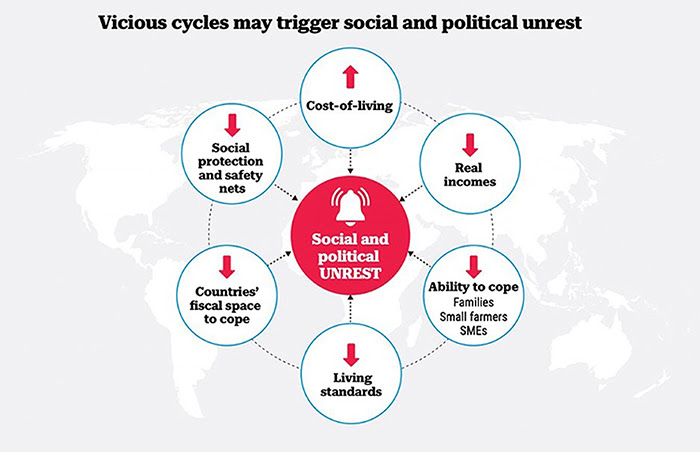

Y el círculo vicioso sigue su curso. Vean cuadros elaborados por Naciones Unidas y presentados en su reciente informe sobre comercio y desarrollo globales, titulado “Global Impact of the War in Ukraine”.

Otro detestable círculo vicioso:

La inflación es un indicador que suele hacer máximos antes de la confirmación de desaceleración de la economía, o de recesiones, y habitualmente suele encontrar suelo al final de las recesiones o muy poco después.

Desde el año 1948, cada recesión económica ha provocado caídas relevantes de la inflación en un 100% de ocasiones.

Se trata de un comportamiento lógico y que la estadística refrenda. El cambio de foco de los Bond Vigilantes desde un entorno marcado, asediado, por la inflación al de otro de economía en desaceleración y de camino hacia la recesión, es coherente con la historia.

Nosotros también y tratamos de buscar entornos de oportunidad en el mercado (binomio rentabilidad riesgo controlado y favorable) que permitan aprovechar las tendencias esperadas, los lectores suscritos a este blog lo agradecen.

Además de numerosas sugerencias de inversión en marcha y bien en positivo, en anticipación al escenario más probable para las bolsas en el próximo futuro, hace semanas activamos operativa en favor de la recuperación del mercado de deuda soberana USA de largo plazo a través de sencilla estrategia diseñada sobre el siguiente ETF, hasta la fecha acumula una rentabilidad del +7%:

UBT, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com