Si su objetivo de inversión es construir una cartera que pueda generar ingresos sostenibles durante la jubilación, entonces tiene sentido buscar empresas de primer orden que tengan balances sólidos, dividendos fiables y un historial de aumento de sus pagos.

Una cartera basada en este tipo de valores probablemente podrá capear las recesiones, resistir las presiones inflacionarias y soportar las burbujas de precios que suelen producirse tras la relajación de las políticas monetarias.

Las empresas que ofrecen dividendos fiables y predecibles, así como un potencial de crecimiento a largo plazo, pueden ayudar a generar ingresos por muy revueltas que estén las aguas del mercado.

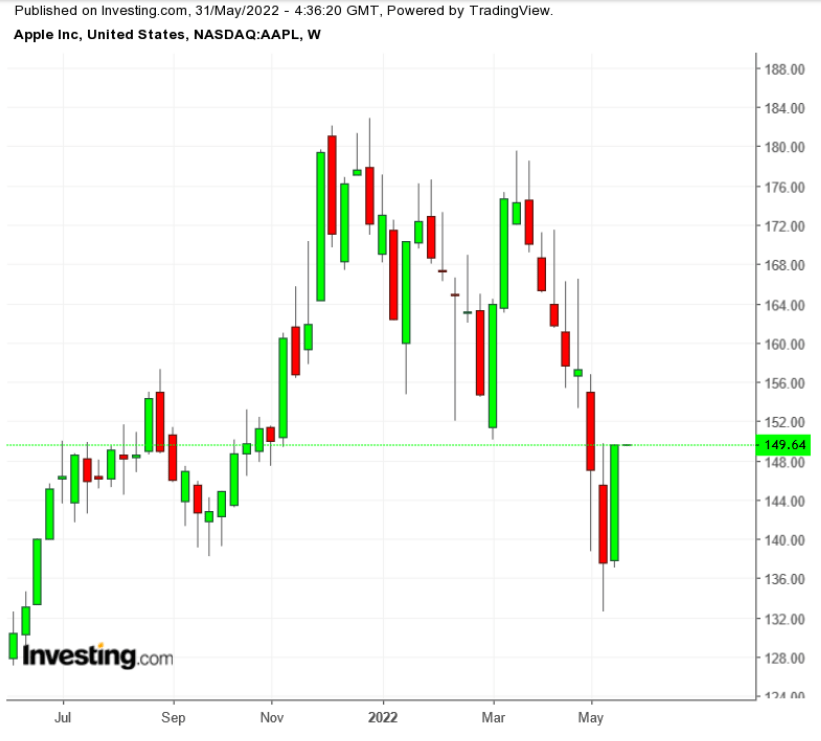

Dado que se trata de una acción de crecimiento, Apple no suele considerarse un buen valor para las carteras de jubilación. Y, a diferencia de las áreas defensivas del mercado —como los servicios públicos, las telecomunicaciones y los productos de primera necesidad—, las acciones del fabricante del iPhone tienen un atractivo limitado como productor de ingresos para los jubilados, dada la escasa rentabilidad por dividendos del 0,6% de las acciones. Además, su condición de empresa tecnológica la convierte en miembro de un segmento del mercado muy volátil que los jubilados suelen evitar.

Sin embargo, a pesar de estos inconvenientes, sigue habiendo argumentos de peso a favor de Apple como parte de una cartera de jubilación diversificada.

Apple, en nuestra opinión, ofrece una combinación única de beneficios en forma de crecimiento del capital, aumento de los dividendos y un plan masivo de recompra de acciones, todo lo cual podría aumentar la rentabilidad total del inversor. Aunque Apple ha aumentado su dividendo un 10% de media durante los últimos cinco años, también ha recomprado sus acciones, proporcionando un valor adicional a los accionistas.

Apple autorizó 90.000 millones de dólares en recompras de acciones el trimestre pasado, tras gastar 88.300 millones de dólares en recompras en 2021, el mayor desembolso entre las empresas que cotizan en la bolsa de Estados Unidos. A los inversores a largo plazo, de compra y retención, les encantan los programas de recompra, ya que reducen el número de acciones de una empresa 3e impulsan los beneficios, especialmente en tiempos turbulentos como los que estamos viviendo.

El amor de Warren Buffett por Apple

El famoso inversor Warren Buffett, cuyo holding Berkshire Hathaway es uno de los mayores accionistas de Apple, se ha beneficiado enormemente de esta tendencia. Buffett se ha hecho con una participación de 159.000 millones de dólares en Apple desde que Berkshire Hathaway comenzara a comprar las acciones a finales de 2016.

El inversor de 91 años es fan de la estrategia de recompra de acciones del director ejecutivo Tim Cook porque le da a Berkshire mayor propiedad de cada dólar de los beneficios de la compañía de smartphones y ordenadores cada año. Durante la reunión de accionistas de BRK en abril, Buffett dijo:

″Sabíamos que íbamos a poseer una participación aún mayor si seguían comprando sus acciones, sobre lo cual no teníamos información privilegiada ni nada, pero realmente parecería la forma de apostar. Acaban de presentar los resultados de su primer trimestre y, ya sabes, han ganado más dinero y tienen menos acciones en circulación».

Con unos 200.000 millones de dólares en efectivo, Apple se encuentra en una posición envidiable para poder aumentar fácilmente su programa de recompra de acciones con el fin de respaldar sus acciones.

Su enfoque en el programa de recompra de efectivo no implica que a Apple le falte innovación o nuevas ideas. Apple sigue teniendo mucho potencial para sorprender a Wall Street a pesar del complicado entorno operativo actual en el que los problemas de la cadena de suministro están lastrando su tasa de fabricación en China.

La empresa con sede en Cupertino, California, apuesta por la resistencia de la demanda de sus dispositivos gracias a su base de clientes comparativamente más rica y a la fortaleza de su ecosistema de software y servicios, que está impulsando las ventas de hardware, según ha informado este mes Bloomberg.

Apple también está viendo disminuir su competencia ahora que su feroz rival Huawei Technologies se ha quedado fuera de los mercados. Huawei, que en su día fue el primer fabricante de teléfonos en cuanto a envíos, ha visto descender sus ingresos durante seis trimestres consecutivos.

Conclusión

En un momento en que a los inversores les preocupan cada vez más la economía y el rendimiento de las acciones de alto crecimiento, Apple es una acción defensiva bien posicionada para capear una posible recesión. Ahora más que nunca tiene sentido tratar a las acciones de Apple como unas acciones de jubilación ideales para inversores de compra y retención.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.