El informe de empleo actualizado a febrero y publicado el viernes por el Bureau of Labor Statistics sorprendió positivamente. La tasa de Paro quedó inalterada en el 4.9% y la economía USA creó 242.000 empleos en el mes de febrero, unos 50.000 empleos por encima de las estimaciones del consenso de analistas.

Según datos, el inverso del paro sería que el 95.1% de la población americana estaría trabajando.

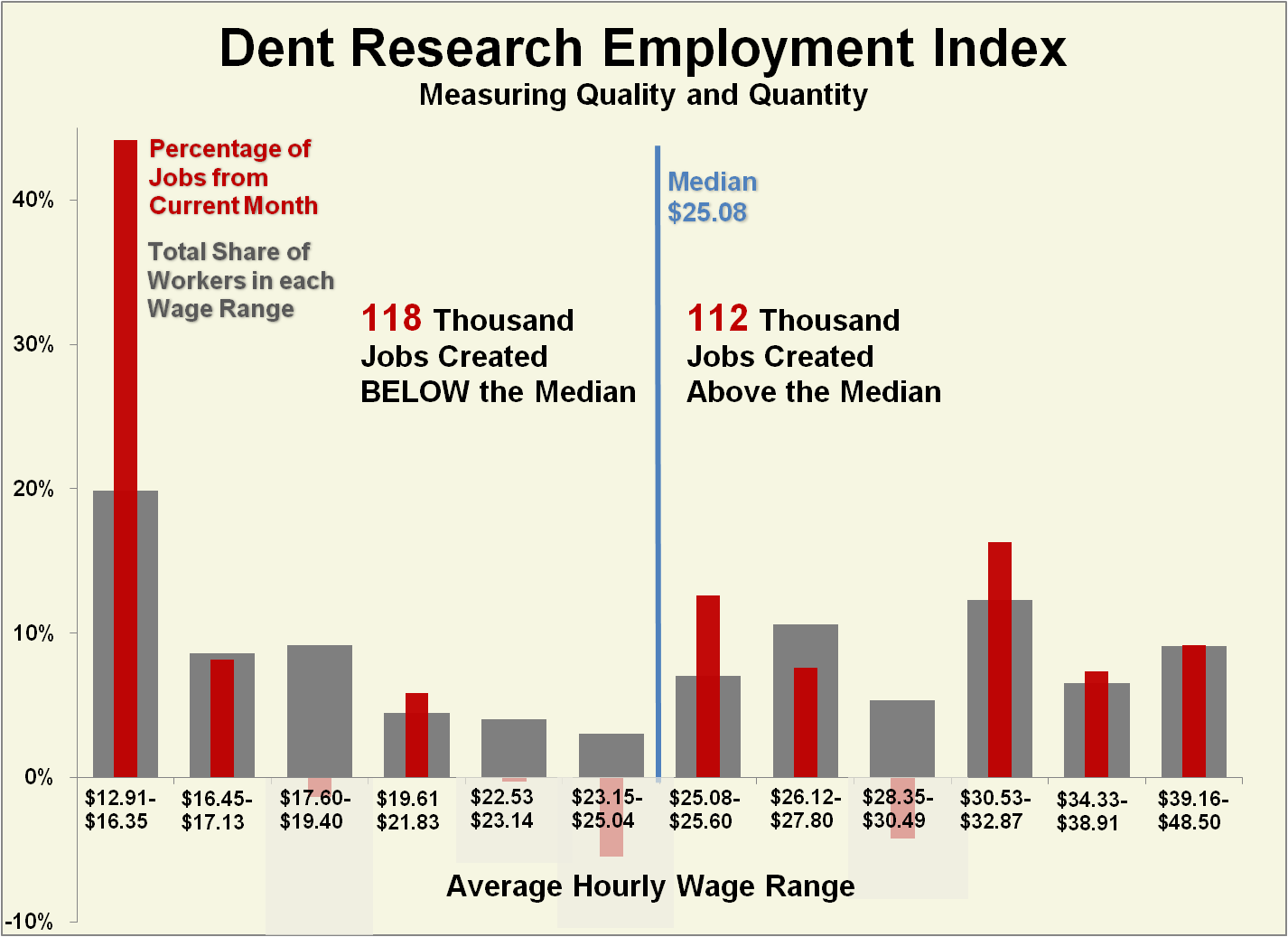

Un dato positivo para la economía que revisado en detalle refleja limitaciones. La mayoría del empleo generado conlleva salarios bajos e inferiores la media salarial USA, vean el siguiente índice, cortesía de Dent Research, que filtra los datos del Bureau of Labor Statistics con el fin de evaluar la calidad del empleo creado:

Son puestos de trabajo creados y es un signo de resistencia económica. Incluso considerando que el BLS facilita un dato U-3 -tasa oficial- demasiado cocinado y otro U-6 más realista y que cifra el porcentaje de paro en un más creíble 9.7%.

La tasa U-6 incluye el total de desempleados, más los que buscan empleo y sólo encuentran tiempo parcial, más aquellos apartados del mercado laboral hartos de no encontrar empleo “discouraged workers”… por no citar ajustes estacionales estadísticamente más complicados y basados en el uso de modelos de regresión ARIMA.

Desde la crisis, cuando la tasa alcanzó el 17%, hasta la fecha la U-6 también ha caído con fuerza y ahora se encuentra en 9.7%, nivele similar al desempleo existente en la Unión Europea (10.3%).

Recordemos que según afirma John Williams, analista de ShadowStatistics.com, aplicando criterios de cálculo anteriores al año 1994, la tasa de paro USA real supera el 20%.

A pesar del dato, de caratula indudablemente positiva, los salarios pagados cayeron en febrero y permanecen bajos e insuficientes para relanzar el consumo y la actividad, así como para reforzar los balances de la gente endeudada de manera que facilite atender el servicio de la deuda.

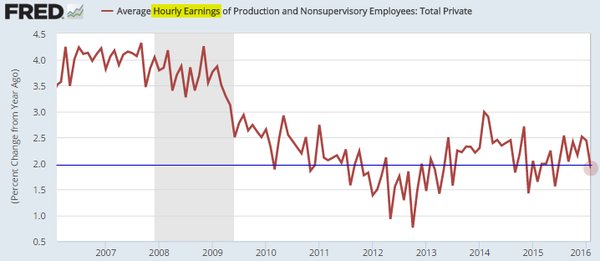

Las presión salarial es una de las grandes ausentes en la recuperación artificial iniciada en 2009. Rondan el 2% y en tanto no se observe un claro movimiento sostenido superior al 3%, capaz de crear tendencia, ceteris paribus, la inflación seguirá contenida.

Un aspecto positivo a señalar del dato de empleo de febrero es la leve mejora en la tasa de participación de la fuerza laboral que, aunque aún en zona de mínimos de 4 décadas, mejora casi un punto porcentual hasta el 63%.

El mercado respondió favorablemente al dato de empleo. Independientemente de la cercanía de la próxima reunión del Comité de Mercados Abiertos -FOMC- de la FED, la semana que viene durante los días 15 y 16 de marzo.

La supuesta fortaleza del mercado laboral no originó inquietud o temores ante una subida inminente de tipos, gracias en parte a la evolución de los salarios y ausencia de inflación en el horizonte, la renta variable cerró la sesión del viernes al alza, continuando con la recuperación iniciada desde los mínimos del 11 de febrero, que ya suma más del 10%.

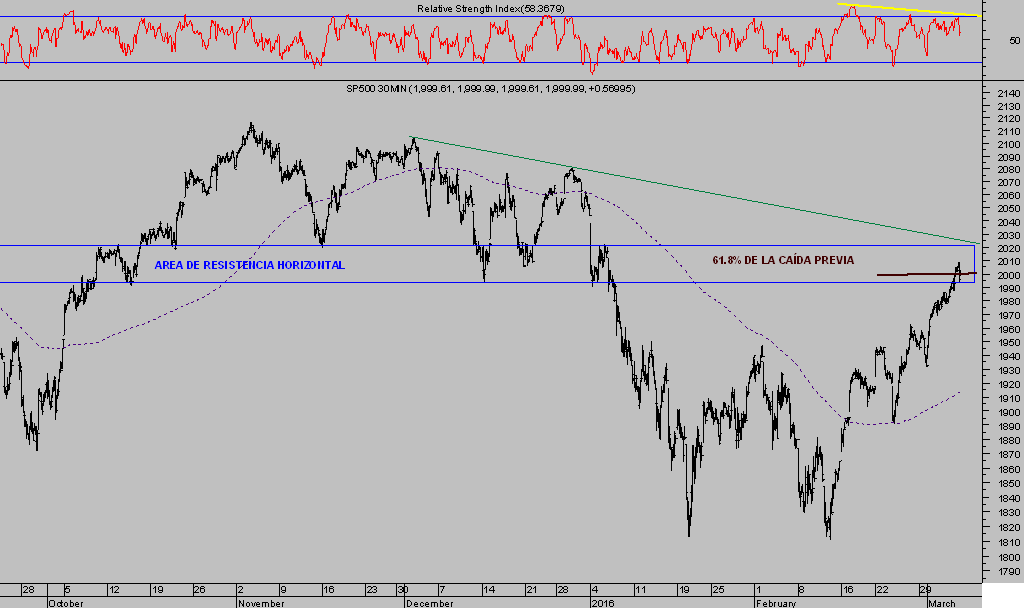

S&P500 30 minutos

La calidad del rally… explorada en detalle y analizada en distintos post recientes para suscriptores, es de gran interés, ahora que el S&P500 ha conseguido un cierre semanal por primera vez en 2016 sobre su media móvil de 50 sesiones.

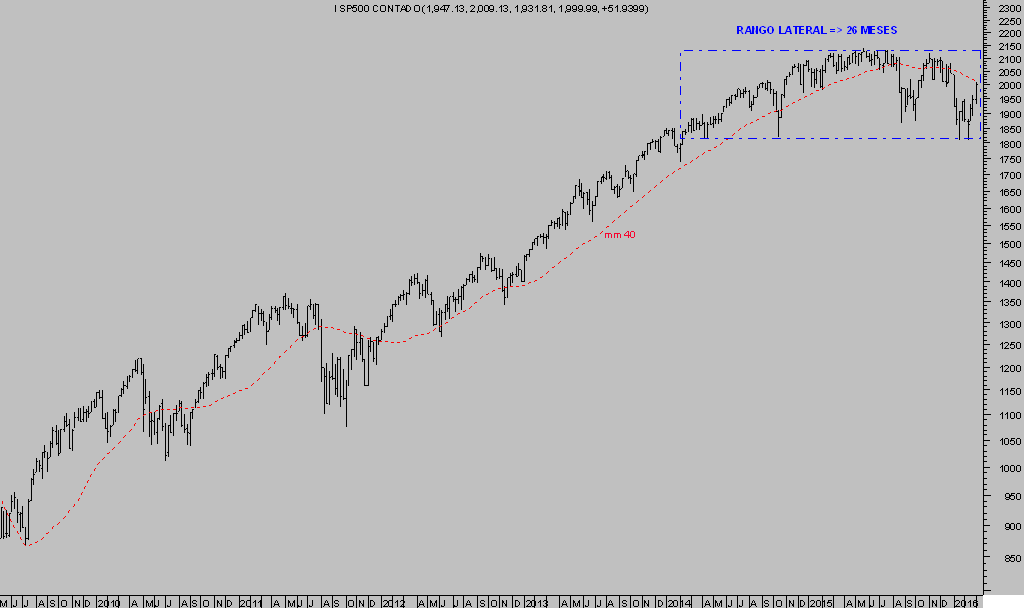

S&P500 semana

Desde finales de 2013 se ha generado un gran ruido de mercado, dentro de una pauta claramente lateral que observada con distancia, apenas aporta información más allá del necesario apuntalamiento a que ha sido sometido un mercado que de otra manera, hubiera sucumbido al cúmulo de datos.

Datos económicos, de crédito, de beneficios empresariales o sobre- valoración acusada del mercado, etcétera… que no sostienen solos a un mercado adormecido en zona de máximos históricos.

Existe un dicho en Wall Street en ocasiones recordado en este blog,“the markets try to deliver the maximum amount of punishment for the most investors possible”, que una vez más invita a la reflexión.

Es sinónimo de una realidad del mercado muy cruda. Una mayoría de inversores tiene que perder para que unos pocos puedan ganar.

El giro al alza de principio de febrero fue rápido e inesperado -no tanto para los lectores de este blog, quienes por contra recibieron sugerencia de compra de distintos activos, algún ETF supera el +30%- cuando los inversores vendían acciones por miedo y se disponían a forrarse en unas posiciones cortas masivas abiertas.

Posiciones cuyo cierre forzado Short Squeeze ha contribuido a las subidas del 10% en tres semanas, han sido desastrosas. Ahora el sentimiento inversor y el posicionamiento del mercado -Commitment of Traders- se manifiestan reajustados, no en referencias excesivas pero sí interesantes en el contexto actual de mercados.

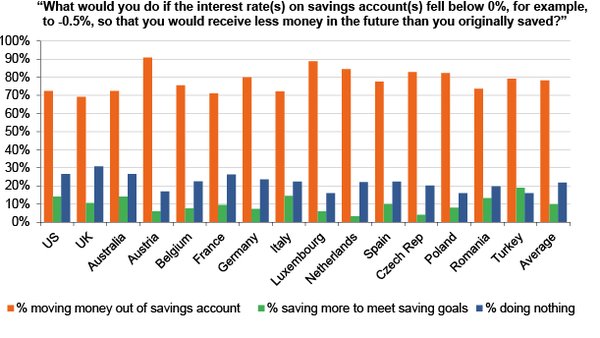

Cambiando de tema y como despedida, observen la encuesta realizada en distintos países cuestionando la reacción de los ciudadanos a una eventual tasa negativa de tipos bancarios, es decir, a tener que pagar al banco por mantener el dinero depositado en sus arcas.

En todos los países la mayoría de encuestados optaría por retirar el dinero del banco para evitar costes o remuneración negativa. Cuestión distinta será la realidad si eventualmente deciden imponer tipos negativos para las cuentas, después de que las autoridades de numerosos países (Italia, Francia, EEUU, España, Alemania…) introducen nueva legislación para crear la denominada sociedad sin dinero -Cashless Society- limitando al máximo el pago en efectivo para defender la superviviencia de los bancos.

Si el dinero desaparece de los bancos, los bancos desaparecerían poco después y las autoridades y Bancos Centrales perderían el control.

Según Bloomberg: “The PBOC is targeting an early rollout of China’s own digital currency to “boost control of money” and none other than The IMF’s Christine Lagarde added that “virtual currencies are extremely beneficial”.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com