Como inversor, también me pregunto si el mercado de equity empieza a estar atractivo tras las caídas. Para responder a esta pregunta, además de echar un ojo a los múltiplos del equity (ejercicio que me proporciona conclusiones mixtas), debo tener en cuenta criterios como el “business cycle”.

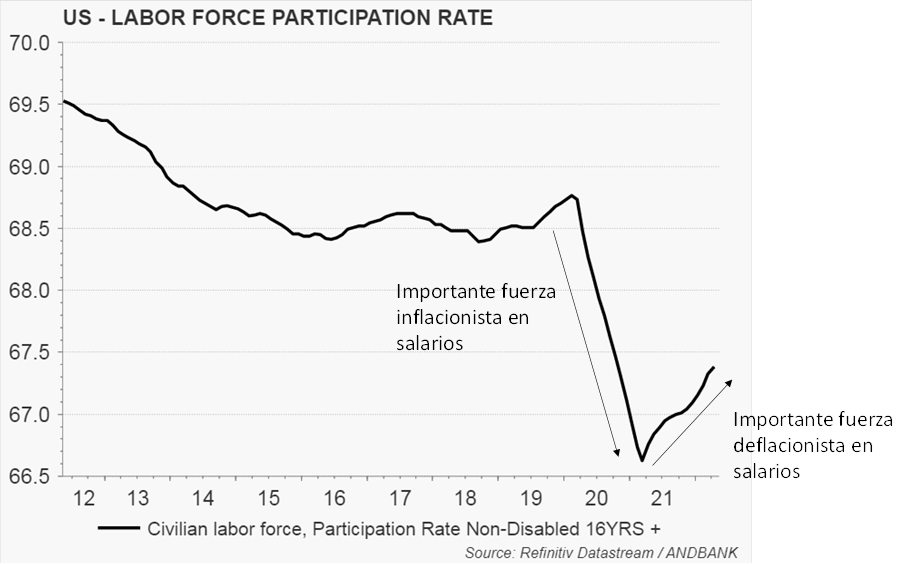

Según este approach, la inmensa mayoría de inversores concluye que aún estaría pendiente una contracción adicional de las valoraciones. Llegan a esta conclusión pensando que el tensionamiento del mercado laboral (con salarios elevados), hace que la única y previsible respuesta de la Fed sea seguir tensionando las condiciones. Efectivamente, desde 1950, el P/E se contrae cuando la Fed responde asertiva y velozmente ante un mercado laboral tensionado y unos salarios altos. Tiene sentido. La combinación de costes laborales altos y costes de fondeo elevados provoca un efecto drenaje de capital desde los mercados financieros hacia los presupuestos de las empresas. Ahora bien. Hay algo en el todo proceso de ajuste actual que lo hace (muy) diferente. Gran parte (si no la mayor parte) de la tensión en salarios ha venido provocada por el inusual hundimiento en la participación de la fuerza laboral en 2020-2021 (fruto de la cuestionable política de reparto generalizado de subsidios).

Mi conclusión aquí es simple. Deben saber que, históricamente, un rebote en el ratio de participación de la fuerza laboral (como el que vemos ahora) ha ayudado considerablemente a destensionar el mercado laboral y los salarios. Sí, la Fed debe continuar tensionando aún las condiciones y generando algo de inestabilidad en los mercados, pero el salto que estamos viendo en la participación de la fuerza laboral hará su parte y ayudará también a moderar salarios e inflación. Para su tranquilidad, no piensen que todo está en manos de la Fed. Hay otros factores ajenos, igualmente relevantes, que contribuirán a los esfuerzos de la Fed y harán que el proceso de reequilibrio sea más corto. Viendo como la participación de la fuerza laboral ya ha recuperado la mitad del terreno perdido (pasando del 66,5% al 67,5%), y sabiendo como históricamente esto contribuye a destensionar salarios, es legítimo pensar que el tránsito en el proceso de ajuste puede ser corto, o al menos más corto de lo que piensan los que advierten hoy que la inflación ha llegado para quedarse. Yo, no lo tengo tan claro. De acuerdo a lo que he dicho, el momento de compra de activos de riesgo estaría, también, más cerca de lo que el consenso opina.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.