Advanced Micro Devices (AMD) es una empresa de semiconductores tecnológicamente fuerte con un atractivo historial de crecimiento. Tiene un gran posicionamiento para beneficiarse de una variedad de tendencias macro y que tiene un potencial de crecimiento significativo, especialmente en el espacio del centro de datos. Sin embargo, sus acciones han caído bastante en los últimos meses: los compradores fueron demasiado codiciosos en algunos momentos de 2021, y parece que algunos inversores están en pánico hoy. AMD a un precio muy por debajo de los $90 parece una inversión muy sólida a largo plazo para aquellos que pueden soportar una volatilidad pronunciada a corto plazo.

¿Qué preocupa al mercado?

Advanced Micro Devices está expuesto a una variedad de industrias. Esto incluye centros de datos, computadoras personales, videojuegos, criptomonedas, etc. Naturalmente, no todos estos funcionarán bien al mismo tiempo. En los últimos meses, los inversores han comenzado a preocuparse por algunos acontecimientos potencialmente negativos, aunque algunos podrían estar siendo exagerados. El precio de las criptomonedas ha bajado recientemente, por ejemplo, debido al aumento de los tipos de interés y la presión fiscal. Esto significa que la minería de criptomonedas como Ethereum se ha vuelto menos atractiva, lo que reduce la demanda de procesadores de AMD que se pueden usar para eso (importante: las GPU no se usan para la minería de Bitcoin).

Una caída en las ventas de PC es otro elemento macro que podría dañar las perspectivas de ventas a corto plazo de AMD, aunque no debería tener un gran impacto, ya que este sector es de gran dependencia de los consumidores. La alta inflación significa que algunos consumidores tienen menos dinero disponible para gastar en artículos discrecionales como PC, y el endurecimiento de la Fed podría inducir una desaceleración económica, lo que podría afectar la demanda de PC por parte de empresas y corporaciones. Estas tendencias podrían conducir a una reducción de las ventas de PC en el futuro, pero esto no debe ser necesariamente un gran inconveniente para AMD.

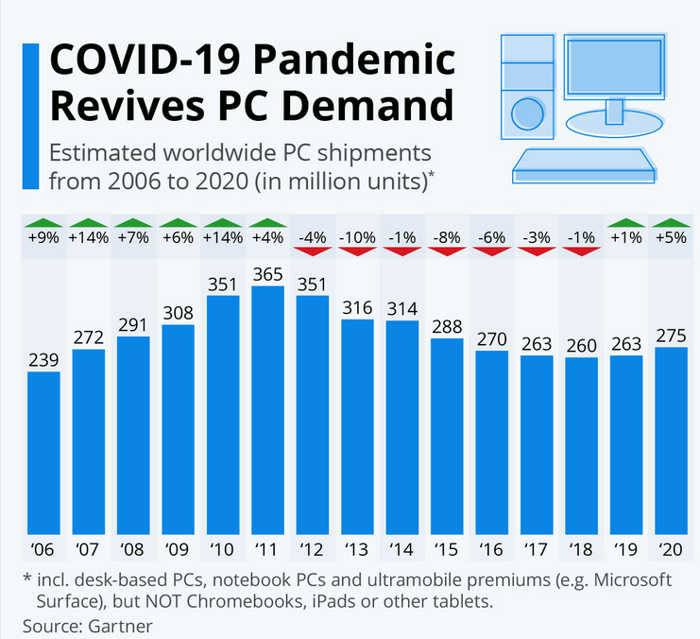

En el siguiente gráfico vemos cómo se han comportado las ventas globales de PC en los últimos años:

Las ventas de PC aumentaron solo un 15% entre 2006 y 2020, y en realidad se redujeron en el período de 2010 a 2020, con una caída de más del 20 % en esa década. Aún así, AMD ha logrado aumentar sus ingresos en más del 200% durante los últimos 10 años, según YCharts, lo que demuestra que el éxito de AMD no está estrechamente relacionado con el mercado de PC en general.

En cambio, otros factores son mucho más importantes para el éxito continuo de AMD. Esto incluye otras líneas de negocios como los centros de datos, por supuesto, pero incluso en el negocio de los PC, el desempeño de la participación de mercado y el precio de venta promedio de AMD son factores más importantes que la cantidad total de ordenadores personales vendidos en todo el mundo.

AMD también se benefició del auge de los videojuegos en los últimos años. Los consumidores invirtieron más en equipos para ello, particularmente durante la pandemia. Con la pandemia llegando a su fin y los consumidores saliendo con más frecuencia, estos vientos de cola pandémicos para las industrias de los videojuegos han dejado de existir. Esto da como resultado una perspectiva de ventas no muy sólida para el año en curso en comparación con el sector durante 2020 y 2021 por la pandemia, pero este es más un problema a corto plazo. Al final, la megatendencia de gastar más tiempo y dinero en juegos se mantendrá, incluso si 2022 es algo atípico porque muchos consumidores querrán salir y experimentar cosas después de dos años en los que no lo hicieron.

Las previsiones prevén que el mercado mundial de juegos crezca un 9% anual hasta 2030 (tomando como ejercicio base 2021), lo que implica que la exposición de videojuegos de AMD será positiva a largo plazo, aunque es probable que 2022 no sea un año demasiado fuerte para ese negocio. Para los inversores a largo plazo, esto no debería ser un gran problema.

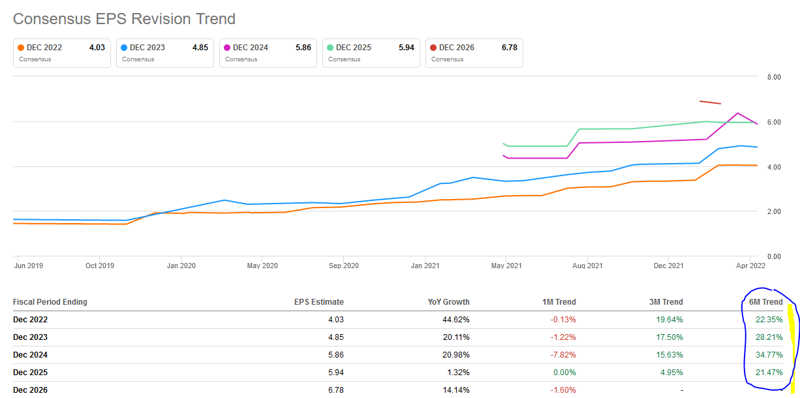

En resumen, existen algunos obstáculos potenciales, pero ninguno de ellos parece ser perjudicial para la empresa en absoluto. De hecho, tanto la Directiva de AMD como los analistas continúan prediciendo un sólido 2022, por lo que la enorme caída del precio de las acciones desde los 164$ a 85$ por acción parece exagerada. AMD ha perdido casi la mitad de su valor de mercado, a pesar de que el beneficio por acción y las estimaciones de ingresos no han bajado en los últimos seis meses:

fuente: seekingalpha

Hubo 12 revisiones al alza del BPA de AMD en los últimos tres meses, frente a sólo una revisión a la baja. Aún mejor, hubo 13 revisiones al alza de ingresos en el mismo período de tiempo, con cero revisiones a la baja. La tendencia de estimación de consenso de BPA en el gráfico anterior también muestra claramente que las estimaciones para todos los años (2022 a 2025) son sustancialmente más altas que hace medio año e incluso hace tres meses. Cuando vemos esto, el alto precio de las acciones es bastante sorprendente y la caída del precio de las acciones parece lo es aun más, de hecho podría considerarse exagerada. Esto no significa que AMD fuera una buena compra hace medio año en los 150$ o incluso 160$, de hecho, no lo era.

Perseguir una acción que había subido bastante y que estaba valorada como muy cara era un error en aquel entonces. Pero hoy, con el negocio funcionando incluso mejor de lo esperado y el precio de las acciones reducido a la mitad, ya no parece que la codicia sea un factor; en cambio, el rendimiento del precio de las acciones recuerda más al pánico o (potencialmente exagerado) de los miedos

Buena evolución del negocio general

La compañía continúa brindando resultados muy convincentes a pesar de estos posibles obstáculos. En su trimestre más reciente, AMD aumentó sus ingresos en un 49% interanual. Es importante destacar que esto aún no incluye el impacto de la adquisición de Xilinx que AMD cerró en febrero de 2022. Gracias a este rendimiento de ingresos muy sólido, Advanced Micro Devices también pudo aumentar sus beneficios a un ritmo considerable. El beneficio acción llegó a 0,92$, que aumentó un 77% interanual. La empresa pudo aumentar sus beneficios más rápido que sus ingresos gracias al impacto del apalancamiento operativo y debido al hecho de que el mercado de chips muy ajustado permitió que AMD y muchos de sus competidores aumentaran sus márgenes en comparación con años anteriores.

Para 2022, la perspectiva es bastante positiva. La misma Directora Ejecutiva de AMD, Lisa Su, declaró:

“Cada uno de nuestros negocios se desempeñó extremadamente bien, y los ingresos del centro de datos se duplicaron interanualmente impulsados por la creciente adopción de los procesadores AMD EPYC entre los clientes empresariales y de la nube. Esperamos otro año de crecimiento significativo en 2022 a medida que aumentamos nuestra cartera actual y lanzamos nuestra próxima generación de productos para PC, videojuegos y centros de datos”.

La demanda de centros de datos seguirá siendo muy fuerte en casi cualquier entorno, incluso si la inflación y una posible recesión económica pueden ejercer cierta presión sobre las ventas de PC. Amazon (AMZN), Alphabet (GOOGL), Meta Platforms (FB) y muchos más continuarán invirtiendo en nuevos centros de datos, y la línea de productos de AMD es atractiva, demostrada por el hecho de que la empresa ha ganado una participación de mercado considerable. En este espacio, dado que el negocio de los centros de datos es especialmente rentable para AMD, su sólida perspectiva debería compensar con creces los posibles vientos en contra en otras áreas, como las ventas de procesadores para PC.

Veamos los riesgos

Por supuesto, AMD no es una inversión sin riesgos. Una escalada del conflicto entre China y Taiwán perjudicaría mucho a la empresa debido a su dependencia de Taiwan Semiconductor Manufacturing Company (TSM.US), por ejemplo. Aunque una guerra entre China y Taiwán no sea muy probable en un futuro previsible, pero si sucediera, AMD y otras empresas que dependen de TSM sentirían una gran perturbación en sus operaciones.

Si los competidores presentan diseños más atractivos, AMD podría perder participación de mercado en mercados importantes, pero no parece que esto sea un problema en el futuro previsible. Sin embargo, con Intel (INTC.US) invirtiendo fuertemente en I+D y nuevas tecnologías, podría presentar productos más competitivos en la segunda mitad de la década de 2020, aunque se encuentra ligeramente descolgada respecto a la evolución de AMD. Por lo tanto, los inversores deben estar atentos a las tendencias de participación de mercado y los anuncios de nuevos productos de AMD y sus competidores.

Echando un vistazo rápido a los niveles de crecimiento de la compañía en comparación con sus competidores:

fuente: seekingalpha

En los últimos 2 años, AMD ha superado las estimaciones de BPA el 100% de las veces y ha superado las estimaciones de ingresos el 100% de las veces.

Durante los últimos 3 meses, las estimaciones de BPA han visto 11 revisiones al alza y 0 a la baja. Las estimaciones de ingresos han tenido 10 revisiones al alza y 0 a la baja. Mientras que los rivales luchaban con un mercado de suministro de chips ajustado, AMD usó esa dinámica para aumentar sus márgenes.

El desempeño de AMD mejor de lo esperado fue impulsado por la sólida demanda de sus procesadores, que se utilizan en una variedad de instalaciones y dispositivos que van desde centros de datos hasta computadoras y consolas de juegos.

Análisis técnico

AMD ha encontrado recientemente en su proceso correctivo un soporte clave, los 84,2 dólares por acción. Esta zona fue punto de control en julio de 2021 para romper por primera vez la zona psicológica de los 100 dólares por acción.

A su vez, estos 100$ sería el nivel de control a tener en cuenta en el corto plazo, para que la compañía pueda atacar la directriz principal. Bajista desde sus máximos históricos por encima de los 160$. Tanto la estructura “abc” como la “ABC” proyectan objetivos alcistas similares a la recuperación de precios vista en AMD cuando los 100$ fue zona de soporte clave a principios de 2022.

El soporte fundamental, en los 72,73 dólares por acción, es la zona que AMD no debería volver a poner a prueba.

Análisis realizado por el analista de XTB Dario García