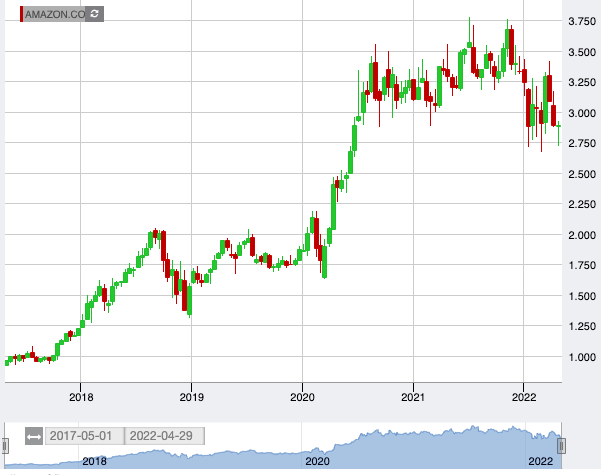

Amazon: Los resultados del primer trimestre de 2022 y las previsiones para el segundo trimestre de 2022 defraudan las expectativas. El grupo incurre en pérdidas por primera vez en 7 años. El valor cae -10% en el after-market.

Análisis de los resultados de Amazon

Principales cifras frente al consenso (Bloomberg):

- Ventas 116.440 millones de dólares (+7,3%) vs 116.434 millones de dólares (+7,3%) esperado

- EBIT 3.670 millones de dólares (-59%) vs 5.420 millones de dólares esperado

- BNA -3.800 millones de dólares vs 6.723 millones de dólares esperado

- BPA – 7,56 dólares/acción vs 8,40 dólares esperado

En el segundo trimestre de 2022 la compañía prevé Ingresos de 116.000 millones de dólares/121.000 millones de dólares (vs 125.000 millones de dólares esperado) y un EBIT de – 1.000 millones de dólares/+3.000 millones de dólares (vs 6.800 millones de dólares esperado por el consenso).

Opinión de los resultados de Amazon

Resultados decepcionantes que muestran el menor crecimiento en Ingresos desde 2001 y pérdidas por primera vez en 7 años, afectadas por una minusvalía de -7.600 millones de dólares por su inversión en Rivian, pero también por una acusada compresión de márgenes. El negocio en la nube bate las expectativas, pero no compensa las pérdidas del área de e-commerce. Los ingresos de la división de cloud computing (negocio en la nube) crecen +37% hasta 18.440 millones de dólares (vs 18.250 esperado) pero las ventas en la plataforma online disminuyen -3,3% hasta 51.130 millones de dólares (vs 51.500 millones de dólares esperado) y los Servicios por suscripción tampoco cumplen las expectativas (8.410 millones de dólares; +11%; vs 8.550 millones de dólares esperado).

Por áreas geográficas, los Ingresos en Norteamérica aumentan +7,6% hasta 69.240 millones de dólares pero el negocio internacional cae -6,2% hasta 28.760 millones de dólares reflejando la dificultad del grupo para replicar el modelo de negocio fuera de EE.UU. Aunque el modelo de Amazon sigue siendo robusto, en el corto plazo el valor acusará:

- Una ralentización de Ingresos (por primera vez en su historia va a encadenar 2 trimestres con crecimientos <+10%) a medida que los consumidores recuperan sus hábitos de compra presencial

- Una fuerte presión en márgenes

A pesar de haber elevado a comienzos de año el precio de las suscripciones de Amazon Prime en 20 dólares hasta 139 dólares/año, primera subida desde 2018, el Margen EBIT se sitúa en el trimestre en 3,2% vs 4,7% esperado.

Amazon ha anunciado que subirá también +5% las tarifas a los terceros que vendan productos en su plataforma online y utilicen sus servicios de transporte para compensar el aumento del precio de los carburantes. Con todo, un aumento en el coste de transporte (+14% 3n 1T 2022) hace vulnerable el negocio online de bajo margen de Amazon, que se basa en precios moderados y entregas rápidas.

El grupo prevé moderar sus planes de expansión para controlar los costes. El aumento de capacidad ha añadido 2.000 millones de dólares de costes y el aumento de salarios y combustibles otros 2.00 millones de dólares en el primer trimestre de 2022. Agotadas las vías de subidas de precios tras las ya efectuadas, el grupo deberá concentrar sus esfuerzos en mejorar su productividad y eficiencia. Creemos que el entorno actual no justifica unos múltiplos tan elevados (PER 22 de 43,8x y EV/EBITDA 22de 18,9x)

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.