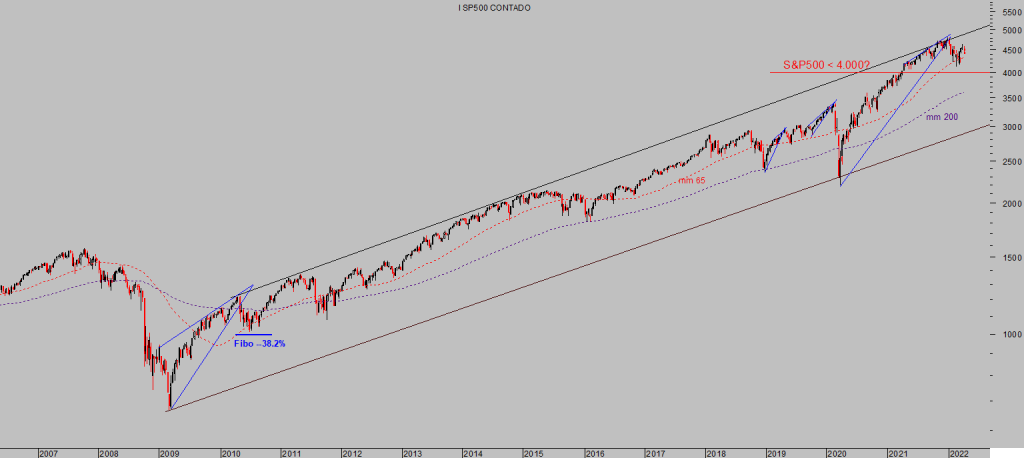

El jefe de estrategia de Bank of America, Michael Hartnett, ha emitido una nota cargada de perlas de realidad, no precisamente constructivas para el futuro de la economía y los mercados financieros, espera peores datos de inflación e impacto en tipos, shock de recesión económica en camino con ISM<50, Beneficios por Acción <0 a final de año, además de volatilidad, materia primas y criptomonedas batiendo a los bonos y las bolsas, con objetivo SP500< 4.000 puntos, vean:

- “Our View: «inflation shock» worsening, «rates shock» just beginning, «recession shock» coming. ISM <50, EPS growth <0% by year-end; cash, volatility, commodities, crypto to outperform bonds, stocks…SPX <4000 in ’22”.

S&P500, diario (<4.000?)

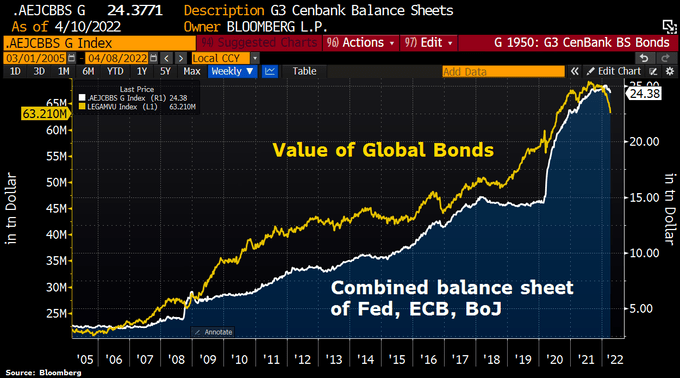

Los bonos continúan careciendo de demanda suficiente para contrarrestar la oferta, es decir para detener las ventas, más ahora que la Reserva Federal deja de comprar deuda, aunque presumiblemente será sólo temporal.

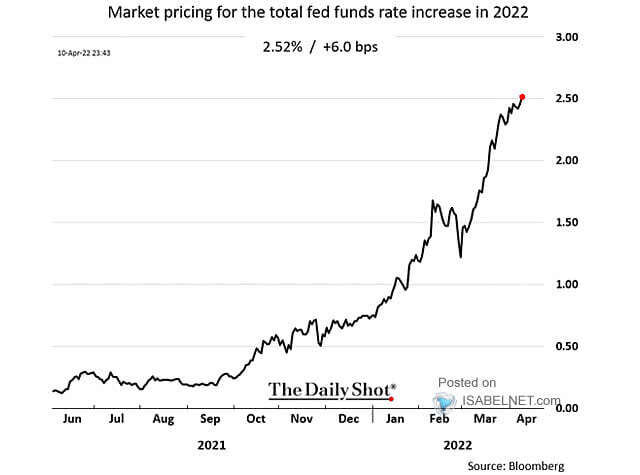

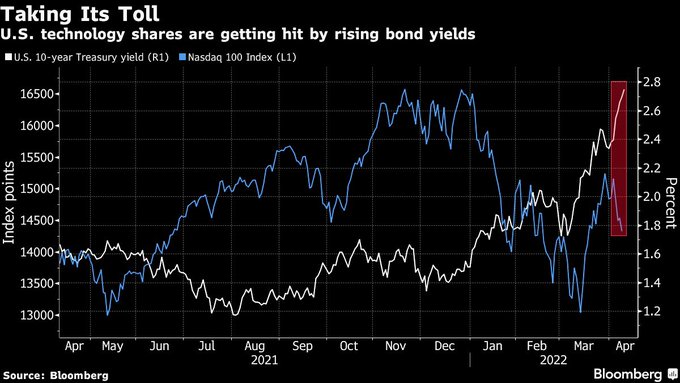

Caída de precios de deuda es sinónimo de subida de la rentabilidad y el Bono a 10 años ha alcanzado en poco tiempo el nivel 2.8%. Se ha adentrado en zona objetivo y muy probablemente también en la zona de actuación de la política de Control de la Curva de Tipos -YCC-.

Los tipos a largo plazo ya se han situado por encima incluso de las expectativas que maneja el mercado para las alzas de los tipos oficiales en este 2022, reduciendo la posibilidad de asistir a la peligrosa inversión completa de la curva de tipos.

Aunque la curva se ha aplanado extraordinariamente con las rentabilidades a 5, 10 y 30 años en el 2.77%, 2.78% y 2.83% respectivamente, de momento sólo se ha invertido el diferencial entre plazos 2-10 años y no así el resto.

EXPECTATIVA SUBIDA DE TIPOS OFICIALES, FED-FUNDS.

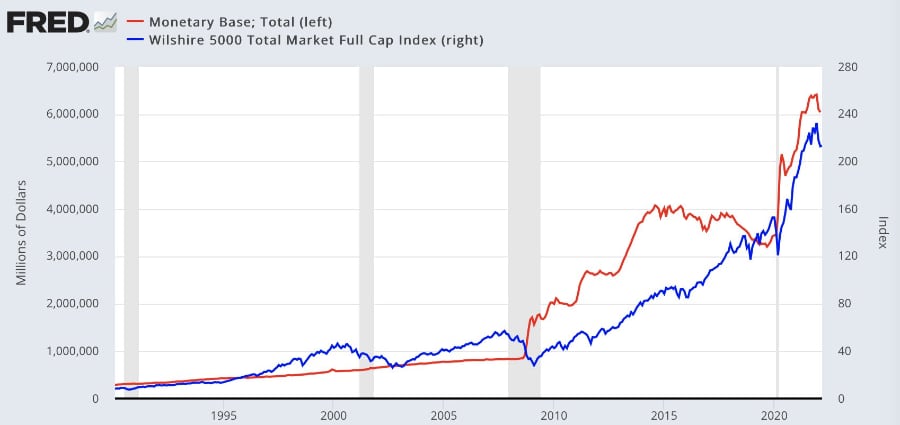

La correlación entre el comportamiento de los mercados de deuda y del balance de los bancos centrales es demasiado estrecha como para ser ignorada, más si cabe a partir de ahora que los bancos centrales van a dejar de comprar deuda e incluso intentarán reducir el balance. Observen el agregado de ambas métricas de USA, UE y Japón:

Las consecuencias de alzas de rentabilidad son múltiples y más adversas cuanto más deprisa de producen. Hace sólo 8 meses la rentabilidad del Bono a 10 años estaba en el 1.13%.

El problema es que hace un año la inflación rondaba el 2% y ahora la tasa interanual es 4 veces más alta (7.9%). Hoy se publica el IPC de marzo en Estados Unidos y no se espera mejoría alguna, más bien al contrario, continuación de las subidas y arrastre de la tasa interanual hasta el 8,5%.

Estados Unidos está sufriendo el fuerte azote al alza de los precios cuando los efectos de la guerra se intuyen bastante menos intensos que en Europa, siendo casi autosuficientes en energía y sin depender tanto de los granos como la UE cabría esperar menores presiones de precios, sin embargo, las subidas no dejan un respiro.

Síntoma de un problema más estructural de lo que se pensaba, reflejo de que las políticas monetarias y expansión masiva de liquidez son principales causantes de la inflación (su aumento forma parte de la agenda oculta de la FED que venimos exponiendo en estas líneas desde hace largo tiempo).

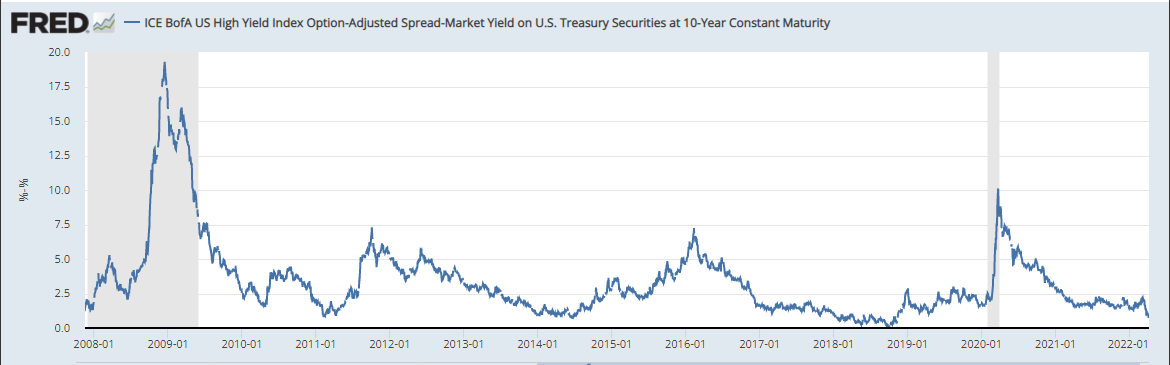

Sorprende observar en el actual entorno de debilidad macro y caída de expectativas, que el diferencial de tipos de interés de la deuda soberana y la corporativa de baja calidad continúe en niveles tan exiguos.

La espantada alcista de la rentabilidad de la deuda soberana ha sido acompañada por la de deuda corporativa, aunque considerando los riesgos existentes hubiera sido más normal una subida más intensa de la deuda de empresas.

La imagen de evolución de los bonos de baja calidad (High Yield) advierte el miedo de los inversores y huida de un mercado que durante meses hemos señalado como atípico, en el que comprar era todo riesgo sin rentabilidad potencial.

JNK, semana

Uno de los problemas de la caída del interés de los inversores por comprar deuda (de zombis) y consecuentes caídas de precio y alzas de rentabilidad, además de encarecer el coste de la deuda, es su correlación con el mercado de acciones. La corrección de los bonos suele condicionar el modo Risk-Off de los mercados de riesgo y tiende a aumentar las posibilidades de corrección de las bolsas.

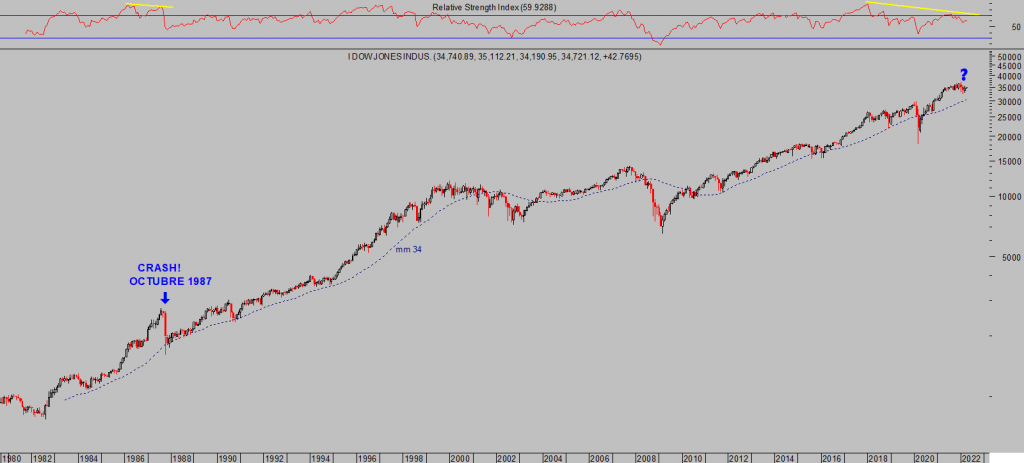

Observando correlaciones y parecidos de comportamiento, sorprende la similitud entre la evolución actual de la deuda del Tesoro USA y la experimentada durante el año 1987

Entonces, en 1987, las bolsas respondieron también tarde pero de manera realmente contundente.

DOW JONES, mensual.

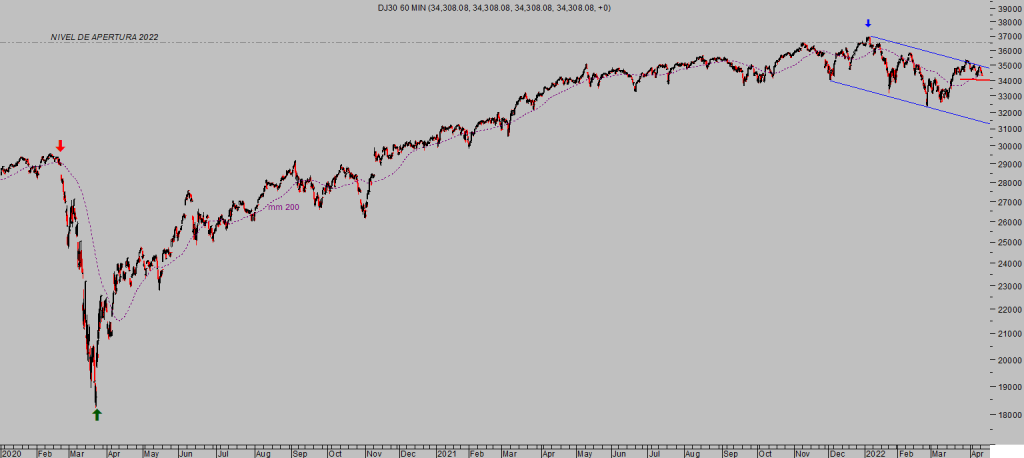

El Dow Jones está sufriendo una corrección, de momento ligera, y pérdida de momentum de medio plazo que es susceptible de empujar las cotizaciones aún más abajo. por otra parte es el escenario de mayor probabilidad.

DOW JONES, 60 minutos.

Sin embargo, más que en el índice Dow Jones actualmente se observa mayor debilidad y peligro de profundización adicional de las caídas en el índice tecnológico. La subida de la rentabilidad de la deuda está pasando factura directa al Nasdaq.

La correlación entre la marcha del balance de la FED y el mercado de acciones es también un testigo de gran interés para evaluar las posibilidades de futuro el mercado.

El post de mañana ampliará detalles acerca de la dirección más probable de los mercados, probabilidad de inminente trasvase bolsa-deuda, sectores de interés

Despedimos el post de hoy recordando prestar mucha atención al universo de las criptomonedas, cuando muchos inversores confían en su capacidad para atraer capitales en busca de refugio (opinión sobre la que distintos posts han argumentado en contra) y después de la vaticinada ruptura de referencias técnicas de control del Bitcoin.

Decía el post del pasado viernes «Si el Bitcoin perfora en cierres en entorno de los $41.000, existe la posibilidad de que a continuación se desplome hacia la zona de $25.000″

El camino de menor resistencia es claramente bajista y los objetivos aún quedan muy alejados.

BITCOIN, semana.

Un sector que presenta mejores opciones para atraer el interés de quienes huyen del riesgo, para buscar refugio, y se está demostrando como alternativa confiable es el de los metales preciosos.

Mantenemos distintas estrategias abiertas en el sector, optimistas con el atractivo de un contexto y expectativas realmente positivos y que mejoran con el devenir de los acontecimientos. Vean un ejemplo:

ROYAL GOLD -RGLD-, semana

Pronto actualizaremos entorno y contexto técnico del sector, previsiones y estrategias.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com