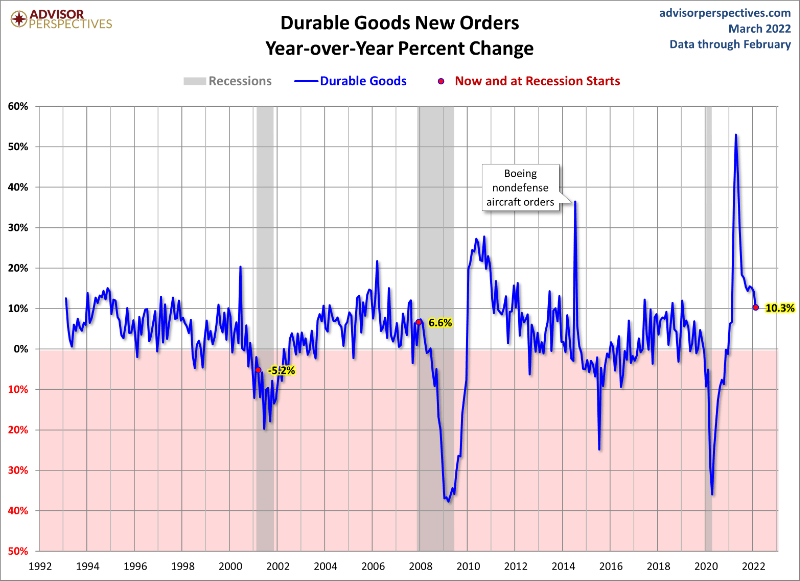

Las Ventas de Bienes Duraderos ayer publicadas en Estados Unidos cayeron un -2.2% en febrero frente al -0.5% esperado y al +1.6% del mes anterior. Excluyendo la volátil partida de transportes (compras de aeronaves) las Ventas cedieron también un -0.6% cuando se esperaba una mejora de +0.6%.

La tasa interanual continúa en niveles elevados, +10.3%, sin embargo la tendencia a peor es evidente desde que se retiraron los estímulos (helicóptero monetario en forma de cheques para las familias) y tras un intento de estabilización en enero, la debilidad ha continuado y se espera que permanezca en próximos meses.

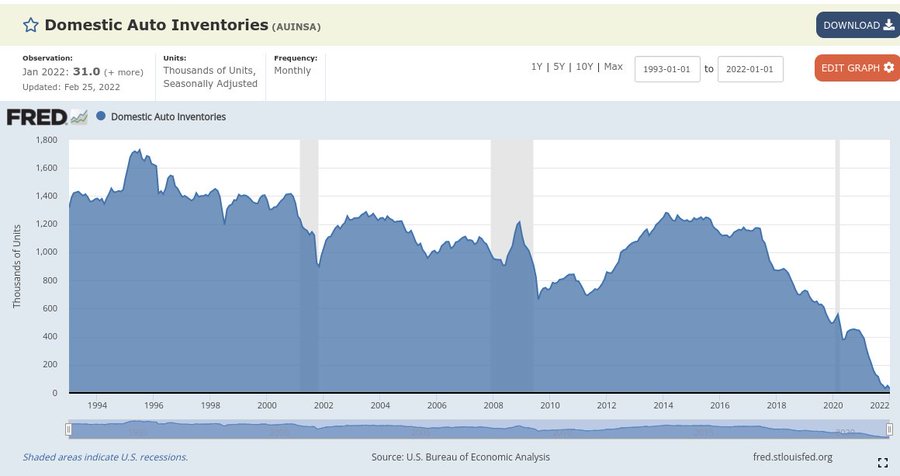

Los inventarios de vehículos nuevos en Estados Unidos han alcanzado nivel de inquietud, están prácticamente agotados en una coyuntura compleja, la crisis de los semiconductores no ha sido aún superada, las listas de espera y encarecimiento del precio son consecuencias de primer orden que afectan también al mercado de segunda mano con fuertes subidas de precios como las que se han producido en los últimos meses.

El alza de los precios (el IPC USA en el 8% y subiendo), combinada con un sentimiento económico pesimista y endurecimiento de las condiciones de financiación, más cara y restringida a solicitudes de mayor calidad crediticia, apuntan a un consumo débil y caída de la actividad económica general.

El futuro de la economía americana deambula entre la estanflación y la recesión económica con altas tasas de inflación. Por el momento, por los motivos explicados en posts recientes, la probabilidad de asistir a una recesión es hoy menor, pero creciente cada día que pasa y las autoridades económicas lo saben!.

El presidente de la FED de Minneapolis, Sr Kashkari, uno de los miembros del FOMC más afín a las políticas ultra laxas, defensor de las políticas ZIRP y QE masivos, dijo ayer que » I have shifted my views dramatically in thje last 6 months«, y más inquietante aún «the FED is trying to engineer a soft landing«.

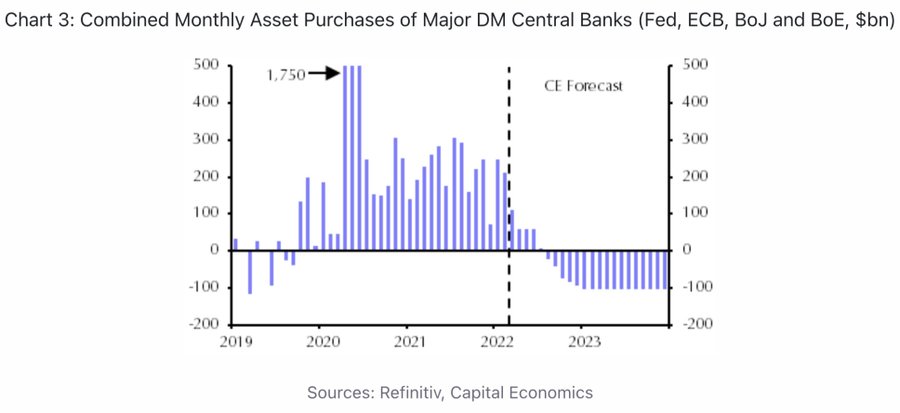

La preocupación en el seno de la FED es importante. Saben que tienen que parar la compra de deuda (este mes finaliza el QE), que deberían comenzar pronto a drenar excesos de liquidez (quantitative tightening) y que tienen que subir tipos para combatir la locura de inflación que sufre la economía.

La hoja de ruta proporcionada por las autoridades monetarias globales apunta a reducción de liquidez a partir de este mes,. a pesar de que el BCE todavía continuará inventando dinero-fake hasta junio. La posición neta de la suma de bancos centrales de USA, UE, Japón y UK a partir del próximo mes será restrictiva, de drenaje.

Conscientes de que endurecer las políticas monetarias con la inmersa economía en un rápido proceso de enfriamiento puede causar recesión económica, el comentario ayer de Mr. Kashkari, un miembro del FOMC que hasta antes de ayer ha sido «ultra dovish», es un aviso de la inquietud de las autoridades.

S&P500, 15 minutos.

Ahora bien, antes de finalizar este mes de marzo en el que la FED se ha comprometido a acabar con las compras de deuda, debería haber finalizado las compras hace dos semanas, está aumentando el volumen del balance.

Siempre muy preocupados por la marcha de la inflación, como no podría ser de otra manera, las autoridades monetarias han expandido de nuevo el balance en otros $8.100 millones en la última semana o $51.1 millones en las últimas dos semanas, disparando el total hasta nuevo record en $8.965 billones.

La FED compra activos que incorpora en el balance con días de retraso, cuando se ajustan y netean posiciones, y este es el argumento esgrimido para explicar el aumento reciente del volumen total del balance.

En cualquier caso, deberían haber considerado ese desajuste semanas atrás y haber dejado de comprar deuda entonces, habrían evitado faltar a su compromiso y también suspicacias surgidas legítimamente.

Sin aportar más concreción sobre las herramientas y procedimientos a seguir para conseguir el denominado «soft landing» (aterrizaje económico suave que anhela la FED) y evitar una recesión económica, al que se refirió ayer Kashkari, surgen dudas razonables.

Quizá exista algún modelo económico razonable para justificar una caída de la inflación mientras los precios de la energía suben entre certidumbres e incertidumbres, mientras que los tipos de interés reales están en un muy negativo -7.5%, con la tasa de paro en zona de mínimos históricos del 3.9% y con previsiones (de la FED) de continuar bajando hacia el 3.5%.

Cuando el desempleo cae por debajo del 4%, la probabilidad de que aumente la tasa de paro con fuerza en los siguientes dos años es del 70%, aumentando proporcionalmente la probabilidad de asistir a una recesión económica.

La posición de la curva de tipos todavía no sugiere peligro pero se dirige hacia lecturas que históricamente han anticipado recesiones con gran precisión. La Reserva Federal tiene ahora también el cometido de controlar la posición de la curva de tipos, desde un escenario favorable para evitar su inversión, tal como se explica en distintos post recientes.

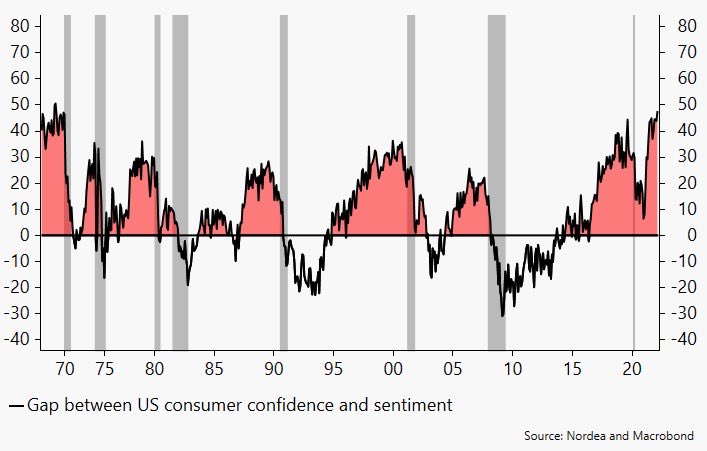

El estado económico de la sociedad se deteriora a marchas forzadas y el peso de la inflación es cada vez más insoportable, actuando sobre un ánimo ya deteriorado y distintos indicadores asociados al sentimiento del consumidor (algunos analizados en post recientes) anticipan un futuro complicado.

Vean el siguiente cuadro elaborado por analistas de Nordea señalando los periodos de recesión con las barras verticales en gris:

Soft landing?.

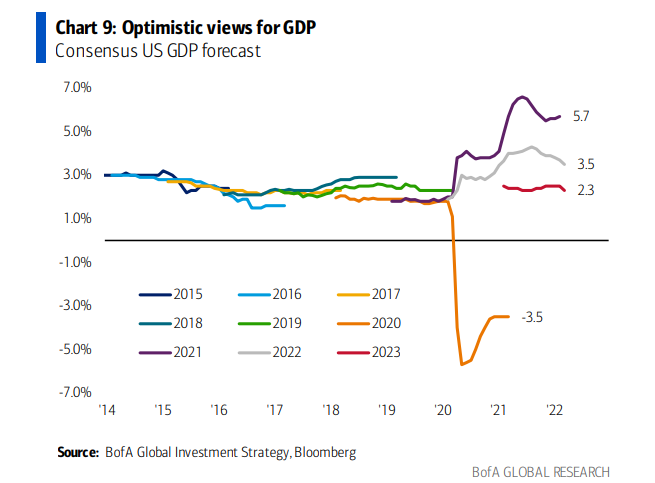

Frente a todo, el consenso de expertos encuestados por Bank of America, pronostica PIB positivo en Estados Unidos para este año y también para el siguiente. Ojala acierten!

EXPECTATIVAS DE CONSENSO PIB USA.

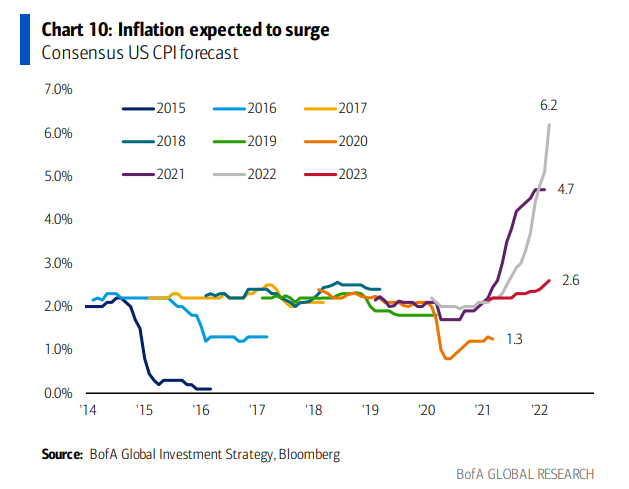

También el consenso espera una clara mejora de la evolución de los precios y contención inflacionista, pero tampoco parece una previsión verdaderamente realista a día de hoy. Ojala acierten, repito.

EXPECTATIVAS DE CONSENSO INFLACIÓN USA

Cambiando de asunto…

El Sr Putin ha tenido una habilidosa idea para aludir el impacto de las sanciones económicas y financieras al imponer a los «compradores hostiles» de su energía que realicen los pagos en Rublos, implicaciones ayer comentadas, gracias a lo cual consiguió un rápido ascenso de su moneda del 7% en cuestión de horas.

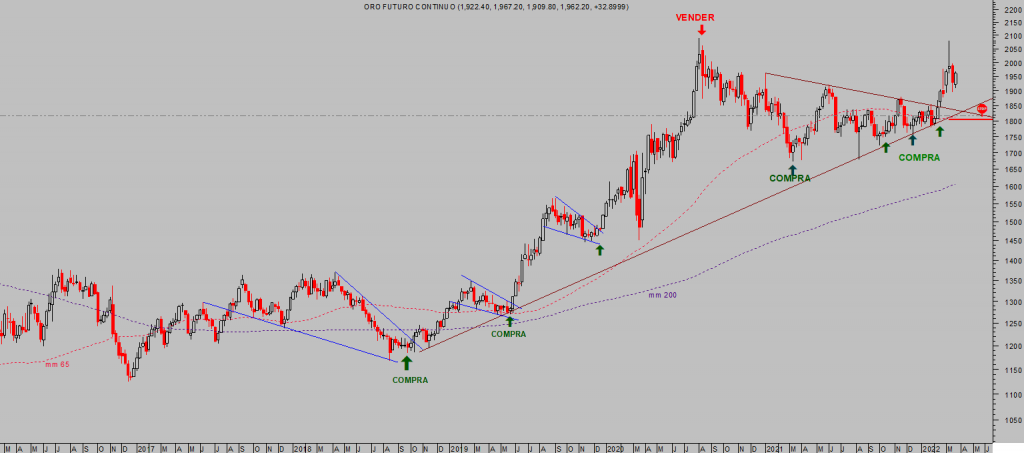

Además ayer tuvo otra buena nueva, esta vez para interesados en metales como nosotros, al abrir el abanico de posibilidades a los hostiles occidentales y permitir que efectúen los pagos de las facturas de gas con ORO. Subió cerca de un 1.5% en la sesión:

ORO, semana

Inmediatamente después de divulgarse la noticia, el precio del metal subía un +1.5% y, por simpatía con el metal amarillo, la Plata también recogió la noticia con alegría y alzas próximas al 3%.

PLATA, semana.

La evolución de los metales ha sido muy positiva en los últimos tiempos, de acuerdo con el escenario de mayor probabilidad y continuarán alegrando a los inversores.

Vean otra de las estrategias abiertas semanas atrás para aprovechar este escenario.

BARRICK GLOD -GOLD-, semana

Según el jefe del Comité energético del Congreso de Rusia, estarían planteando también la posibilidad de validar al Bitcoin como medio de pago. La noticia fue recibida por los inversores con optimismo, pero el precio del Bitcoin ha reaccionado sólo tímidamente y sin alejar el peligro de recaída.

BITCOIN, semana

El índice de precios a la producción en España -PPI- recién publicado, ha alcanzado la cifra sideral de 40,7% en tasa interanual (+35.7% el mes anterior). Con la inflación al consumo IPC ya en el 7.4% y sabiendo que el PPI anticipa tensiones de precios, da vértigo mirar al futuro, la situación es insostenible y las derivaciones económicas verdaderamente inquietantes. Los márgenes empresariales están menguando a extremos insospechados y peligrosos para su supervivencia, es cuestión de tiempo que la subida de costes se traslade a precios.

La incertidumbre aumenta ante la delirante acción de respuesta del gobierno, dedicado a inventar programas de despilfarro masivo (como los más de 20 mil millones de euros que ha anunciado va a gastar de manera improductiva), en lugar de anunciar programas de recorte de cantidades similares o mayores mejor, para afrontar el futuro que se avecina.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com