A punto de cumplirse un mes desde la invasión de Rusia a Ucrania, la destrucción y masacre continúan, ha transcurrido un periodo verdaderamente triste en la zona del conflicto y muy convulso en todo el mundo. Los precios no han dejado de subir, faltan insumos y artículos alimenticios de primera necesidad, se ha encarecido la energía como nunca antes y todavía no existen pistas que apunten al fin del desastre.

La economía se encamina con mayor decisión que antes hacia el temido escenario de la estanflación mientras que los bancos centrales y autoridades en general culpan orquestadamente a Putin de todos sus males.

Están reaccionando y puede que en la dirección acertada pero tarde, al menos en políticas monetarias, y después de haber abusado de las herramientas del poder durante años.

Hoy se reúnen EEUU, con presencia física de Biden, y sus aliados para tratar el asunto e imponer otra ronda de sanciones contra Rusia y mañana participará en la cumbre extraordinaria de la OTAN y en la reunión del G7 en Bruselas

La gestión de la mayoría de los gobiernos ha brillado por su completa falta de disciplina y aumento disparado de las deudas, la de los bancos centrales por perder su independencia en favor de los gobiernos de turno (por inventar dinero a espuertas (más de $30 billones entre los grandes bancos centrales sólo en la última década para monetizar esa deuda), por manipular los mercados financieros o por crear un entorno de represión financiera feroz contra el ahorro.

Los mercados han estado muy sometidos a las decisiones de las autoridades y su intervencionismo masivo, después de crear unas distorsiones increíbles comenzaron a emitir señales de agotamiento (de parte de los inversores) de sus tendencias y a corregir a finales del pasado año,

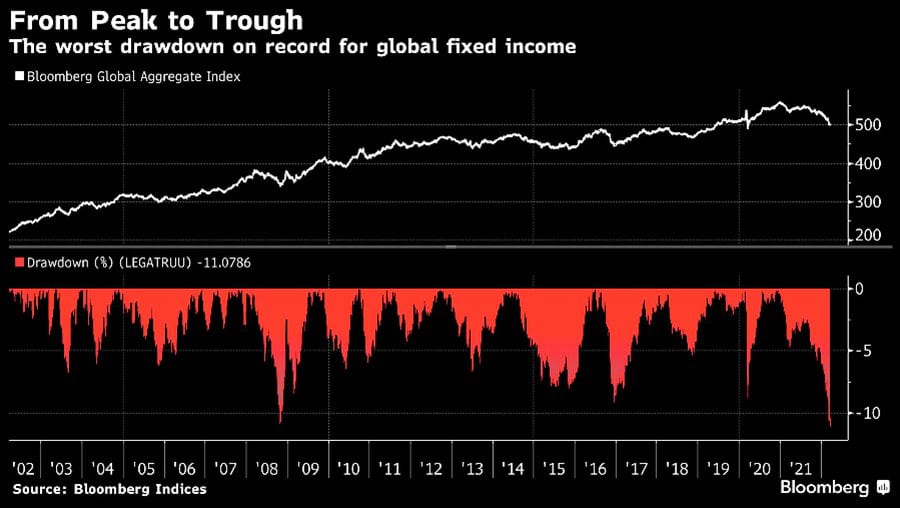

Los mercados de renta fija han sufrido las consecuencias de la incertidumbre en forma de ventas, caídas de precio y alzas de rentabilidad. El mercado global de deuda, medido a través del índice Bloomberg Global Aggregate Index, ha experimentado la corrección más profunda registrada en la serie después de retroceder casi un 11%

La caída del precio de la deuda soberana de los últimos meses ha supuesto una pérdida próxima a los $2.7 billones, por encima de los $2 billones perdidos en la crisis subprime.

La deuda europea ha comenzado a corregir con posterioridad a la americana, ambas han acelerado sus caídas en precio, alzas de rentabilidad, después de la invasión de Ucrania y ambas presentan evidencias de fin de un ciclo estructural alcista.

Hoy el Bono alemán cotiza con una rentabilidad del 0.5% frente al americano que ha subido hasta el 2.37%.

BUND ALEMÁN, mensual.

La deuda americana alcanzó techo en 2020 y ha corregido bastante más que la europea, como demuestra su rentabilidad hoy casi 5 veces superior a la alemana, y su estructura técnica de precios, por cierto, aproximándose a zona de oportunidad.

T-BOND, semana

La caída de precio de los bonos parece dispuesta a continuar, aunque la zona objetivo inicial previsto para el descenso está cerca y posteriormente es probable que surja un rebote de la cotización de interés para los inversores (compartiremos estrategia con suscriptores tan pronto como se presente el entorno riesgo beneficio adecuado).

Con tipos del 0.50% y 2.37% y unas tasas de inflación asociadas del 5.9% y 7.9% respectivamente, la rentabilidad real de «invertir» en deuda soberana de los tesoros considerados de los más seguros del mundo, supone aceptar de entrada una rentabilidad negativa segura y casi idéntica del -5.4% y -5.53% para el caso de Alemania y Estados Unidos.

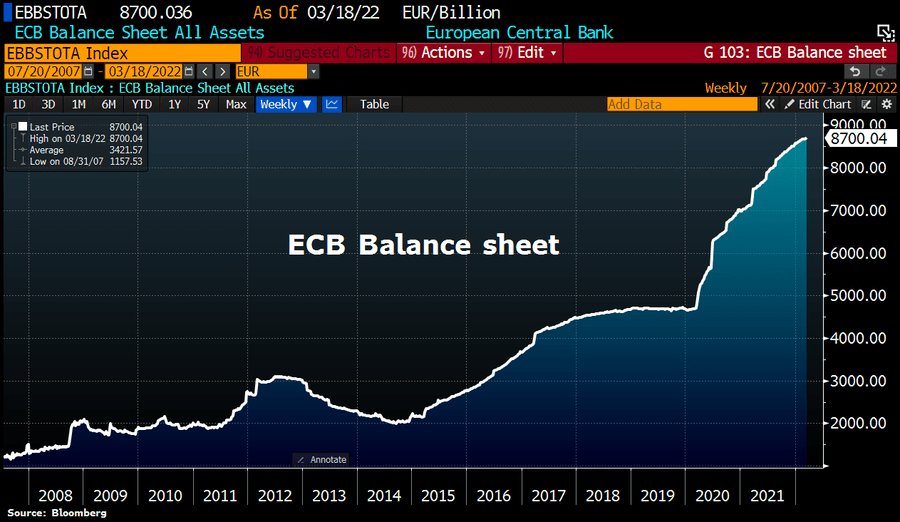

Los bancos centrales detrás del control de la cotización de la deuda, el BCE y FED respectivamente, se han empleado a fondo creando dinero para comprar deuda y financiar la falta de disciplina de sus gobiernos, aunque el BCE ha excedido notablemente al banco americano y la relación de su balance con el PIB de la UE ha subido hasta el 82% mientras que el de la FED queda en el 38%.

En el fragor de la batalla por frenar el impacto de la subida de la inflación, los bancos centrales anuncian endurecimiento monetario y mientras tanto, paradójicamente, continúan inventando dinero fake. El BC ha creado otros €13.000 millones elevando su balance hasta €8.7 billones.

BALANCE BCE

Los inversores han alcanzado el punto de saturación, ya no toleran comprar deuda con semejante panorama de indisciplina en la gestión presupuestaria, inflacionista y de rentabilidades nominales incluso negativas que había sido la norma durante años.

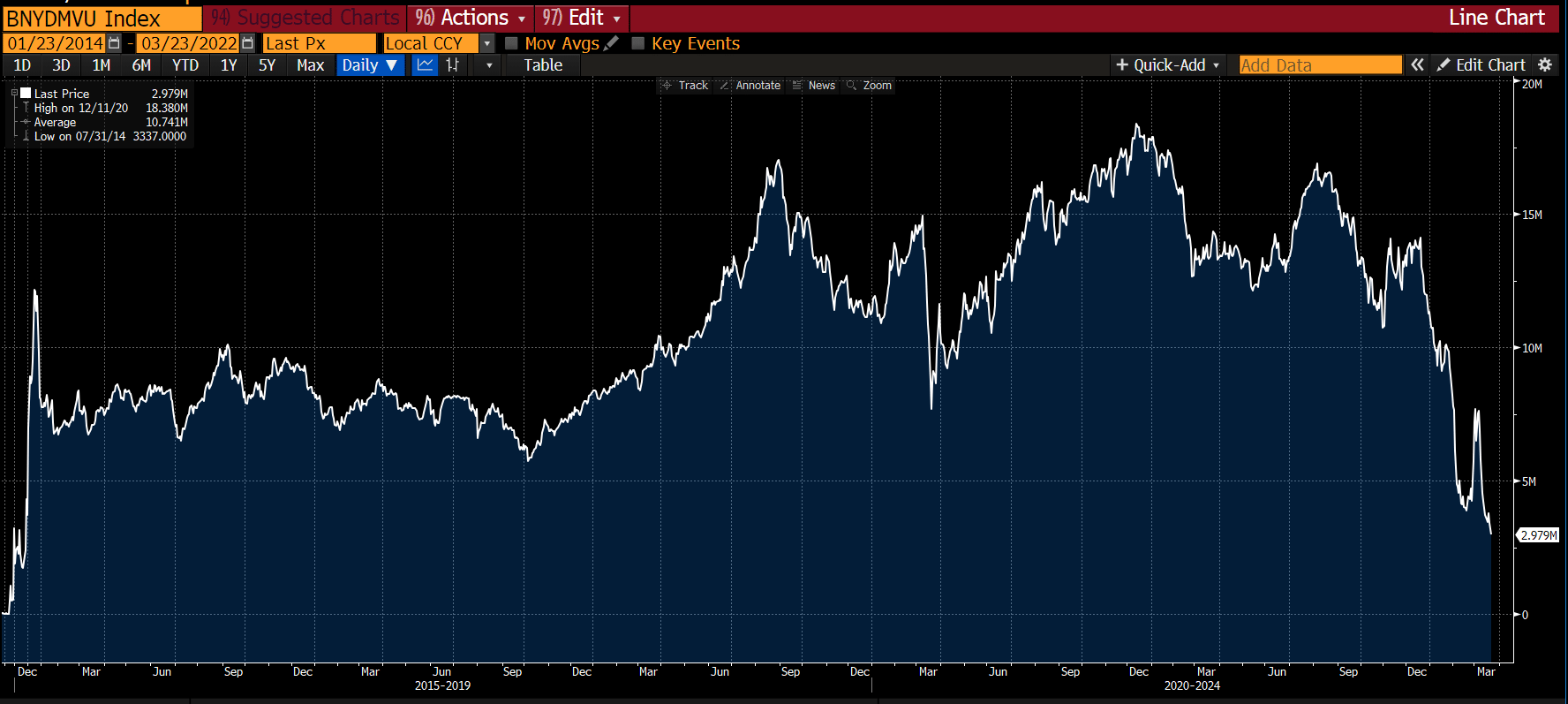

Ahora exigen mayor rentabilidad a la deuda soberana para poder comprar, de hecho, el volumen de deuda en rentabilidad negativa se ha desplomado desde los casi $18 billones de hace 15 meses hasta $2.9 actuales.

VOLUMEN DE DEUDA SOBERANA CON RENTABILIDAD NEGATIVA.

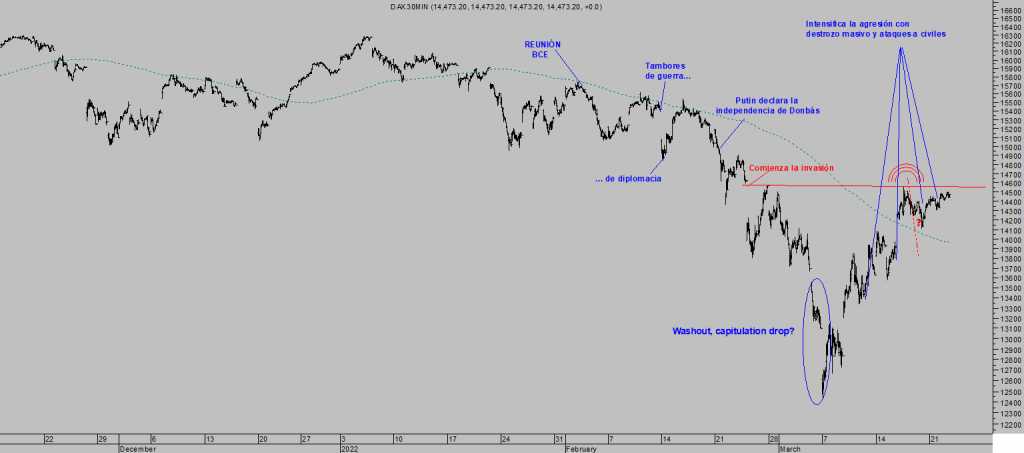

Gestionar escenarios de estanflación es complejo, un reto o experimento perfecto para perder reputación sin garantía alguna de éxito, a pesar de lo cual los inversores han optado por seguir confiando en las políticas de reflación de activos y las bolsas han rebotado al alza con tal energía que las pérdidas ocasionadas por el conflicto ruso han sido superadas por completo.

DAX-40, 30 minutos.

Rusia y Ucrania han comenzado a transitar por el túnel de la depresión económica de la que necesitarán largo tiempo para reponerse,

Europa se enfrenta a una recesión económica salpicada con inflación y

Estados Unidos a un estancamiento económico o recesión también alternados con elevadas tasas de inflación.

DOW JONES, 60 minutos.

Cuando el peligro acecha, cuando los expertos observan vientos de cara (final de QE e inicio de subida de tipos) y elevada posibilidad de enfriamiento económico severo o recesión económica, ajustan las carteras reduciendo riesgo y elevando ponderación en activos de calidad, empresas con altos cash flow y menos expuestos al ciclo, con menor volatilidad en su operativa y en sus acciones cotizadas, tal como ha venido ocurriendo desde que la FED anunciase en noviembre que la inflación no sería transitoria y que comenzaría a normalizar las condiciones monetarias.

NASDAQ-100, 60 minutos,

En este contexto, el rally que están desplegando los índices desde los mínimos de la semana pasada, próximo al 15%, presenta signos de irracionalidad y sospechas sobre los causantes del mismo (apuntalamiento?).

Todavía está por demostrar si se trata de compras genuinas o «buy the dip» de los inversores comprando acciones muy castigadas y que han disparado las cotizaciones ayudados por cierre masivo de cortos o bien si se trata de un mero rebote técnico dentro de una fase correctiva de grado mayor.

Algún «dip» que otro hemos comprado, con resultados excelentes vean ejemplo.

ALIBABA -BABA-, semana

Los rebotes técnicos en fases correctivas suelen ser potentes e invitar a muchos inversores a pensar que ha pasado la tormenta. Cuidado con la complacencia, el mercado es realmente traicionero.

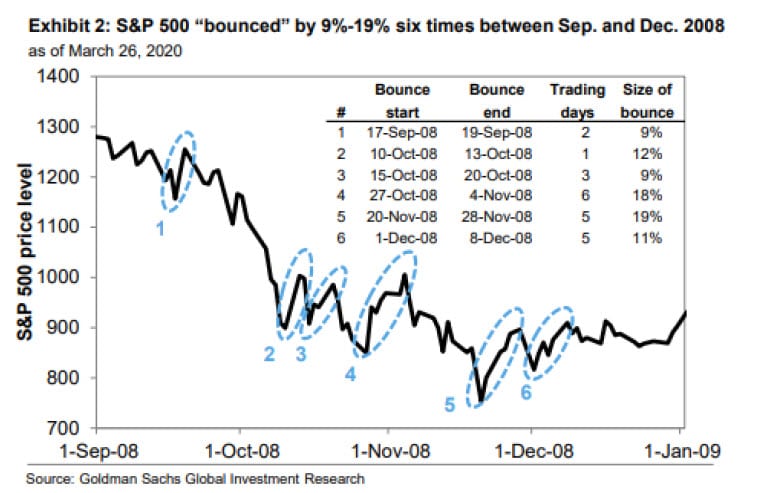

Vean los rebotes técnicos desplegados por el SP500 en las caídas de 2008:

Los giros de mercado tras intensos rebotes técnicos generalmente se producen de manera rápida y con los complicados huecos de apertura o trampas de oso, que progresan con aumento del miedo, ventas, caídas potentes y fulminantes para muchos operadores e inversores.

Los metales preciosos se han comportado como verdaderos refugios ante la incertidumbre, tanto el Oro como la Plata han recibido importantes flujos de demanda, también las empresas mineras, que han catapultado los precios al alza de manera notable.

ROYAL GOLD -RGLD-, semana

¿Continuarán el Oro ,Plata y empresas mineras recogiendo el temores de los inversores, aumento de las compras, y desplegando sus pautas alcistas con tramos adicionales?.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com