Los inversores destinaron en febrero 7.500 millones de dólares a fondos que están especializados en compañías con un alto pay out (porcentaje de los beneficios que una compañía reparte entre sus accionistas) y sólo en la última estos fondos vieron entrar 2.000 millones de dólares.

Los valores energéticos podrían ser doblemente atractivos para los inversores, ya que las cotizaciones se ven impulsadas por la subida de los precios del petróleo y de otras materias primas en medio de la actual coyuntura.

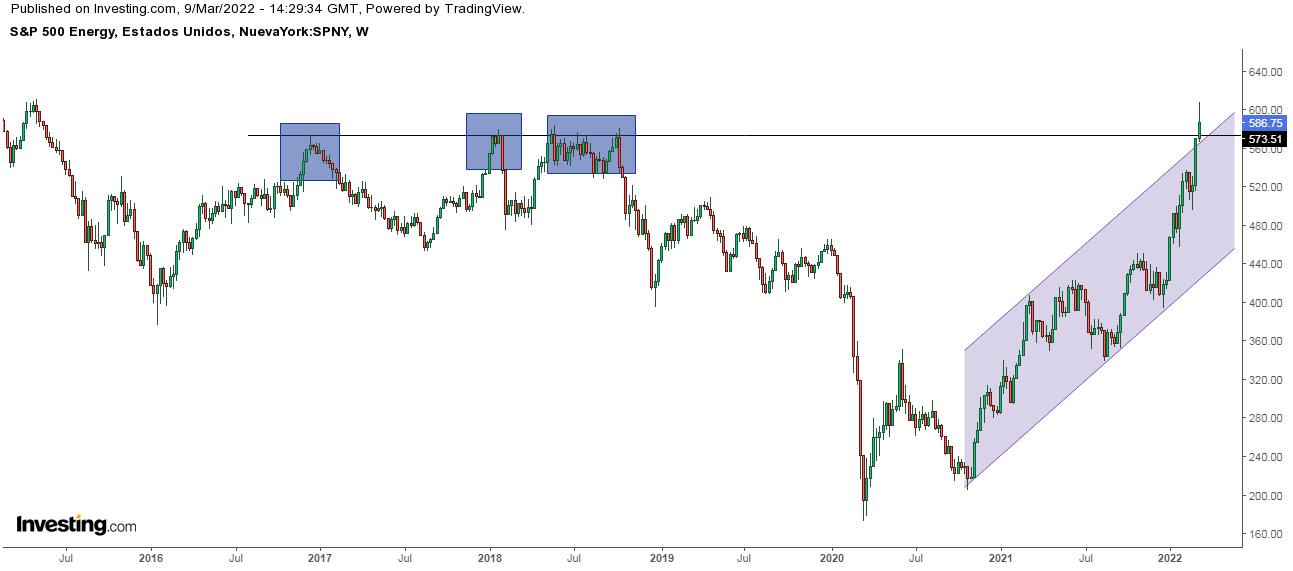

El índice S&P 500 Energy Sector, donde operan las petroleras y perforadoras más importantes de Estados Unidos y del mundo, continúa con fuerza al alza.

Por su parte, el Schwab U.S. Dividend Equity ETF™, que mide el rendimiento de los valores norteamericanos de alta rentabilidad por dividendo se comporta en 2022 mucho mejor que el S&P 500 y el Nasdaq.

Algunos nombres del S&P 500 con los dividendos más atractivos proceden del sector energético, especialmente ExxonMobil y Chevron.

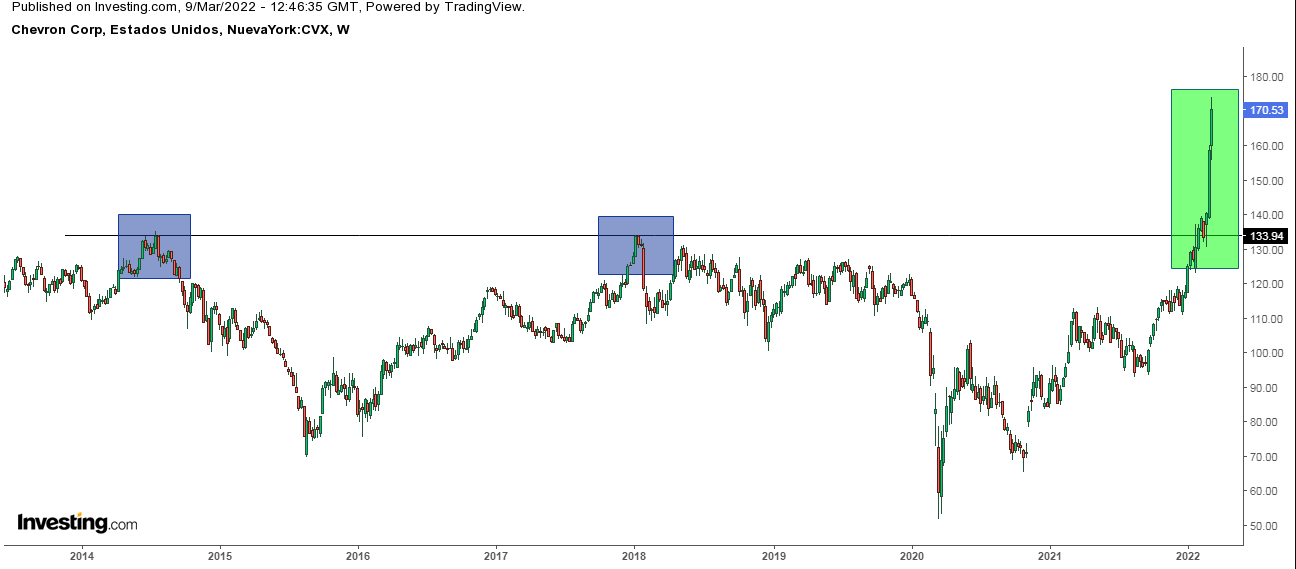

Chevron

Chevron es un gigante del negocio del petróleo y gas con sede en California y está en 180 países. Su actividad engloba desde la exploración, producción hasta la distribución.

El conflicto bélico favorecerá las cuentas de la compañía que ya de por sí venían siendo buenas (en 2021 obtuvo un beneficio de 15.625 millones de dólares y en el 4º trimestre logró sus mejores resultados desde 2014 con 5.055 millones).

En 2021 pagó total a sus accionistas 9,31 dólares por acción (en 2020 fueron 5,16 dólares por acción) y ello implica una rentabilidad por dividendo del 6% frente a los 5,16$/acción de 2020. La rentabilidad sobre dividendo a precios actuales supone un dividendo-Yield del 5,9%. Además, el Grupo complementa la retribución al accionista con importantes recompras de acciones propias.

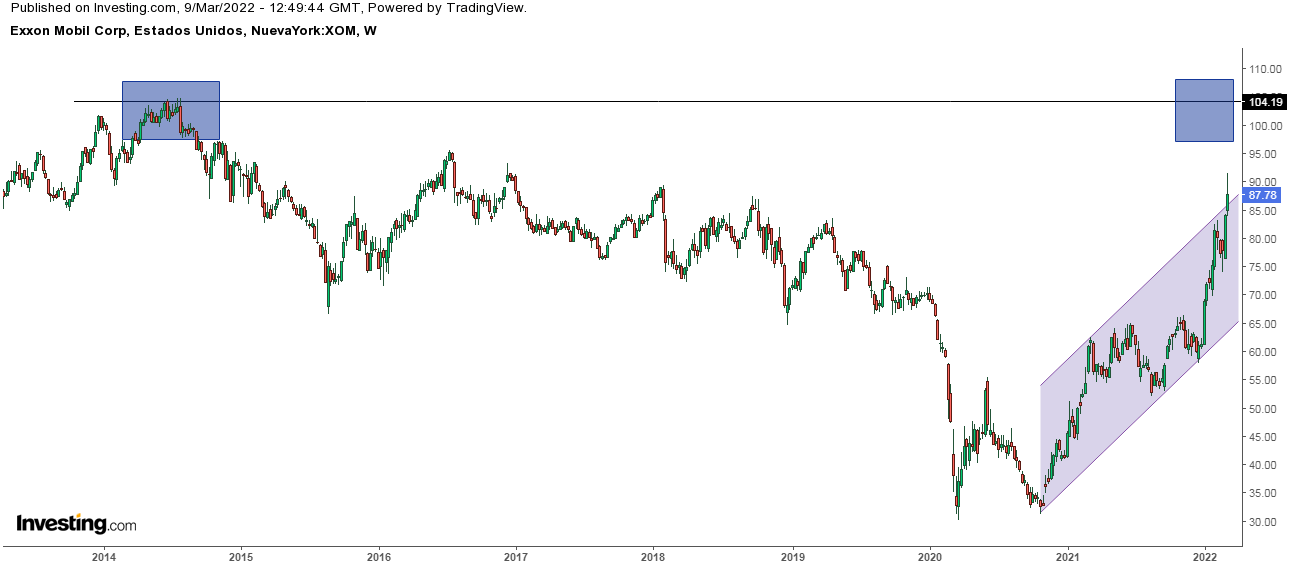

Exxon Mobil

Es una petrolera norteamericana con sede en Texas y fundada en 1870.

En el mes de febrero anunció los mejores resultados trimestrales desde casi una década, logró un beneficio de 23.040 millones de dólares, compensando las pérdidas de un año antes de 22.500 millones de dólares debido a las restricciones de movilidad impuestas por la pandemia, hecho que llevó el precio del barril de petróleo a mínimos históricos.

Su rentabilidad por dividendo es del 5,80%, tres veces mayor que la rentabilidad media del S&P 500, que asciende a un 2%.

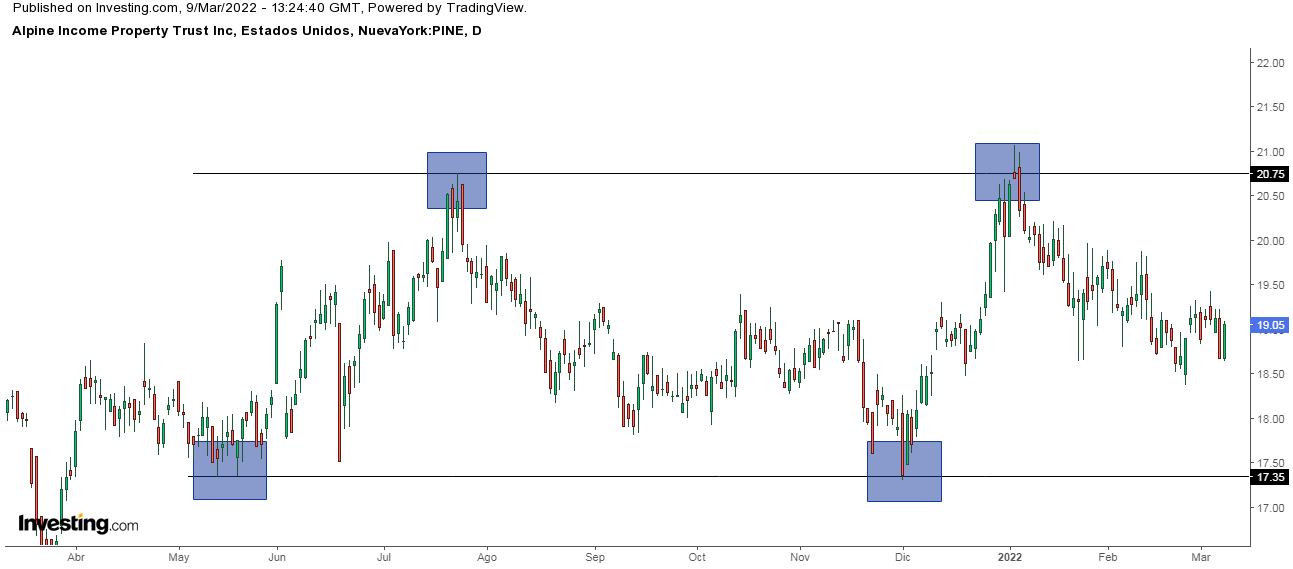

Alpine Income Property Trust

Es una empresa inmobiliaria que posee y explota una cartera de inmuebles de alta calidad (en total 113), alquilándolos a largo plazo y situados principalmente en las principales áreas metropolitanas. Tiene su sede en Florida.

La empresa ha visto aumentar sus ingresos de forma constante durante los dos últimos años y estos sólidos resultados dieron confianza a Alpine para mantener su dividendo. El pago de 27 centavos por acción se paga a finales de marzo y anualizado ofrece una rentabilidad del 5,6%. Interesante que la empresa ha aumentado el pago de dividendos 5 veces en sólo los dos últimos años.

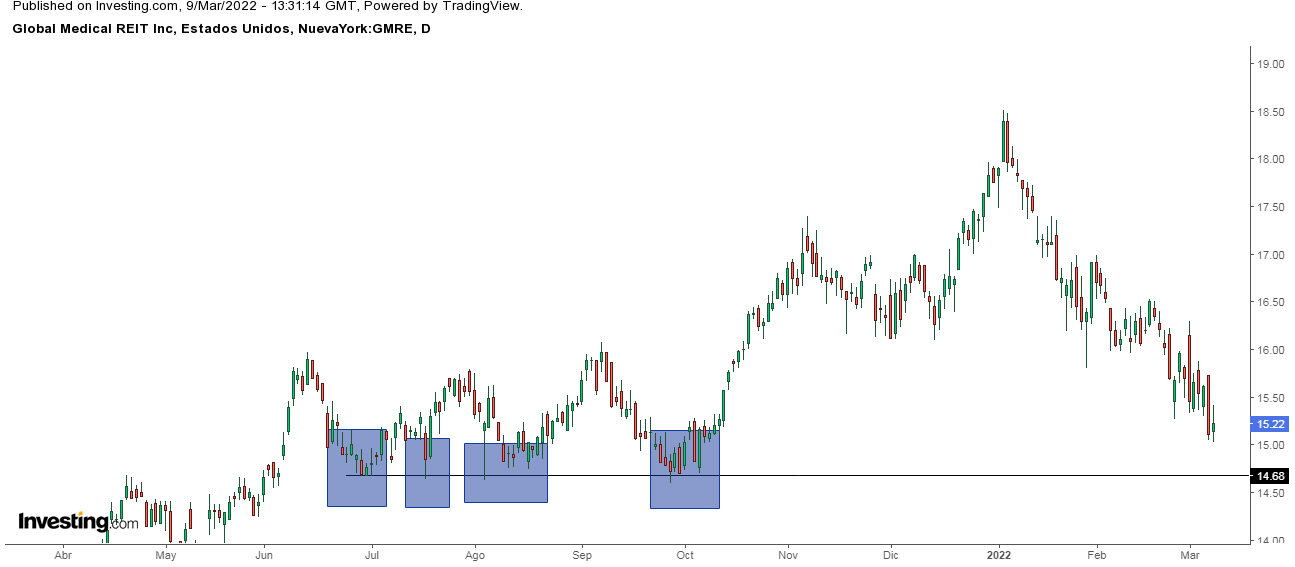

Global Medical

La compañía está especializada en propiedades e instalaciones médicas y cuenta con una cartera de 167 edificios, con 298 contratos de arrendamiento.

La compañía tiene un historial de 8 años de mantener dividendos fiables, y eso ha mantenido su pago estable en 20 centavos por acción en los últimos dos años supone una rentabilidad del 5,3%.

Es una empresa que se encuentra en una posición sólida para seguir aportando beneficios a los accionistas.

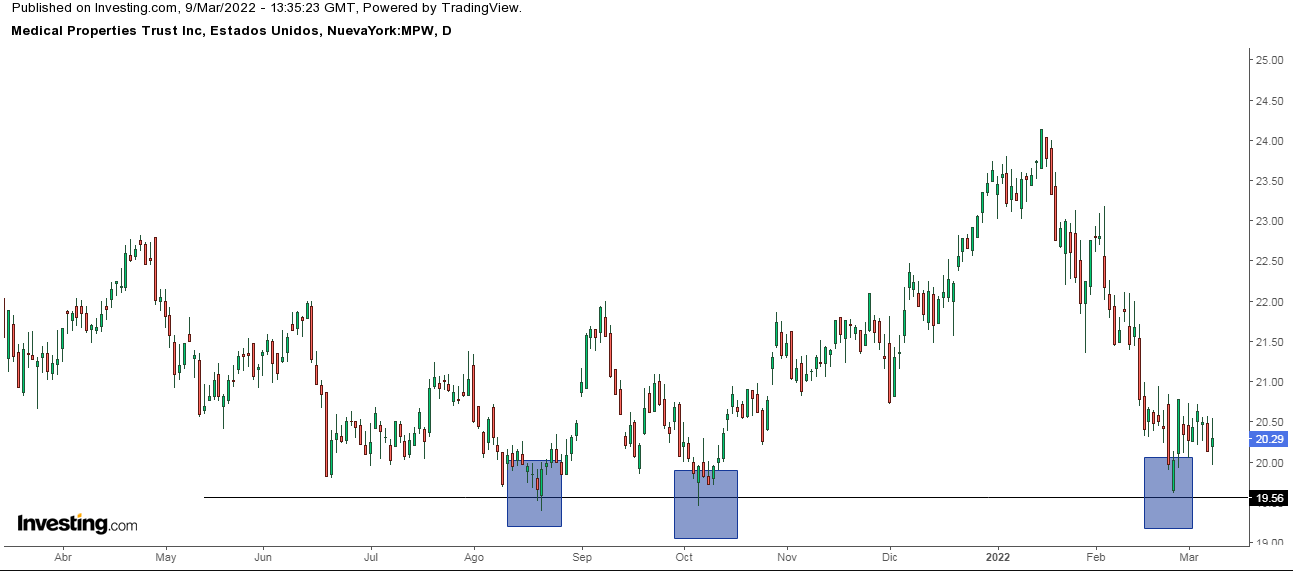

Medical Properties Trust

La empresa tiene una cartera de 22.000 millones de dólares, con operaciones en 9 países, y un total de 438 instalaciones con aproximadamente 46.000 camas en total. La mayor parte de la cartera, un 72%, son hospitales de cuidados intensivos y los centros de salud mental representan el 11% del total.

Las ganancias han permitido a la empresa financiar un sólido dividendo y cuenta con 9 años consecutivos de crecimiento del dividendo. La compañía ha aumentado su pago de dividendos 4 veces en los últimos dos años, y el aumento más reciente se produjo en febrero con 29 centavos por acción y una rentabilidad del 5,7%.

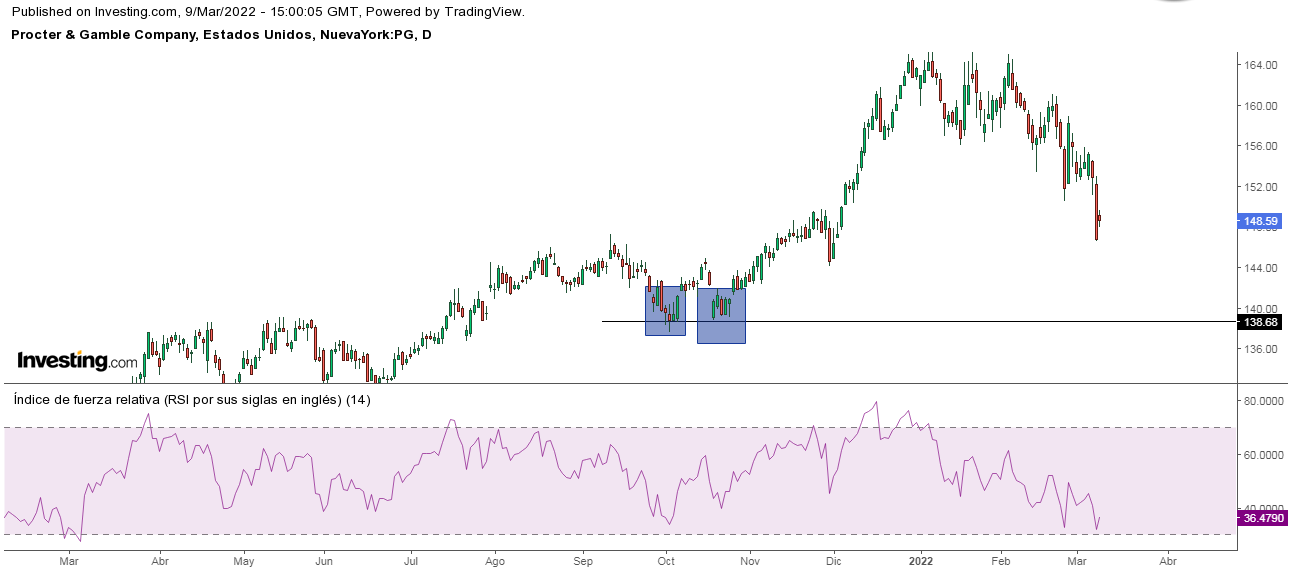

Procter & Gamble

La estadounidense es líder mundial en productos de consumo y se espera una remuneración al accionista (dividendos más recompras) de 17.000-18.000 millones de dólares.

La compañía lleva 131 años consecutivos distribuyendo dividendos, de los que los últimos 66 años han sido con aumentos.

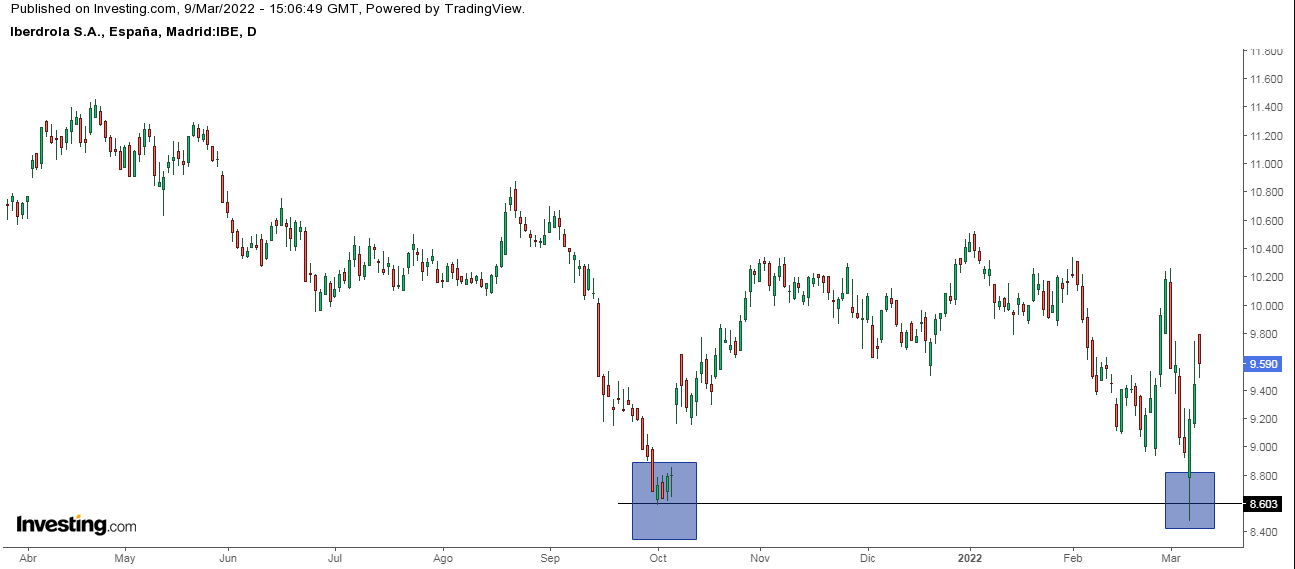

Iberdrola

Logró un beneficio de 3.885 millones en 2021 debido al buen comportamiento operativo en EEUU y Brasil. Los buenos resultados y las perspectivas de futuro en el negocio renovable permiten a Iberdrola reafirmar sus previsiones de crecimiento para este año

Va a proponer un dividendo complementario de 0,27 euros brutos por acción a los que hay que sumar el dividendo a cuenta de 0,17 euros abonado en febrero. La rentabilidad por dividendo es del 4,5%.

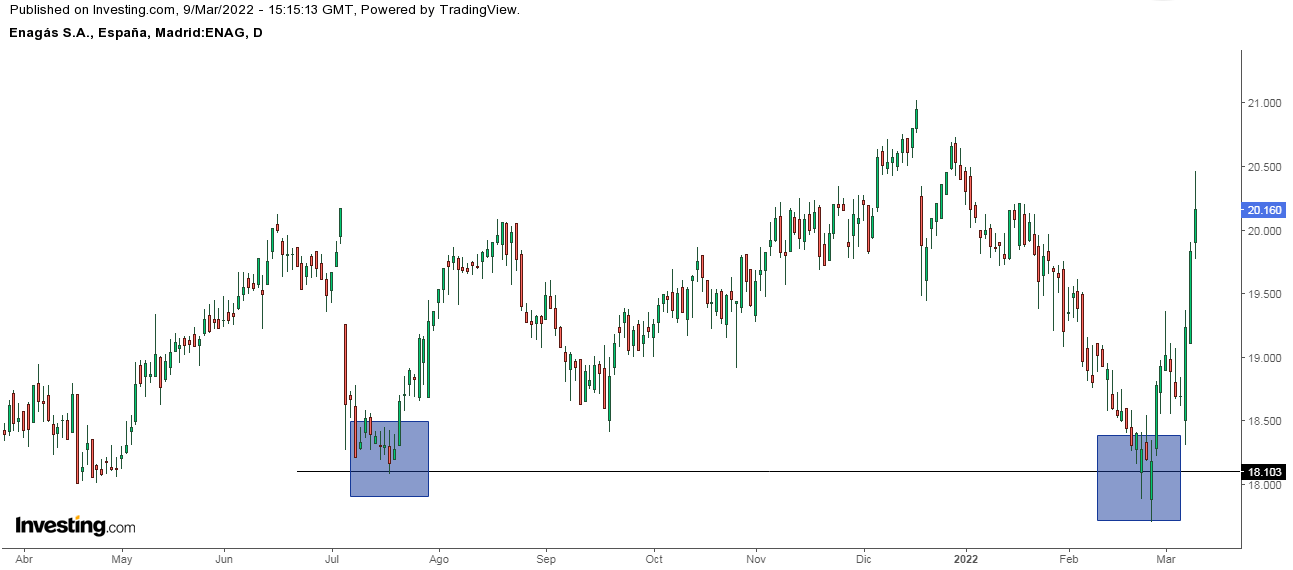

Enagás

Sus ingresos están determinados en función a un retorno sobre una base de activos regulados que se establecen por periodos de seis años y que ya han sido fijados.

Es por ello que se le considera en estos momentos un valor refugio que además ofrece una interesante rentabilidad por dividendo del 9%.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.