El presidente de la Reserva Federal Sr. Powell compareció ayer ante el Congreso y, con expectación pero sin aportar grandes novedades, destacó la incertidumbre generada por la invasión de Ucrania, a continuación algunas de las reflexiones:

- «we do not expect a large o sustained inflation outbreak»,

- «we think inflation will peak and begin to abate this year».

- «We will proceed carefully as we learn more about the impact of the Ukraine crisis».

- «Our monetary policy has been adapting to the evolving economic environment, and it will continue to do so.»

Powell apuntó que habrá una subida de los tipos de interés en la reunión de este mes pero sin concretar cuantía deslizó que sería moderada. Gana enteros la posibilidad de aumento de sólo +0.25 puntos… y pocas subidas más para el resto del año

Las políticas monetarias aplicadas durante la última década han originado unas presiones inflacionistas importantes y desconocidas en 4o años, han permitido crear la mayor burbuja financiera de todos los tiempos ya que han participado la mayoría de activos, bonos, bolsas, inmobiliario, criptos, SPACs, NFTs… y también ha sido causante de la mayor desigualdad de la distribución de la riqueza en la historia USA.

El Sr Powell, sin embargo, defiende la inocencia de las políticas monetarias, la institución nunca reconoce errores como tampoco los graves de «insider trading» de sus miembros. Más bien al contrario, el pasado año afirmó con rotunda falsedad que «FED policies do not add to inequality».

El comunicado de ayer hace mención explícita a cambios normativos recién introducidos para evitar escándalos de «insider trading», naturalmente sin mencionar el motivo que ha obligado a actuar así pero muy consciente del valor de la confianza:

- «Maintaining the trust and confidence of the public is essential to our work. Last month, the Federal Reserve finalized a comprehensive set of new ethics rules to substantially strengthen the investment restrictions for senior Federal Reserve officials».

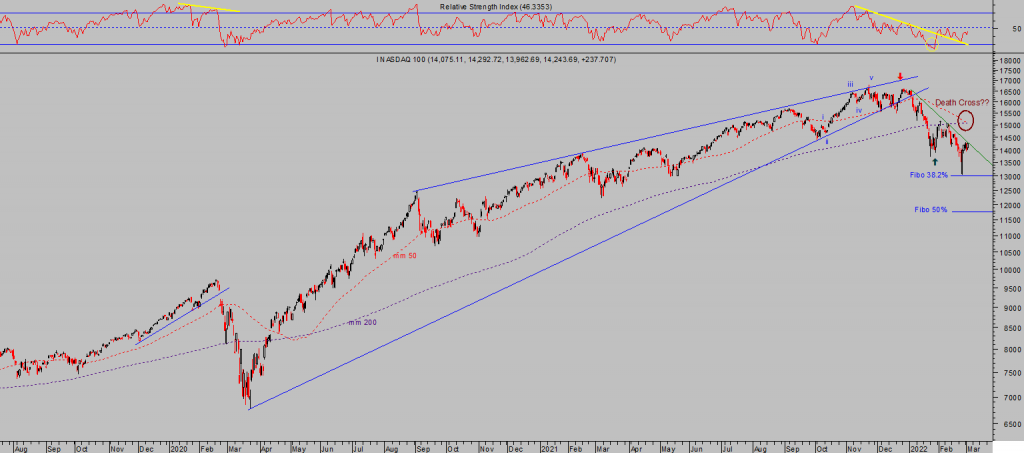

Las bolsas reaccionaron con alegría y alzas de los principales índices superiores al 1.5%. A pesar del estirón alcista, apenas se han producido cambios en el desarrollo técnico ni de pauta.

S&P500, 15 minutos.

NASDAQ-100, diario

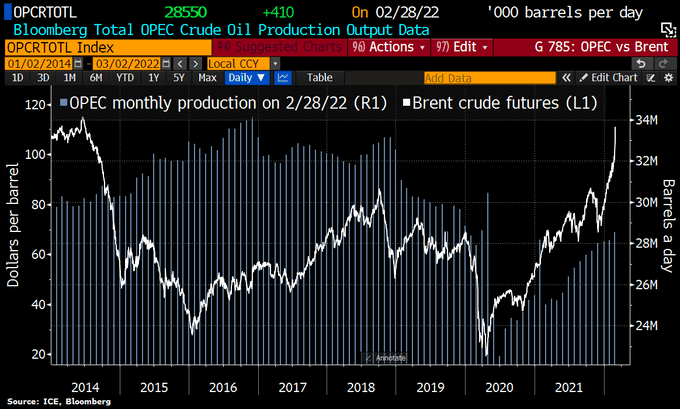

La OPEP ha abordado la crisis de Ucrania con predisposición para colaborar en favor de la estabilidad pero cierta pasividad y medidas timoratas, acordando elevar la producción de crudo a partir del mes de abril en aproximadamente 400.000 barriles al día para contrarrestar la escasez de oferta causada por el conflicto ruso.

EVOLUCIÓN DEL PRECIO vs PRODUCCIÓN CRUDO BRENT

La reacción de los precios del crudo tras la reunión de la OPEP ha sido al alza, se esperaba un esfuerzo mayor, aunque las subidas no parecen del todo justificadas considerando el impacto real que puede causar la caída de la producción y exportación de Rusia (aporta menos del 5% a la producción global), ni aunque fuese tan radical como dejar de producir por completo, el post de ayer analiza detalles al respecto, e incluye interesante estrategia.

WEST TEXAS, semana.

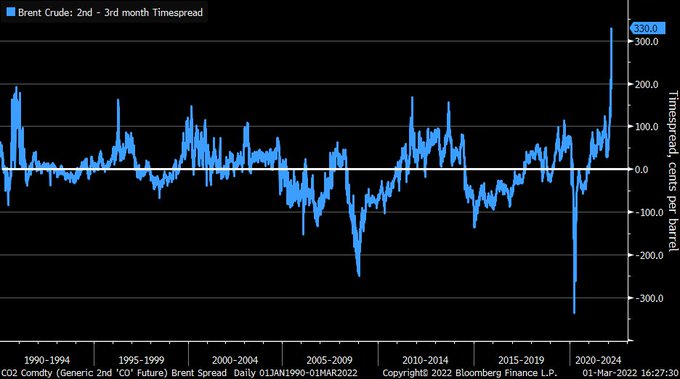

Los propios expertos dudan de subidas continuadas en el tiempo, según se observa en el mercado de derivados sobre el crudo a través de la situación comparada de los precios de distintos vencimientos.

Curiosamente, los mercados de derivados sobre el crudo Brent presentan un panorama anómalo denominado «backwardiation», es decir, los expertos/inversores pagan más caro el vencimiento más próximo y a medida que se prolonga el plazo cae el precio, justo al contrario de lo normal.

BRENT «BACKWARDIATION»

Cualquier intento de pacto o un alto al fuego con posibilidades de acuerdo provocará un importante ajuste en el precio de distintos activos y el crudo es uno de los principales candidatos.

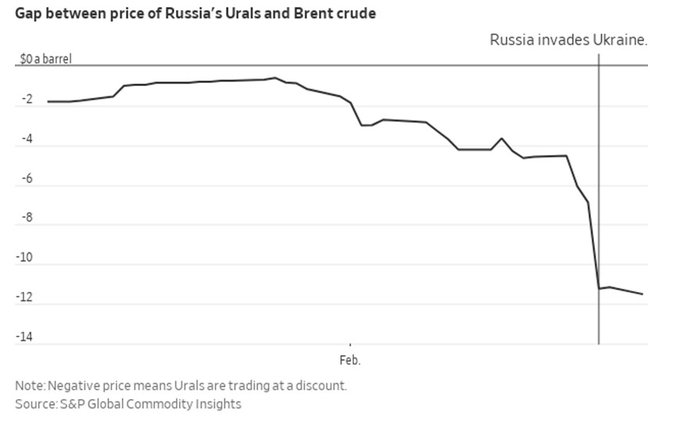

La repulsa que genera Putin en la comunidad internacional, las sanciones impuestas y la responsabilidad individual de particulares, de empresas, refinerías o países dejando de comprar crudo a Rusia se traduce en una caída de demanda de unos 2 millones de barriles diarios y desplome histórico del precio del crudo ruso.

La potencia de las sanciones impuestas, cierre al acceso de financiación internacional, al acceso al sistema SWIFT para transferencias bancarias o congelación de activos a empresas, individuos y hasta a las reservas del Banco de Rusia depositadas en el extranjero, junto con el desplome de ingresos por venta de energía son medidas de profundo calado que harán tambalearse las finanzas del gobierno.

El Tesoro ruso muy pronto entrará en las tinieblas del default masivo. Las agencias de calificación de riesgos Moody´s y Fitch ya han procedido a rebajar el rating de la deuda soberana rusa hasta bono basura.

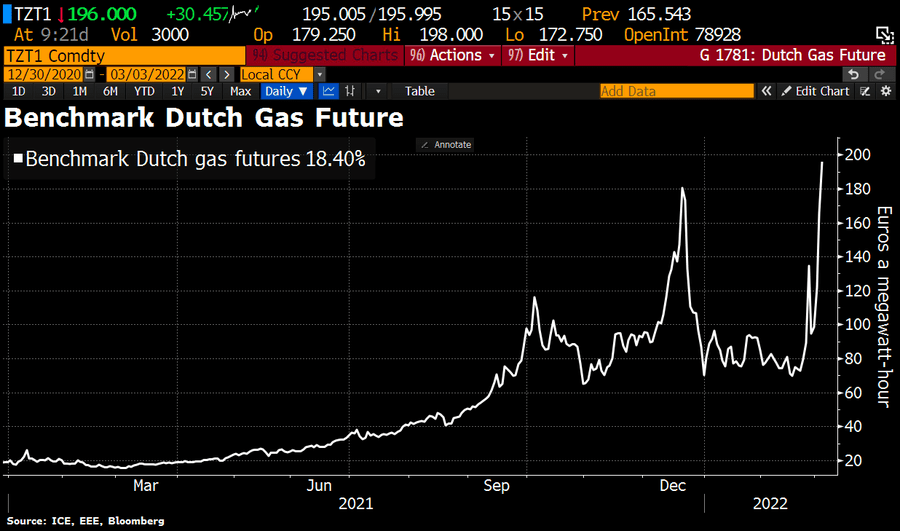

Una de las pocas fuentes de ingreso abierta es la procedente de la venta de gas natural, cuyo precio, por cierto, se ha multiplicado por 3 en pocos días.

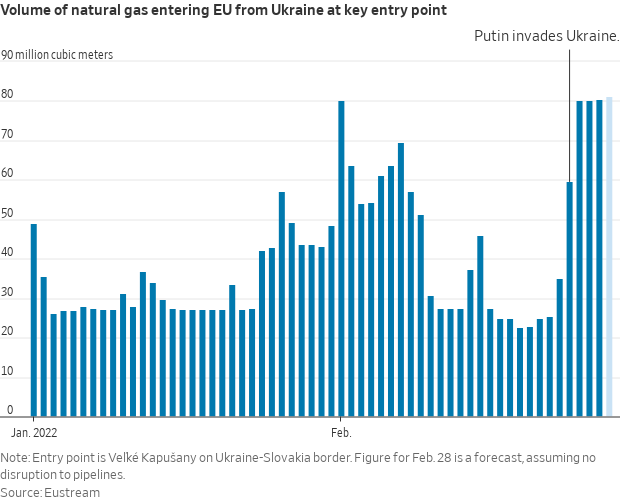

Curiosamente, el precio del Gas Natural está disparado mientras que la oferta y suministro de gas ruso desde el inicio de la invasión no ha caído, de hecho ha subido.

Así las cosas, la inflación energética impactará en las siguientes lecturas de IPC, de manera más severa en Alemania, aunque probablemente y con permiso de una esperada y paulatina rebaja de las tensiones geopolíticas, el encarecimiento energético dejará de ser un problema en pocos meses.

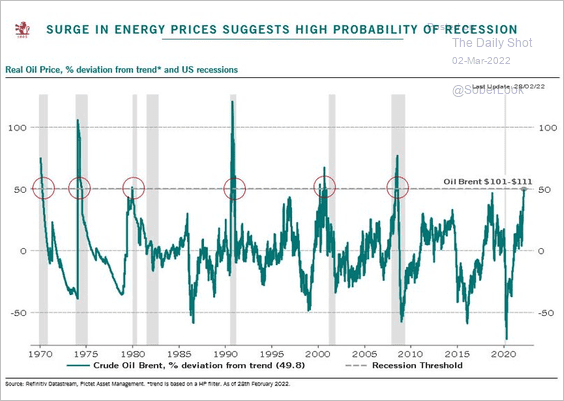

El encarecimiento de la energía es un problema de calado, además de inflación y pobreza la estadística muestra que suele anticipar recesiones en Estados Unidos.

Es, por tanto, necesario evitar a toda costa que la súbita escalada de los precios de la energía anticipe de nuevo una fuerte desaceleración de la economía y termine en recesión, tal como ha venido sucediendo en el pasado.

Es una posibilidad plausible pero ahora en el aire en tanto que las reacciones finales de Putin son aún desconocidas y pueden ser sorprendentes, descarnadas.

La Reserva Federal y el resto de Bancos Centrales ansían un enfriamiento de la tendencia de precios y pronta recaída, en caso contrario, se verán forzados a subir tipos y en un entorno de caída de la actividad económica y previsiones de ralentización severa en algunos países (Alemania está tocando la recesión económica con la punta de los dedos) sería letal.

En la dirección de relajar las tensiones de precios, ayer se conoció una noticia interesante desde China. El gobierno decidido eliminar las medidas anti-Covid, lo que se debería traducir en aumento de la producción, desbloqueo gradual de las cadenas de distribución, mayor producción de chips y componentes para la fabricación y en definitiva, mejor economía y menor inflación. Veremos.

Ahora bien, no será tan fácil. Además de un escenario de mejora de la situación actual y de la inflación a medio plazo, basado en la corrección de los precios de la energía, existen aún incógnitas y serios problemas a resolver. Esperamos brotes de inflación adicionales en el corto plazo, las fuertes alzas de precios derivados del conflicto ruso aún no han sido incorporadas en los últimos informes de IPC, la invasión se inició el 23 de febrero.

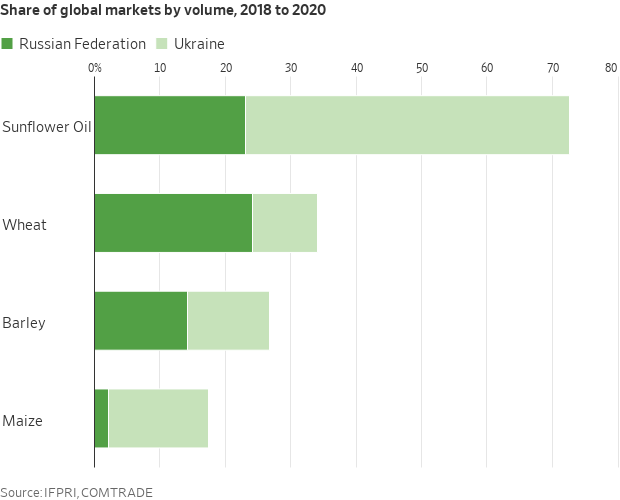

El conflicto ruso es un foco de inestabilidad en numerosos frentes y con capacidad para impulsar al alza precios como los de productos agrícolas o de materias primas (minerales).

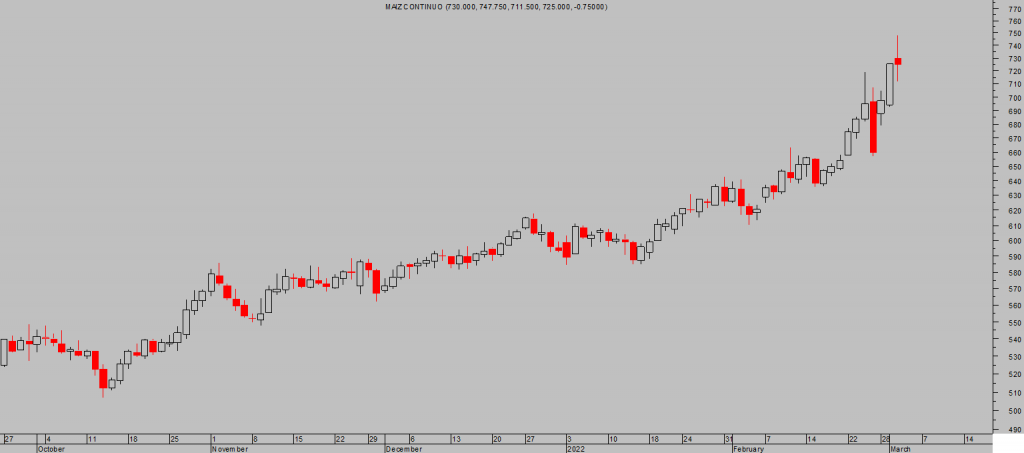

Con anexión de Ucrania a Rusia o sin ella, la probabilidad es que Rusia eventualmente se quedará con buena parte del territorio e intereses de Ucrania y el impacto en precios de productos tan básicos y necesarios para la alimentación como el maíz, trigo o aceite de girasol puede ser importante.

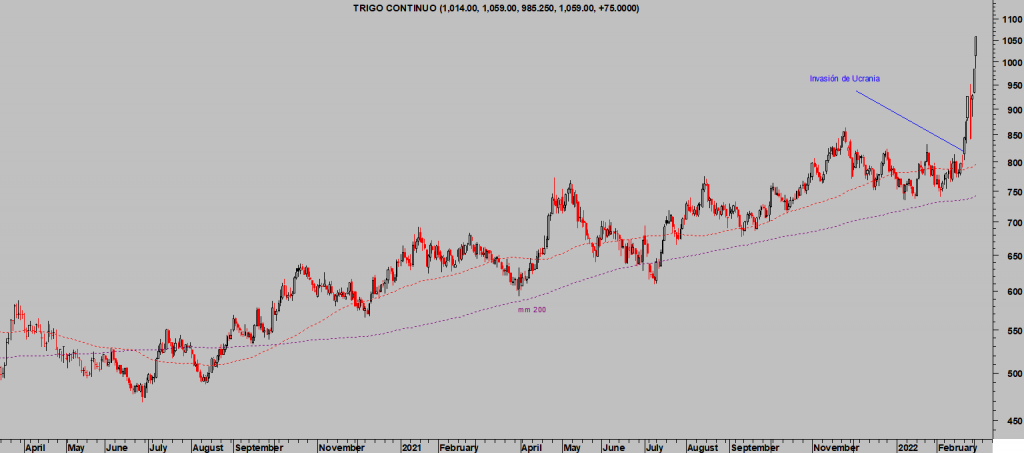

El precio del trigo ha incorporado la compleja situación con un fuerte subidón próximo al 20% en una semana, en menos de dos años ha subido un 125% y bajo el control de Rusia la escalada podría continuar. No supone un mero repunte de inflación, muy probable, es un producto básico y de uso diario que afectará a millones de familias.

TRIGO, diario.

La subida de los precios de los alimentos llega en un momento de precariedad económica de buena parte de la población, puede degenerar en más pobreza, incluso hambre, y escalada de conflictos sociales.

MAÍZ, diario.

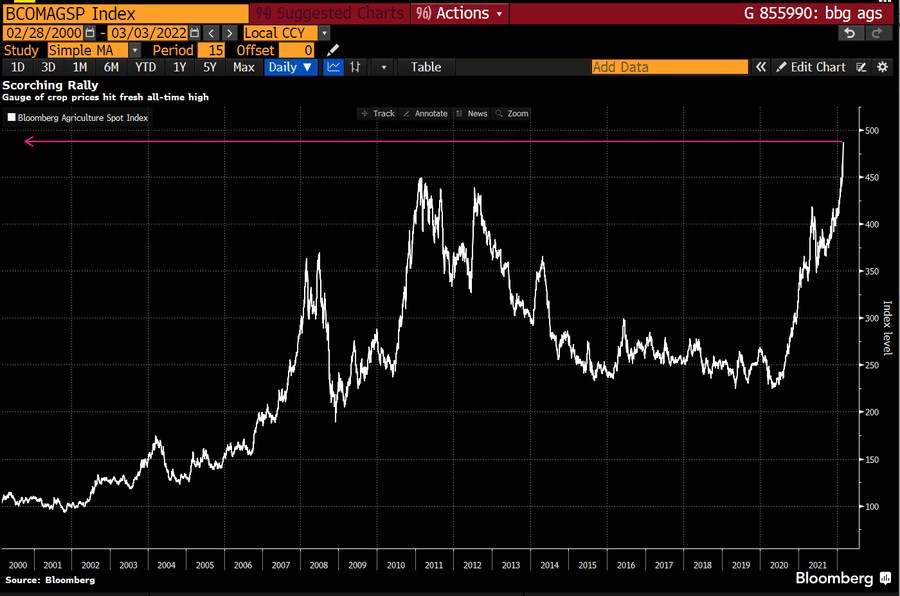

La inflación alimenticia es insoportable. Vean el índice de productos agrícolas de Bloomberg:

En vista de los acontecimientos, insistimos en la idea que venimos exponiendo desde hace meses, la Reserva Federal más allá de alguna contenida de los tipos y de grandes esfuerzos en sus políticas de comunicación, no podrá responder con las herramientas tradicionales para frenar las tensiones inflacionistas, so pena de causar una recesión económica y de situar al Tesoro en solitario ante sus vergüenzas, es decir, la imposibilidad de atender sus compromisos de deuda si los tipos fuesen aupados sólo hasta su media histórica.

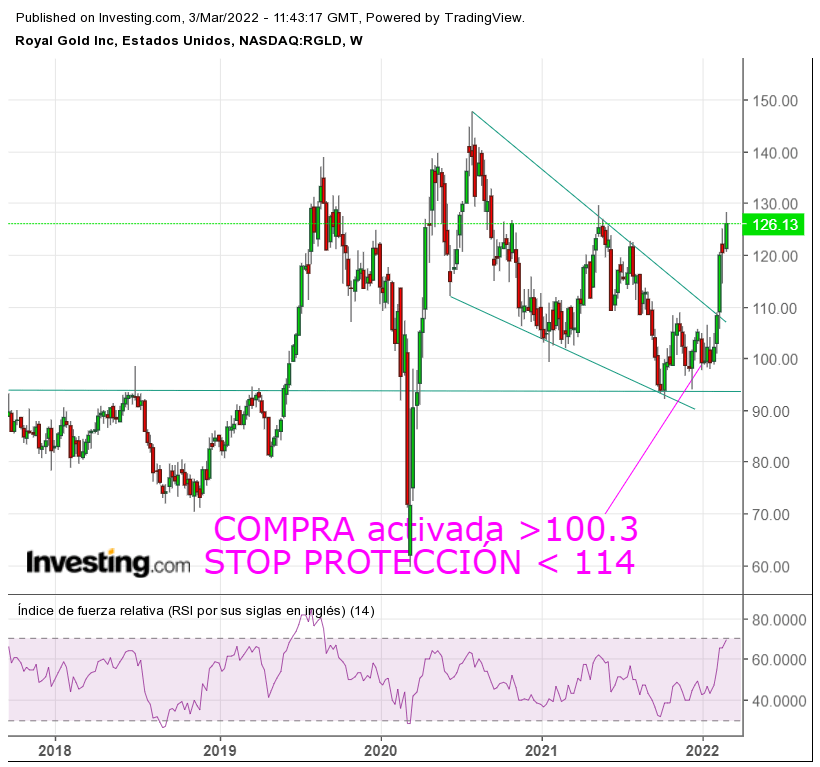

Siempre es aconsejable analizar la respuesta y comportamiento de activos refugio ante los azotes de la inflación, también de la gran incertidumbre que generan las guerras. El Oro y la Plata continúan siendo buenas alternativas y las perspectivas son realmente positivas,

PLATA, semana.

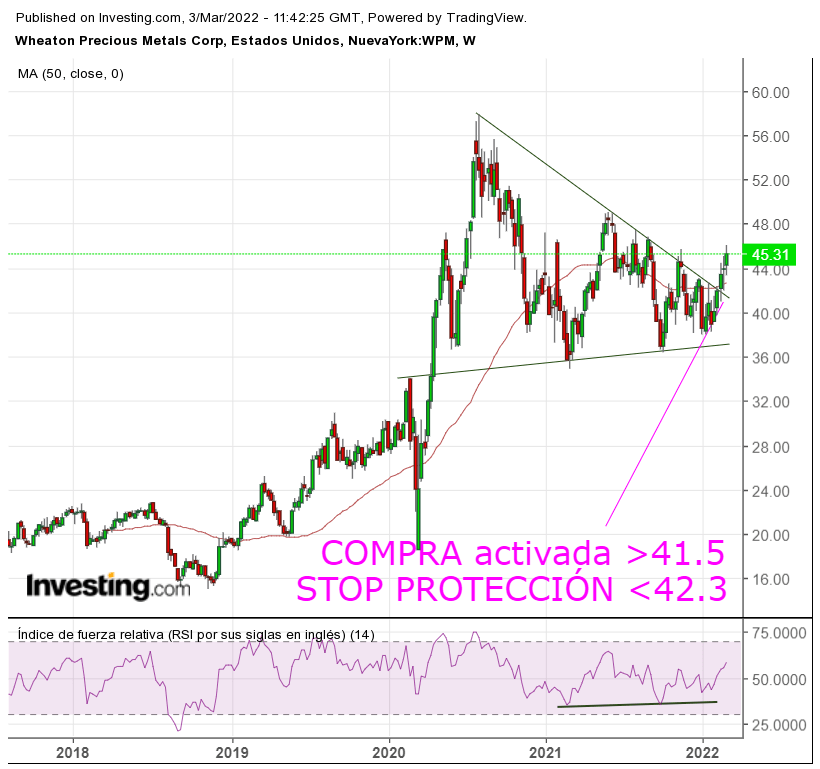

Más positivas aún y con mayor recorrido alcista que el desplegado en pasadas jornadas. Las mineras están respondiendo con gran energía regalando pingües beneficios a nuestros lectores, vean dos ejemplos de estrategias compartidas semanas atrás con riesgo entonces muy bajo y controlado.

Riesgo que, gracias al control dinámico de posiciones, ha quedado anulado y en el peor escenario habrá ganancias:

ROYAL GOLD.

WHEATON PRECIOUS METALS

Los errores en política monetaria que comenzamos a señalar años atrás, bastante antes de la pandemia, y hemos continuado analizando y divulgando hasta ahora, garrafales, son responsables de las numerosas distorsiones actuales, de la escasez de herramientas monetarias y de falta de capacidad de respuesta efectiva para combatir la delicada situación actual. Continuarán!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com