Semana de signo dispar en las Bolsas, en rojo en Europa y Asia, en verde en Wall Street. El Ibex 35 cayó -0,98%, el FTSE 100 -0,37%, el Dax -1,83%, el Cac -1,45%, el FTSE MIB -1,93%, el Euro Stoxx 50 -2,19%, S&P 500 subió +0,77%, Dow Jones +1,34%, Nasdaq +0,01%.

Los mejores valores del Ibex en la semana fueron Siemens Gamesa +13,78%, Sabadell +6,17%, Almirall +4,95%, Repsol +4,93%, Telefónica +3,98%.

El ranking en lo que llevamos de 2022 queda de la siguiente manera:

– Ftse británico +1,10%

– Ibex español -1,19%

– Cac francés -2,62%

– Mib italiano -2,86%

– Dax alemán -3,56%

– Eurostoxx -3,76%

– Dow Jones -4,44%

– S&P 500 -7,01%

– Nikkei japonés -7,20%

– CSI chino -7,62%

– Nasdaq -11,98%

Las tensiones geopolíticas entre Ucrania y Rusia han llevado al petróleo Brent a subir un +2,7% en la semana hasta los 90 dólares el barril.

Por su parte, el bono de EE.UU. a 10 años se aproxima a 1,8%. En Europa la rentabilidad del bono español roza el 0,7% y el alemán en el -0,045%.

El sentimiento de los inversores (AAII) está así:

* Sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses): se sitúa en el 23,1%, muy por debajo de la media histórica del 38%. Llevan 10 semanas consecutivas por debajo de la media histórica.

* Sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses): aumentó 6,2 puntos porcentuales hasta el 52,9%, manteniéndose por encima de la media histórica del 30,5% por décima semana consecutiva. Además, esta es la 41ª lectura más alta del sentimiento bajista en la historia y la más alta desde el 11 de abril de 2013 (54,5%).

El hecho de que el sentimiento bajista se encuentre por encima de la barrera del 50% es significativo. Si cogemos todas las ocasiones pasadas en que ha sucedido ésto desde que existe AAII, tenemos unos datos curiosos, ya que el S&P 500 de media un mes después sube +3,21%, tres meses después +3,23%, seis meses después +9,19%, doce meses después +14,26%.

Wall Street salvó in extremis la semana logrando que no fuesen cuatro consecutivas cayendo que la habría situado en la racha más larga desde el 2020. El Nasdaq tecnológico se ha desplomado casi un -12%% desde el comienzo del año y puede marcar uno de sus peores meses en la historia, de momento tiene por delante números sencillamente tremendos: octubre 1987 (-27,23%), noviembre 2000 (-22,90%), febrero 2001 (-22,39%), agosto 1998 (-19,93%), octubre 2008 (-17,73%), marzo 1980 (-17,10%), septiembre 2001 (-16,98%), octubre 1978 (-16,38%), abril 2000 (-15,57%).

Pero el rojo en las tecnológicas no es algo exclusivo de Estados Unidos, puesto que el sector tecnológico en Europa se deja un -15%.

Si cogemos los últimos 50 años, el Nasdaq ha tenido 65 correcciones y con la que se activó este año ya van 66 (desde su máximo marcado en noviembre cae más de un 10%). De las 65, en 24 de ellas el Nasdaq cayó hasta un 20% como mínimo (de momento lleva -12%). Si miramos de esas 65 correcciones en las que el Nasdaq ha caído como poco un -10% desde un máximo, como es el caso actual, podemos decir que en la semana siguiente a producirse este hecho ha subido de media un +0,8%, pero para ver mejores números hay que esperar hasta 3 meses después en que la subida media es de un +2,2%.

La debilidad sigue su curso y se puede apreciar también en 2 hechos:

– El porcentaje de compañías del S&P 500 que están por encima de la media móvil de 50 es el 28%, en el Nasdaq es el 14% y en el Russell2000 el 13%.

– El porcentaje de compañías del S&P 500 que están por encima de la media móvil de 200 es el 41%, en el Nasdaq es el 21% y en el Russell2000 el 25%.

La caída de las acciones ha hecho bajar la valoración del S&P 500 en general, que a finales de 2021 no estaba lejos de su nivel más alto en dos décadas. El índice cotiza ahora a 19,5 veces los beneficios (a 12 meses vista) frente a las 22 veces los beneficios de finales de diciembre y su media de cinco años de 18,5.

Respecto a las subidas de tipos de interés por parte de la Reserva Federal, los futuros de los fondos federales ahora ven 5 subidas en 2022. Podría parecer mucho, pero ha habido años con bastante más, como por ejemplo el 2005 con 8, 1984 con 6, 1981 con 7, 1980 con 27, 1979 con 12, 1978 con 15, 1977 con 6, 1974 con 13, 1973 con 16 y dos años que tuvieron 5 subidas como fueron en 1972 y en 2004.

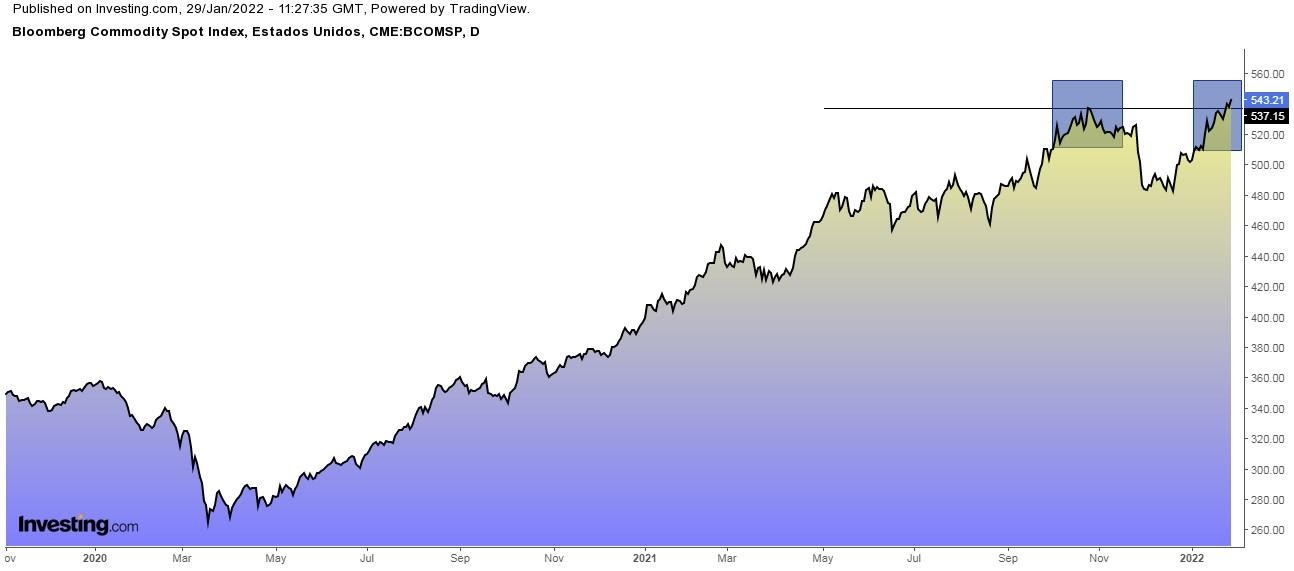

Mención especial a las materias primas que subieron a máximos históricos, lo que podría tener un amplio impacto en el precio de todas las cosas. El índice Bloomberg Commodity Spot superó su máximo de octubre, cuando los precios del gas natural se dispararon. No solo el gas y petróleo suben por el conflicto Rusia-Ucrania. Dado que estos dos países juntos representan una cuarta parte de las exportaciones mundiales de cereales, los precios del trigo y el maíz han subido ante la posibilidad de una crisis de suministro. Lo mismo ocurre con el aluminio, ya que Rusia es un productor clave de este metal.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.