Inditex: Resultados 1S 2021 (desde 1 de febrero al 30 de julio) baten las expectativas. Recupera volumen de ventas y márgenes pre-pandemia en 2T 2021.

15.09.2021

Principales cifras comparadas con el consenso de Bloomberg:

- Ventas 11.936 millones de euros (+49%) vs 11.854 millones de euros (+47,6%) esperados.

- Margen Bruto 6.907 millones de euros (+53%) vs 6.744 millones de euros (e), lo que supone un margen de 57,9% vs 55,7% en 1S19 y 56,9% esperado.

- EBITDA 3.101 millones de euros (+109%) vs 3.038 millones de euros esperados.

- BNA 1.272 millones de euros vs 1.292,5 millones de euros(e).

- Los costes operativos aumentan +25% y el inventario +19% en el semestre.

- En el 2T2 estanco, las ventas ascienden a 6.994 millones de euros (+48%) vs 6.980 millones de euros (+47,6%) esperados y el BNA a 850 millones de euros vs 877,5 millones de euros (e).

- La caja neta aumenta +24% hasta 8.023 millones de euros (YV7.176 millones de euros en 1T 2021).

Opinión de Bankinter

Los resultados baten ligeramente las expectativas. Las ventas van ganando tracción durante el 2T 2021; a tipo de cambio constante aumentan +51% y superan las de 2T 2019 en +7% (vs +5% anunciado durante las 5 primeras semanas del trimestre). El 3T 2021 arranca con fuerza. Entre el 1 de agosto y el 9 de septiembre las ventas aumentan +22% frente al mismo periodo de 2020 y +9% frente a 2019.

Actualmente el 99% de las tiendas están abiertas. Las ventas online crecen +36% vs 2T 2020 y +137% vs 2T 2019; el grupo espera que las ventas online representarán el 25% del total a final de año (vs 14% en 2019). El M. Bruto, que se esperaba plano, aumenta 190 pb vs 2T 2019 y prevé alcanzar un M. Bruto de 57,5% en el año vs 55,8% en 2020 y 55,9% en 2019. El M. EBIT aumenta +60 pb vs 2T 2019 hasta 16,0% impulsado por un buen control de costes. Una vez desaparecidas las restricciones las perspectivas de crecimiento son positivas en un entorno de vuelta a la normalidad y renovado apetito por la moda.

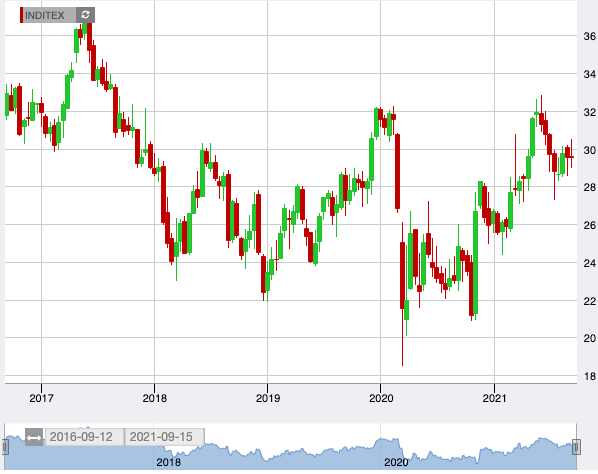

La solidez del modelo se demuestra con una fuerte generación de caja, el aumento de márgenes (que en el 2T 2021 ya superan los de 2019), la contención de inventarios, el crecimiento de las ventas online, y la recuperación de las físicas a medida que desaparecen las restricciones. El plan estratégico 2020–2022 insiste en el modelo integrado de tiendas y venta online y resultará en mayor rentabilidad y menor intensidad de capital. El grupo mantiene los objetivos de crecimiento de las ventas de a largo plazo (+4%/+6% comparable) y reanuda su política de dividendo, consistente en un 60% de payout ordinario y dividendos extraordinarios. El dividendo 2020 ascenderá a 0,70 €/acción (el dividendo final de 0,35 €/acción se abonará el 2 de noviembre). Mantenemos el precio objetivo en 34€ y recomendación de Compra

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.