La pandemia, aún no erradicada en términos sanitarios ni superada en económicos a pesar de los monstruosos esfuerzos de las autoridades, está dejando una serie de problemas en el sistema que perdurarán durante más tiempo del proyectado inicialmente por los expertos y también por las autoridades.

La potente subida de precios de las materias primas, interrupciones en las cadenas de suministro, escasez de oferta de numerosos inputs para la producción, problemas de transporte, encarecimiento masivo de fletes, etc… son hechos que aún no presentan síntomas de haber sido superados, por el contrario, podrían permanecer y desbaratar las previsiones económicas así como las intenciones en política de las autoridades monetarias.

Una consecuencia de los hechos antes mencionados afecta directamente a la gestión de las empresas y a sus políticas de inversión, predomina la incertidumbre y desconfianza en acometer nuevos proyectos, están sufriendo alteraciones y aplazamientos.

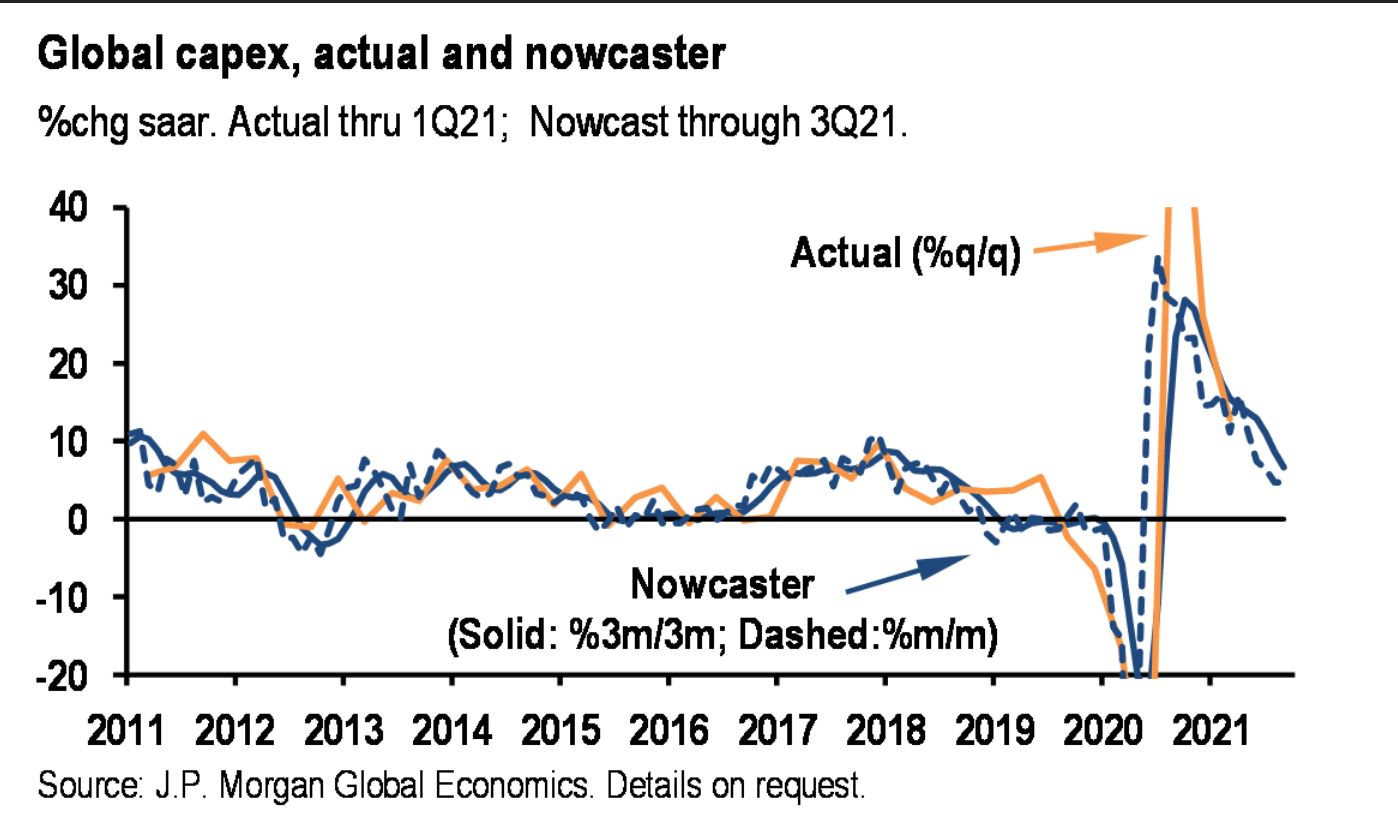

La inversión productiva se recuperó enérgicamente con la reapertura de la economía pero el aspecto que muestra hoy inquieta,

INVERSIÓN PRODUCTIVA -CAPEX-, GLOBAL

Así las cosas, las políticas de rescate o más concretamente de liquidez de los bancos centrales son susceptibles de ser extendidas en el tiempo buscando, entre otros, ofrecer un colchón de seguridad y tiempo para recomponer el tejido industrial y productivo.

En tal caso, continuarán engendrando la mayor zombificación empresarial de la historia y aún así las disrupciones en las cadenas de suministro y sus consecuencias no mejorarán por más dinero que inventen.

Los costes de transporte desde China a Estados Unidos y Europa han subido lo inimaginable, se han multiplicado por alrededor de 10 veces en los últimos 15 meses por diversos motivos como la congestión que padecen algunos de los principales puertos, la fuerte caída de la inversión en barcos de las empresas de transporte marítimo achacable al endurecimiento de la normativa medioambiental, o incluso por escasez de contenedores.

La demanda agregada se recuperó con gran intensidad, la equivalente al monto de dinero y subsidios concedidos por las autoridades, desde la histórica caída del pasado año pero está decayendo en los últimos meses ante la incertidumbre generada por asuntos como la variante Delta, también la nueva variante Mu, el fin de los subsidios o también influye la desaceleración de la economía china.

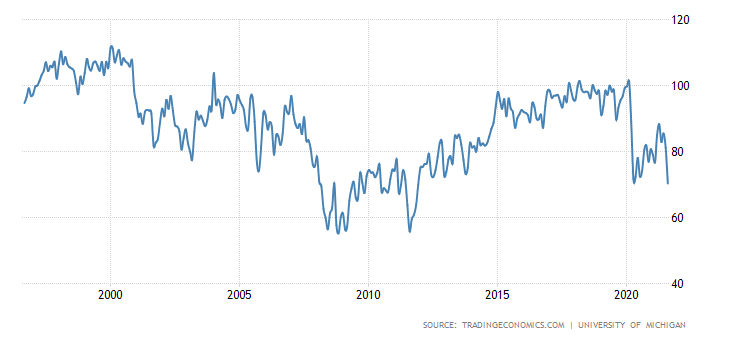

El sentimiento del consumidor también mejoró notablemente desde los mínimos de la primavera de 2020 y hasta abril de este año pero desde entonces se ha girado a la baja con determinación y las últimas lecturas de sentimiento del Conference Board y de la Universidad de Michigan, comentados en post recientes, reflejan una situación delicada y casi igual pesimismo que el alcanzado en los momentos más duros de la crisis Covid.

SENTIMIENTO CONSUMIDOR, UNIVERSIDAD DE MICHIGAN

El deterioro del sentimiento con el tiempo suele trasladarse directamente al consumo y en estas condiciones de fragilidad de la demanda, las decisiones de inversión de las empresas se retrasan.

La oferta es, sin embargo, la pata averiada de la economía y la que está originando verdaderos problemas al conjunto del sistema.

Las cadenas de distribución, falta de inputs, crisis en la producción de semiconductores, subida generalizada de costes o escasez de demanda de empleo y dificultades para trabajar a plena capacidad, etc… son factores tan numerosos como relevantes para esperar que los problemas vayan a solucionarse pronto.

El impacto en precios, presiones inflacionistas, es una realidad otro gran inconveniente para las empresas y obliga a alterar los sistemas de gestión.

También la inflación es un problema para el mantenimiento de las políticas de creación de dinero de la nada que, presumible y lamentablemente, continuarán.

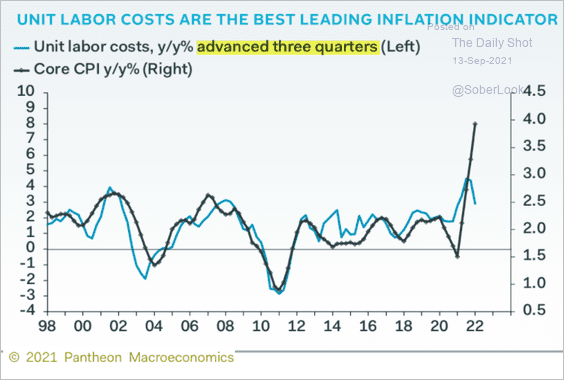

Los salarios han subido muy significativamente desde el confinamiento y cierre de la actividad, el salario medio por hora trabajada se ha disparado y todavía no parece suficiente para que las empresas cubra todos los puestos que necesitan.

Las presiones salariales son consideradas inflacionistas de carácter estructural y no tanto transitorio.

Los problemas citados de oferta son de calado y se necesitará tiempo para resolverlos antes de recuperar la normalidad, en tanto que persistan es muy posible que persistan también las presiones inflacionistas y el mantra de transitoriedad de las autoridades sea ridiculizado por las evidencias.

Se amontonan las dificultades para conseguir el deseado «fine tunning» en política monetaria. Se suman los signos que aumentan la probabilidad de asistir a errores en política monetaria. Aumentan las posibilidades de un futuro económico marcado por vientos estanflacionistas.

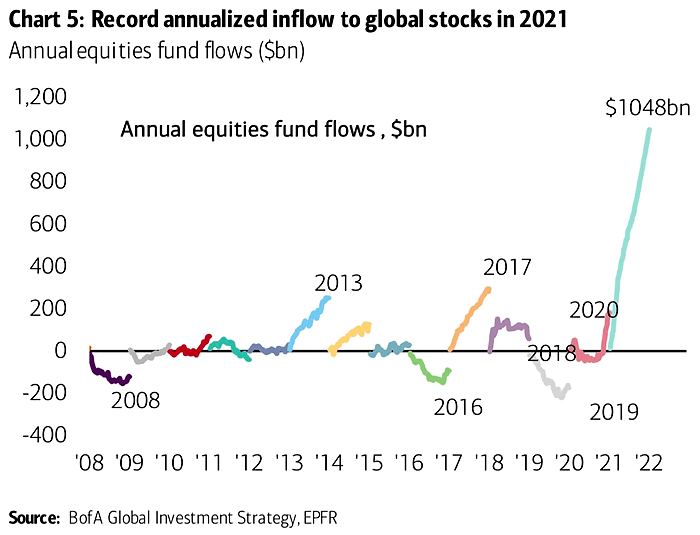

Ajenos a toda realidad, los mercados disfrutan aún de la mayor recuperación de su historia, en términos de precio-tiempo, y cotizando en zona de máximos históricos. A diferencia de los suelos de mercado, que suelen desarrollarse con cierta rapidez, los techos tienden a ser formaciones de medio plazo y procesos (de distribución) que necesitan tiempo para su desarrollo.

DOW JONES, 60 minutos.

Más de 5 meses de movimiento lateral en zona de máximos, distribuyendo «papelón»…

… atrayendo el interés y gran demanda de inversores particulares, quienes tienen un historial de aciertos en la inversión lamentable. «Dumb Money» lo llaman en Wall Street, imaginen!

La distribución se está produciendo en unos niveles disparados de valoración pero también en unos niveles de cotización verdaderamente comprometidos y elocuentes, el rally se detuvo justamente en la directriz de proyección de muy largo plazo.

DOW JONES, trimestral.

En las actuales condiciones de mercado y coyuntura económica no será nada fácil superar esa referencia técnica de control de precios de largo plazo.

Ante la proximidad de zonas técnicas muy relevantes que atacadas a la baja con éxito podrían desencadenar un episodio de fuerte volatilidad, es importante vigilar muy de cerca la evolución de los índices, reducir exposición al riesgo.

Para inversores más decididos, existe la posibilidad de aprovechar el escenario de mayor probabilidad para el próximo futuro activando estrategias (de muy fácil aplicación y riesgo limitado frente a potencial de rentabilidad realmente atractivo) como las compartidas en estas líneas (de acceso exclusivo a suscriptores).

También es necesario buscar activos refugio para prevenir ante la posibilidad de que las turbulencias de mercado sean más intensas y duraderas de lo esperado, existen sectores de gran interés en ese aspecto

Este viernes se celebra el vencimiento trimestral de derivados y atendiendo al tradicional «window dressing» en estas fechas con sesgo indiscutiblemente al alza, no se esperan grandes movimientos a la baja al menos hasta que hayan finalizado los ajustes de posiciones. Entonces, aumentará la vulnerabilidad del mercado y la posibilidad de perforar definitivamente las mm-50 será señal de inicio de corrección de cierto calado, hacia los objetivos iniciales contemplados y comentados aquí desde hace semanas.

La omnipresencia de las autoridades y su determinación por manipular las cotizaciones, vía políticas de reflación de activos, sugieren prudencia también para operar en el lado corto -bajista- del mercado.

En estas circunstancias no es conveniente esperar un desplome bursátil, aún.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com