El BCE sorprendió ayer al anunciar reducción en el ritmo de compras de deuda del plan de emergencia diseñado para combatir el impacto de la pandemia PEPP, durante el cuarto trimestre continuará inventando dinero «ex nihilo» y comprando deuda pero a un ritmo «moderadamente inferior», según palabras de la Sra Lagarde.

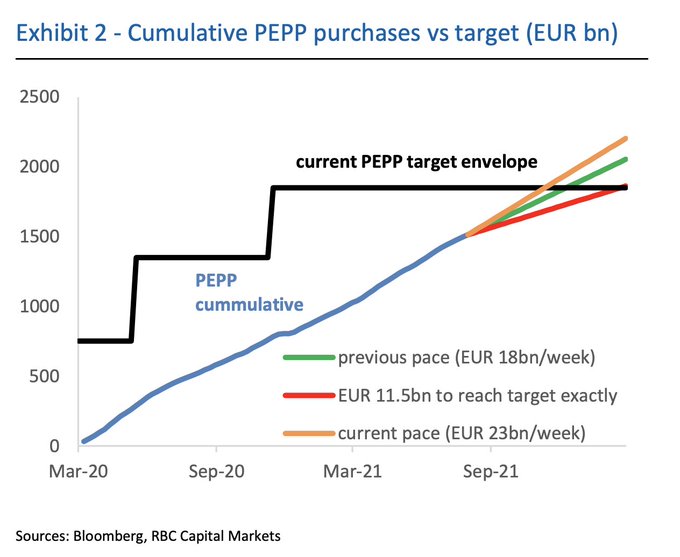

Los expertos estiman que la reducción será tímida y el BCE continuará comprando deuda por importe algo inferior a los €80.000 millones actuales, quizá €5.000 o €10.000 millones menos. El «taper» anunciado es en realidad un gesto sin gran incidencia, en realidad sin ninguna incidencia en las compras de deuda soberana, defendiendo la principal misión de mantener los tipos en cero y proteger la supervivencia financiera de los distintos Tesoros de los países europeos, operación rescate a los gobiernos.

La Sra Lagarde apuntó ayer que «sobre la base de una evaluación conjunta de las condiciones de financiación y de las perspectivas de inflación, el Consejo de Gobierno considera que pueden mantenerse unas condiciones de financiación favorables con un ritmo de compras netas de activos en el marco del PEPP ligeramente inferior al de los dos trimestres anteriores».

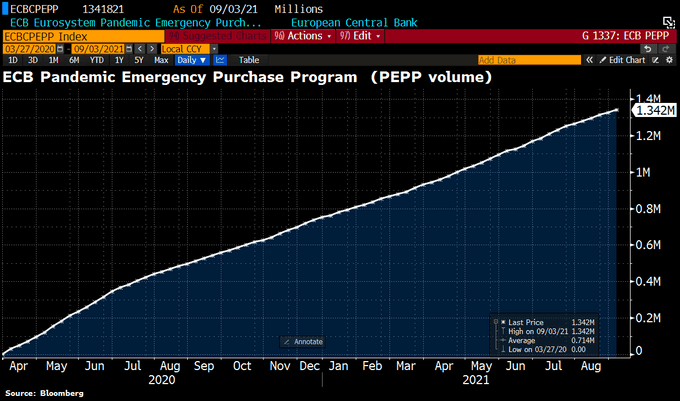

El programa PEPP mantiene la dotación de hasta €1,85 billones, a partir de ahora se usará de forma más moderada que en los últimos 6 meses. Hasta la fecha han sido creados y empleados €1,34 billones a un ritmo mensual de 80.000 millones desde febrero, frente al promedio de €61.000 millones existente hasta esa fecha, cuando se decidió pisar el acelerador.

Vean evolución de la creación de dinero del programa de emergencia PEEP.

PEPP, PANDEMIC EMERGENGY PURCHASE PROGRAM, BCE.

Ahora el BCE levanta ligeramente el pie, no aplicando un Taper, según afirman ya que es palabra tabú para los mercados, sino sólo recalibrando sus posibilidades: «we are not tapering, but recalibrating PEPP«.

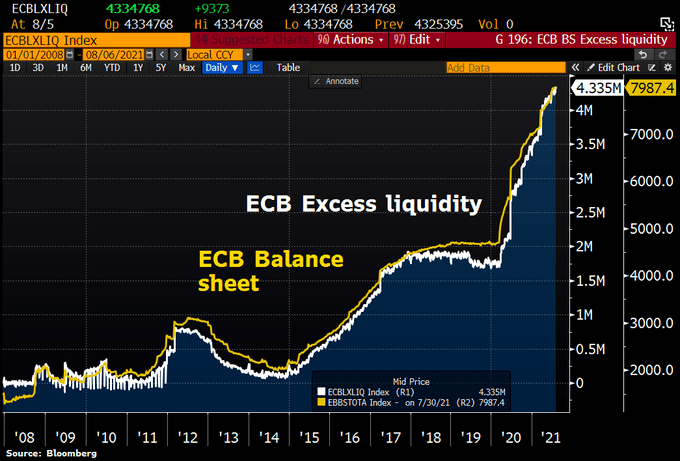

El otro programa de compras (APP, por sus siglas en inglés, Asset Purchase Program), seguirá en 20.000 millones de euros mensuales. Asimismo, el banco central continuará «proporcionando abundante liquidez» a los bancos mediante las operaciones de financiación vía el plan TLTRO III.

La decisión del BCE no era la más esperada entre los expertos aunque tampoco resultó extraño observar al Banco Central Europeo comenzar a reducir estímulos, considerando que buena parte de los mismos regresan de vuelta a sus arcas en forma de exceso de reservas bancarias, a las cuentas de facilidad de depósito.

Ese es uno de los motivos esgrimidos por el Bundesbank para defender su postura crítica hacia las políticas ultra expansivas llevadas a cabo por el BCE y sobre las que su presidente Jens Meidmann, también miembro del BCE por cierto, advierte.

El Sr. Weidmann no fue partidario de extender el programa de compras de deuda, ni lo es de mantener el ritmo actual de creación de dinero-confeti, argumentando los riesgos derivados como la posibilidad de que la inflación corra más fuerte y por más tiempo del deseable.

La Sra Lagarde reconoció la persistencia de la inflación y anticipó alzas adicionales durante este otoño. «Inflation may moderately exceed goal for transitory period».

Aunque la inflación en Europa se mueve en niveles bajos, menos de la mitad que en Estados Unidos, el BCE ha revisado al alza su pronóstico para la inflación de este año desde el 1,9% hasta el 2,2%, también para los próximos dos años, desde el 1,5% hasta el 1,7% en 2022 y del 1,4% al 1,5% para 2023.

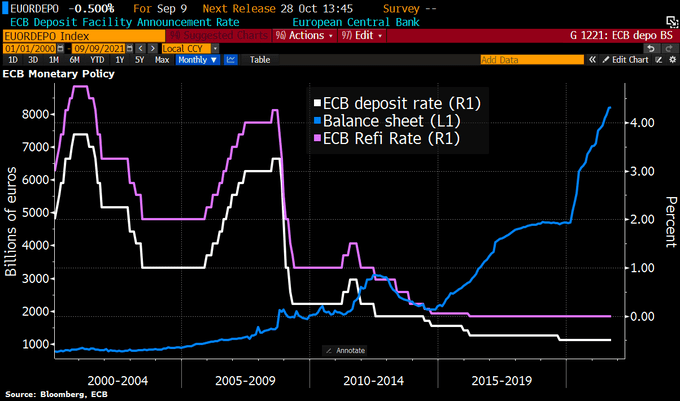

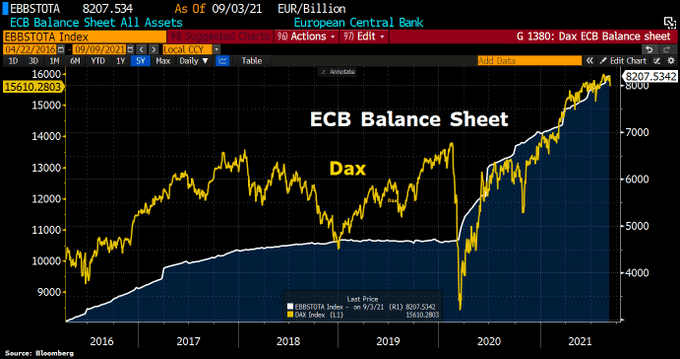

El resumen de evolución de las principales herramientas de política monetaria del Banco Central Europeo, tipos y balance, queda recogido en el gráfico siguiente:

La tímida reducción de compas de deuda supone la reducción del ritmo de crecimiento del balance, puede trasladar consecuencias al mercado de acciones y considerando la correlación existente particularmente al DAX alemán

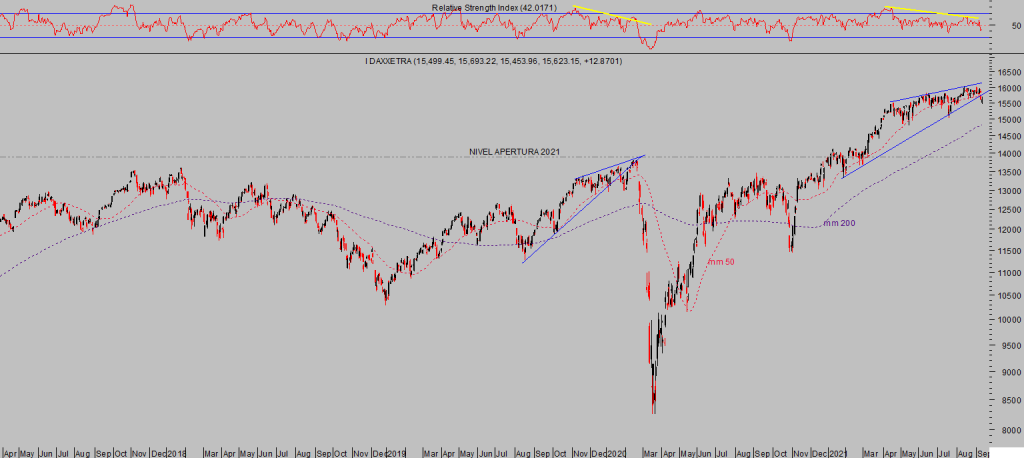

Aunque paradójicamente, conociendo el temor del mercado a la llegada del taper, después de conocer la decisión «taper- descafeinado» del BCE ayer, el DAX, que venía cayendo alrededor del 1%, comenzó a recuperar posiciones para finalmente cerrar la jornada en verde.

DAX, diario.

No por ello mejoró el aspecto técnico. La quiebra de la pauta técnica en la sesión del miércoles, con amplio hueco de apertura, anticipada por las divergencias bajistas y pérdida de momentum ha puesto al índice en peligro.

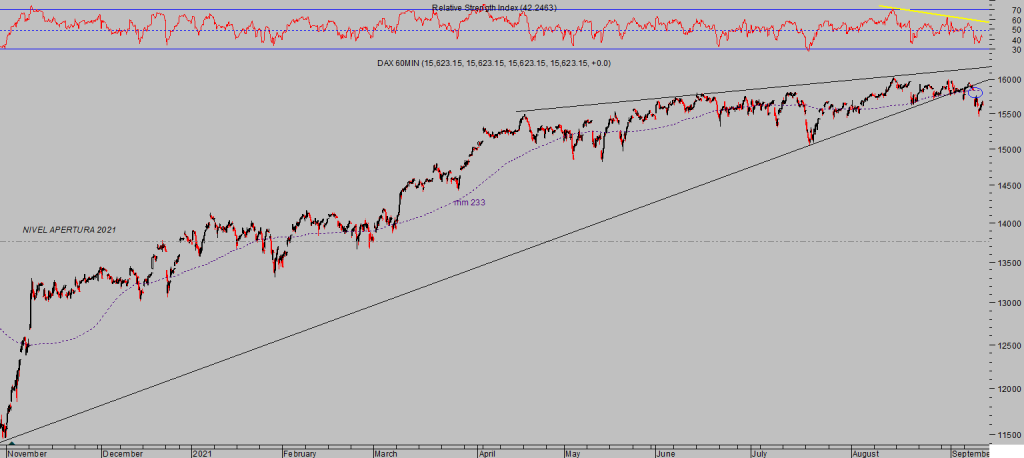

DAX-30, 60 minutos.

Ahora, incluso después del rebote de ayer, el índice permanece por debajo de su directriz alcista y también debajo de su media móvil de 50 sesiones.

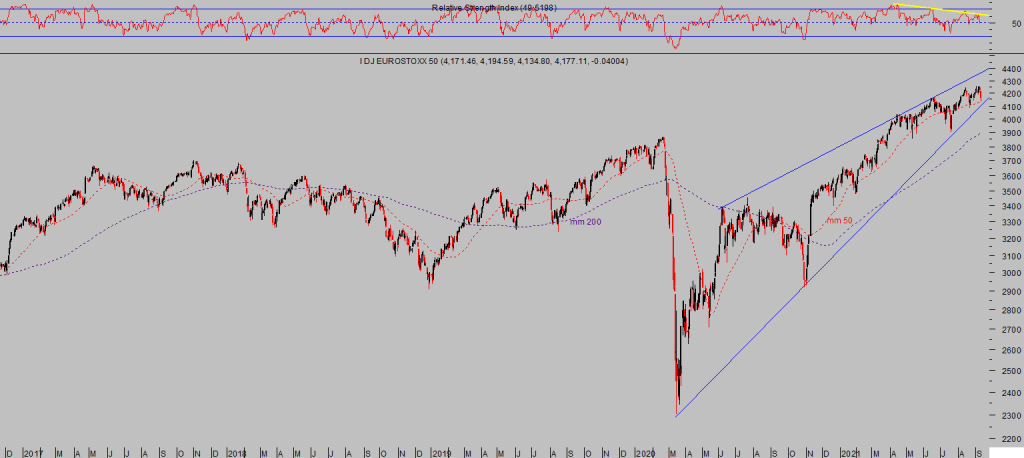

Vean las imágenes técnicas de otros índices europeos.

EUROSTOXX-50, diario.

IBEX-35, 60 minutos.

Las condiciones de mercado se presentan desafiantes y la proximidad de las cotizaciones a las referencias de control de las tendencias de la mayoría de los índices eleva la tensión y con esa incertidumbre y cautela, decae la demanda y aumentan las posibilidades de quiebra definitiva de niveles técnicos y de inicio de una corrección de niveles.

DOW JONES, diario.

Cuando que las consideradas «manos fuertes» del mercado, tienen interés en un valor o índice no suelen comprar grandes cantidades de golpe para evitar calentar el activo antes de haber conseguido sus objetivos. Por contra, las compras se van haciendo gradualmente para lograr cerrar el total de la posición prevista dentro del nivel de precio establecido.

Esto es lo que se conoce como proceso de acumulación, los insiders compran en mínimos acumulando activos en cartera para el ciclo alcista esperado, en un momento de mercado generalmente barato pero agitado por las caídas previas y peligroso, en el que la mayoría de inversores (sin experiencia) tiene miedo y vende sus acciones.

«Sensu contrario», como gusta decir a los juristas, distribución es un proceso de mercado por el cual aquellos que compraron activos cuando estaban a precio de oportunidad, en fases de liquidación de mercado tras fuertes correcciones, y ya observando unas condiciones de riesgo inasumible o aprovechando información sensible aprovechan para materializar las suculentas ganancias.

También la distribución de acciones se hace de manera gradual y comedida para evitar que sus órdenes de venta provoquen una rápida caída de las cotizaciones antes de haber liquidado toda la posición.

Los verdaderos insiders son aquellos inversores que están en contacto directo con información sensible de las empresas, decisiones estratégicas, contratos, proyectos… o quienes manejan información macro y/o de política monetaria todavía no pública y quienes supuestamente tienen prohibido operar con esa información.

Además de las autoridades monetarias, los propios políticos que tanto se quejan de determinados comportamientos son grandes virtuosos en la operativa bursátil, los senadores USA, resulta que tienen unas capacidades, un poder de anticipación y unas rentabilidades medias bien superiores a la media, de acuerdo con el siguiente informe

Por otra parte, además del SR Kaplan, presidente de la FED de Dallas, quien ha operado y especulado con acciones y futuros durante la pandemia, con gran éxito, o la millonaria cartera de inversión del Sr Powell, ha trascendido la existencia de otro trader en el seno de la FED, el presidente de la regional de Boston, Sr Rosengren.

La portavoz del Sr. Rosengren, Lucy Warsh, ha confirmado las operaciones de su jefe principalmente en el mercado inmobiliario vía fondos cotizados REITs (Real Estate Investment Trusts) apuntando que «Rosengren’s trades were not conducted via a blind trust but his investment decisions are consistent with the system’s strong ethics rules and time frames”.

«Fuertes normas éticas y entornos de tiempo» consistentes con las decisiones de unas autoridades que ahora, después de haber sido cazados, han hecho un acto de contrición y afirmado que van a vender sus participaciones para evitar la apariencia de conflicto de intereses.

Ahí van sus lamentaciones:

«While my financial transactions conducted during my years as Dallas Fed president have complied with the Federal Reserve’s ethics rules, to avoid even the appearance of any conflict of interest, I have decided to change my personal investment practices,» Kaplan.

«Regrettably, the appearance of such permissible personal investment decisions has generated some questions, so I have made the decision to divest these assets to underscore my commitment to Fed ethics guidelines,» Rosengren,

Dicen que dejarán de operar mientras sean miembros de la FED, además se ponen manos a la obra para liquidar sus posiciones con el objetivo haber vendido todo para final de mes. Distribución?

Los insiders corporativos llevan tiempo reduciendo exposición, meses declarando ventas netas, ahora no son los únicos que aprovechando la levitación artificial de los precios a máximos deciden retirarse, siempre bajo el halo de la moralidad, ética y buen hacer, para evitar la apariencia de haberse comportado de forma tachable operando al margen de la ley.

El momento de arrepentimiento seleccionado para limpiar sus pecados es perfecto, después de haber aprovechado información sensible, de manera indecentemente ilegal, y con las cotizaciones en máximos históricos, de las bolsas y del precio de los activos inmobiliarios, es mejor distribuir, materializar jugosas plusvalías, y que compren los menos informados.

NASDAQ-100, semana.

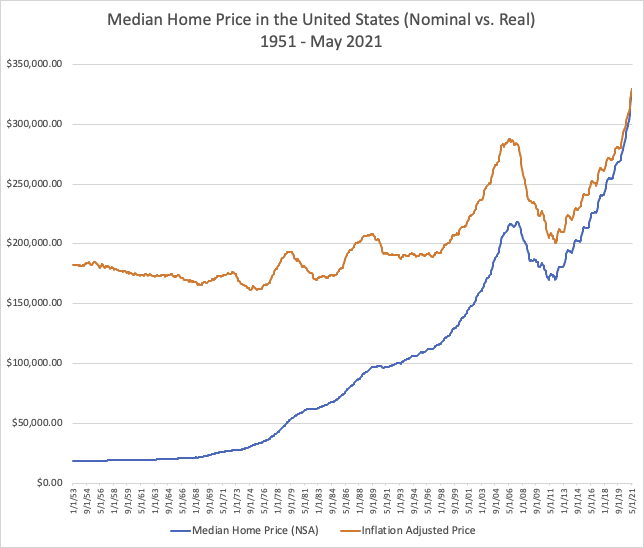

PRECIOS VIVIENDA USA.

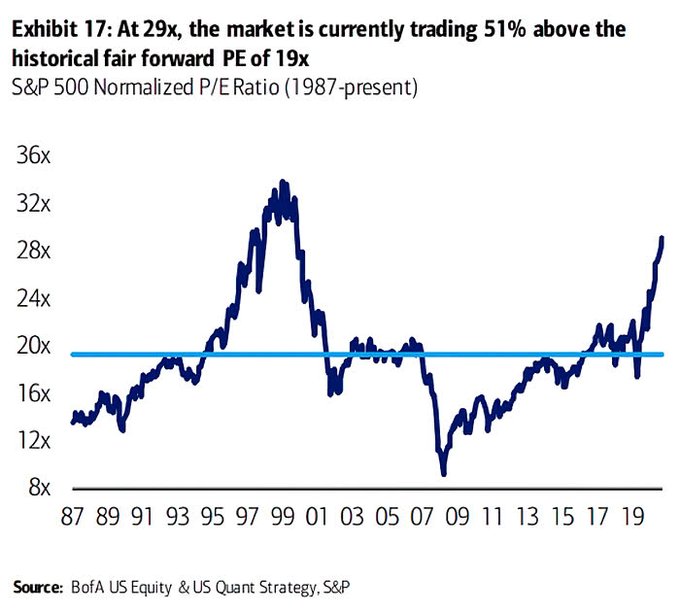

No sólo las cotizaciones están en máximos históricos, también las valoraciones del mercado americano han alcanzado niveles insostenibles y que invitan a reducir posiciones a cualquier inversor medianamente prudente.

Los insiders son muy prudentes, de forma especial con lo suyo.

BUEN FIN DE SEMANA A TODOS!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com