El avance de la economía está siendo robusto e innegable, tanto como el componente errático que acompaña el crecimiento, quizá por ser el más artificial de la historia.

Los datos macro son en general positivos y previsiblemente continuarán en tanto que los programas de ayuda y estímulos sigan vigentes, las expectativas son también optimistas pero la publicación de datos decepciona las previsiones de los expertos desde hace meses.

El índice de sorpresas económicas de Citi, recientemente publicado aquí, en zona de mínimos mensuales refleja la tendencia de unos datos macro publicados menos positivos de lo esperado.

Ayer la decepción vino de parte de los datos de Ventas al Menor de mayo, Inventarios empresariales o Índice de Precios a la Producción.

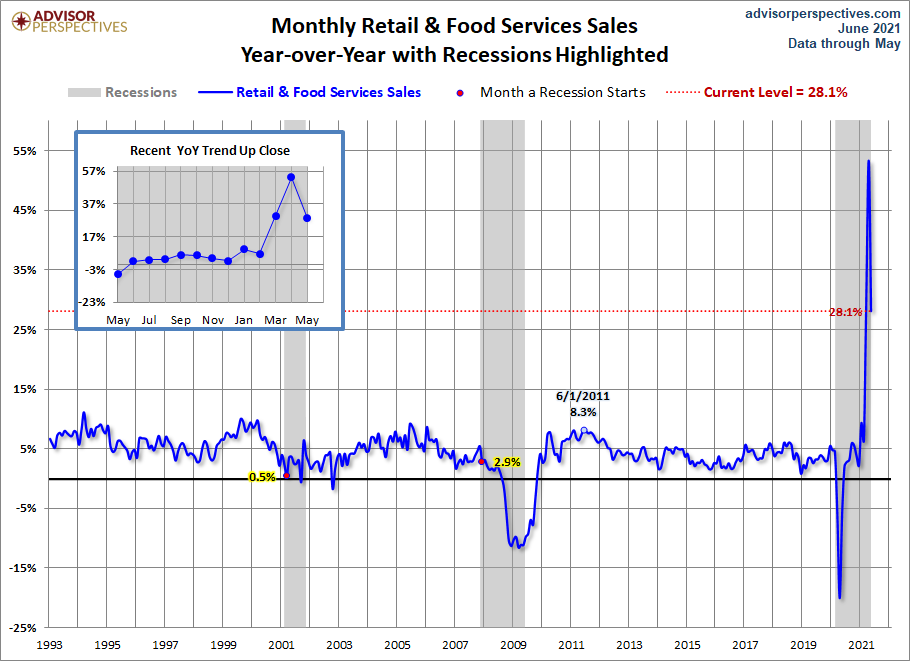

Las Ventas al Menor sufrieron una caída del 1.3% en el mes de mayo, caída superior a la leve caída esperada, y la tasa interanual continua cayendo fuerte desde los máximos anteriores correspondientes al efecto estadístico o comparativa con los meses de confinamiento en que la actividad económica se redujo drásticamente.

Aún así, la tasa interanual avanza a un ritmo increíble del +28.1%.

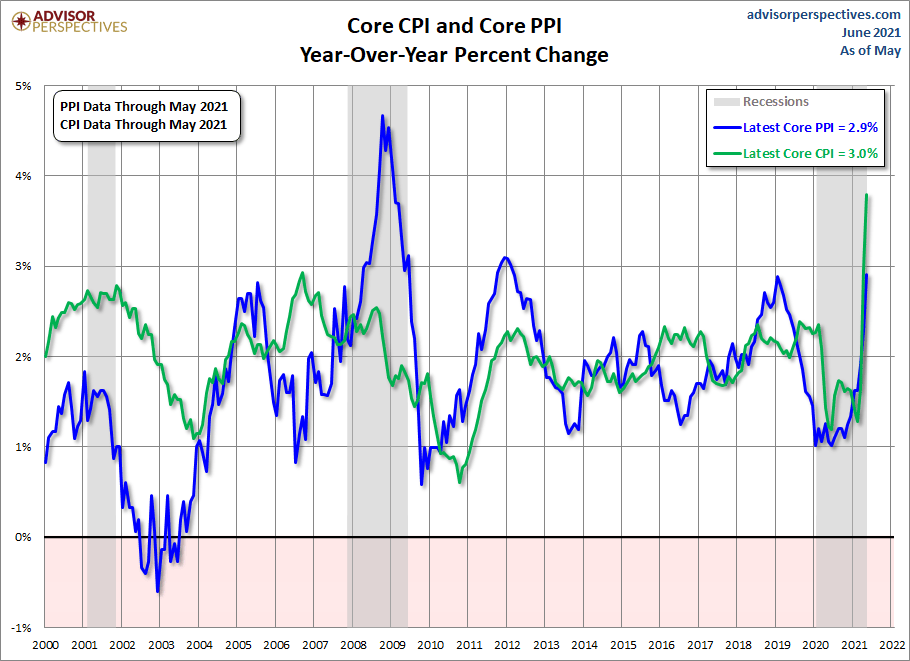

El Índice de Precios a la Producción también resultó bastante más elevado de lo esperado, el PPI ascendió 3 décimas por encima de las expectativas hasta el 0.8%, empujando la tasa interanual hasta un inquietante +8.4%.

La tasa subyacente (elimina las partidas de energía y alimentos para mitigar la volatilidad) interanual queda en un más razonable 2.9%, casi un punto sobre el umbral que solían vigilar las autoridades y una lectura poco halagüeña observando su comparativa con la inflación al consumo.

La última vez que el índice PPI interanual subió con tanta fuerza, la subida mensual de mayo ha sido record histórico, fue en el año 2008 pero entonces el IPC no siguió sus pasos y al subir menos, se entendía que las empresas no pudieron trasladar el incremento de costes a precios.

En esta ocasión, sin embargo, el incremento de los precios al consumo es ya bastante superior al de precios a la producción y podría estar advirtiendo un aumento generalizado de costes, precios, inflación y coste de la vida.

También fueron publicados ayer datos positivos como la Producción Industrial y Utilización de la Capacidad Productiva, ambos ligeramente mejor de lo esperado (0.8% frente a 0.7% y 75.2 vs 75.1), aunque contrarrestados por el Índice Manufacturero Empire State que defraudó por amplio margen quedando en 17.4 frente al 24.7 del mes anterior.

La intensidad de la subida de los precios combinada con la proximidad al vencimiento de numerosos programas de subsidio y ayuda habilitados durante la pandemia explica, en parte, la caída de las Ventas al Menor.

La última encuesta de sentimiento del consumidor de la Universidad de Michigan muestra el mayor nivel de preocupación por las subidas de precio de la comida, los electrodomésticos, casas, coches… desde hace 39 años.

Entregar dinero a las familias gratuitamente induce a la gente a no buscar trabajo y en la medida que las ayudas decaigan debería aumentar el interés por trabajar y entonces el consumo podría retomar su inercia.

En estas condiciones, hoy finalizan las deliberaciones de los miembros de la Reserva Federal, del FOMC, sobre la evolución de variables macroeconómicas y políticas monetarias que consideran más apropiadas.

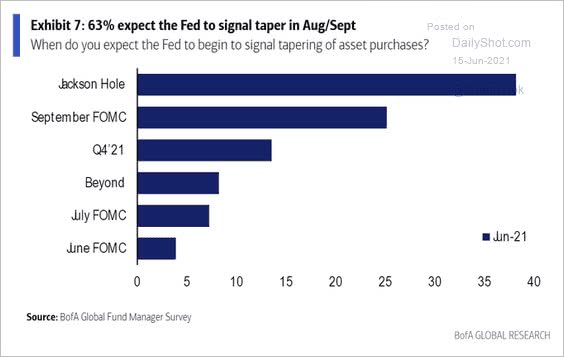

Con todo, y a pesar de las presiones y fuerza de las alzas de los índices de precios IPC y PPI, los expertos continúan tranquilos esperando que la FED aguante aún un tiempo antes de modificar sus políticas e incluso unos meses antes de comunicar su intención de comenzar a normalizar las condiciones monetarias.

Según encuesta elaborada por Bank of America, la mayoría de analistas consultados confía en que la FED va a continuar en modo «no pensar en pensar acerca de reducir estímulos» hasta el encuentro de banqueros centrales de Jackson Hole, previsto para los días 26 al 28 de agosto que se presentará este año bajo el título «Macroeconomic Policy in an Uneven Economy». Interesante encuentro, ¿con la realidad?.

Deshacer las condiciones monetarias ultra expansivas vigentes no será fácil ni rápido, dejar de inventar $120.000 millones cada mes para comprar deuda y subir tipos desde la actual zona cero y todo sin alterar el funcionamiento de los mercados es una ilusión.

En 2013 y en 2018, la FED intentó normalizar las condiciones monetarias cuando entonces eran bastante menos radicales que las de hoy, y los mercados menos dependientes pero reaccionaron mal, tanto que los intentos de «taper» fueron fugaces.

Ahora, la desescalada debe ser muy bien programada y comunicada con antelación suficiente para que la respuesta del mercado sea gradual y ordenada, aunque quizá ya sea tarde.

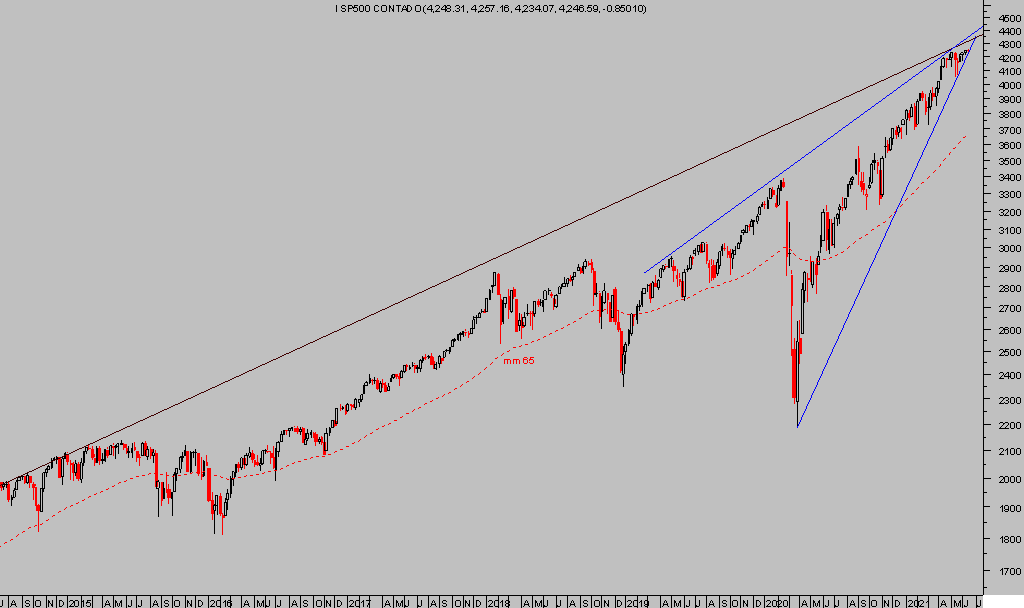

Conseguir reducir el QE hasta cero sin provocar respuesta adversa en los mercados será un ejercicio de maestría por el que no conviene apostar, particularmente al considerar la situación de valoraciones o las lecturas técnicas de las bolsas.

S&P500, semana

En cualquier caso, la retirada se atisba muy lenta y calculada, un largo proceso que puede extenderse durante 15-18 meses desde su inicio y, presumiblemente, una vez el balance de la FED haya alcanzado el objetivo de los $10 billones que venimos proyectando desde el pasado verano. Elevar tipos desde el 0% a niveles promedio histórico será cuestión de varios años.

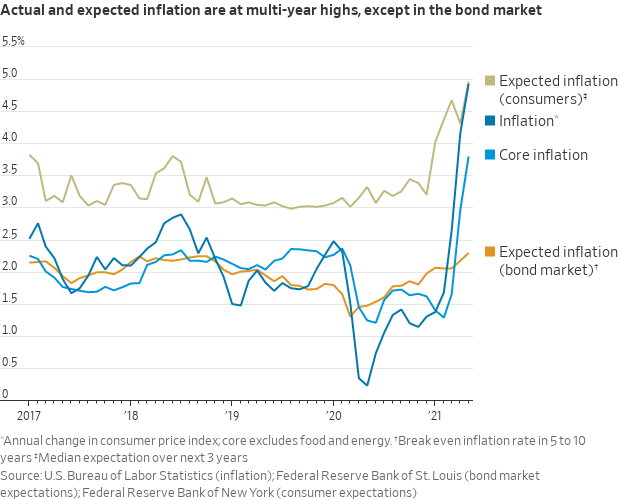

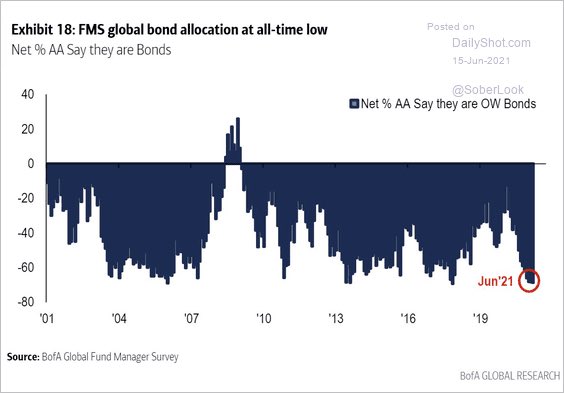

Los expertos del mercado de bonos podrían estar alineando sus pronósticos de inflación con los que maneja la FED, inflación transitoria, frente a la evolución de la propia inflación o de las expectativas que manejan los consumidores…

… aunque la previsión de los expertos es poco coherente con la previsión que manejan los mismos Bond Vigilantes de acuerdo con su posicionamiento en el mercado de deuda, en zona de mínimos vean:

A tenor de las caídas del precio de algunas materias primas en las últimas sesiones, el precio de la madera, de los granos, platino o paladio ha experimentado una sana xcorrección despuéws de las meteóricas subidas de meses atrás, juega en favor de la teoría de la transitoriedad, también el efecto estacional.

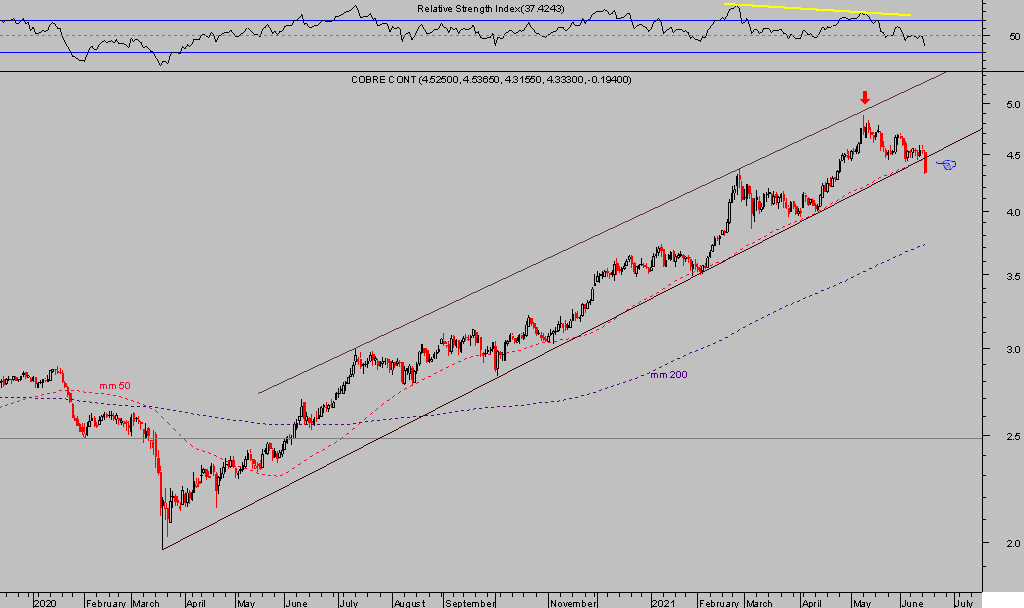

El precio del Doctor Cobre ha corregido ligeramente y presenta síntomas de continuar corrigiendo, buena noticia para la FED en términos de precios pero menos positiva si se considera un testigo anticipado del dinamismo de la economía. La ruptura de la pauta desplegada desde los mínimos de marzo de 2020, alertada desde estas líneas, finalmente se produjo ayer.

COBRE, diario.

La caída del precio de las materias primas indica que las presiones de precios pueden mitigarse aunque quizá sea una mera corrección temporal de precios, tal como sugieren numerosos indicios técnicos de medio y largo plazo.

Además, existen otro tipo de factores o inercias inflacionistas en marcha, como pueden ser las presiones salariales o alzas de precios desde China, cuya duración e impacto es aún una incógnita y un riesgo.

La FED puede esperar a comprobar si se cumple su pronóstico de inflación transitoria y mientras continuar manejando los mercados y su relato taper con cierta tranquilidad o bien comenzar cuanto antes a gestionar la comunicación sobre el taper.

En el primer caso se expone a errar, si la inflación sube más y durante más tiempo del proyectado, y tener que actuar tarde y deprisa generando gran volatilidad de mercados, inestabilidad financiera y económica.

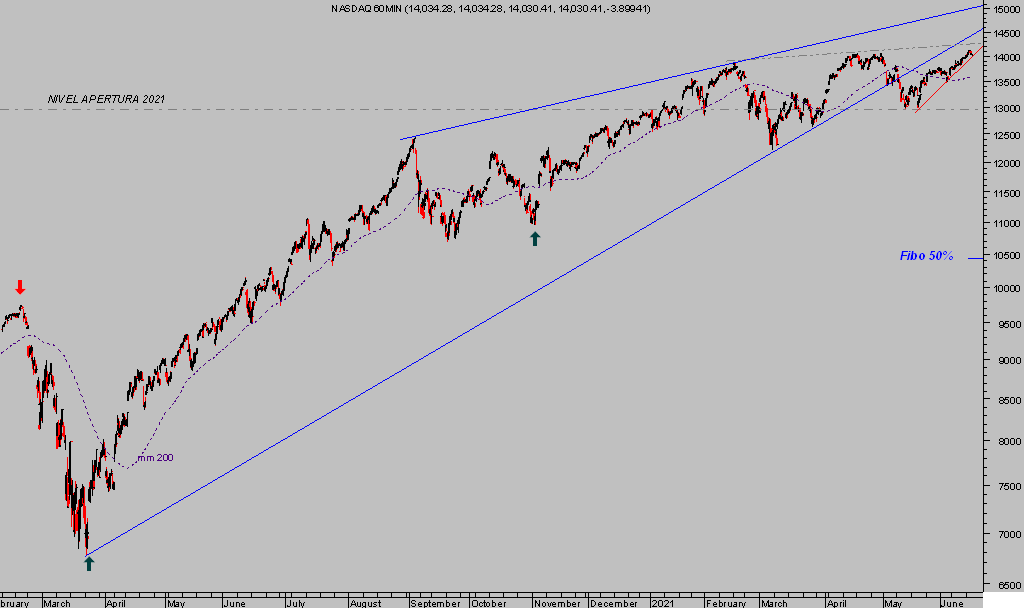

NASDAQ-100, 60 minutos.

En el segundo, la FED mostraría una postura más flexible y adaptada a la realidad de los tiempos artificiales y erráticos que corren, originaría ciertos nervios en los mercados, que igualmente surgirán más temprano que tarde, pero preservaría la confianza de los agentes en la institución.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com