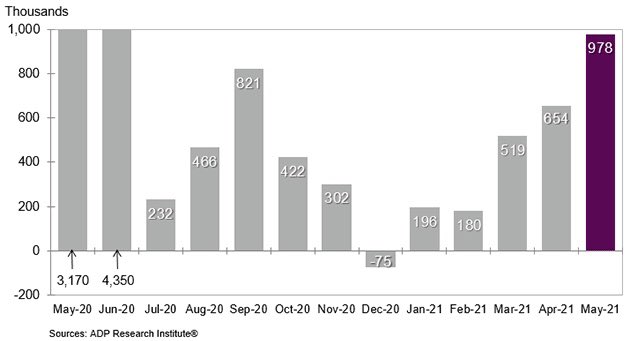

Tras los datos de creación de empleo privado -ADP- de mayo en Estados Unidos publicados el miércoles, positivos y muy superiores a lo esperado, 300.000 más de lo estimado por los expertos…

ADP, CREACIÓN EMPLEO PRIVADO, USA.

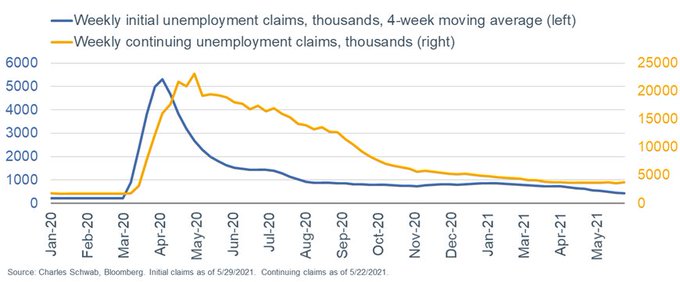

… ayer se publicaron los datos de evolución semanal de Solicitudes de Subsidio al Desempleo, resultaron de nuevo positivos al caer hasta 385.000, 20k menos que la semana anterior. Sin embargo, el acumulado de 4 semanas aumentó en 160k hasta las 3.770.000.

PETICIONES SEMANALES SUBSIDIO AL DESEMPLEO, USA

Nuevamente datos erráticos reflejando un estado positivo de fondo, en recuperación, y hoy deberían quedar reflejado en el informe de empleo de mayo, con el consenso esperando mejoras y una reducción de la tasa de paro hasta el 5.9%.

La evolución de la recuperación económica avanza enérgica y el dato de actividad PMI de servicios, ayer publicado, también apunta en esa dirección al subir rebasando expectativas y hasta niveles record de 70 (dato final revisado).

ISM SERVICIOS, USA

La vigorosa actividad económica que sugiere la imagen anterior indica una también vigorosa oferta de empleos y previsible caída adicional del paro en próximas fechas. El vencimiento de algunos subsidios al desempleo ayudará a mitigar el errático comportamiento de la demanda de empleo, máxime ahora que las empresas se han embarcado en una competencia salarial que beneficia al trabajador, aunque a costa de un eventual impacto en inflación.

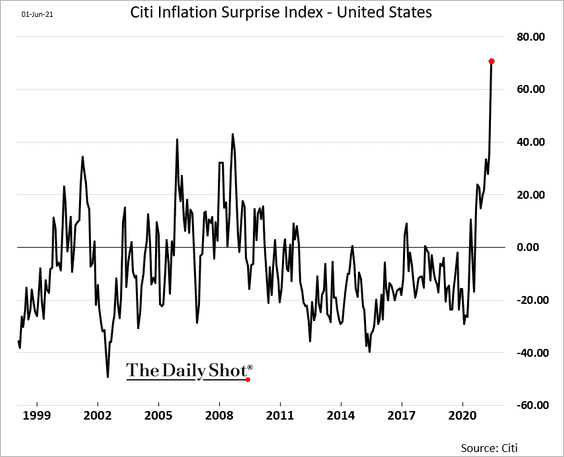

Las presiones de precios se han convertido en el principal foco de atención de los expertos, quizá sólo por detrás de las decisiones y predisposición de las autoridades monetarias y ambas estrechamente vinculadas.

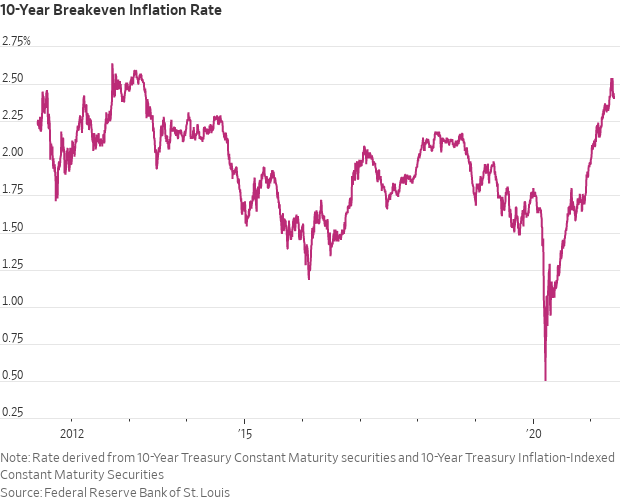

Aunque los mercados están mostrando en los últimos días cierta relajación respecto a las expectativas inflacionistas, deshojando la margarita de inflación transitoria/permanente, el ánimo parece mejorar ligeramente en favor de la transitoriedad según manifiestan las apuestas de los expertos realizadas a través del «10 yr Breakeven Inflation Rate», que ahora ha corregido ligeramente y presupone un crecimiento medio de la inflación -IPC- durante la próxima década del 2.48%.

Por el momento se trata sólo de una mejora puntual dentro de una tendencia surgida desde los mínimos de marzo de 2020 que viene con energía. La corrección desde el máximo del pasado mes en 2.57% es menor comparada con la potencia de la subida del indicador y el entorno del 2.5% ha sido barrera máxima nunca superada en la última década.

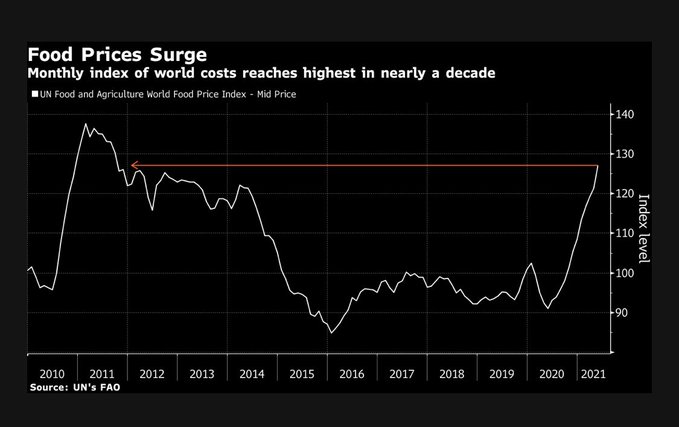

Son diversos los factores que han presionado al alza la inflación y que continúan empujando, comentados en distintos post, y podrían haber llegado para quedarse, no tanto de carácter transitorio. El precio de los alimentos es uno que además de inflacionista es también un dardo envenenado para el bienestar de la mayoría de la gente cuyos ingresos apenas alcanzan para mantenerse económicamente en pie hasta fin de mes:

El «breakeven rate» es un interesante testigo en tiempo real de las perspectivas inflacionistas del mercado y cada vez más seguido. Las discrepancias sobre el futuro de la inflación entre el mercado y la FED justifican las discrepancias sobre el inicio de la normalización de condiciones monetarias entre ambos y es por eso que el testigo cobre gradual relevancia entre los inversores.

El testigo 10yr Breakeven Rate es determinado por dos variables, la rentabilidad de la deuda soberana USA -Treasuries- y la de los TIPS -Treasury Inflation Protected Securities- o activos de deuda soberana protegidos contra la inflación. Su diferencial es denominado «breakeven rate», en condiciones de inflación media anual normalizada sobre la vida de los bonos los tenedores de ambos podrían obtener igual rentabilidad.

Ayer las bolsas abrieron con descensos de cierta magnitud, poco después de la apertura comenzaron a trascender en los medios noticias referidas a las negociaciones mantenidas por demócratas y republicanos sobre el controvertido plan de estímulos de Biden, centrado en infraestructuras.

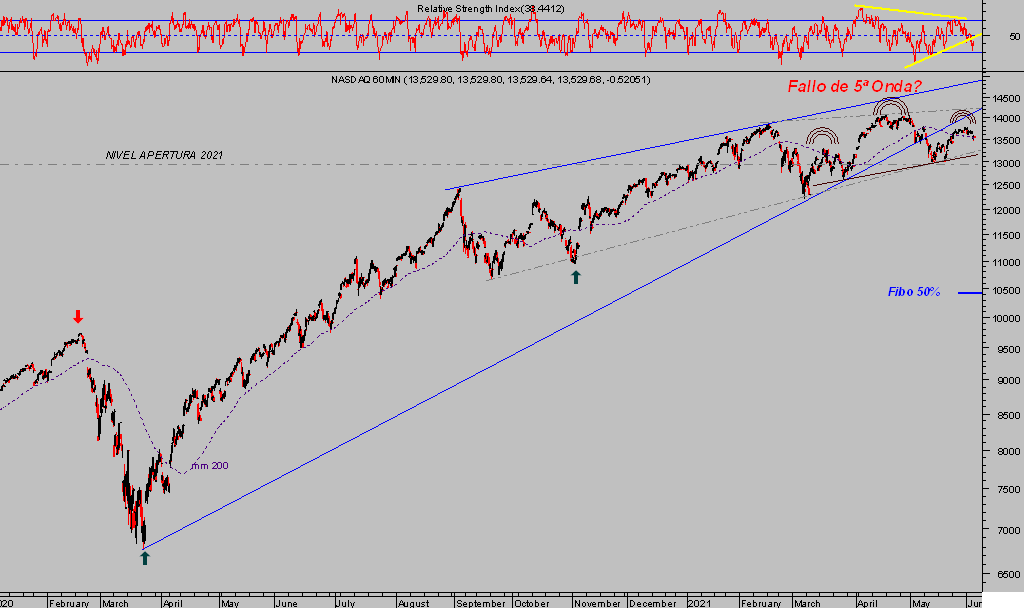

Los índices abrieron cayendo con fuerza, el Nasdaq casi un 2%, minutos después y súbitamente recuperaron posiciones pero finalmente, al cierre, no consiguieron pasar a positivo y todos los índices cerraron con caídas.

El Dow Jones fue el más aliviado (el sector de empresas más beneficiado por la probable cancelación de la subida impositiva anunciada por Biden semanas atrás, comentada aquí más adelante) y cerró abajo un tímido -0.07%, el S&P500 cayó un poco más, -0.36% y el tecnológico sufrió en mayor medida y cedió un -1.03%.

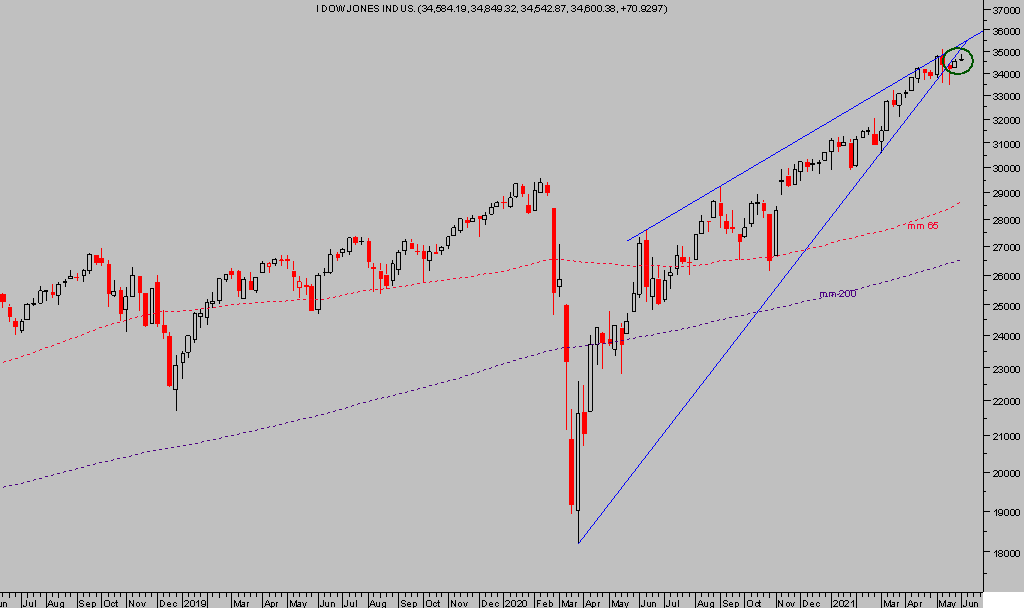

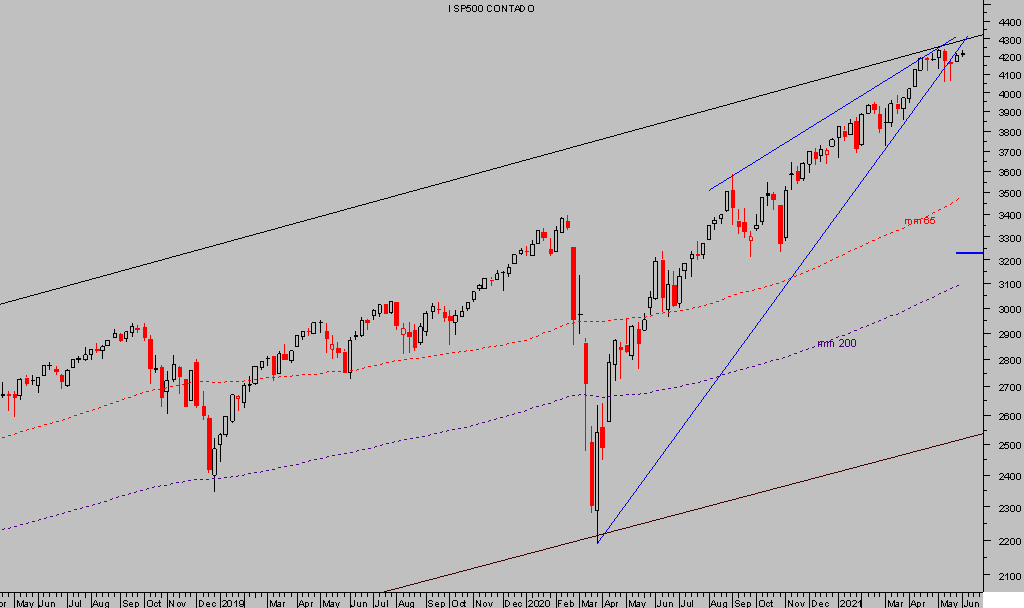

El primer viernes de cada mes se hace público el informe de empleo USA, es quizá el dato macro que mayor volatilidad genera (siendo un indicador atrasado -?¿?-) y en vista de la posición técnica de los índices la reacción del mercado hoy viernes será de gran importancia, quizá critica.

DOW JONES, semana.

NASDAQ-100, 60 minutos.

En su afán por conseguir votos favorables necesarios para desbloquear la aprobación de su programa de estímulo a las infraestructuras, el Sr.Biden habría apuntando la posibilidad de no subir los tipos impositivos a las empresas hasta el 28% tal como propuso sino, más bien, delimitar un tipo efectivo mínimo en el 15%.

Curioso después de la decidida predisposición manifestada por el Sr Biden hace pocos meses, para acabar con la supuesta injusticia fiscal de las grandes empresas y grandes patrimonios: «it is time to close tax loopholes, “to urge lawmakers to reform corporate taxes so they pay their fair share and help pay for the public investments their businesses will benefit from as well.”

Originariamente, el programa de infraestructuras iba a ser pagado con la subida de impuestos y en un plazo de 10 años, de acuerdo estimaciones del equipo de Biden.

Premisa muy dudosa pero al menos una base, ahora saber cómo o cuando se pagará semejante deuda se convierte en un misterio. El gobierno de Biden quizá respira más tranquilo tras avanzar en la defensa de uno de sus planes estrella, a costa como es costumbre de la necesaria Disciplina fiscal.

No es momento, dicen las autoridades, para disciplinas y la FED se ocupará.

La Secretaria del Tesoro USA dijo hace pocas semanas ante el congreso que con los tipos de interés en mínimos es momento de actuar a lo grande, de endeudarse a lo grande: “Right now, with interest rates at historic lows, the smartest thing we can do is act big”.

El presidente de la Reserva Federal, Sr Powell, trató de ayudar pero emitió un exabrupto difícil de digerir, también basado en la misma idea de que con tipos bajos la deuda es sostenible incluso aunque crezca más deprisa que la economía: “while U.S. debt is growing faster than the economy, the level of debt ‘is far from unsustainable’.

Con los tipos de interés en zona de mínimos, el gobierno USA no parece tener límites en su ambición de contraer deudas. El año fiscal 2020 finalizado en septiembre registró un aumento de la deuda próximo a $4 billones, cerca del 25% y, sin embargo, el coste de los intereses cayó un 8%, ¿lejos de insostenible?.

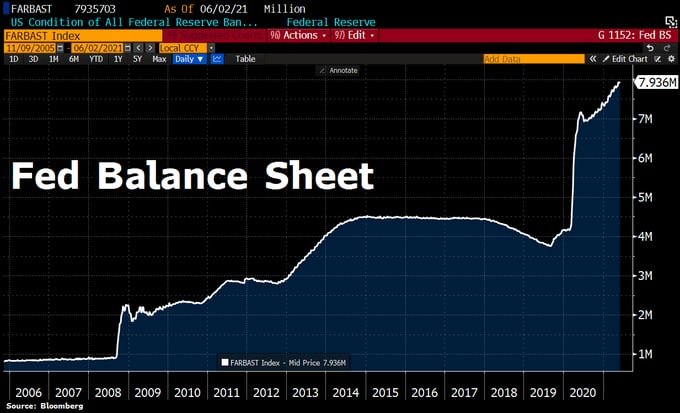

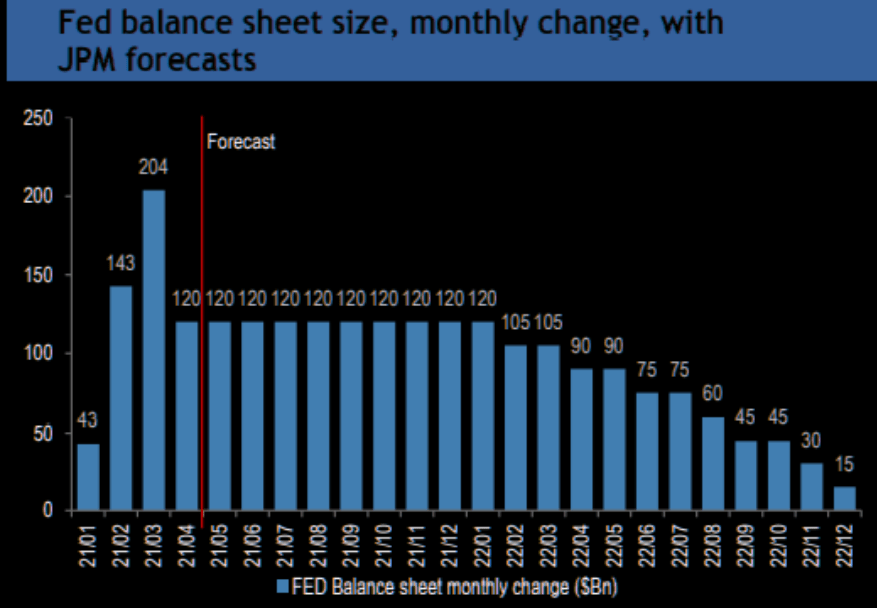

Los planteamientos expresados por las máximas autoridades monetaria y fiscal americanas se alinean en favor del objetivo de crecimiento del balance de la FED que manejamos desde hace ya un año, de camino hacia los $10 billones.

De momento, el balance casi ha alcanzado los $8 billones pero la creación de dinero fake por valor de $120.000 millones al mes continúa y, de acuerdo con estimaciones de JP Morgan, continuará durante meses. Según sus estimaciones, a final de este año el balance podría situarse en 9.1 billones y a finales de 2022 el objetivo de los $10 billones sería prácticamente alcanzado.

Atención al nivel 4.170 del SP500, a menos de un 1% del cierre de ayer, cierres por debajo hoy viernes dejarán un aspecto técnico muy debilitado para el medio plazo atendiendo a las referencias y lecturas en gráfico semanal.

S&P500, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com