En los últimos trimestres, un gran número de empresas han salido a bolsa en Estados Unidos. Muchos, como Airbnb, Asana, DoorDash, Jfrog y Snowflake, han elegido la tradicional ruta de una oferta pública de venta (OPV).

Otros, sin embargo, han llevado a cabo fusiones inversas con empresas de adquisición de propósito especial (SPAC). Algunos ejemplos son Arrival, ChargePoint, DraftKings, Immunovant, Plby Group, Repay Holdings y Virgin Galactic. Por otro lado, Palantir Technologies ha elegido la ruta de una oferta pública directa.

Pero 2021 se perfila como un año movido para las OPV, especialmente en el Reino Unido. Hoy, analizamos una empresa que realizó su salida a bolsa a principios de este año: la empresa de reparto de comida online Deliveroo.

Todavía no nos ha traído en el pedido una sabrosa recuperación

Fundada en Londres en 2013, Deliveroo, una conocida marca en el Reino Unido, llevó a cabo su OPV el 31 de marzo. La emoción justo antes de su primera jornada de negociación fue impresionante. Después de todo, pedir comida para llevar ha sido la actividad de moda durante el confinamiento provocado por la pandemia.

Los últimos datos ponen de relieve que, con alrededor de 25 millones de usuarios, «el Reino Unido [es] responsable de aproximadamente el 40% de todos los ingresos generados en Europa por el negocio de la comida para llevar». Por ejemplo, Just Eat Takeaway, miembro del FTSE 100, ha experimentado un crecimiento significativo de los ingresos durante la pandemia. Sus acciones han subido más de un 16% en los últimos 12 meses.

En agosto de 2020, la Autoridad de Competencia y de Mercados del Reino Unido (CMA, por sus siglas en inglés) aprobó la titularidad de Amazon del 16% de Deliveroo, lo que claramente aumentó el bombo en torno a la OPV de la compañía. En su análisis:

«La CMA constató en última instancia que este nivel de inversión no disminuirá sustancialmente la competencia en ninguno de los dos mercados. Sin embargo, si Amazon adquiriera un mayor nivel de control sobre Deliveroo —a través, por ejemplo, de una participación controladora en la compañía— esto podría desencadenar una nueva investigación por parte de la CMA».

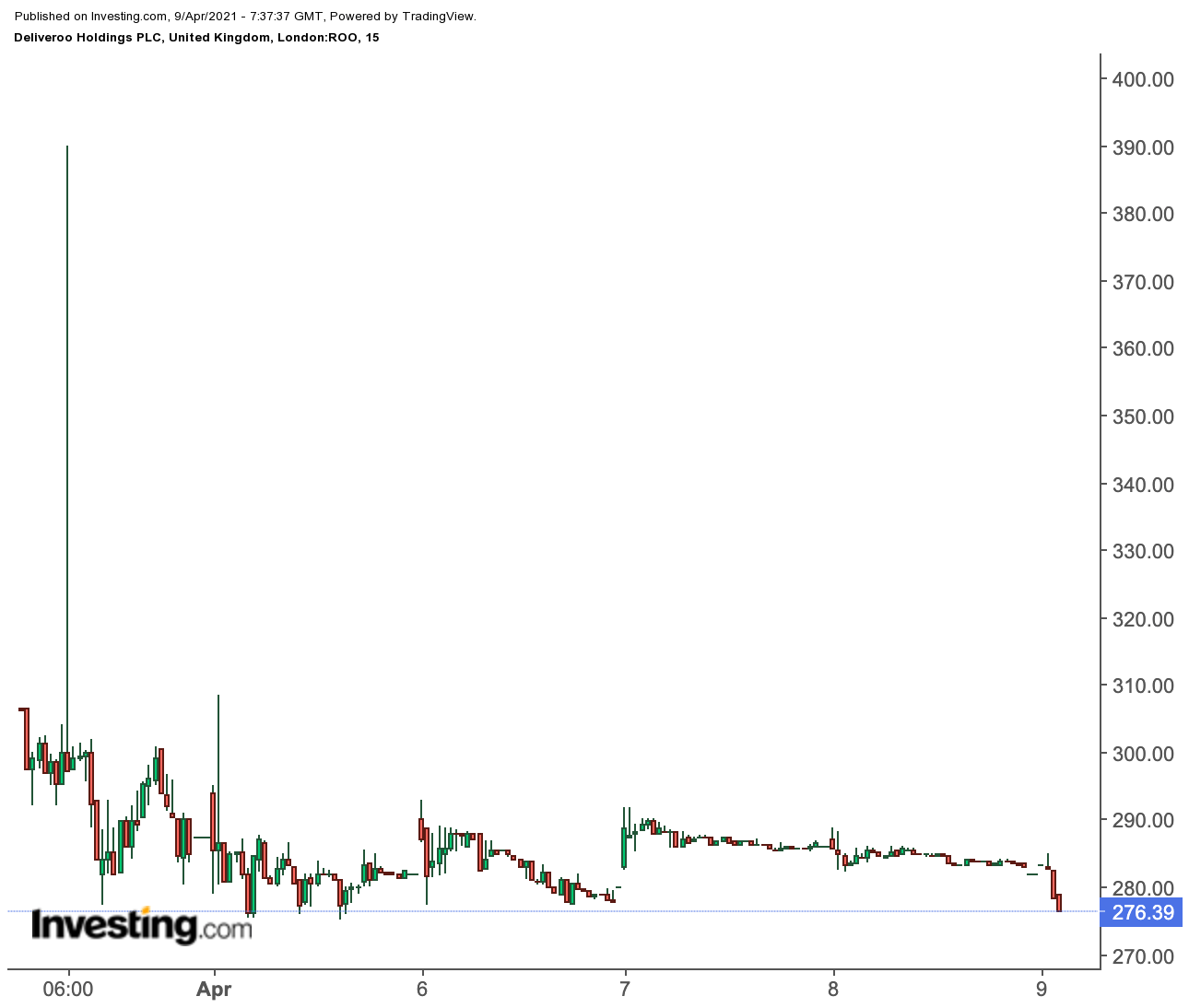

Tras la OPV, Deliveroo saltó a los titulares, pero no por las razones correctas. La compañía esperaba que las acciones se vendieran en alrededor de 390 peniques, en la parte inferior del rango inicialmente esperado de 390-460 peniques. Pero el 31 de marzo, las acciones cerraron en 287 peniques. Ahora, las acciones cotizan a alrededor de 282 peniques por acción.

Su capitalización de mercado asciende actualmente a 5.200 millones de libras esterlinas. A principios de 2021, el debut de Deliveroo se aclamaba como posiblemente la mayor OPV que ha albergado la bolsa de Londres. Sin embargo, acabó siendo la peor de su historia reciente.

Antes de eso, en 2011, el grupo de materias primas Glencore se había situado en el centro de atención como la mayor oferta pública que resultó en una decepción. En ese momento, Glencore se había enfrentado a controversias, particularmente debido a asuntos ambientales, sociales y de gobernanza. Las acciones además se habían valorado en el extremo inferior de su objetivo. Las acciones de Glencore jamás alcanzaron su precio de salida a bolsa de 530 peniques, registrando mínimos por debajo de 80 peniques y rondando actualmente los 290 peniques. Seguro que Deliveroo espera que éste no sea el caso de sus acciones.

Preocupaciones en torno a los precios y al gobierno corporativo

En los últimos 10 días, los analistas han estado debatiendo por qué esta tan esperada OPV no fue bien recibida. Muchos citan los niveles de valoración como la cuestión principal. Aunque Deliveroo había puesto precio a las acciones en la parte inferior del rango objetivo, todavía son muy caras para el gusto de los inversores. Mientras el Reino Unido se prepara para levantar las restricciones y permitir una mayor apertura de empresas no esenciales, los volúmenes de pedidos para llevar también podrían comenzar a disminuir.

Por último, debemos recordar a los inversores la estructura de acciones de doble clase que existe actualmente. Este acuerdo otorga a los titulares de una determinada clase de acciones más derechos de voto que a los titulares de otra clase de acciones. Esta estructura dual normalmente consagra el poder de los fundadores de una empresa. De hecho, después de la OPV, Will Shu, fundador de Deliveroo, posee el 6,3% de la compañía, pero ostenta el 57,5% de los derechos de voto. Ésta es una práctica común en Estados Unidos, pero no en el Reino Unido. Como resultado, Deliveroo no era elegible para su inclusión en el FTSE 100.

En conclusión

Londres espera labrarse un estatus de nicho, como capital de la tecnología y la innovación de Europa, y atraer a empresas de alto crecimiento hacia la bolsa del Reino Unido en lugar de la de Estados Unidos.

La historia de Deliveroo como empresa pública no ha hecho más que empezar. Los inversores bien podrían estar dispuestos a depositar su fe en las acciones de la empresa cuando la administración muestre un camino claro hacia la rentabilidad y los problemas de gestión corporativa se aborden mejor.

Tezcan Gecgil/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.