Hoy se celebra el primer aniversario del rally más intenso y rápido de la historia de las bolsas USA, comenzó en pleno confinamiento y desde los mínimos registrados en la jornada del 23 de marzo de 2020 y tras haber caído alrededor de un 40% en el periodo febrero-marzo, emprendió una marcha alcista imparable hasta subir un suculento +82% el SP500, un más brillante +115% el Nasdaq Composite y un espectacular +144% el índice de pequeñas y medianas compañías Russell-2000.

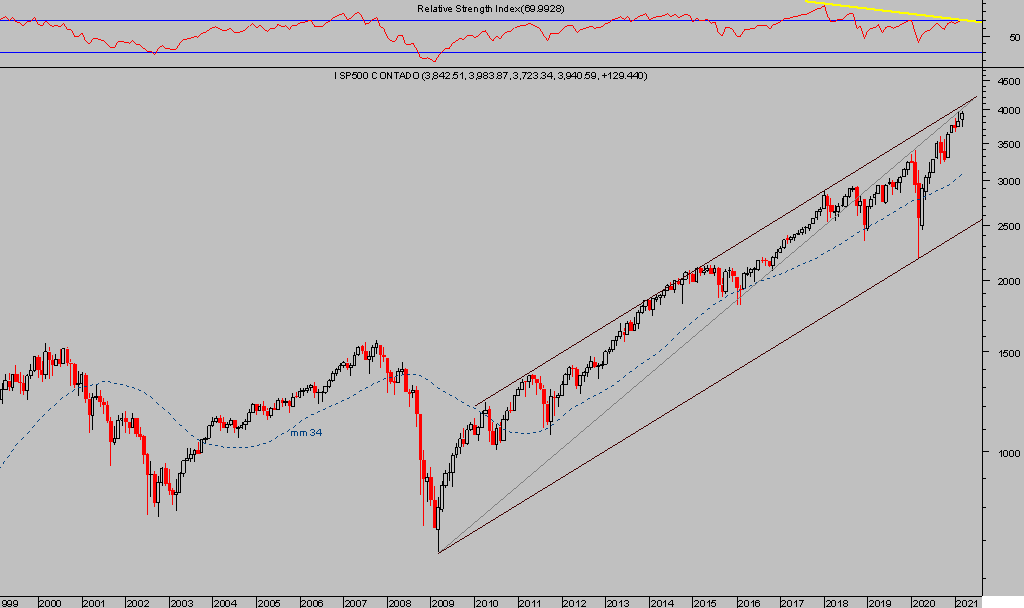

S&P500, mensual.

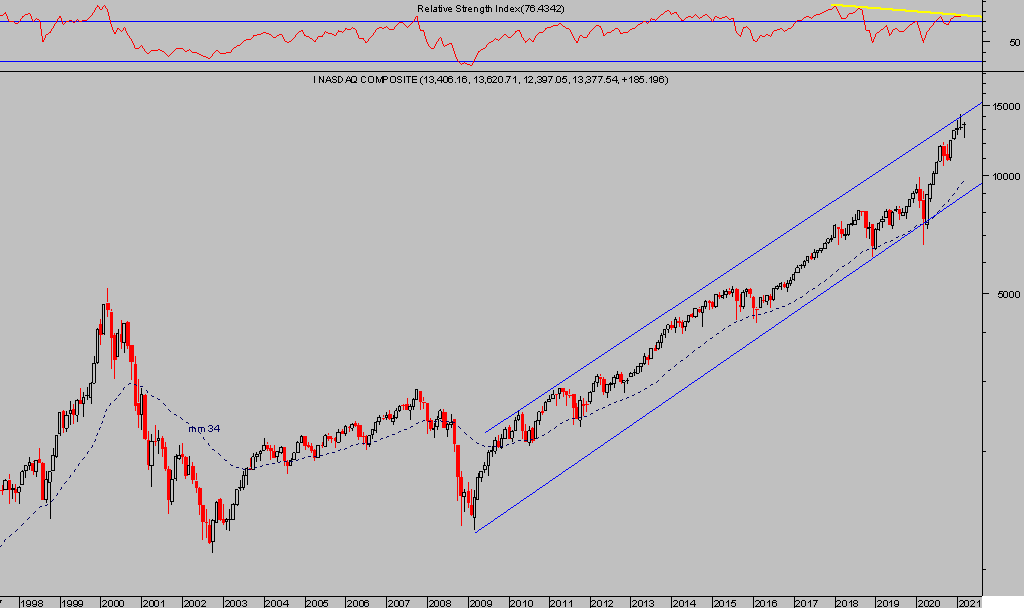

NASDAQ COMPOSITE. mensual

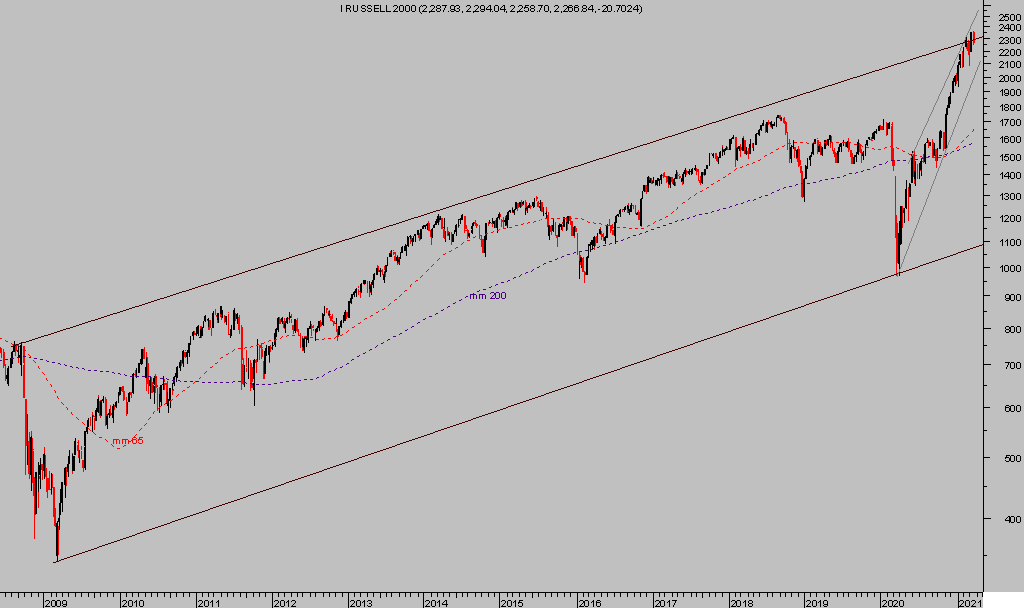

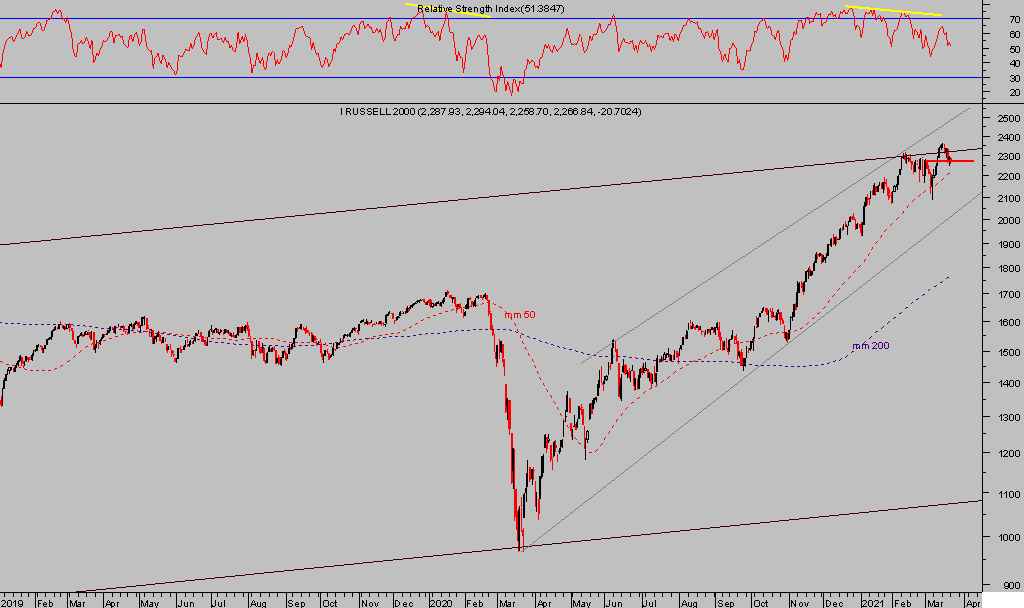

RUSSELL-2000, semana

También hoy es un día de interés para las bolsas desde la perspectiva de comparecencias de distintas autoridades monetarias y fiscales, el Sr Andrea Enria, presidente del Consejo de Supervisión del Banco Central Europeo, representantes del BOE y para cerrar la sesión asistiremos al show conjunto Yellen-Powell previsto para esta tarde.

El Sr. Powell defenderá ante el Comité de Servicios Financieros del Congreso esta tarde su visión, vean breve documento, y logros del programa CAREs (Coronavirus Aid, Relief, and Economic Security Act).

Aunque en el apartado político otro evento podría cobrar particular interés para los mercados, la expectativa de que la Casa Blanca finalmente pueda lanzar un nuevo programa de estímulos sobre el que ya está trabajando.

Programa dotado con un volumen estimado en $3 billones, para estimular la economía y esta ocasión orientado a la mejora de infraestructuras, cambio climático, conectividad 5G, energías limpias, fomento de la participación de la mujer en el mercado laboral, igualdad, etc…

Existe cierta carga ideológica en el programa y puede constituir un escollo importante para conseguir la anuencia del partido republicano, las negociaciones se anticipan difíciles.

No sólo ideología, los mercados y particularmente los Bond Vigilantes tendrán motivos para analizar en detalle el impacto de un nuevo programa de semejante monto, para recalibrar sus expectativas de unos mercados de deuda ya hoy tensionados por las previsiones de crecimiento de PIB e inflación.

Temores reales ante una economía que este año podría crecer alrededor del 7%, sin contar con este mega programa de $3 billones, y presiones inflacionistas que, nuevamente sin incluir el programa de los $3 billones, se están manifestando reales y pueden crecer más allá y durante más tiempo del que la FED espera y dice ser capaz de manejar.

Los expertos en deuda han dejado a un lado la confianza ciega en la FED y actúan centrados en la defensa de sus intereses, de la rentabilidad del dinero de los fondos que gestionan.

La agenda oculta de la FED, crear inflación para erosionar el valor de la deuda, impide que las palabras de la FED sean compradas por los expertos.

Palabras que, sin embargo, sí compran los inversores en renta variable anestesiados por los constantes masajes verbales y chorros de liquidez de las autoridades que, cegados por las rentabilidades pasadas de los índices, no alcanzan a entender la realidad y consecuencias de las valoraciones actuales, de las lecturas extremas en sentimiento, posicionamiento, de apalancamiento (vía opciones o margin debt), pautas y análisis técnicos en general, alineados y advirtiendo el gran riesgo que entraña este entramado, atendiendo a la historia de comportamiento de las bolsas tras situaciones similares.

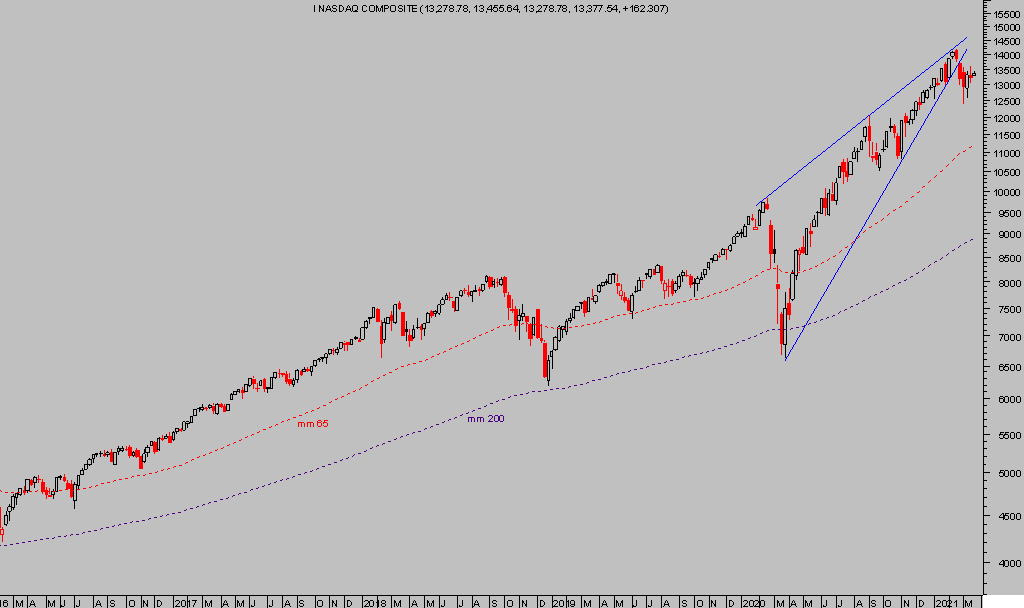

NASDAQ COMPOSITE, semana.

RUSSELL-2000, diario.

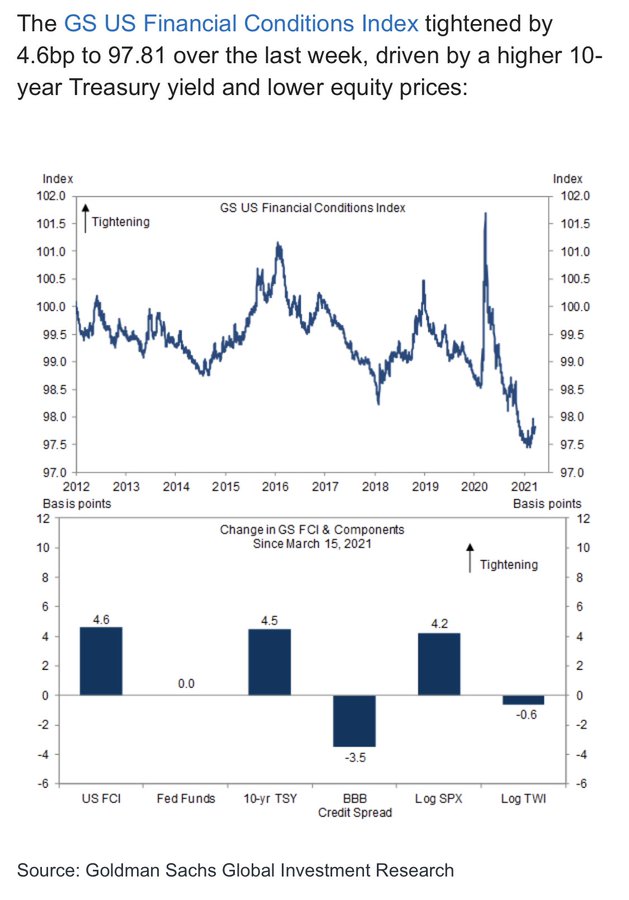

Las condiciones monetarias USA han sufrido un ligero endurecimiento en las últimas semanas, derivado del aumento de la rentabilidad de la deuda a largo plazo y las fisuras que venían manifestándose en los índices bursátiles y que, a pesar del narcotizante relato ultra expansivo lanzado por FED la semana pasada, se están haciendo más visibles.

ÍNDICE CONDICIONES FINANCIERAS (GOLDMAN SACHS) USA

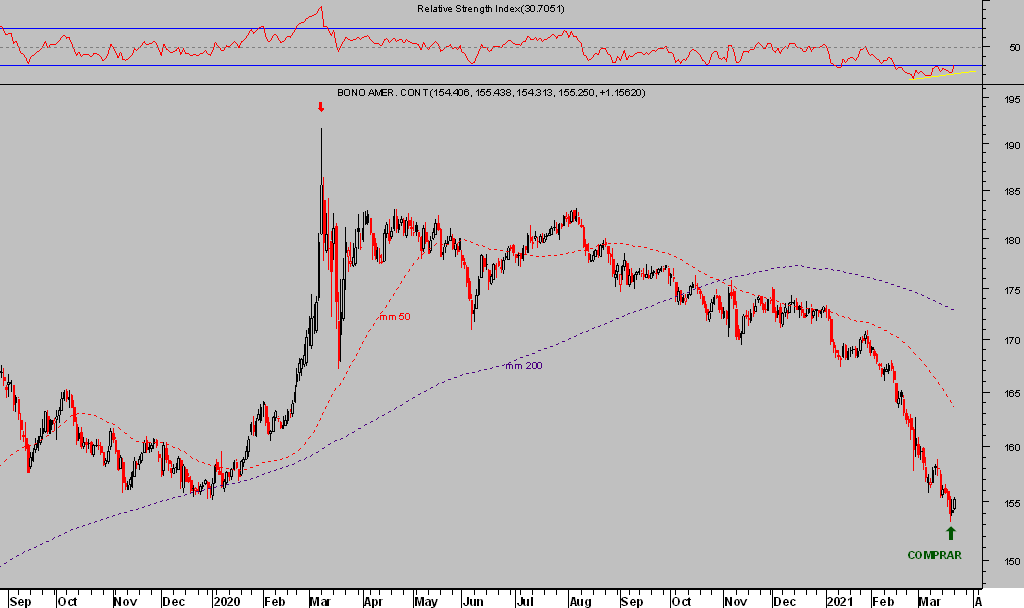

El mercado de deuda americano, al contrario que el bursátil, viene cayendo desde hace justo un año y la fuerza de la caída es realmente importante tanto por el significado técnico como por las implicaciones en otros mercados, por el encarecimiento del coste de la deuda que supone la caída de los precios y se traslada al coste y acceso a financiación de los distintos agentes económicos.

El precio del bono a largo plazo, T-Bond, se ha dejado casi un 20% en sólo 12 meses y habiendo perforado sus relevantes medias móviles de 50 y 200 sesiones, amenaza con entrar en terreno técnico considerado bajista.

Correcciones superiores al 20% dejan de ser correcciones y técnicamente pasan a ser consideradas mercados bajistas.

T-BOND, diario.

Analizando en detalle distintos factores del mercado de deuda americano, como el posicionamiento, desarrollo de pauta, lecturas técnicas, sentimiento, estacionalidad, etcétera… (datos compartidos en post recientes) y considerando la política de Control de la Curva de Tipos de la FED, es de esperar que la Teoría de Opinión Contraria vuelva a hacer acto de presencia y coger a la mayoría de inversores con el pie cambiado, ofreciendo una gran oportunidad que aprovecharemos mediante estrategia de riesgo limitado y controlado sugerida (reservado).

Los últimos 12 meses de subida de las cotizaciones de las acciones y caída de los bonos han sido trepidantes y atendiendo a la situación actual de ambos mercados, la probabilidad de que puedan dar paso a la reversa es cada día más elevada, hoy existe menor riesgo en comprar deuda que bolsa y los inversores podrían actuar tan pronto como las referencias técnicas confirmen las pautas técnicas y escenario de mayor probabilidad (para nosotros).

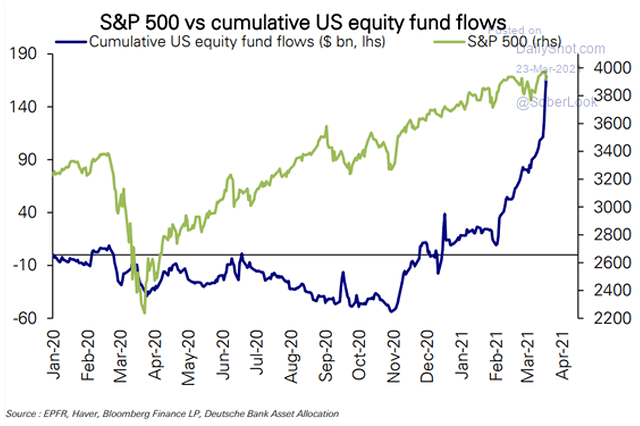

Presumiblemente en próximas semanas los flujos de fondos rotarán desde la bolsa hacia los bonos. Los últimos en llegar como de costumbre sufrirán las consecuencias y observando los flujos de fondos que han entrado en renta variable en las últimas semanas, muchos inversores afrontan un futuro cuando menos aventurado.

FLUJOS DE DEMANDA DE FONDOS EN RENTA VARIABLE USA

La situación en Europa es inquietante, el Coronavirus se extiende de nuevo por distintos países, Alemania, Francia e Italia son las economías más grandes de la Unión Europea y resulta que es precisamente donde el covid está azotando últimamente con más fuerza y provocando nuevos confinamientos, el daño para la economía es incalculable.

Antes de considerar el impacto de los nuevas medidas de confinamiento y distanciamiento social en Europa, las previsiones de crecimiento de PIB eran ya preocupantes, según el BCE este año el PIB europeo cerraría en positivo pero sólo moderadamente y muy lejos de la recuperación prevista meses atrás, apenas servirá para mitigar el destrozo económico del pasado año.

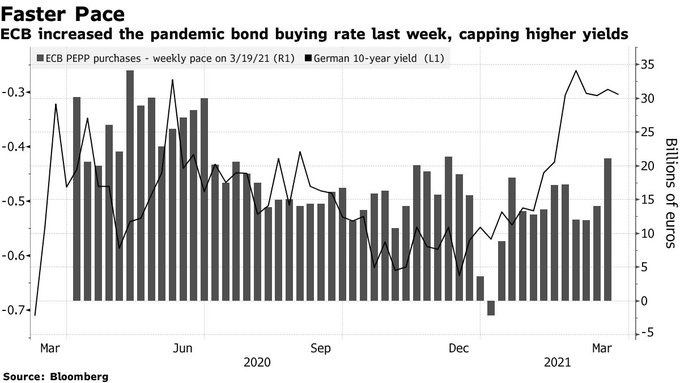

Incalculable es también el temor de las autoridades a una recaída y su eventual impacto en los mercados, así el BCE la semana pasada y de manera preventiva puso las mangueras de liquidez a trabajar a tiempo completo.

El diferencial de crecimiento EU-USA es cada vez mayor, además las previsiones para Europa son revisadas con sigilo y amargura bajista mientras las de Estados Unidos se reajustan decididamente al alza. Los programas de estímulo y la mayor agilidad en el programa de vacunación son factores clave.

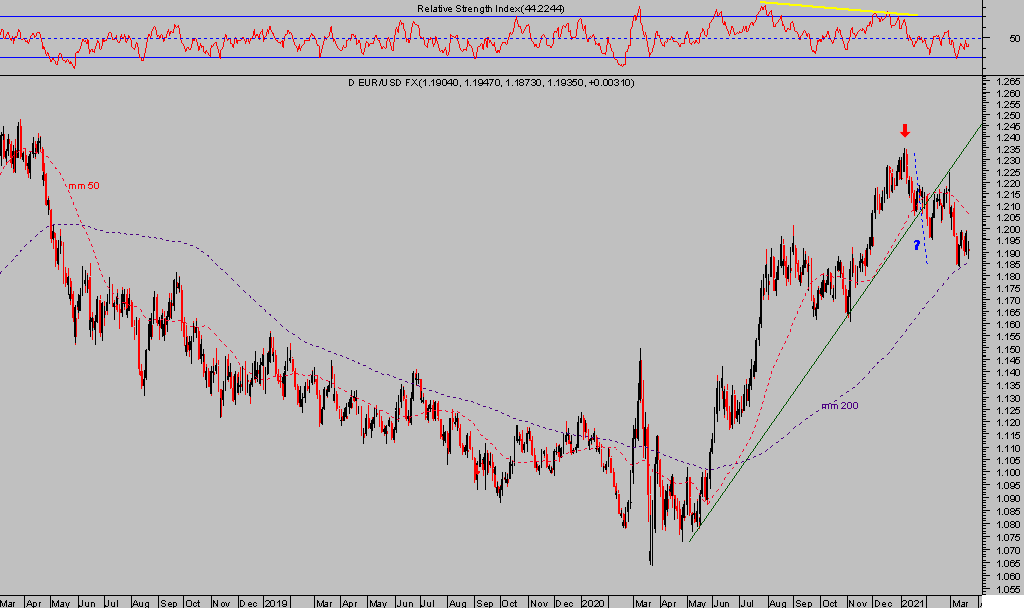

Los mercados de bonos también reflejan los amplios diferenciales y mientras que en Estados Unidos está subiendo la rentabilidad de la deuda a largo, en Europa las alzas son insignificantes. El Bono alemán a 1o años ofrece una rentabilidad negativa del -0.34% y el americano al mismo plazo el 1.7%. El impacto de los diferenciales en economía y en los tipos de interés suele dar traslado al cruce de las monedas, en este caso al Euro-Dólar.

A principio de año, la mayoría de inversores y expertos apostaban por continuidad de la subida del Euro apuntando hacia el entorno 1.25, el sentimiento, posicionamiento o lecturas técnicas y de pauta, sin embargo, advertían la posibilidad de asistir a un evento de Opinión Contraria que compartimos entonces en estas líneas.

EURO-DÓLAR, diario.

El movimiento aún no presenta visos de haber concluido y la posibilidad alcanzar la zona de proyección inicial que contemplamos es muy elevada.

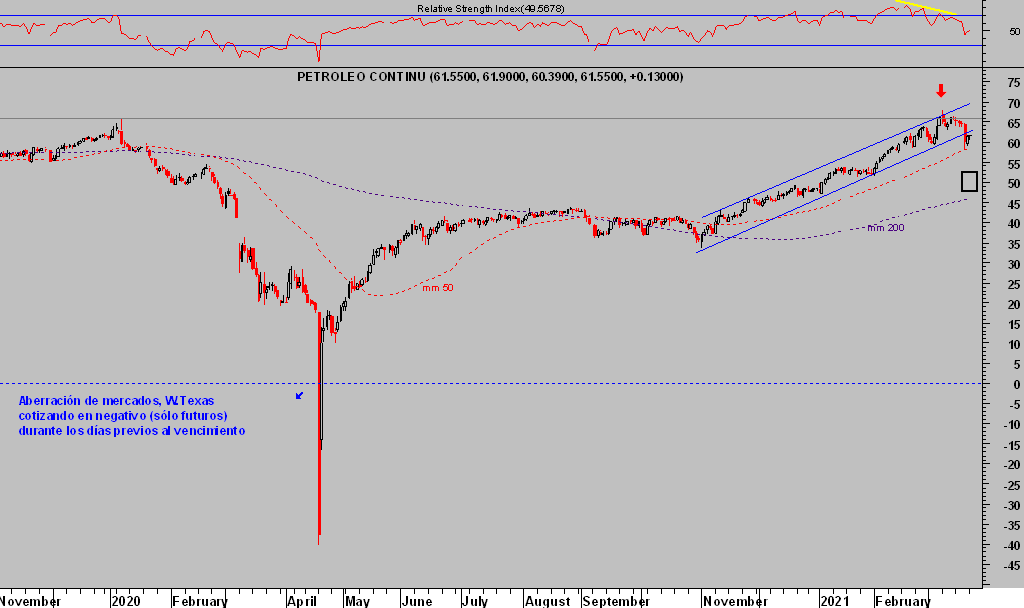

Tampoco el descuelgue de precios anticipado para el barril de crudo West Texas parece haber concluido su corrección ni alcanzado el entorno de precios previsto.

WEST TEXAS, diario

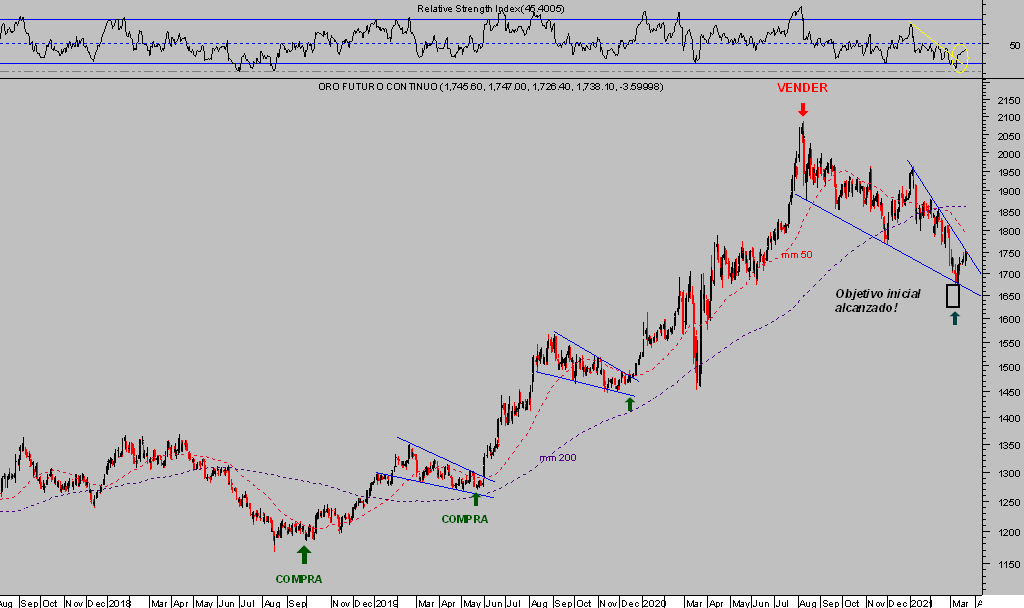

Mantenemos activas sugerencias operativas o estrategias para aprovechar los escenarios descritos, así como en el decepcionante sector metales particularmente para quienes decidieran comprar entre mayo y agosto del pasado año, justo cuando el repunte en vertical de verano además de diversos testigos advertían peligro. Hoy el riesgo es limitado.

ORO diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com