La noticia estrella de la jornada de ayer, al margen de la caída de la productividad, subida de los costes laborales unitarios o ligero aumento de los peticiones de subsidio al desempleo, fue de nuevo la presencia del Sr. Powell en el evento organizado por Wall Street Journal, el mercado esperaba impaciente a escuchar sus declaraciones y anuncio de nuevas medidas.

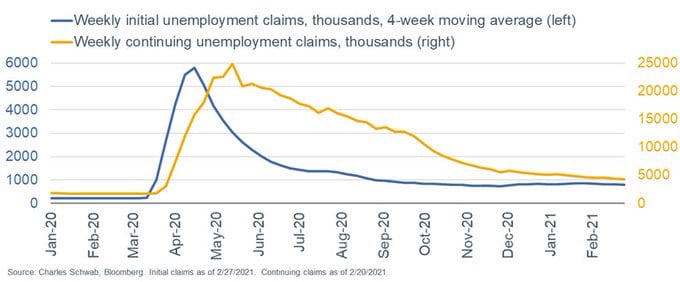

Las peticiones de subsidio al desempleo semanales subieron hasta 745.000, 9.000 más que la semana anterior y el acumulado de 4 semanas quedó en 4.295.000, prácticamente sin cambios.

PETICIONES SUBSIDIO AL DESEMPLEO USA.

Hoy se publica el informe de empleo de febrero, el mercado espera mantenimiento de la tasa en el 6.3% del mes pasado y una ligera caída de las horas semanales trabajadas. El dato de empleo es uno de los que más volatilidad genera en los mercadso y será interesante observar la reacción hoy, después de que ayer se conociera una subida de los costes laborales importante, del +6%, que sugiere presiones adicionales de inflación.

La caída de la productividad -4.2%, sigue siendo un problema mayor.

El Sr Powell no cumplió con las expectativas de los inversores y además sus declaraciones resultaron realmente vagas. Dijo no estar preocupado por la subida de la rentabilidad de la deuda de las últimas semanas, se inquietaría en caso de observar movimientos de mercado descontrolados y un funcionamiento desordenado, particularmente si se manifiestan condiciones financieras contractivas.

Sus comentarios respecto al comportamiento de la deuda del mercado secundario,»la subida de la rentabilidad de la deuda me llamó la atención pero no fue desordenada» sobre la inflación, o acerca de los tipos de interés no gustaron ni cabían en el guión esperado por los inversores «I will not be the judge of a particular level of interest rates».

La lenidad de la medida SLR permitida por las autoridades en plena pandemia la pasada primavera para ayudar y permitir a los bancos liberar capital, por encima del SLR o Supplementary Leverage Ratio establecido en el 5% de los activos, finaliza el 31 de este mes y sin novedades de parte de las autoridades, sin extensión del periodo de vigencia de la laxitud de la norma, los bancos tendrán que apartar más capital contra sus posiciones en Treasuries -deuda USA- y en los depósitos (reservas) que mantienen en las arcas de la FED.

Las reservas de los bancos en la cuenta de la FED se han duplicado en los últimos meses, alcanzan niveles máximos en $3.4 billones, la puesta en marcha del programa $1.9 billones de Biden nutrirá aún más las cuentas.

No extender la prebenda a la banca exigirá apartar dinero de otras actividades, se podrá traducir en menor demanda de deuda del Tesroro USA, menos compras de bonos, en menor financiación para los agentes del mercado, menos hipotecas, préstamos etcétera…

Aumentará la volatilidad y ese es el temor de los inversores, particularmente ahora que no han observado compromiso de parte del Sr Powell. La reunión del Comité de Mercados Abiertos -FOMC- de la Reserva Federal los próximos 16 y 17 de este mes será clave, ya que algunos prominentes políticos del partido en el poder, demócratas, se han postulado en contra de la extensión del programa SLR y el Sr Powell se enfrenta, además de las presiones del mercado, también a presiones de carácter político.

Observando a Powell en posición de esperar y ver, sin novedades como las esperadas (operación twist o extensión de la laxitud de la norma SLR) la reacción inmediata de los inversores fue vender. Vender deuda, los bonos perdieron posiciones de nuevo y la rentabilidad del Bono a 10 años recuperó el 1.54%, y vender acciones, las bolsas se deslizaron a la baja con energía.

Observen en el gráfico intradiario de la rentabilidad del Bono a 10 años el respingo al alza nada más conocer que las palabras de Powell no se alineaban con las expectativas:

RENTABILIDAD BONO 10 AÑOS, USA.

Los temores de los bancos y agentes financieros, sumados al aumento de expectativas de inflación cada vez más reales y verosímiles suponen un problema para el propósito de la FED de mantener controlada la curva de tipos de interés, grandes movimientos de fondos entre los diferentes plazos del tramo de la curva y un desbarajuste importante en el mercado de REPOs, tal como ha sucedido esta semana.

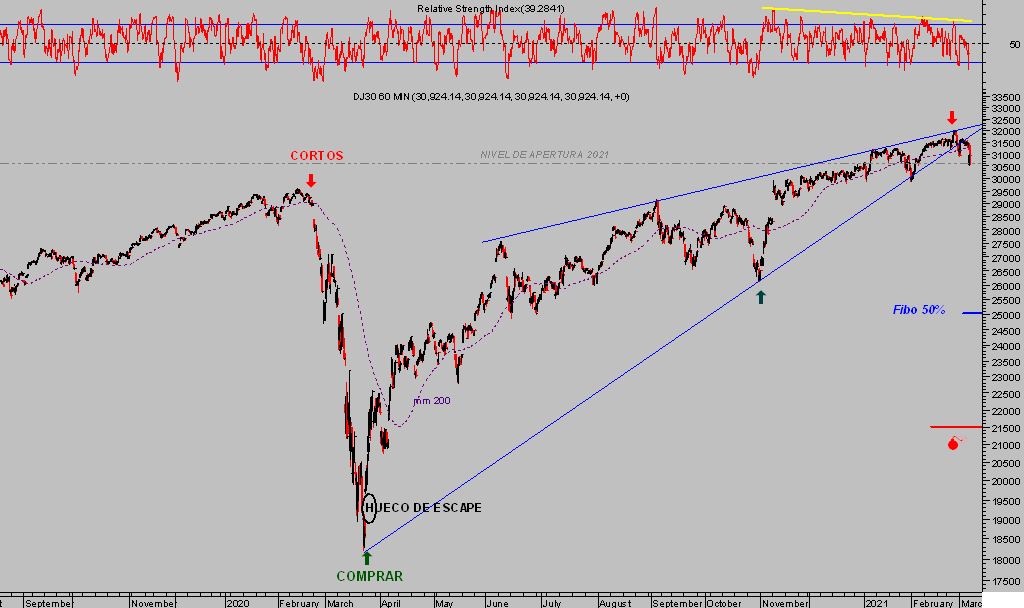

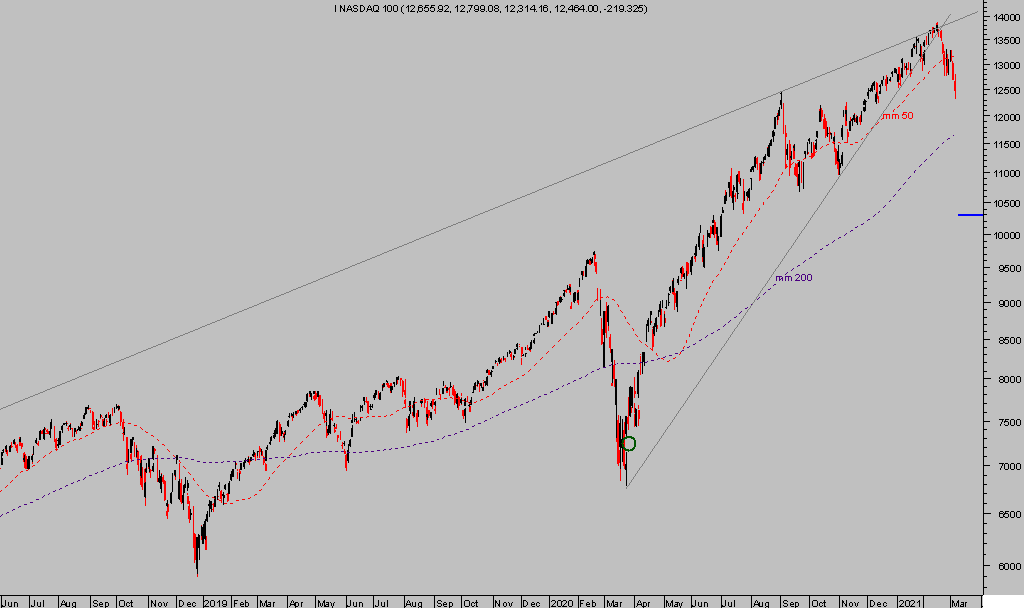

También vender renta variable con determinación. El tecnológico Nasdaq se llevó la peor parte, lideró las fuertes subidas del rally iniciado el 23 de marzo de 2020 y ahora lidera las caídas. Llego a perder más de un 3% y en los últimos compases de la sesión recuperó ligeramente posiciones, hasta cerrar abajo un -2.11%, el Dow Jones se dejó un -1.11% y el SP500 un -1.34%.

La estrategia de normalización de las condiciones monetarias o salida de las actuales políticas monetarias ultra expansivas de la Reserva Federal, se anticipa peligrosa y será más compleja cuanto más desordenadamente se desarrolle. Es pronto aún pero se espera que en la segunda mitad del año comiencen ciertos, leves, cuidadosos y sibilinos guiños de la FED al respecto.

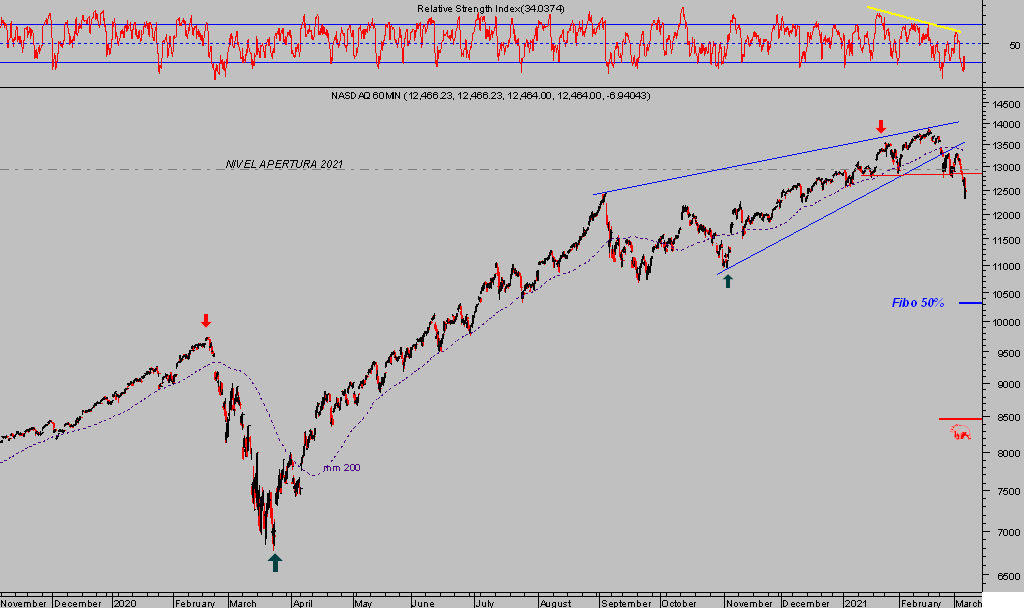

NASDAQ-100, 60 minutos.

La dependencia de los mercados es total y, de momento, afirman desde la FED no estar pensando siquiera en pensar acerca de la posibilidad de comenzar el denominado «tapering», cuando en realidad están gestionando la situación de la mejor manera posible para evitar el temido «taper tantrum» o inquietud de los inversores a al retirada de estímulos y apoyos.

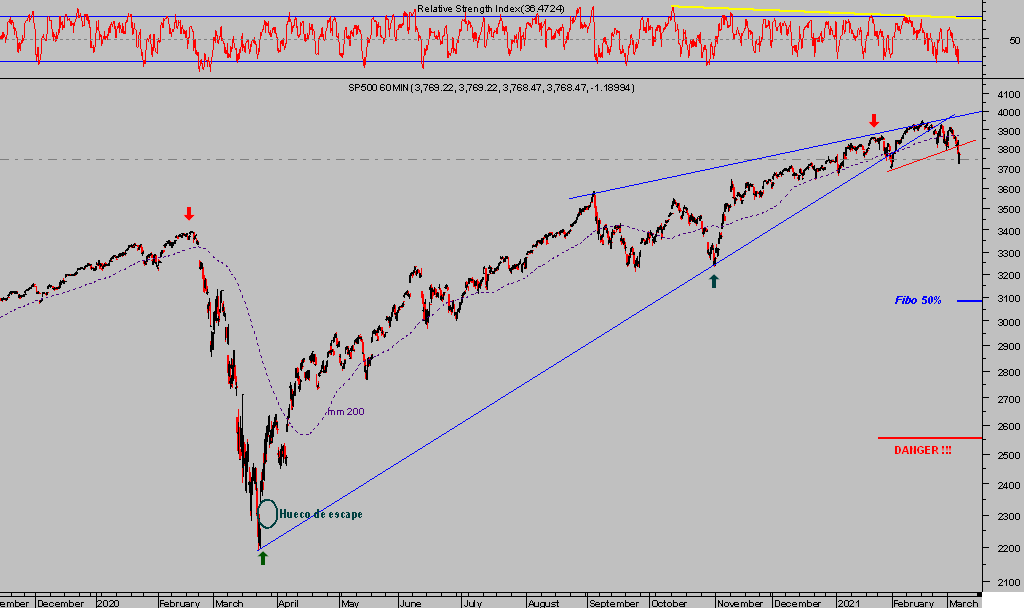

S&P500, 60 minutos.

La ruptura de las pautas técnicas despegadas en el histórico rally de las bolsas con origen el 23 de marzo de 2020, se produjo en enero, fue en falso y una barrida de posiciones, después de un mes de comportamiento errático el precio ha vuelto a perforar las pautas y ahora sí parece estar siendo tomada con cautela por los inversores y algoritmos de trading, ambos optando por las ventas.

Los objetivos o proyecciones de caída tras la quiebra de este tipo de pauta -cuña ascendente-, según enseñan los manuales de análisis técnico, están en el 50% de toda la subida contenida dentro de la pauta y señalados en los gráficos con la reseña Fibo 50%.

DOW JONES, 60 minutos.

La caída del índice tecnológico suma ya más de un 10% desde los máximos históricos registrados en 13.879 puntos el 16 de febrero, ha conducido al precio por debajo de la directriz inferior de la pauta técnica dibujada durante el último año, por debajo también de su media móvil de 50 sesiones y aún dispone de un margen de caídas próximo al 7% para realizar el típico test a su media móvil de largo plazo, de 200 sesiones.

NASDAQ-100, diario.

El mercado ha sido defraudado por la FED y no estaba acostumbrado después de meses continuados de cuidados intensivos y preferentes, de liquidez masiva, reflación de activos y masajes abundantes, también los expertos y Bond Vigilantes alejan cada vez más su visión y expectativas de inflación de las que la FED insiste en defender.

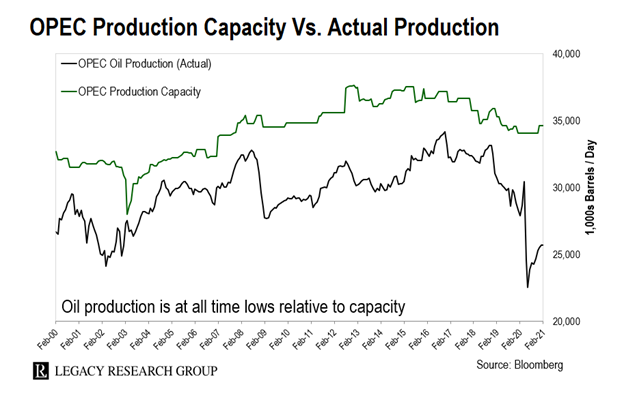

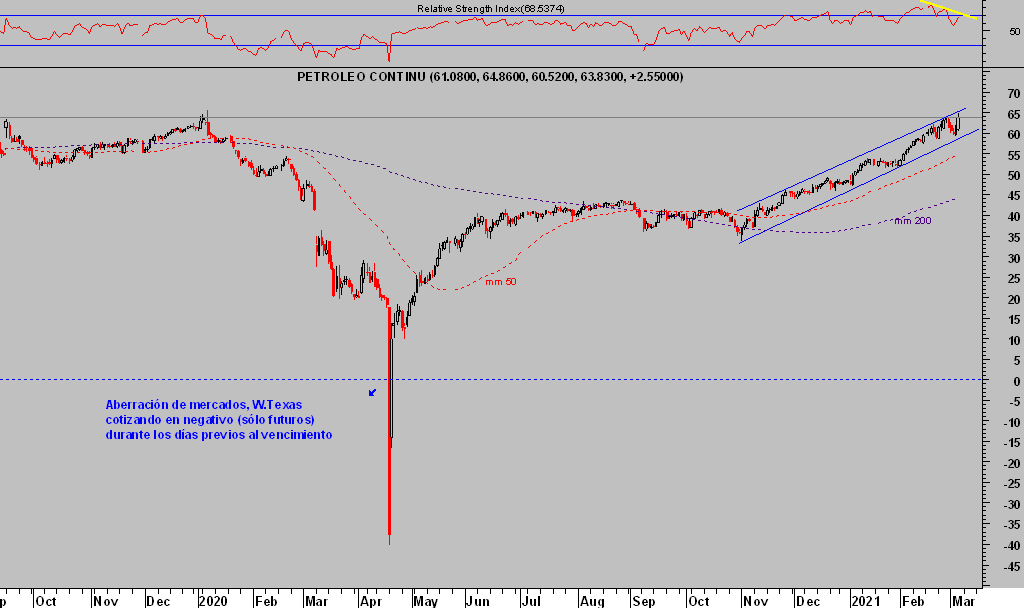

El crudo, por su parte, subió decididamente en la jornada de ayer tras la negativa de los miembros de la OPEP para relajar la reducción de oferta, consensuada para proteger al precio de caídas…

… lo que fue interpretado por los inversores en clave alcista y las compras se acumularon presionando el barril West Texas al alza más del 5%.

WEST TEXAS, diario.

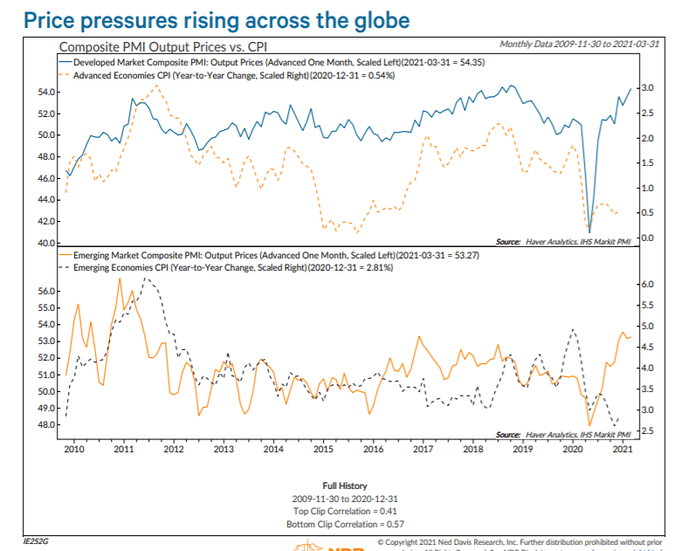

Los precios de la energía están subiendo, junto con los de materias primas y alimentos, cuidados de salud, seguros y otras muchas partidas.

Desde el pasado otoño venimos acentuando la importancia de la inflación en el actual entramado de mercados artificialmente sostenidos, deudas soberanas y corporativas también, tipos y políticas monetarias. Las advertencias entonces eran sólo un anticipo de lo que comienza a manifestarse de manera gradualmente más evidente.

No sólo en Estados Unidos, las presiones de precios que están despertando son globales:

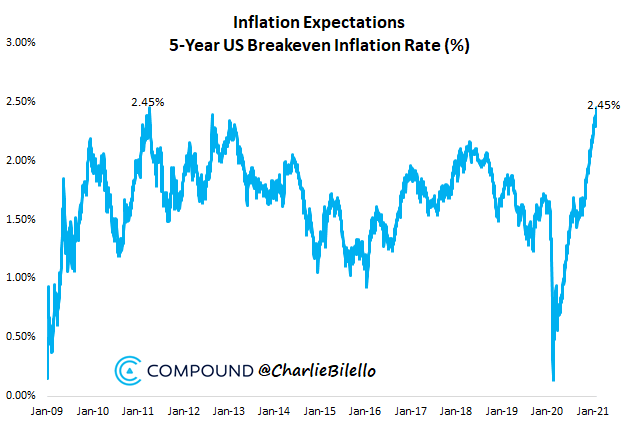

Ha comenzado un ruido de fondo diferente al escuchado en los últimos meses, la inflación, inercia y expectativas de inflación en USA (gráfico siguiente) continúan creciendo y se percibe un delicado ambiente entre los inversores en deuda, temiendo que sus posiciones en cualquier plazo de la curva de tipos obtendrán rentabilidades reales negativas reducen exposición y venden.

El autocumplimiento de la profecía, al vender bonos presionan el precio a la baja y pierden todos dinero y previsiblemente, los Bond Vigilantes se comportarán así hasta que la rentabilidad supere al nivel en que el mercado sitúa la inflación en el futuro. Ayer el Bono a 10 años cerró cerca del 1.5% y el 30 años en el 2.3%.

El comportamiento de la inflación incide en la cotización de numerosos activos, además de la renta fija, la renta variable o también el Dólar, Oro, Plata.

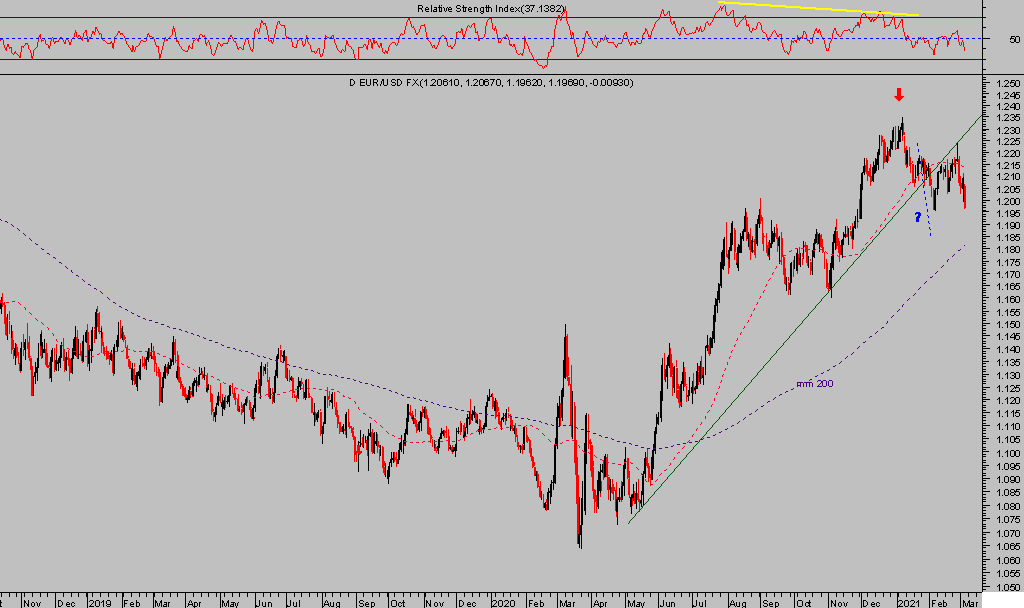

El Dólar está ganando posiciones, de acuerdo con las previsiones defendidas en estas líneas semanas atrás bajo la Teoría de Opinión Contraria, cuando al gran mayoría de expertos apuntaban a un cambio hacia 1.25, pero el análisis de pauta, de posicionamiento y sentimiento, los técnicos invitaban a sugerir como más probable una visita al entorno 1.15. El escenario se mantiene intacto.

EURO-DÓLAR, diario

La próxima semana analizaremos en detalle la evolución del Dólar, así como las perspectivas y proyecciones, estrategias incluidas, del Oro y la Plata y en general del sector metales.

BUEN FIN DE SEMANA A TODOS!!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com