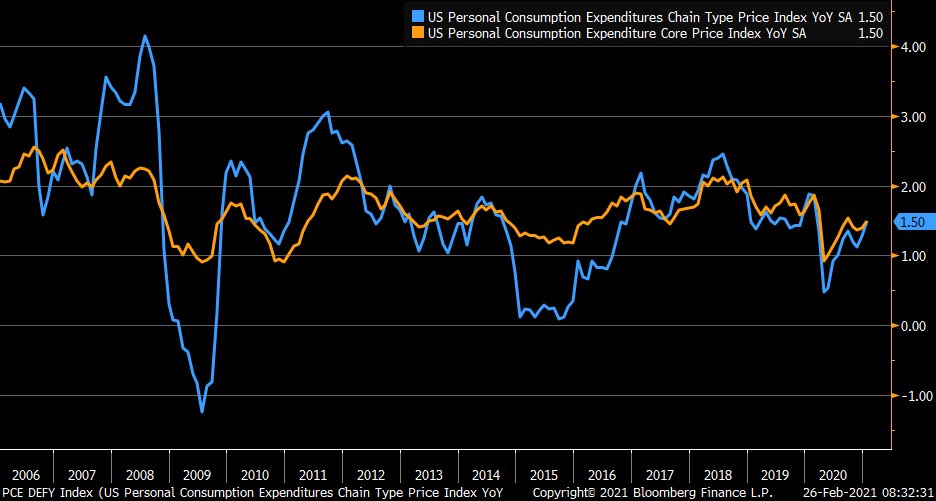

El PCE o indicador de inflación preferido por la Reserva Federal, Personal Consumption Expenditures, subió el pasado mes ligeramente por encima de las expectativas, se encuentra aún alejado por debajo del umbral del 2%, en el 1.5%, si bien la tendencia iniciada desde los mínimos de la pasada primavera apunta arriba y las previsiones de los expertos también.

PERSONAL CONSUMPTION EXPENDITURES.

La recuperación de la economía, programas de estímulo en camino, subida del precio de las materias primas, de la energía, etcétera… apuntan a alzas considerables de inflación en próximos meses.

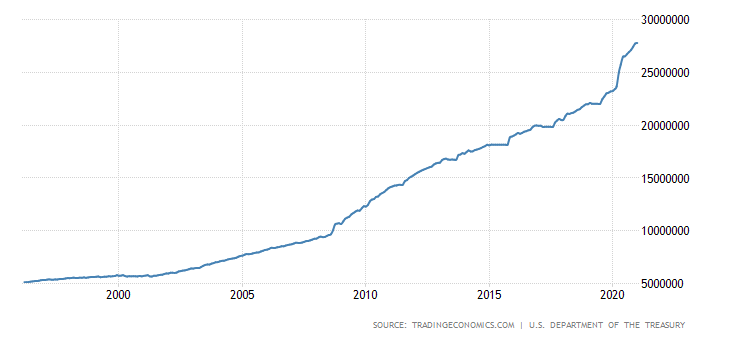

La deuda del estado americano continúa subiendo desbocada, ha alcanzado los $28 billones y en poco tiempo alcanzará la barrera de los $30 billones, en cuanto se lance el programa de estímulos, para después superarlos ampliamente con el previsible lanzamiento de un programa de estímulos fiscales nuevo orientado a la mejora de infraestructuras.

DEUDA SOBERANA USA.

Así, la deuda soberana computable de Estados Unidos, sumando partidas no computables los números se hacen mareantes, supera muy ampliamente al PIB, $21.43 billones, y pronto será también mayor que la capitalización de la bolsa, hoy próxima a los $31 billones.

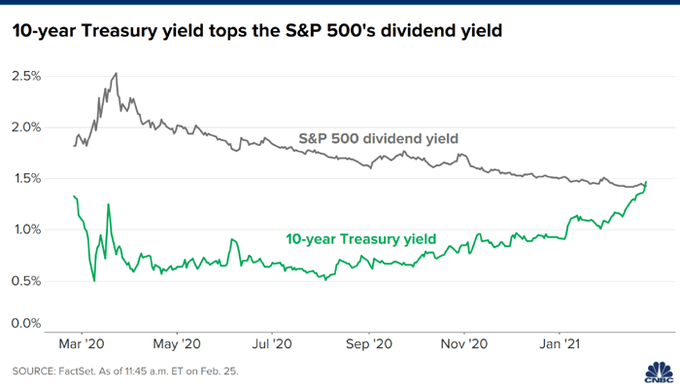

La rentabilidad de la deuda está subiendo mientras que la rentabilidad por dividendo del SP500 bajando y por primera vez en años, bajo el prisma de la rentabilidad vía cupones es preferible invertir en deuda que en bolsa.

RENTABILIDAD POR DIVIDENDO S&P500 vs BONO-10 USA.

La actividad económica está despertando del azote de la pandemia y el consumo presenta un cierto dinamismo que muy pronto se intensificará decididamente, tan pronto como los primeros cheques del helicóptero monetario comiencen a llegar a las familias.

Junto con el dinamismo del consumo surgirán presiones de precios, la inflación al alza tiende a arrastrar la rentabilidad de la deuda arriba consigo.

En las actuales condiciones y con el volumen de deuda acumulado, cualquier alza de tipos supone una amenaza real para el Tesoro, aunque amortiguada por la omnipresencia de la FED y su predisposición a monetizar toda la deuda necesaria para evitar problemas al gobierno.

Aunque los problemas en los mercados de deuda serán inevitables, tal como se pudo observar a finales de la semana pasada, cuando se produjeron extraños movimientos, gran volatilidad y reposicionamientos que dieron lugar a nuevo repunte de las rentabilidades o caída de los precios, detalles explicados en post del viernes.

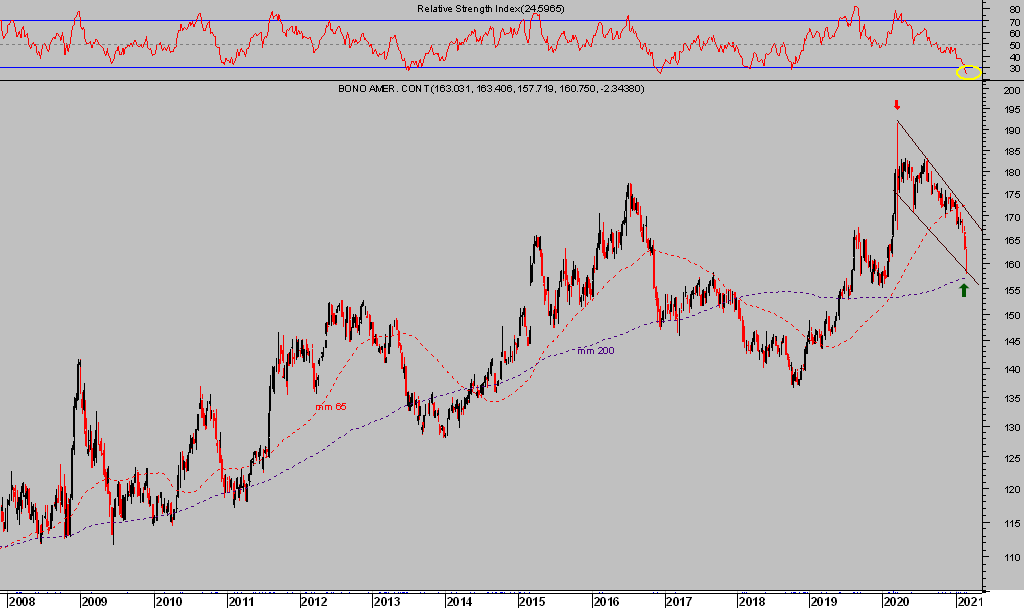

T-BOND, semana

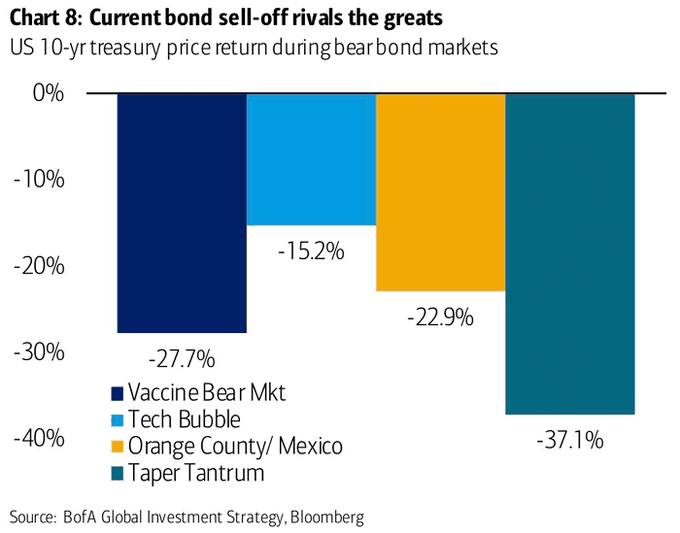

Mientras los inversores en deuda pierden dinero, el precio del T-Bond ha perdido casi un 20% desde los máximos de hace un año, los flujos de fondos hacia la renta fija en los últimos meses han sido bajos y decrecientes, menos activos que hacia la renta variable.

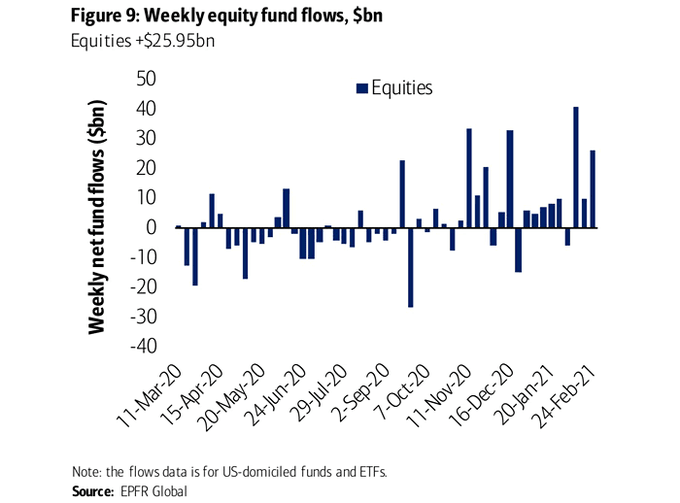

Vean en el cuadro siguiente los flujos semanales de demanda de acciones USA, la semana pasada de nuevo entre los más altos del último año:

El interés de los inversores es mayor hacia la renta variable que hacia la fija, la represión financiera y tipos de interés reales negativos son un drama para la inversión prudente y la política de reflación de activos un regalo para la inversión más especulativa.

El Sr. Warren Buffett apunta en la última carta anual a accionistas de Berkshire Hathaway, el gran vehículo de inversión que gestiona, las dificultades que esperan a los gestores e inversores en renta fija y advierte que la deuda no es el lugar para estar invertido hoy:

- “Fixed-income investors worldwide — whether pension funds, insurance companies or retirees — face a bleak future”. “Competitors, for both regulatory and credit-rating reasons, must focus on bonds. And bonds are not the place to be these days.”

Los inversores en deuda han acelerado su huida del mercado en las últimas fechas, los de carácter más corto-placista y oportunista incluso aprovechan la coyuntura para intentar obtener rentabilidad de la caída del precio de los bonos, abriendo posiciones cortas. La semana pasada se alcanzó el mayor volumen de posiciones cortas abiertas contra la deuda o Treasuries americanos desde 2013.

¿Opinión contraria?.

La dura caída del precio de la deuda en el último año es letal para los intereses de millones de inversores y ahorradores, fondos de inversión, de pensiones, para las aseguradoras, incluso para Buffett cuya cartera tiene cerca de 3.400 millones de dólares invertidos en deuda a largo plazo y 113.000 millones en deuda a corto.

Desde hace días comenzamos a observar, a exponer en estas líneas, síntomas de agotamiento de las caídas de precio de los bonos y probable giro en forma de rebote técnico que compartimos acompañada de una interesante estrategia de riesgo bajo y controlado (suscriptores).

Distintos miembros de la FED, incluido también el Sr Powell el jueves, tienen previsto hacer declaraciones y será muy interesante analizar el perfil y orientación de sus reflexiones, sabiendo que la Reserva Federal a través de la liquidez y tipos cero, de sus constantes comunicados trasladando gran confianza a los inversores, ha causado la huida de inversores en renta fija hacia otros activos de mayor riesgo como a préstamos bancarios o deuda corporativa de baja calidad-basura- que ofrece rentabilidad mínima histórica o a bolsa.

Referido al aumento de posiciones de riesgo en deuda de baja calidad, el Warren buffett recuerda:

- “Risky loans, however, are not the answer to inadequate interest rates”. “Three decades ago, the once-mighty savings and loan industry destroyed itself, partly by ignoring that maxim.”

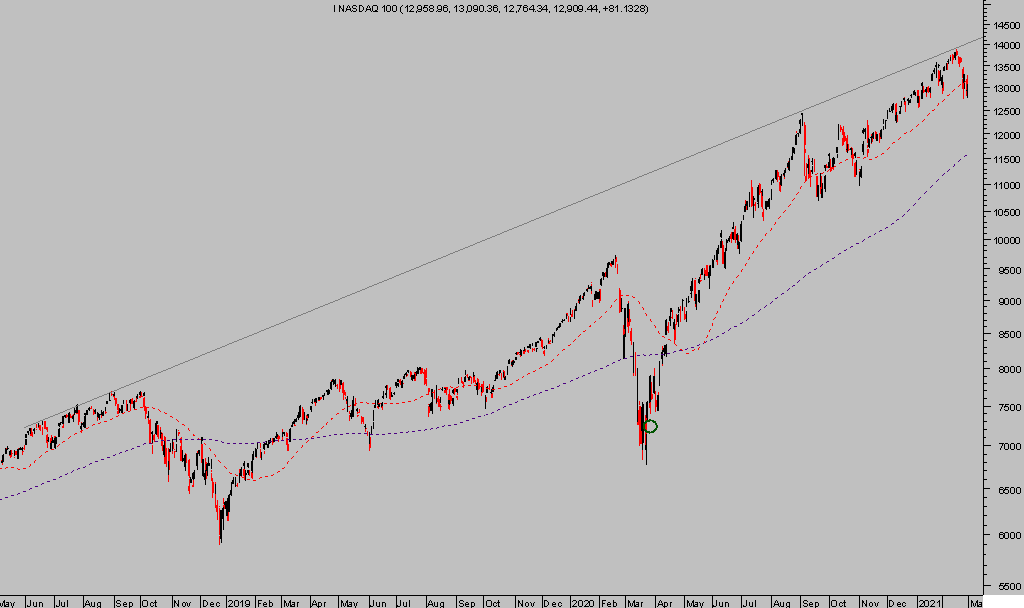

Los índices de bolsa USA cerraron la jornada del viernes en tono mixto, el tecnológico Nasdaq consiguió recuperar parte de las caídas de la semana, subiendo un 0.56%, mientras que el Dow Jones y S&P500 cayeron un 1.5% y 0.48% respectivamente.

La recuperación del Nasdaq tan sólo sirvió para estabilizar las ventas y técnicamente para defender la media móvil de 50 sesiones, aunque insuficiente para poner en aprietos la pauta correctiva en marcha desde los máximos de hace dos semanas.

NASDAQ-100, diario.

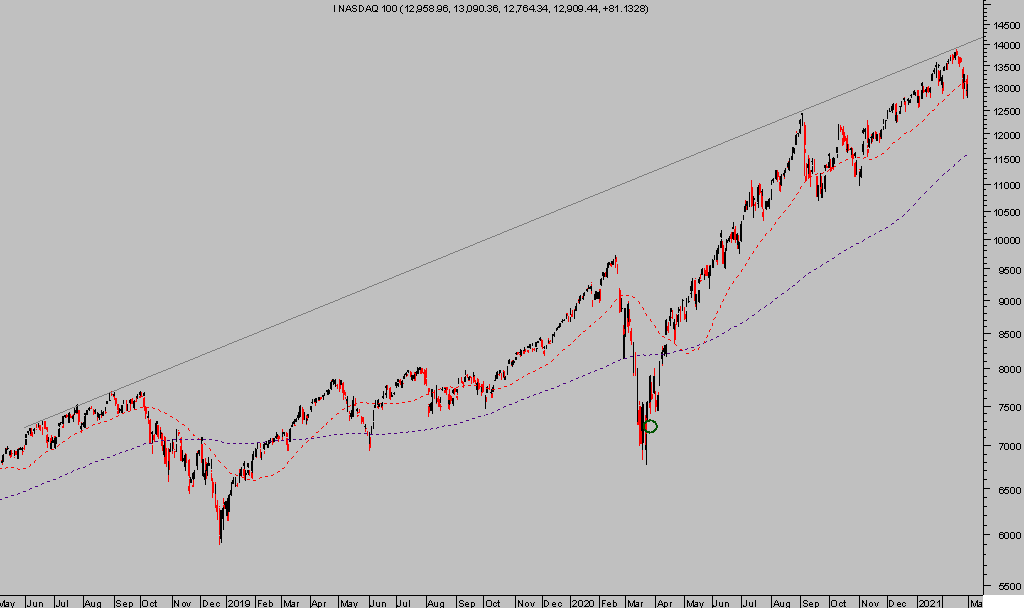

El SP500 también cerró en las inmediaciones de su mm de 5o sesiones y su pauta técnica no presenta signos de haber concluido, más bien afianza el escenario de caídas en dirección hacia las proyecciones u objetivos iniciales (suscriptores) que venimos señalando en las actualizaciones desde hace semanas.

S&P500, diario.

La ruptura de la pautas -cuna ascendente- en la mayoría de índices finalmente se produjo y reafirmó la semana pasada, la volatilidad de las bolsas ha saltado al alza y aún no presenta signos de haber finalizado, suele hacerlo después de registrar picos y brotar con energía suficiente para expulsar del mercado a los últimos en llegar, a las posiciones más especulativas y más apalancadas, etc…

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com