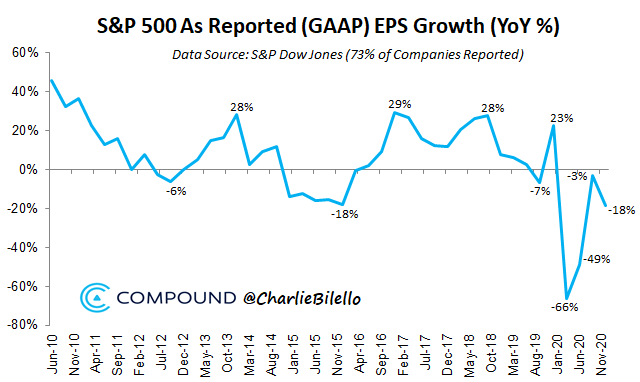

Transcurridas tres cuartas partes de la temporada de presentación de resultados empresariales en Estados Unidos, se confirma la fragilidad y travesía por el desierto que sufren desde hace varios trimestres y tratan de superar las empresas. Se han retratado el 73% de empresas del SP500, dando a conocer un resultado medio negativo, con caída del 18% de sus beneficios respecto al mismo periodo del año anterior.

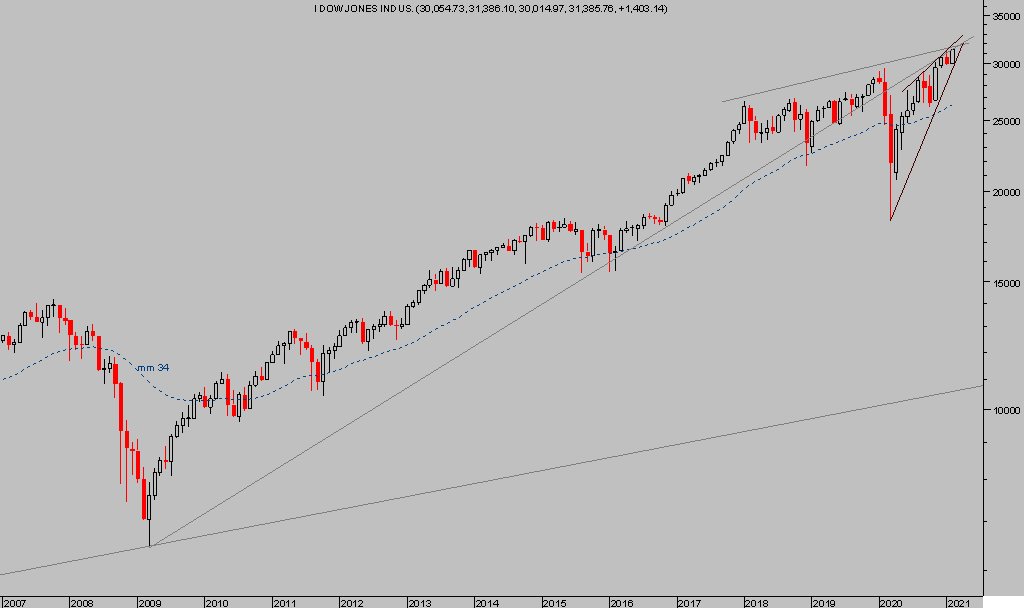

Las bolsas continúan al alza y sostenidas, ajenas a toda adversidad e incluso a la realidad de los beneficios de las empresas que representan, y desde hace meses vienen conquistando nuevos niveles máximos históricos semana sí semana también.

Las expectativas del consenso para los beneficios están siendo nuevamente defraudadas por los números. Wall Street intenta explicar la anomalía de un combinado imposible, recesión de beneficios junto con el rally más intenso de la historia, bajo la idea de que los bajos tipos de interés justifican las elevadas valoraciones.

Distintos post recientes explican detalles sobre esta argumentación de Wall Street.

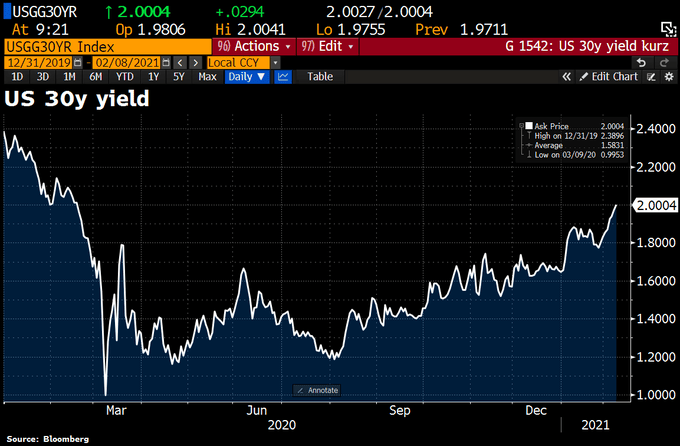

Una falacia más entre las habitualmente empleadas por la industria del dinero que, además, ahora se enfrenta a otro desafío. Los tipos de interés del mercado secundario están subiendo, el Bono americano a 10 años alcanza ya el 1.15% y el T-Bond o Bono a 30 años ha superado la barrera del 2% por primera vez desde que comenzase la crisis Covid hace un año.

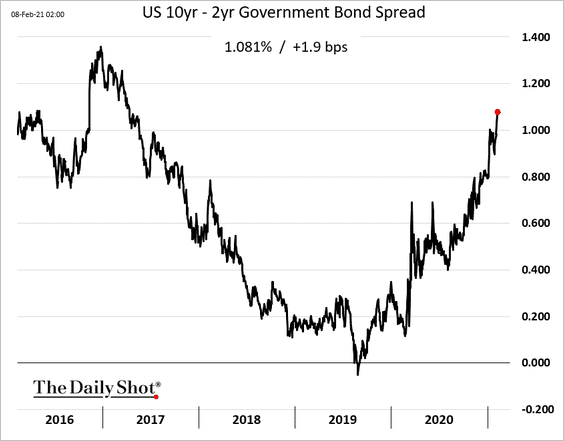

El proceso de positivización de la curva de tipos continúa.

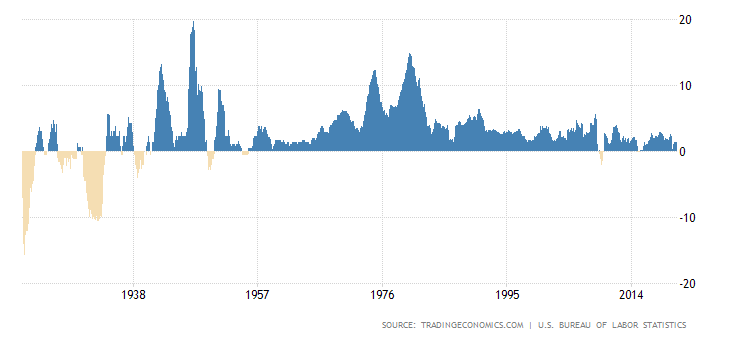

RENTABILIDAD T-BOND, USA.

Las autoridades monetarias vigilan de cerca la situación del mercado de deuda y de la curva de tipos de interés, presumiblemente no permitirán que la positivización continúe por la incidencia que histórica y argumentadamente ha tenido siempre sobre el mercado de acciones, cada vez que la curva de tipos ha emprendido un proceso de normalización, las bolsas han respondido con descensos y correcciones de calado.

Así, por tanto, es de esperar que más pronto que tarde surjan las fuerzas ocultas del mercado -FED- para impedir que la rentabilidad de la deuda de largo plazo continúe subiendo, que la curva de tipos intensifique su proceso de positivización.

DIFERENCIAL TIPOS A 2 Y 10 AÑOS, USA

Un factor que puede alterar el curso de los acontecimientos y de las intenciones de las autoridades de manejar la situación de los tipos en todos sus tramos o plazos es la inflación.

De momento está aumentando aunque a ritmo lento y controlado. Cualquier brote más intenso de lo esperado o sucesivas subidas más leves pero en tendencia causarán respuesta entre grandes gestores de fondos de inversión en renta fija y de pensiones, eventualmente también de renta variable. Importantes reajustes y coberturas de cartera, movimiento de grandes flujos de fondos reduciendo exposición y/o saliendo de la renta fija.

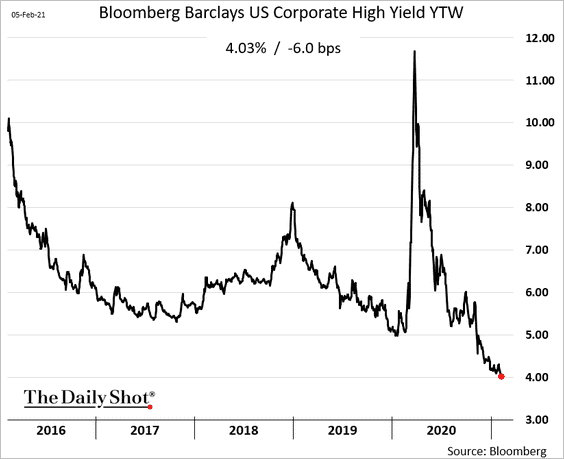

Ventas de bonos provocan caída de precio y consecuentemente subida adicional de la rentabilidad. Un evento que en algún momento sucederá también en el universo de deuda corporativa y será particularmente doloroso entre las empresas de menor calidad crediticia, las que emiten bonos basura.

La rentabilidad actual de la deuda basura -Junk Bonds- se sitúa en mínimos históricos, el volumen de deuda en máximos históricos y muchas de las empresas son zombis declarados sin beneficios suficientes para atender el coste de la deuda.

Cualquier aumento de la rentabilidad (coste de la deuda para el emisor) supondrá un verdadero desafío para la supervivencia de cientos de compañías y de miles de inversores. El volumen total del mercado de deuda basura junto con el de préstamos corporativos asciende a $2.8 billones sólo en USA.

RENTABILIDAD BONOS BASURA, USA

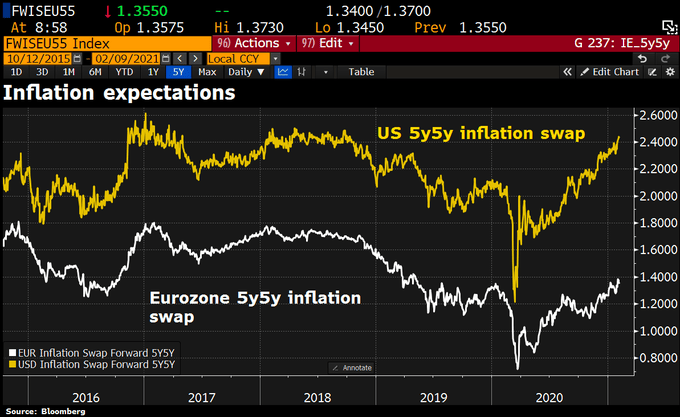

Mañana se publica el dato de inflación USA, el Índice de Precios al Consumo de enero, con expectativas de crecimiento de 4 décimas (2 décimas la inflación subyacente), en un entorno de expectativas cada vez más elevadas como venimos informando en las últimas semanas. Expectativas en aumento y no sólo en USA, también el mercado proyecta subidas de la inflación en Europa, aunque aún tímidas pero quizá en una tendencia alcista incipiente. Veremos!.

EXPECTATIVAS DE INFLACIÓN EN USA y EUROPA.

ÍNDICE PRECIOS AL CONSUMO, largo plazo,USA.

El programa de estímulos de Biden, $1.9 billones, será bienvenido por las familias, empresas y agencias que recibirán ingentes cantidades de dinero y relanzarán la economía pero también las presiones de precios. Los inversores y expertos en los mercados de renta fija o «Bond Vigilantes» estarán muy atentos.

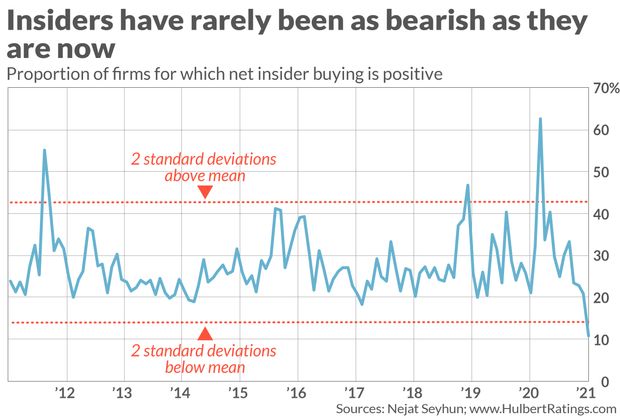

Atentos están también y mucho los ejecutivos e insiders en Wall Street observando a las bolsas desbocadas y subiendo sin límite, ni racionalidad que lo justifique, pero desconfiados de la capacidad del mercado para continuar generando plusavalías.

DOW JONES, mensual

Con datos a cierre del mes de enero, los ejecutivos e insiders en general han adoptado una posición netamente vendedora, la más acusada de la última década.

Entre los insiders se encuentran los principales directivos de las compañías cotizadas o los mayores accionistas, personas que conocen perfectamente los negocios de sus compañías, situación patrimonial real, evolución de inversiones, ventas, proyecciones, etc… incluidos también los secretos y vergüenzas que no se divulgan públicamente.

La presunta recuperación de los beneficios empresariales que proyecta e informa profusamente Wall Street no parece muy compartida por los directivos de las propias compañías. Después de una recesión oficial en beneficios empresariales tan extensa y compleja como la que sufre el sector, en cualquier momento se producirá un regreso al incremento positivo de los beneficios pero puede que sea débil, menor de lo esperado y realmente insuficiente para poder reducir la brecha generada con las valoraciones actuales de las bolsas.

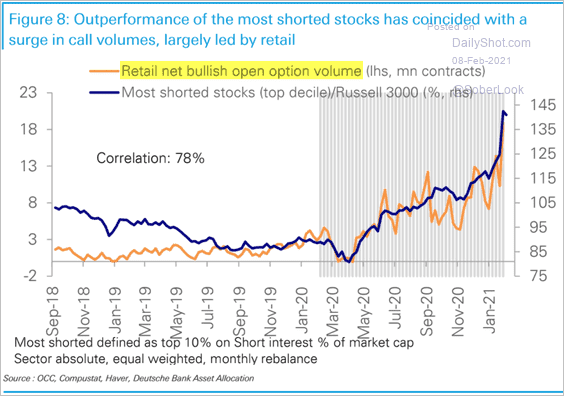

La plebe o inversores menos avezados y más novatos en la operativa de mercado, por el contrario, continúan cegados por la marcha aparentemente imparable de las cotizaciones y entusiasmados comprando acciones, apalancando posiciones (margin debt), comprando incluso Opciones sobre índices y sobre acciones al ritmo más elevado nunca antes registrado.

Comprando también las acciones de moda, que coinciden con las que mayor volumen de posiciones cortas mantienen abiertas en el mercado,e s decir, las empresas menos solventes y más sobrevaloradas, con el tiempo las destinadas a perder prácticamente todo su valor en bolsa.

Pez grande se come al pequeño, Smart Money se come el Dumb Money, Wall Street, se aprovecha de la asimetría de conocimiento, se come al pequeño inversor.

«Small investors tend to be pessimistic and optimistic at precisely the wrong times». «People seem more comfortable investing in something about which they are entirely ignorant». «Dumb money is only dumb when it listens to the smart money». Peter Lynch.

Citas interesantes de otros grandes inversores inciden en la misma idea de no dejarse llevar por las emociones, no invertir sin conocimientos, disponer de planes de contingencia, no creer ciegamente en los «expertos» sell side del mercado, etcétera…

«Individual who cannot master their emotions are ill-suited to profit from the investment process». – Benjamin Graham.

«The stock market is filled with individuals who know the price of everything, but the value of nothing». – Phillip Fisher.

«The stock market is a device for transferring money from the impatient to the patient». – Warren Buffett.

«I will tell you how to become rich. Close the doors. Be fearful when others are greedy. Be greedy when others are fearful.” – Warren Buffett.

«If stock market experts were so expert, they would be buying stock, not selling advice. – Norman Ralph Augustine.

«An investment in knowledge pays the best interest.” – Benjamin Franklin.

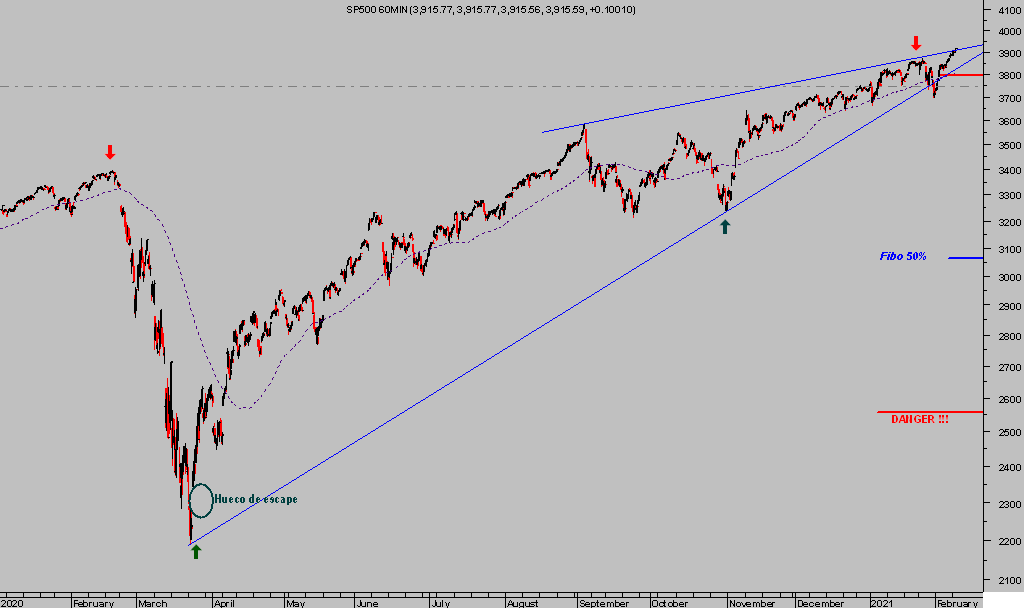

El SP500 conquistó ayer de nuevo niveles máximos históricos, cerró en 3.915 puntos y a sólo un 2.1% de la barrera psicológica de los 4.000 puntos continúa atrayendo el interés y el dinero de los inversores más confiados, generalmente de los menos preparados para asumir el entorno de riesgo que actualmente entraña la inversión en renta variable.

S&P500, 60 minutos.

En cualquier momento se va a producir un nuevo episodio de transferencia de dinero del inversor novato al experto, del dumb al smart money, del impaciente al paciente o como lo quieran llamar.

Mantenemos interesantes estrategias para aprovechar el escenario de mayor probabilidad de las bolsas para próximas semanas. Además de otras sugerencias operativas en un sector clave como es el de metales o en alguna empresa de gran interés y potencial como la mostrada en el gráfico siguiente:

SORRENTO, diario

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com