Hoy reabren los mercados americanos tras la festividad de Martin Luther King de ayer, en espera de la investidura del Sr. Joe Biden, como nuevo presidente de Estados Unidos, y con la mirada puesta también sobre la Sra. Yanet Jellen, ex presidente de la Reserva Federal y nominada para ocupar el cargo de Secretaria del Tesoro.

La señora Yellen testifica hoy ante Comité Financiero del Senado, en Capitol Hill, los mercados esperan palabras de apoyo masivo, tal como apuntó recientemente Estados Unidos necesita estímulos fiscales a lo grande, «it´s time to go big!», y alusiones a la moneda, el Dólar que Trump tantas veces afirmó estaba caro y tenía que caer.

Bajo la presidencia de Trump, con el Sr Mnuchin dirigiendo el Tesoro, la política de dólar débil, devaluación competitiva para favorecer el comercio, ha sido incluso defendida públicamente en numerosas ocasiones, desviándose de la tradición de los gobiernos americanos de no realizar comentarios respecto de la evolución ni pretensiones de cotización del Dólar frente al resto de monedas.

Trump rompió la tradición, justificado por sus políticas MAGA de defender lo americano primero, y además de abrir batallas comerciales también lanzaba mensajes referidos a su objetivo de dejar caer la cotización del Dólar en los mercados de cambios. No tuvo remilgos en expresar su propósito de llevar a cabo practicas de devaluación competitiva.

El mercado espera de la Sra Yellen el regreso a la normalidad, tanto en lo referido a evitar pronunciarse acerca de la evolución del Dólar como respecto a las decisiones de las autoridades monetarias (Trump practicó la intrusión, hasta buscando el enfrentamiento directo al lanzar críticas a las decisiones del Sr. Powell) y también se espera regreso a la normalidad tradicional de la presidencia americana en cuanto a no inmiscuirse al menos públicamente en la marcha de los mercados financieros.

Trump transgredió bastantes principios, era habitual observar en su cuenta de Twitter alusiones al comportamiento del dólar, a las decisiones de tipos de la FED o al mercado de valores, al Dow Jones o a cualquier índice.

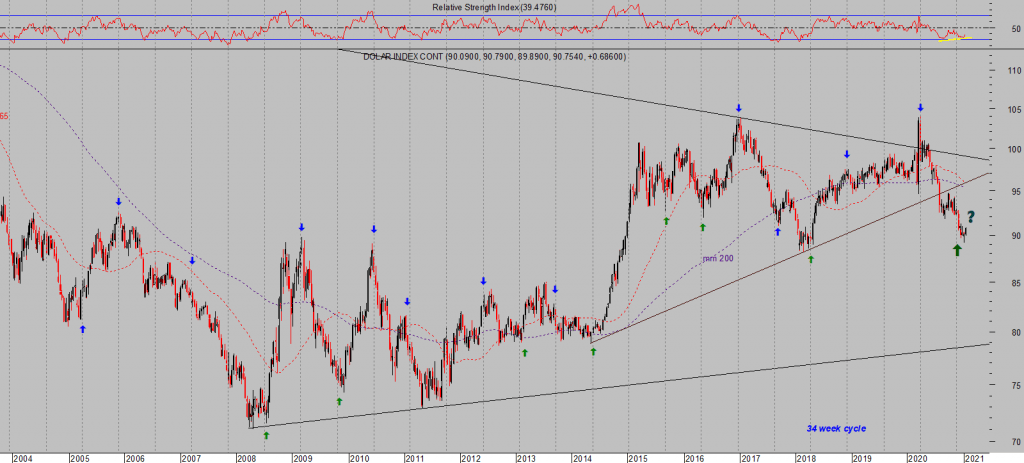

Las políticas de apoyo a un dólar débil han sido más ruidosas que efectivas, desde que Trump ganó las elecciones en noviembre de 2016 hasta que las perdió 4 años después, el Dólar Index ha pasado de la zona 98 hasta 93. Entre tanto, ha habido movimientos de ida y vuelta pero en términos netos la presidencia de Trump apenas ha sido tan bajista para el dólar como él hubiera deseado.

DÓLAR INDEX, semana

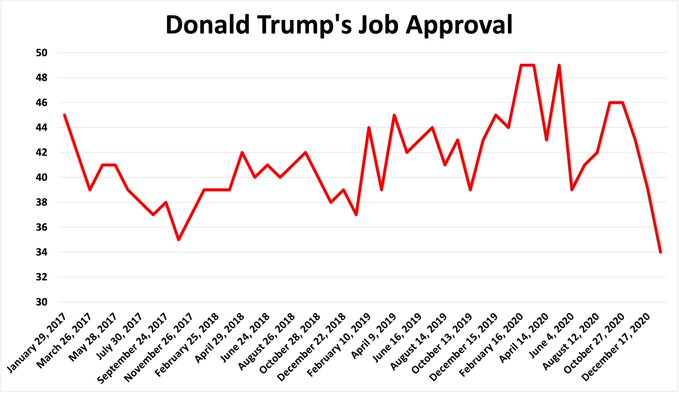

Los derroteros del Dólar durante la presidencia de Trump mantienen cierto parecido con la popularidad del líder republicano.

Al margen de curiosidades, presumiblemente, a partir de ahora el Dólar quedará algo huérfano de apoyos verbales y podría ser otro revulsivo para el esperado, por nosotros, cambio de tendencia de corto plazo.

En vista de la situación técnica y de pauta o del excesivo sentimiento y posicionamiento de los inversores en favor de caídas del dólar (en máximos históricos, detalles comentados en post recientes), o la posición en el ciclo, el escenario más probable, atendiendo a la Teoría de Opinión Contraria, apunta a subidas de la moneda americana en próximas semanas.

La idea bajo el consenso unánime de devaluación del dólar es la gran cantidad de dinero que está fabricando la Reserva Federal o las montañas de deuda que está creando el Tesoro, factores que siempre han afectado devaluando el valor de la moneda y generando periodos de inflación elevada.

Es un argumento real y de actualidad, la creación de dinero fake debería incidir en la cotización del dólar de igual manera que lo hizo antes en otros países que abusaron de sus máquinas de impresión de dinero, sus monedas perdieron valor y países como Zimbabue, Venezuela, Argentina o Alemania de los años `20 pueden dar fe, sus ciudadanos más aún.

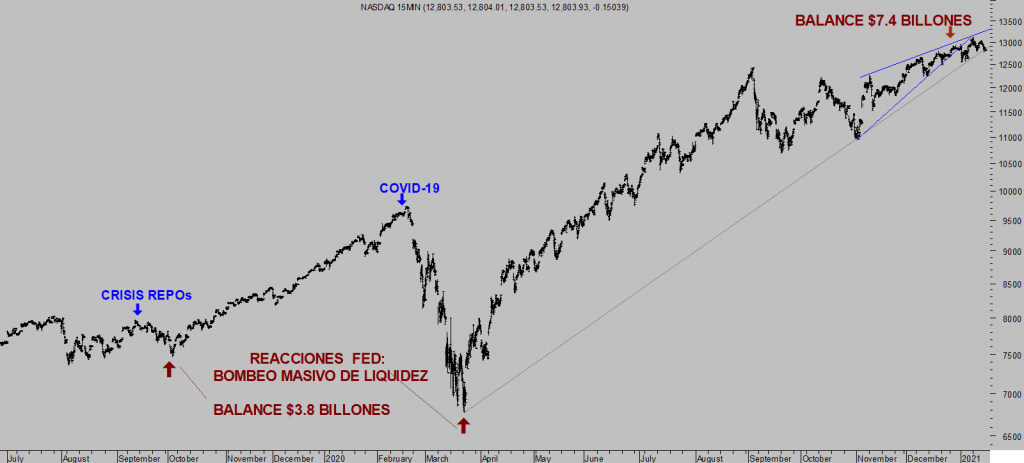

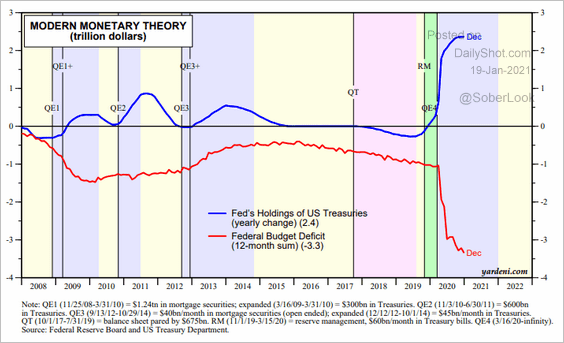

Hoy en día, sin embargo, no es sólo la FED y el Tesoro USA sino que los países desarrollados en general están inmersos en políticas de creación de deudas y dinero fake monstruosas e históricas, la FED ha creado un balance gigantesco que se encamina hacia los $10 billones, actualmente ronda los $7.5 billones

NASDAQ-100, 15 minutos.

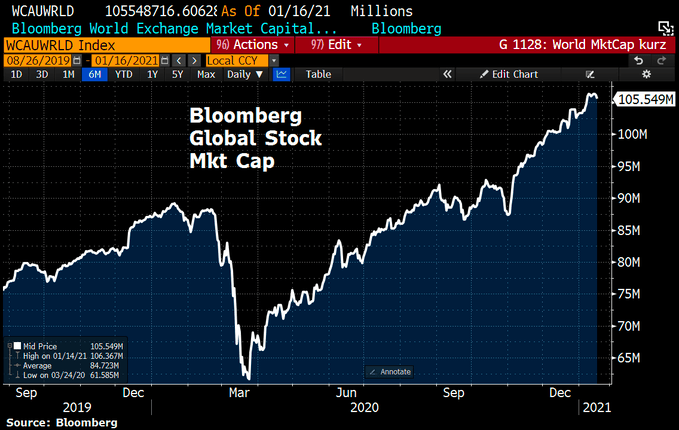

Entre todos han conseguido cumplir con uno de sus objetivos, que era manipular las cotizaciones y reflacionar todo tipo de activos, motivo gracias al cual la capitalización global de las bolsas se ha catapultado hasta superar los $100 billones, más que el PIB mundial.

El problema del abuso generalizado de las políticas QE, de creación de dinero de-la-nada, es que cuando llegue el momento, la inflación se encargará de empobrecernos a todos, de devaluar el valor de cada moneda pero quizá sin causar bruscos cambios de valor entre ellas. El proceso actual de devaluación competitiva global es denominado «race to the botttom» o carrera hacia el suelo de todos los contendientes.

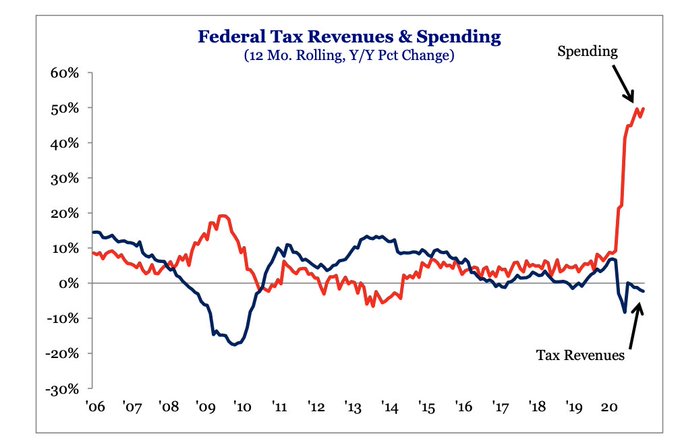

El papel de la Sra Yellen al frente del Tesoro no será fácil, estimular «a lo grande» supone descuadrar los presupuestos a lo grande y disparar aún más el desproporcionado nivel de déficit y deuda, alejar más aún los gastos de los ingresos.

El gran diferencial entre gastos y recaudación USA debería tender a cerrarse de manera similar a la conseguida tras la crisis subprime, no obstante, la pandemia está mermando las posibilidades de crecimiento económico y del empleo, así la recaudación no se recuperará con la alegría que lo hizo entonces. Los gastos continúan por las nubes y subirán adicionalmente gracias al programa de estímulos de $1.9 billones que previsiblemente aprobará Biden muy pronto.

La probabilidad de que las autoridades americanas se vean obligadas a elevar la presión fiscal es cada vez mayor, también que la FED se vea obligada a cubrir el diferencial de gastos e ingresos comprando buena parte de la deuda que necesariamente tendrá que emitir el Tesoro. Comprar bonos?.

La Teoría Monetaria Moderna o MMT por sus siglas en inglés, consiste básicamente en emitir moneda para salvar a los gobiernos de ir a la quiebra, tapar cualquier agujero, para estimular la economía, o también para rescatar a las empresas y ahora también a familias (helicóptero monetario). Continuará.

El volumen del balance de la FED es el más cuantioso del mundo, aunque la relación comparada de los balances de distintos países y áreas geográficas con su PIB todavía deja amplio margen a la Reserva Federal para continuar pisando a fondo el acelerador de partículas monetarias.

El ratio entre el balance del banco central respecto al PIB de Suiza es líder, del despropósito, y próximo al 140%. El del Banco de Japón -BOJ- ronda el 132%, el del Banco Central Europeo -BCE- supera el 70% y el de la Reserva Federal -FED- aún está por el 40%.

Bajo esta perspectiva y considerando el potencial de crecimiento comparado de las economías se puede afirmar que el Dólar, al contrario de las voces y consenso inversor apuntando a una brusca caída de su valor, el Dólar debería más bien proceder a revalorizarse contra numerosas monedas y el Dólar Index (dólar contra una cesta de monedas ponderada) subir.

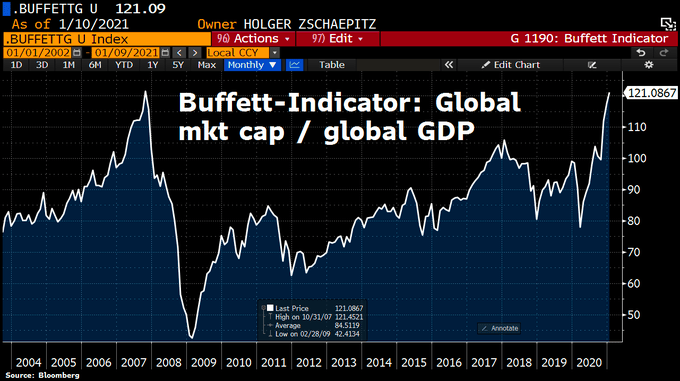

Las valoraciones de los mercados globales de acuerdo con el indicador Buffett, que relaciona la capitalización con el PIB, han alcanzado máximos históricos.

El peso del mercado americano en el conjunto de bolsas mundiales es muy notable y las valoraciones de las bolsas USA las más elevadas, por tanto, conviene entender el indicador Buffett del mercado global atendiendo a esta anomalía, evitando generalizar. Cuando corrijan las valoraciones del mercado USA se ajustará buena parte del exceso que presenta el mercado global.

El mercado bursátil americano es líder y arrastra a la mayoría de los índices globales en sus tendencias. Así, cabe esperar que una caída del mercado USA arrastre al conjunto aunque no a todos en igual medida y será muy importante analizar en detalle la situación comparada de los distintos índices bursátiles cuando se produzca una corrección, en busca de los que mejor aguanten el chaparrón ya que, previsiblemente, serán los que ofrezcan perspectivas más favorables para el futuro.

Esperamos resistencia en algunos emergentes y también de determinados sectores que seguramente mostrarán ciertas divergencias positivas con el comportamiento general de los mercados y, confirmada la hipótesis, serán potenciales candidatos para formar parte de carteras de inversión más seguras en aguas tan revueltas como las que se atisban para el futuro.

Las previsiones para el dólar son de gran interés, su incidencia sobre el resto de activos es importante y observando su situación junto con los patrones técnicos de comportamiento de las bolsas, así como distintos testigos en datos internos de los índices, posicionamiento, sentimiento de los inversores, etc… se abre un entorno de grandes oportunidades para aprovechar el entramado actual de mercados.

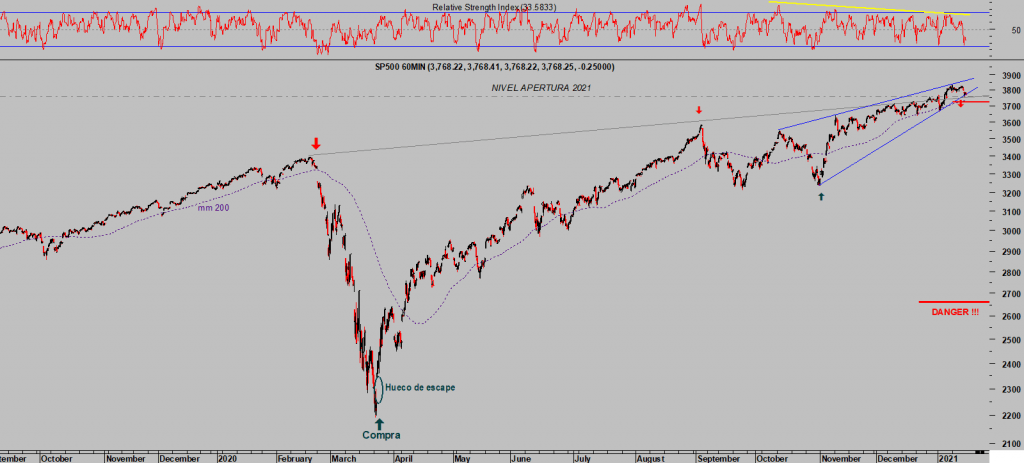

S&P500, 60 minutos.

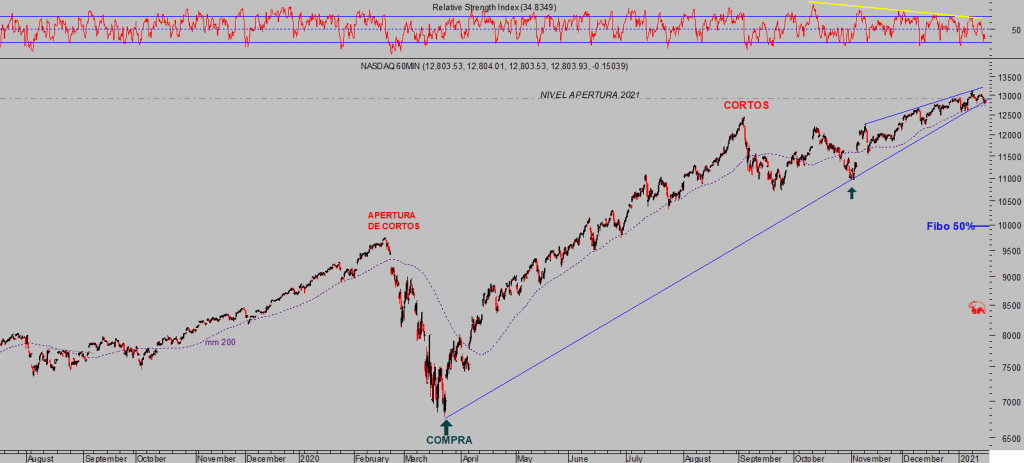

NASDAQ-100, 60 minutos.

Mantenemos sugerencias operativas de riesgo bajo y controlado para aprovechar el esperado brote de volatilidad y/o corrección de los índices esperada para próximas semanas.

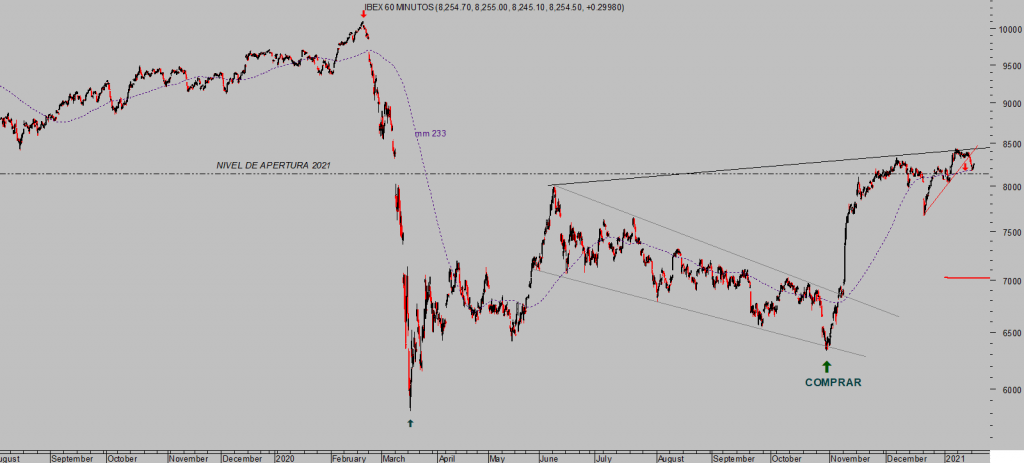

IBEX-35, 60 minutos.

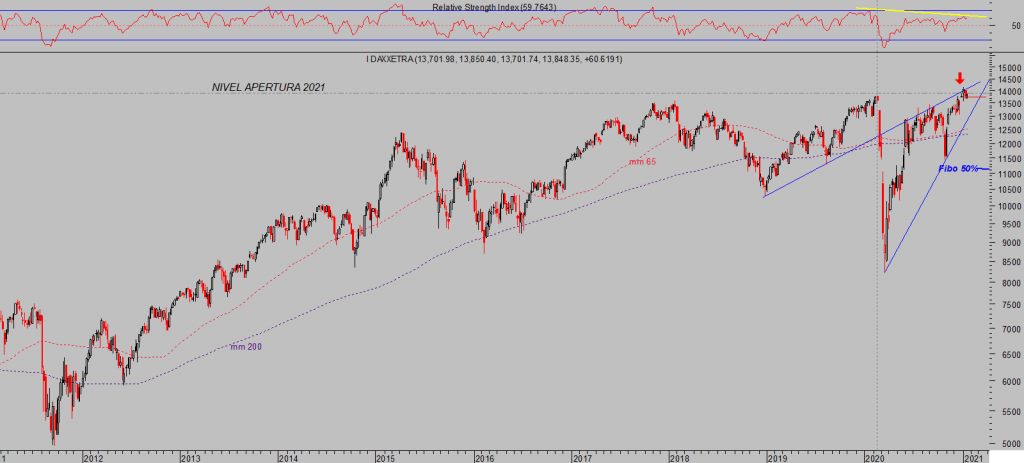

DAX-30, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com