La semana pasada se impuso la presión vendedora en las Bolsas europeas. El Ibex 35 venía de subir la anterior semana un +4,14% y ésta se ha dejado un -2,1% de manera que el acumulado en lo que va de año es de +1,94%. Los reyes de la semana fueron PharmaMar (+8,42%), Telefónica (+5,13%) e IAG (+5%). Los perdedores fueron Siemens Gamesa (-7,98%), Ferrovial (-7,1%) y CaixaBank (-5%). El Dax alemán se dejó un -1,44%, el Cac francés un -1,22%, el FTSE MIB italiano un -1,13% y el FTSE 100 británico -0,97%.

¿Pero por qué fue una semana en rojo? Básicamente por lo siguiente:

1º La evolución del coronavirus en China. El gigante asiático, que había sido toda una referencia en lo referente a cómo controlar la pandemia y cómo recuperar su economía, está ahora pasando un mal momento ya que el nivel de contagios se ha visto incrementado a niveles de hace 10 meses. El temor a que la situación vuelva a descontrolarse ha puesto nervioso a muchos inversores y no es para menos.

2º Las medidas restrictivas en varios países de Europa, desde el confinamiento general de Reino Unido hasta las medidas parciales en España, muestra que estamos inmersos en plena tercera ola y todavía nos quedan semanas muy duras por delante, aparte que las vacunaciones de las poblaciones van a un ritmo muy lento y hay que tener también en cuenta que no hay protección total hasta que se implemente la segunda dosis, con lo que esto va más lento de lo previsto.

3º Las últimas referencias macro de Estados Unidos no han sido muy positivas, por ejemplo las ventas minoristas y la confianza del consumidor.

Claro, si juntamos estas tres causas pues tenemos la respuesta de por qué los mercados han echado el freno de mano en cuanto a las perspectivas tan optimistas de la recuperación de las economías, ni siquiera las medidas de estímulos de Biden lo ha evitado.

Hay una parte positiva, y es que la Reserva Federal de Estados Unidos ha confirmado, por un lado, que seguirán las compras de deuda, y por otro lado, que no se ha puesto sobre la mesa la posibilidad de adelantar el momento de subir los tipos de interés. Claro, dos buenas noticias pero ninguna sorpresa, es lo que seguía descontando los mercados, de ahí que apenas haya tenido efecto o repercusión.

Mientras, el sentimiento semanal de los inversores (AAII) queda de la siguiente manera:

– Alcistas: 45.2% (-0.9 puntos frente a la semana pasada).

– Neutral: 23.1% (-4 puntos frente a la semana pasada).

– Bajista: 31.7% (+4.9 puntos frente a la semana pasada).

Las 5 primeras sesiones de enero en el S&P500 arrojó un +1,8%. Recordemos que la pauta de inicio de año estima que cuando la ganancia es superior al +1,5% el año completo sube de media +15,5%. De hecho, desde 1950 ha pasado 21 veces y sólo 2 veces el año fue negativo (en 1973 que cayó -17,4% y en 2018 que se dejó un -6,2%).

Respecto a otros mercados, decir que el índice de materias primas sube ya un +50% desde los mínimos de marzo. Pero ojo, desde los mínimos de 2009 pierde todavía -20% mientras las acciones suben +510%.

Y atentos al dólar. La correlación inversa entre el dólar y el S&P 500 ha estado en máximos de varios años desde el comienzo de la pandemia, de hecho la correlación inversa del S&P 500 con el dólar sigue siendo la más fuerte desde el año 2016. Es más, los datos de CFTC muestran que el nivel de apuestas bajistas en el billete verde son las más altas en casi 10 años.

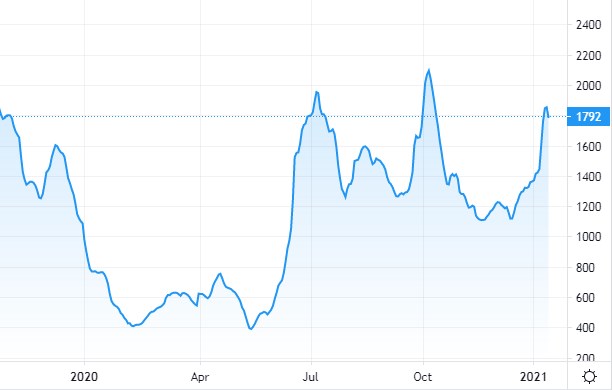

Mención especial para el Baltic Dry que venía de marcar en octubre máximos anuales, pero es que en lo que llevamos de mes sube casi un +28%, y es que desde hace 7 años no subía en enero (ojo, solo en cinco ocasiones desde 1999, enero ha sido positivo). Otra forma de leerlo es que es el segundo enero más alcista solo superado por 2009.

¿Pero qué es éste índice Baltic Dry y por qué tiene importancia? Este índice se creó en el año 1985 y mide la evolución del transporte por mar de las principales materias primas (trigo, algodón, hierro, azúcar, carbón, etc). Se confecciona cada día (a las 13:00 horas de Londres) a partir de las encuestas que se realizan a los propietarios navieros que aportan información del coste medio por tonelada con el que fletan sus barcos.

Tiene una gran utilidad, entre otras razones porque refleja la demanda real existente de materias primas y la cantidad de contratos de envío de mercancías que se cierran en las principales rutas marítimas mundiales. Por ejemplo, si el índice sube significa que la demanda de materias primas aumenta y con ello la producción y el crecimiento económico mundial. Es por ello que es considerado como un barómetro de la economía.

En el año 2010 llegó a niveles de 4.000 puntos, con la crisis económica internacional en el 2008 pasó de los 11.000 puntos a los 700 puntos.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.