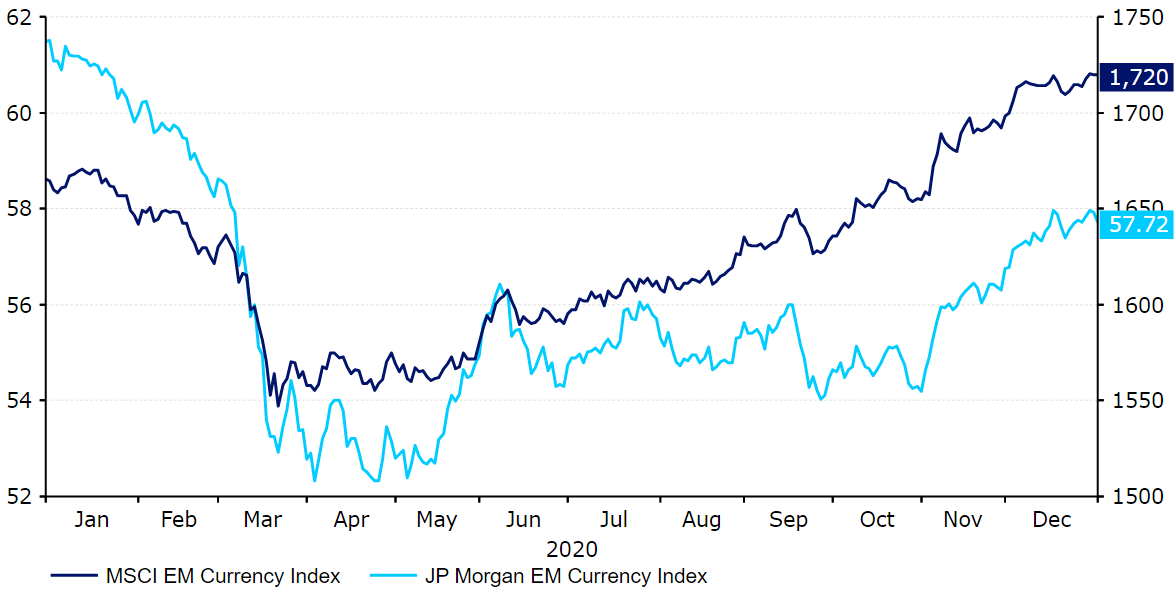

A mediados de marzo el índice del USD alcanzó su posición más fuerte en más de tres años, y los principales índices de divisas de los mercados emergentes cayeron entre el 7 y el 15% en una sola etapa (gráfico 1). Los índices bursátiles se desplomaron (el índice S&P 500 cayó alrededor de un tercio en un mes), y los precios de las materias primas también cayeron, encabezados por un fuerte descenso de los futuros del petróleo -que incluso llegaron a ser negativos por primera vez en la historia-.

Figure 1: Índices de divisas de mercados emergentes – MSCI vs. JPM (2020)

Tras el pico de caídas alcanzado el 19 de marzo, el apetito por el riesgo ha ido mejorando gradualmente, y el trading se ha caracterizado en los últimos nueve meses de 2020 por seguir esta senda de riesgo. Los mercados se han sosegado por la gran respuesta fiscal y monetaria de los gobiernos y los bancos centrales, y es que en todo el mundo se prometieron grandes estímulos con el fin de apoyar a empresas e individuos en el inicio de la crisis, sobre todo con diversos planes de retención de empleo y de subsidios por desempleo.

Los bancos centrales también redujeron los tipos de interés a niveles mínimos históricos y empezaron a acumular enormes cantidades de activos en el marco de sus programas de compra. Algunos, como la Reserva Federal, reactivaron los programas de compra de activos de la crisis financiera, mientras que otros, como el Banco de la Reserva de Australia, pusieron en marcha por primera vez sus propios programas de Quantitative Easing (para la compra de deuda pública).

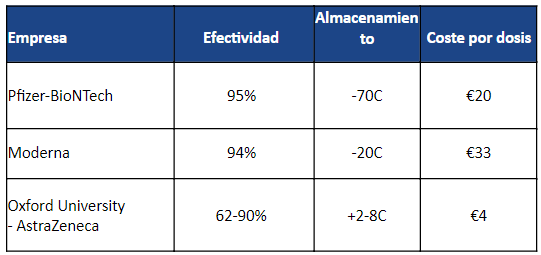

En las últimas semanas, y mirando más allá de la segunda ola del virus, los inversores han seguido apostando por los activos de riesgo. Los agentes del mercado celebraron, primero, la victoria de Joe Biden en las elecciones presidenciales de Estados Unidos en noviembre y, después, los avances realizados hacia las múltiples vacunas. Las tres principales vacunas -las de Pfizer, Moderna y AstraZeneca- llegaron a las últimas fases de pruebas dando una importante respuesta inmune. Reino Unido fue el primer país del mundo en comenzar a vacunar a su población el 8 de diciembre (con la vacuna Pfizer-BioNTech), autorizando, además, a principios de enero a suministrar la vacuna de la Universidad de Oxford-AstraZeneca.

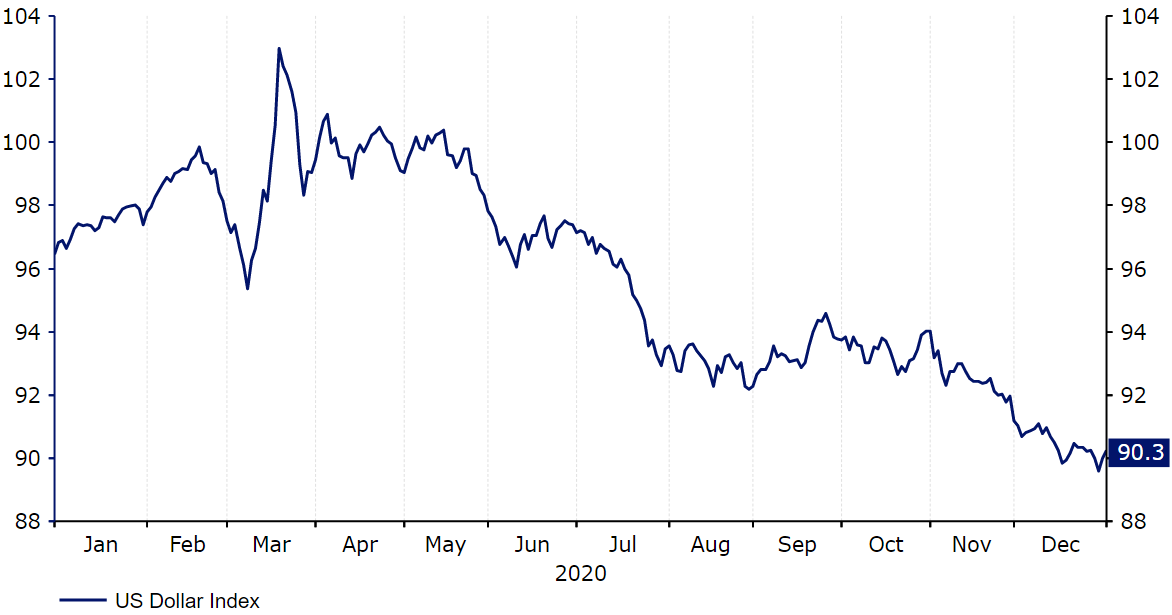

Estados Unidos ha seguido el ejemplo, y la Unión Europea, por su parte, también aprobó el uso de la vacuna de Pfizer justo antes de Navidad, lo que aumenta las esperanzas de un retorno a la normalidad económica a mediados de 2021. Este optimismo ha provocado que los operadores de divisas quieran deshacerse de los activos seguros: el dólar estadounidense ha visto revertir todas las subidas del año y ahora se está cotizando cerca de los niveles más bajos de los últimos tres años (gráfico 2).

Gráfico 2: Índice del Dólar Americano (Enero ’20 – Enero ’21)

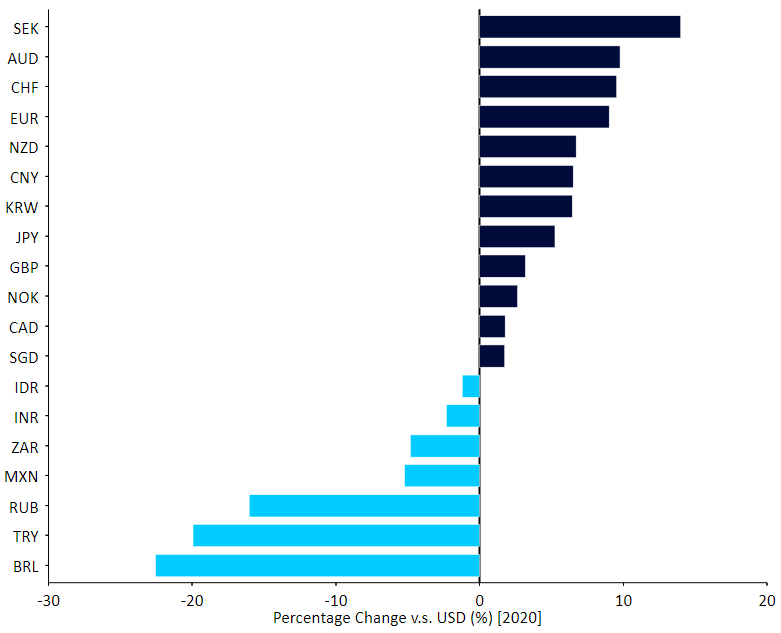

Mientras tanto, las monedas de alto riesgo, como el dólar australiano (AUD) y la corona sueca (SEK) han tenido mejores rendimientos desde el punto máximo de la crisis. La mayoría de divisas de los mercados emergentes también han repuntado fuertemente, y tanto el índice MSCI como el JP Morgan para estas divisas vuelve a cotizar en máximos de varios meses -aunque todavía por debajo de los niveles prepandémicos en el caso de este último-.

Las monedas de los mercados emergentes con mejores resultados en 2020 han sido, por lo general, las de Asia, donde las tasas de contagios por COVID han sido comparativamente bajas. Entre estas se incluye el yuan chino (CNY), cotizada cada vez más como una de las principales monedas del G10. Sin embargo, ha habido por otro lado algunas excepciones, concretamente la lira turca (TRY) y el real brasileño (BRL), que siguen cotizando más de un 20% más bajo que el año pasado por estas fechas (gráfico 3).

Gráfico 3: FX Performance Tracker [selección de divisas] (01/01/20 – 31/12/20)

La pregunta clave ahora es: ¿qué le espera al mercado de divisas en el 2021? A continuación, señalamos nuestras previsiones para las monedas durante este año. Económicamente hablando, las cosas solo pueden mejorar, ¿verdad?

¿Cómo podría la pandemia de COVID-19 impactar en los mercados en 2021?

La pandemia, por supuesto, ha tenido en 2020 un enorme impacto en los mercados financieros y en la economía mundial. La noticia de que tres de las principales vacunas están en proceso de ser aprobadas o se están distribuyendo ya a la población de algunos países desarrollados ha estimulado el apetito por el riesgo y ha aumentado las esperanzas de un retorno a la normalidad para mediados de 2021.

De las tres vacunas, las de Pfizer y Moderna han demostrado ser muy eficaces para desencadenar una respuesta inmunitaria durante los ensayos, aunque ambas son relativamente caras. La vacuna de Pfizer también requiere un almacenamiento ultrafrío a -70 grados, lo que supone un problema para su transporte. Mientras tanto, se dice que la vacuna de Oxford es ligeramente menos efectiva, aunque es mucho más barata y fácil de almacenar.

¿Qué monedas podrían beneficiarse más del lanzamiento de la vacuna?

Hasta ahora, los movimientos observados en el mercado de divisas tras las noticias sobre la vacuna han sido amplios, en su mayor parte caracterizados por las subidas de los activos de riesgo y las caídas en los activos refugio. Sin embargo, a medida que entramos en 2021, pensamos que estos movimientos podrían ser cada vez más idiosincráticos, ya que las monedas de los países que están avanzando más rápidamente hacia la distribución masiva de las vacunas probablemente se verán favorecidas por los inversores. Creemos que las divisas que mejor aprovechen los avances de las vacunas podrían ser de países que:

- Hayan encargado la mayor cantidad de dosis de vacunas por persona a varios proveedores.

- Tengan una infraestructura y hayan establecido procesos que permitan una rápida distribución de vacunas de forma masiva.

- Hayan sufrido más a nivel económico por la pandemia a causa de:

- Altas tasas de contagio y decesos por el virus.

- Medidas de contención más estrictas.

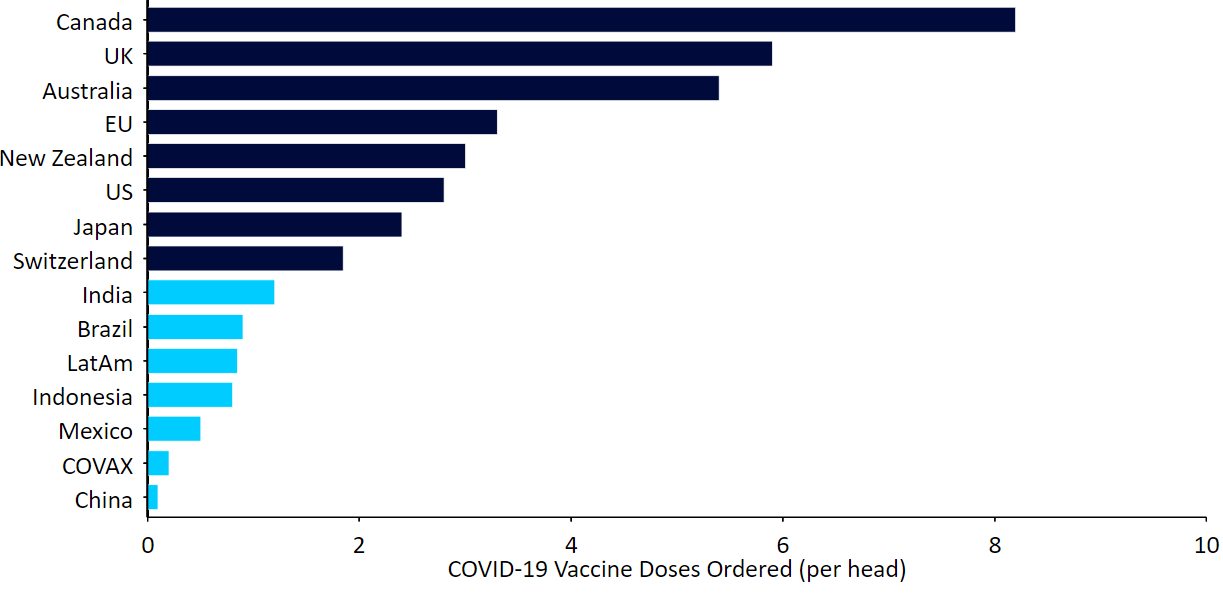

Según datos de Bloomberg, Canadá ha sido el país que mayor cantidad de dosis ha encargado en relación con el tamaño de la población, más de 8 por persona. Reino Unido (6) y Australia (5,5) ocupan el segundo y el tercer lugar de la lista, respectivamente (Gran Bretaña fue también el primer territorio del mundo en comenzar con la vacunación masiva a principios de diciembre).

Por otro lado, los mercados emergentes han pedido muchas menos dosis -menos de una por persona en la mayoría-, lo que parece motivar que las noticias sobre las vacunas solo hayan provocado subidas relativamente débiles en sus monedas.

Gráfico 4: Pedidos aproximados de dosis de la vacuna COVID-19 (per capita)

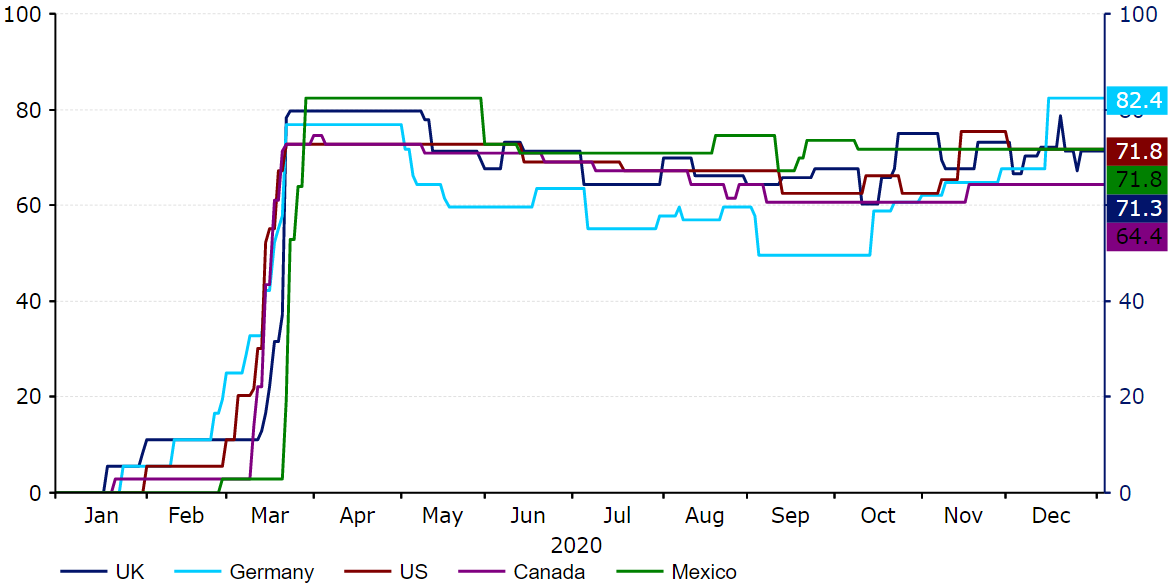

También creemos que los países que han impuesto las medidas de contención más estrictas deberían ver cómo sus economías se recuperan más rápidamente una vez que esas medidas finalicen. Reino Unido, Estados Unidos, Canadá, México y la zona euro han experimentado las restricciones más estrictas desde el comienzo de la crisis, según los índices de rigor en las respuestas gubernamentales frente al COVID-19 elaborados por la Universidad de Oxford (gráfico 5).

Gráfico 5: Índice de rigor en las respuestas gubernamentales frente al COVID-19 [selección alta] (2020)

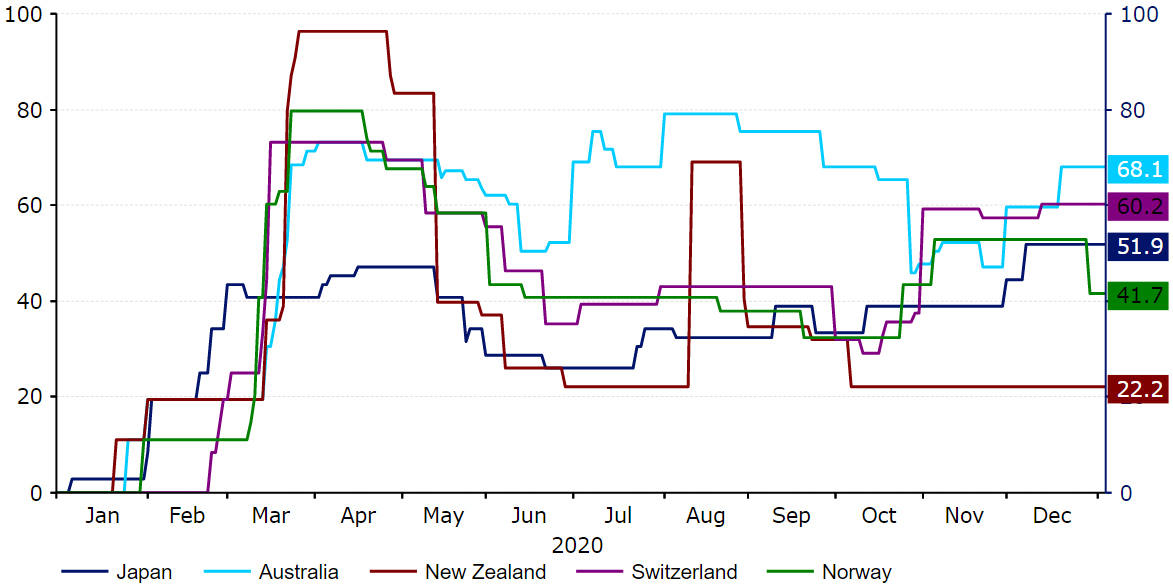

En cambio, países como Australia, Nueva Zelanda, Japón y Suiza han podido abrir sus economías en mucha mayor medida (gráfico 6). Esperamos que las monedas de estos países reciban menos impulso una vez que la vacuna se distribuya de forma masiva.

Gráfico 6: Índice de rigor en las respuestas gubernamentales frente al COVID-19 [selección baja] (2020)

¿Cómo se comportará la economía mundial en 2021?

El año 2020 ha sido un año sin precedentes para los mercados financieros y para la economía mundial en general. A las contracciones históricas del segundo trimestre del año le siguieron una expansión sin precedentes en el tercer trimestre. Si bien la reimposición de restricciones parece haber pesado nuevamente sobre la economía global en el cuarto trimestre, somos optimistas en cuanto a un sólido repunte de la actividad en 2021 por varias razones:

- La vacunación masiva se llevará a cabo en el primer semestre de 2021. Somos optimistas en cuanto a que una vez que un alto porcentaje de las personas más vulnerables hayan sido vacunadas y desarrollen inmunidad, podríamos ver la rápida eliminación de las restricciones en los países desarrollados para primavera. Esto podría desencadenar un considerable auge en la actividad económica en el segundo trimestre de 2021.

- La política fiscal y monetaria se mantendrá altamente acomodaticia. Los gobiernos de todo el mundo ya han prometido un apoyo fiscal continuo durante gran parte o todo el 2021. Por su parte, los principales bancos centrales también se han comprometido a mantener los tipos de interés en niveles mínimos históricos, y muchos han dejado la puerta abierta a aumentos adicionales en sus programas de compra de bonos este año.

- Una importante demanda contenida entre los consumidores gracias a la resistencia de los mercados laborales y a las limitaciones de gasto durante la pandemia. Esta es una de las principales razones por las que somos más optimistas de cara a 2021, y creemos que muchas economías se recuperarán con más fuerza de lo que los bancos centrales piensan ahora.

¿Qué esperar de la presidencia de Joe Biden?

Como señalamos, la victoria electoral de Joe Biden en noviembre ha impulsado los activos de riesgo y ha pesado sobre el dólar americano. Creemos que el triunfo de Biden no solo aumenta las posibilidades de mayores estímulos fiscales en EE.UU. este año, sino que también dará lugar a un menor proteccionismo, y ambos factores son favorables al ánimo por el riesgo.

Una complicación para Biden en ese momento fue que los demócratas no pudieron ganar el control del Senado y lograr la llamada “ola azul”. La segunda vuelta de las elecciones al Senado en Georgia el pasado 5 de enero ha adquirido una importancia insólita y ha sido seguida de cerca por los mercados. Los demócratas necesitaban una doble victoria para obtener el control total del Congreso, lo que ahora da a Biden una oportunidad mucho mayor de aprobar cambios legislativos una vez que tome posesión del cargo a finales de este mes. Por el contrario, un Congreso dividido habría aumentado las posibilidades de bloqueo en el gobierno americano, haciendo mucho más difícil que Biden apruebe un paquete de recuperación fiscal sustancial para apoyar la economía estadounidense durante el resto de la pandemia.

Hasta ahora, las monedas han reaccionado tal y como anticipamos: con la caída del dólar y el aumento de los activos de riesgo. Creemos que el dólar podría sufrir algo más de presión a corto plazo, ya que los inversores siguen apostando por un mayor apoyo fiscal y mayores impuestos de sociedades de la administración Biden.

¿Cómo podría reaccionar el mercado de divisas en 2021?

Creemos que las condiciones macroeconómicas y monetarias serán propicias para que los activos de riesgo registren nuevas subidas en 2021. Tenemos una visión optimista sobre la economía mundial y creemos que la distribución a gran escala de las múltiples vacunas frente al COVID-19 en la primera mitad del año debería permitir una eliminación más rápida de las restricciones de lo que el mercado está valorando actualmente -incluso que muchas de las restricciones que están actualmente en vigor en los países desarrollados podrían desaparecer a finales de primavera-.

Esto podría desencadenar un fuerte aumento de la actividad económica en el segundo trimestre del año y permitir que la economía mundial crezca a un ritmo más rápido en 2021 de lo que el mercado espera. Dicho esto, la detección de cepas más agresivas supone un riesgo significativo y puede retrasar ligeramente la aplicación de estas medidas.

Consideramos que el dólar podría sufrir en 2021 una caída continua frente a la mayoría de sus pares y que las monedas de los mercados emergentes podrían vivir amplias recuperaciones. Como ha sido el caso desde el comienzo de la crisis, los resultados individuales de estas últimas dependerán, a corto plazo, de la capacidad que tengan sus autoridades de controlar la propagación del virus y de la duración y severidad de las medidas de contención. A medio plazo los inversores probablemente volverán a fijarse en las bases macroeconómicas de cada país y, por supuesto, en el éxito de cada uno de ellos en el suministro de las diversas vacunas entre su población.

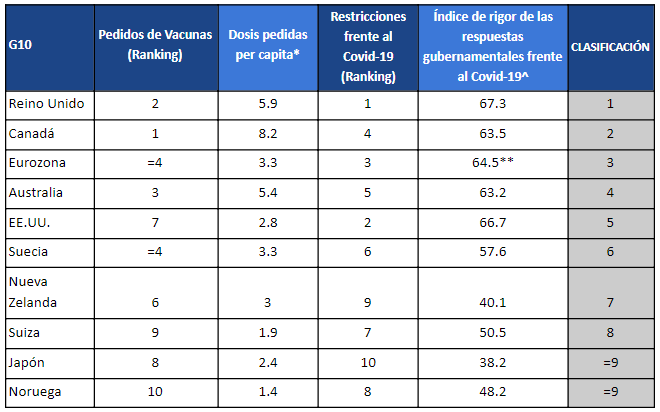

Basándonos en estos criterios, hemos creado un gráfico con la puntuación para los países (y, por tanto, para las monedas) que creemos que pueden beneficiarse más del suministro a gran escala de las vacunas frente al COVID-19 en 2021.

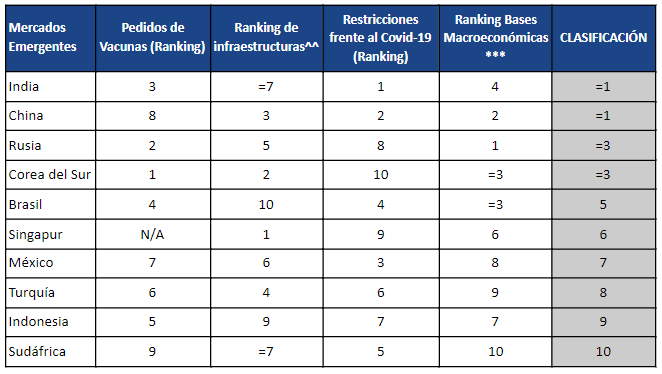

Para los países del G10, nuestra clasificación general se basa tanto en la cantidad de dosis solicitadas per cápita como en el rigor de la respuesta del gobierno a la pandemia. Para el grupo de diez monedas de mercados emergentes que hemos elegido, nuestra clasificación general se amplía para incluir también sus bases macroeconómicas y la calidad de las infraestructuras de cada nación. Esto último, creemos, ofrece un indicador de la eficacia de cada país para aplicar de forma masiva y con éxito las múltiples vacunas, sobre todo considerando las que requieren un almacenamiento ultrafrío.

G10: Marcador de puntuación sobre las vacunas COVID-19

*Cifra aproximada según Bloomberg al 21/01/05*

**promedio de Alemania, Francia, España e Italia

^Desde el 1 de marzo de 2020

Mercados Emergentes: Marcador de puntuación sobre las vacunas COVID-19