Las Bolsas europeas cerraron la semana con caídas generales, básicamente por tres motivos:

- Brexit: Las negociaciones sobre el Brexit continúan, pero la fecha límite del 1 de enero de 2021 está a la vuelta de la esquina y quedan muchos obstáculos y escollos por superar todavía.

- Estados Unidos: Siguen las negociaciones entre demócratas y republicanos acerca del paquete de estímulos. No está siendo fácil alcanzar consensos importantes.

- Coronavirus: El número de contagios sigue aumentando, y algunos países europeos han adoptado o van a adoptar fuertes medidas restrictivas.

A tener en cuenta también que la volatilidad del viernes se debió a la cuádruple hora bruja, día de vencimiento de futuros y opciones sobre índices y acciones. Es el tercer viernes de marzo, de junio, de septiembre y de diciembre. Se caracteriza porque el volumen sube con fuerza ya que hay que renovar los contratos de futuros o cerrarlos al llegar el momento de su vencimiento.

El Ibex 35 ha cerrado con pérdidas semanales del -0,3% y fue el viernes el que dio al traste con todo, porque hasta ese día iba subiendo un +1,1%. Así las cosas, ha sido la Bolsa europea que más cayó el último día de la semana. El Dax alemán subió un +4% en la semana, siendo el gran triunfador.

En Wall Street los índices se quedaron muy cerca de los máximos históricos que fijaron el jueves. El Dow Jones está a un 0,4%, el S&P 500 está a un 0,3% y el Nasdaq está a un 0,1%.

El balance semanal y anual queda de la siguiente manera:

- Ibex: -0,32% / -15,83%

- Dax: 3,94% / 2,88%

- Cac: 0,37% / -7,53%

- FTSE 100: -0,27% / -13,43%

- Futuros FTSE MIB: 1,26% / -6,51%

- Eurostoxx: 1,72% / -5,32%

- Nikkei: 0,41% / 13,13%

- Hang Seng: -0,03% / -6%

- S&P: 1,25% / 14,81%

- Dow Jones: 0,44% / 5,75%

- Nasdaq: 3,05% / 42,16%

La rentabilidad del bono español a 10 años sube ligeramente después de estar en negativo durante la semana.

El petróleo ha subido al nivel más alto en casi 10 meses, con la esperanza de una recuperación sostenida en el consumo de combustible una vez que la vacuna sea ampliamente administrada. Sin embargo, el mercado sigue enfrentándose a una serie de obstáculos a corto plazo, entre ellos el coronavirus resurgente en algunas regiones, y un mayor suministro por parte de la OPEP a partir del mes que viene.

El cobre superó los 8.000 dólares por primera vez en más de siete años debido a la recuperación de la economía de China y a un dólar más débil. El precio sube un +80% desde los mínimos del pasado mes de marzo.

El aluminio alcanzó su nivel más alto en más de dos años debido a las especulaciones de que Estados Unidos podría volver a aplicar sanciones a uno de los mayores productores del mundo.

El sentimiento semanal de los inversores (AAII) queda de la siguiente manera:

* Alcistas: 43,4% (-4,6 respecto pasada semana).

* Neutros: 30,3% (+5,2 respecto pasada semana).

* Bajistas: 26,3% (-0,6 respecto pasada semana).

Bien, sólo quedan nueve días de Bolsa éste año y desde el año 1945 los últimos diez días han tenido una subida media de +0,93%, y desde el año 2010 una subida media de +1,04%.

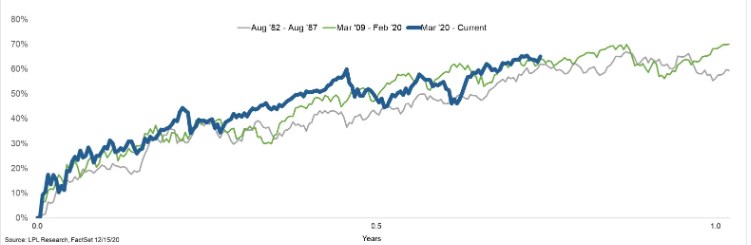

Miren el siguiente gráfico de LPL Research. La comparativa del actual rally alcista viene a ser calcada a otros anteriores. Es cierto que rentabilidades pasadas no aseguran rentabilidades futuras, pero como 2021 en principio va a ser un buen año para las Bolsas, este gráfico no andará muy desencaminado.

Y no sólo eso, es que históricamente la segunda mitad de diciembre suele ser mejor que la primera y favorable para la renta variable.

Además, hay un dato que es tremendamente revelador de la fortaleza del mercado: me estoy refiriendo al porcentaje de acciones que están por encima de su media móvil de 200 días. En el caso del S&P500 es el 92% de las compañías, del Nasdaq el 90%, del Russell el 89%.

Les comentaba antes que 2021 va a ser, en principio, un buen año para las Bolsas en general, pero como siempre, habrá algunas cuyo comportamiento no será tan bueno como el de la mayoría. Éste sería el caso del Ibex 35, ya que a los beneficios de las compañías les llevará más tiempo recuperar niveles de antes de la pandemia. Pero en líneas generales, buen aspecto para las Bolsas norteamericanas, europeas y mercados emergentes, aprovechando la debilidad del billete verde.

Compañías que triunfaron a lo grande durante los confinamientos y posteriormente, tales como por ejemplo Amazon, Netflix, Microsoft, etc, seguirán bien en 2021 ya que pese a la llegada de las vacunas, nos esperan meses duros y una tercera ola en cuanto acabe la Navidad, aparte que desde que una persona se pone la vacuna hasta que está inmunizado pasa un mes en el que puede contagiarse sin ningún problema, y sin olvidar que el calendario de vacunación va por fases y hasta el verano no se vacunarán los últimos grupos.

Pues bien, también las compañías de videojuegos seguirán con su buen comportamiento. En lo que llevamos de año suben de media +40%. Algunas a tener en cuenta son Sony, Nintendo, Activision Blizzard y Electronic Arts.

También para los metales. El Bloomberg Commodity Index ha subido casi un +55% desde sus mínimos de marzo y recordemos en la anterior crisis se disparó más de +170% desde su punto más bajo en diciembre de 2008 antes de llegar a su punto máximo en febrero de 2011.

Pero también otra alternativa para invertir, por ejemplo en el S&P 500 Dividends Aristocrats Total Return, creado por Standard and Poors en 2005 y que se compone de 53 empresas. En la última década su rentabilidad venció al S&P 500 en más de un 3% anual y tiene menor volatilidad. Lo interesante es que a lo largo del tiempo se ha comportado mejor que el mercado en general cuando había recesiones económicas. Las empresas que forman parte son aquellas que han incrementado sin interrupción su dividendo a lo largo de más de 25 años.

En el siguiente gráfico de FactSet pueden ver cómo el S&P Dividend Aristocrat ha generado retornos más sólidos que S&P 500.

(Artículo escrito el 19 de diciembre)

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.