El recuento de las elecciones USA está acaparando la atención de propios y extraños, de expertos y mercados en general esperando a conocer el resultado final, de momento muy ajustado y discutido, con visos de terminar en los juzgados.

Trump dice estar convencido de haber ganado las elecciones y agradece vía Twitter la participación: «WE ARE LOOKING REALLY GOOD ALL OVER THE COUNTRY. THANK YOU!», cuando el recuento hasta ahora escrutado y publicado no es tan claro. Además, faltaría por contar el voto por correo, para el que los expertos estiman se saldará una mayoría demócrata.

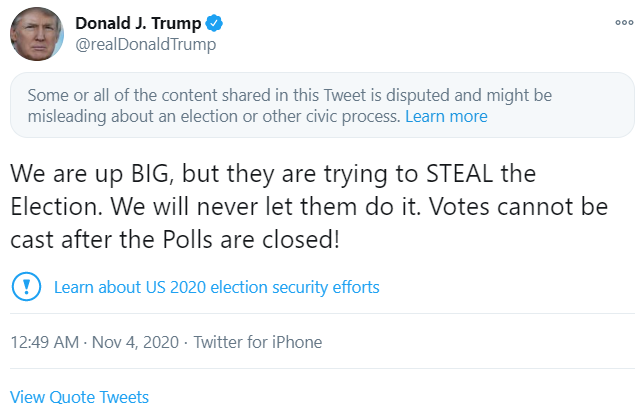

El Sr Trump también ha publicado un controvertido Tweet en el que acusa a sus oponentes directamente de robo y pucherazo electoral. Aunque Twitter lo ha censurado y eliminado, he recogido pantallazo antes de la censura:

La sociedad americana está políticamente más polarizada que nunca en las últimas décadas, las posiciones extremas adoptadas por la gente han sido en buena medida generadas desde los propios partidos, elevando el enfrentamiento pero también la ansiedad al dedicarse a lanzar mensajes apocalípticos ante la posibilidad de victoria del adversario.

Las reacciones de la población son bastante más previsibles de lo que la racionalidad aconseja, la psicología de la masa funciona muy bien ante estímulos y mejor aún, para las diabólicas maniobras de los políticos, si los estímulos contienen posiciones extremas y de tensión.

El «Agitprop» o método de agitación y propaganda, tan empleado por el rebaño político en los últimos tiempos y de manera muy singular en España, es tan antiguo como la humedad pero perverso y peligroso para la paz social. Es juego sucio entre políticos que eventualmente termina en enfrentamientos cada vez más enconados de la sociedad, genera odio.

Muchas armerías americanas han agotado existencias, han vendido millones de armas en las últimas semanas ante el miedo de la gente a lo que pueda pasar cuando, en realidad, el partido que presida el gobierno en la próxima legislatura tampoco dispone de las atribuciones suficientes para alterar tanto como algunos temen el curso normal de los acontecimientos.

El sistema político americano basado en el denominado «check and balance» contiene contrapesos que limitan el poder del gobierno y aunque el color de cada partido se identifica con distintas formas de gestión, en realidad, las diferencias son bastante menores de lo que los políticos tratan de hacer creer.

Es necesaria la aprobación de Congreso y Senado para sacar adelante propuestas legislativas, no existe la férrea disciplina de voto que sufrimos en España y cualquier iniciativa considerada extrema puede encontrarse con el rechazo de la mayoría y nunca convertirse en ley.

Cualquiera que gane las elecciones y alcance el puesto de presidente tendrá que respetar el sistema, la división de poderes y tendrá que buscar apoyos en el Senado y en sus propias filas para pasar cualquier iniciativa legislativa.

La gran división de la sociedad deriva de la dispar percepción de la realidad que tienen los ciudadanos, más que de la verdadera situación de fondo.

Las autoridades monetarias son, sin embargo, quienes sí pueden alterar mucho el curso de los acontecimientos y son personas que nadie ha elegido, no se someten al control ni elección democrática y ni a las mayorías para aprobar medidas de gran calado para el bienestar actual y de futuras generaciones.

Los políticos hace tiempo tiraron tirado la toalla de la rigurosidad y disciplina, han delegado su responsabilidad en los poderes mágicos de los bancos centrales para tapar sus vergüenzas y han olvidado trabajar seriamente para resolver los problemas estructurales, para generar prosperidad y bienestar, seguridad y oportunidades.

Las diferencias de resultados dependiendo del bando o banda que gestione son bastante más estrechas de lo que se intenta hacer creer, cierto que existen sectores beneficiados y otros castigados por el color del partido que presida como también matices sociales o en política exterior pero las tendencias generales se muestran inmutables. Tendencia a tapar los problemas y dejarlos para el próximo presidente, a no aplicar responsabilidad fiscal, a crecer contra deudas… detalles explicados en post recientes.

Visto así, el panorama actual de mercados es aún más curioso y los movimientos de más corto plazo, atendiendo a tweets de Trump o a pronósticos a favor de Biden, son sólo ruido. Lo demás… es la Reserva Federal y su determinación para intervenir en la libre formación de precios de los activos cotizados.

De hecho a pesar de la controversia del recuento, en este momento los índices USA suben con energía en el mercado nocturno, el Nasdaq arriba un +2.3% y el SP500 un 0.5%.

«Don´t figth the FED» es la expresión acuñada en Wall Street para prevenir a los inversores de hacer apuestas contrarias a las intenciones del banco central.

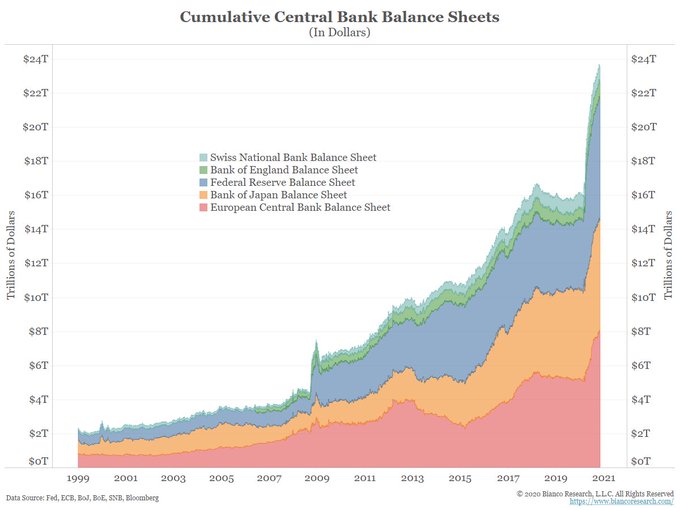

Ciertamente, todo banco central aspira a gestionar unos sistemas de economía y finanzas estables y en crecimiento pero las condiciones no siempre son las deseadas y las decisiones en política monetaria tornan extremas, incidiendo incluso en la formación de precios de los activos cotizados. Vean la marcha del ingente volumen de dinero «fake» creado por los principales bancos centrales del mundo en los últimos años.

Sin la intervención de los bancos centrales o en el caso que nos ocupa de la FED para cubrir los diferenciales de gastos e ingresos del Tesoro USA, financiar los déficit o monetizar deuda, o para intervenir en la libre formación de precios de los activos, es decir, sin «fake money» es seguro que las bolsas se habrían desplomado y los precios de los bonos también haciendo subir significativamente los tipos.

Es seguro, por tanto, que el poder, riqueza y estatus de los políticos, élites y allegados caería en picado y que el gobierno se habría visto en la obligación de remangarse y trabajar en serio para solucionar los problemas de todos que, entonces, también serían los suyos.

Los inversores parecen haber dejado de incorporar en sus modelos la evolución de datos micro o macro, fundamental o técnica, ahora se centran más en las decisiones QE infinito y de añadir liquidez de los bancos centrales o en escuchar al todopoderoso Sr Powell decir que los tipos bajos permanecerán por mucho tiempo, que actuará activando mangueras de liquidez adicionales si lo considera necesario o que el banco que preside no tiene límites para la creación de dinero. Estos son justamente los puntos clave que no dejan de mencionar en sus declaraciones y reuniones del Comité FOMC.

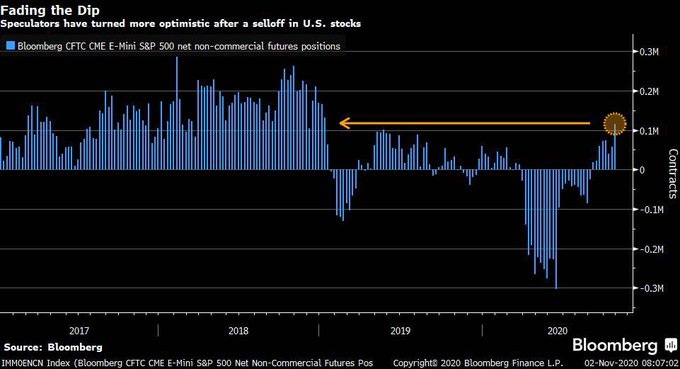

La confianza en la FED es tan férrea, ciega, que el nivel de posicionamiento alcista en el SP500 de los inversores de carácter más especulativo, según Commitment of Traders, ha subido a niveles de enero de 2019

Los inversores o correligionarios creyentes en las doctrinas QE de las autoridades monetarias pueden poner, seguro que terminarán poniendo, en tela de juicio la efectividad de las medidas de liquidez.

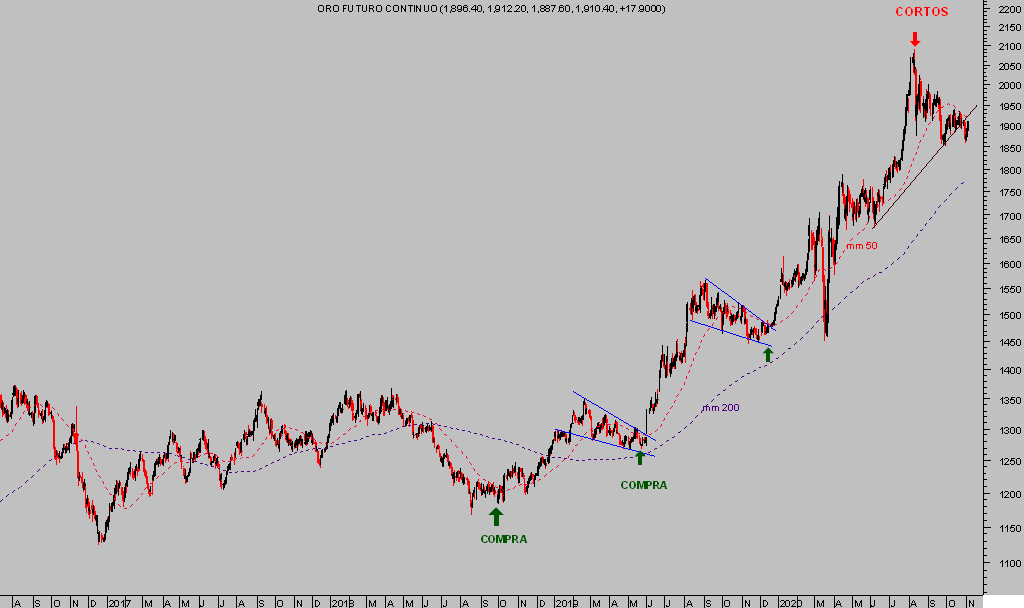

Las dudas, de momento, se manifiestan sólo en algunos activos, como el ORO.

En 1971 el Sr Nixon decidió corromper del todo el sistema al desvincular al Dólar del Oro, la defunción del Patrón ORO se convirtió en el principio del problema que hoy sufrimos, del gasto irresponsable, del despilfarro, de la deuda y del reinado de los Bancos Centrales.

Hace años los inversores comenzaron a desconfiar del credo de los bancos centrales y las soluciones de liquidez masiva, del valor real de las monedas y de su capacidad para mantener el poder adquisitivo en el tiempo, buscan alternativas o refugio en activos como el ORO cuyo aumento de demanda lo ha enviado a cotizar a zona de máximos históricos.

El futuro del ORO es prometedor pero el corto plazo sigue peligroso.

ORO diario.

Llegado el momento, los inversores dudarán también de la racionalidad de invertir sus ahorros en empresas sobrevaloradas, muchas sin beneficios porque el consumo está debilitado y la pobreza creciendo en un país sin crecimiento económico natural.

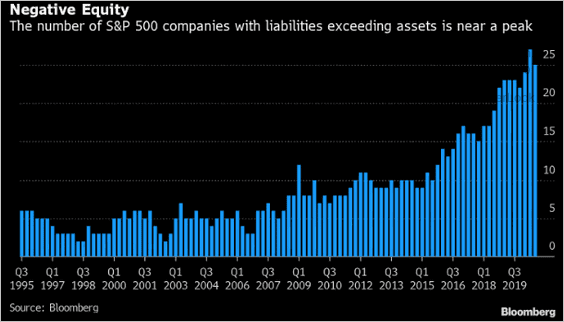

Según informa el FMI, alrededor del 20% de las empresas en Estados Unidos son zombis y las políticas monetarias actuales incentivan la supervivencia y creación de las mismas. Vean el número de empresas del SP500 cuyo pasivo excede al activo:

Los mayores focos de inestabilidad para el futuro de las finanzas son los excesos y las burbujas, es sólo cuestión de tiempo que la fiesta alcista de las cotizaciones llegue a su fin. Determinados factores de mercado, detallados en post recientes, sugieren posibilidades de interés mayor para los inversores.

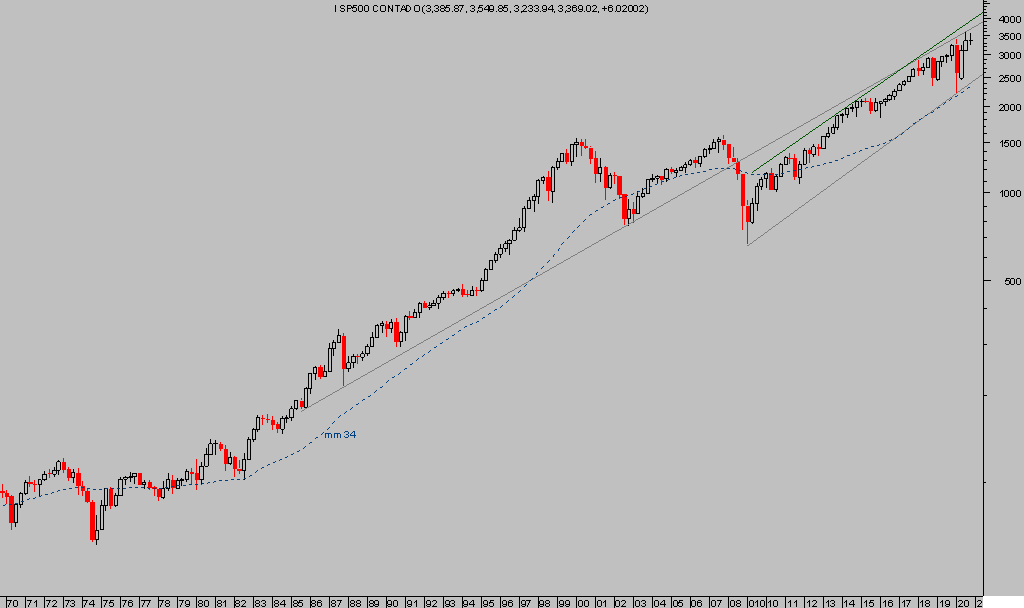

S&P500, trimestre.

La complejidad de mercados recomienda prudencia y emplear criterios de inversión cada vez más selectivos, particularmente ante la rotación sectorial que se presenta para el próximo futuro. Sectores como el tecnológico, energético, salud o bancario sufrirán cambios y generarán interesantes oportunidades pero también dolores de cabeza a quienes lleven el pie cambiado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com