Dos eventos de importancia mayor para los mercados coinciden esta tarde, por una parte la operación roll over o traspaso de posiciones en derivados ante el vencimiento trimestral de este viernes quedará prácticamente finalizada en la sesión de hoy y, por otra, se celebra la reunión del FOMC de la Reserva Federal con los inversores expectantes ante la posibilidad de conocer detalles sobre la nueva postura de la institución monetaria frente a inflación anunciada el pasado 27 de agosto.

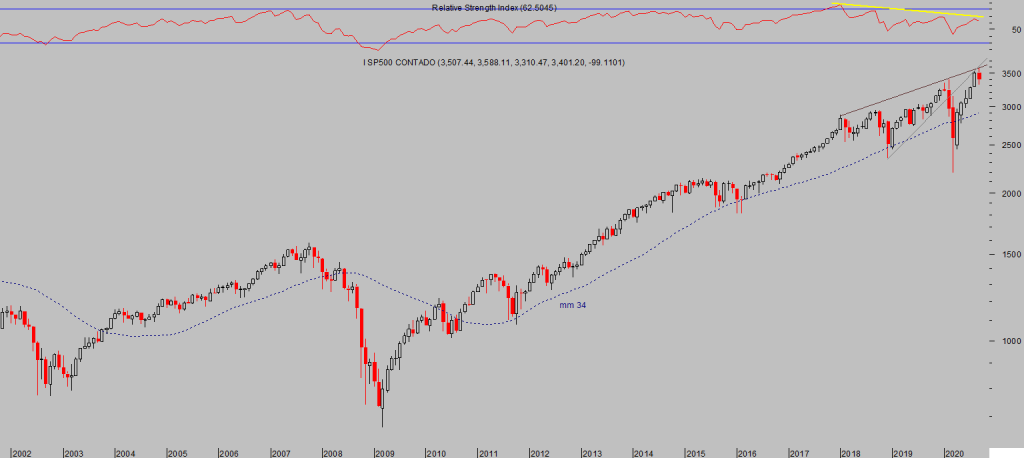

Los mercados reciben a la FED en un estado de agotamiento de la tendencia remarcable, con síntomas de cansancio técnico, divergencias bajistas y posicionamiento muy alcista, después de haber protagonizado un descuelgue de las cotizaciones la semana pasada que podría ser indicio de fin de tramo. Aunque los inversores han recuperado deprisa el mantra «buy the dip».

La estacionalidad es actualmente adversa para los intereses de la mayoría de inversores y factores como el lanzamiento de un nuevo programa de ayudas y subsidios por parte de las autoridades, con el que contaba el mercado para justificar más alegrías alcistas, parece que no llegará.

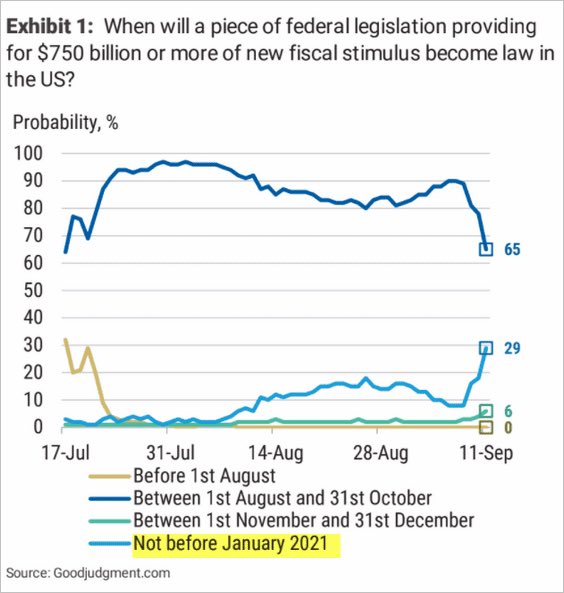

La probabilidad de aprobar un nuevo programa de estímulo fiscal está decayendo y, a menos e 50 días de las elecciones USA, se presenta realmente complicado que demócratas y republicanos alcancen acuerdo alguno.

A finales de agosto, un 90% de analistas de Wall Street contaba con un nuevo programa para antes de noviembre, ahora son sólo el 65% y bajando. Sube el porcentaje que no espera novedades fiscales hasta el próximo año.

Las subidas de las cotizaciones durante el verano y más concretamente durante el mes de agosto fueron fundamentadas, en parte, por los beneficios fiscales y estímulos económicos ahora pospuestos.

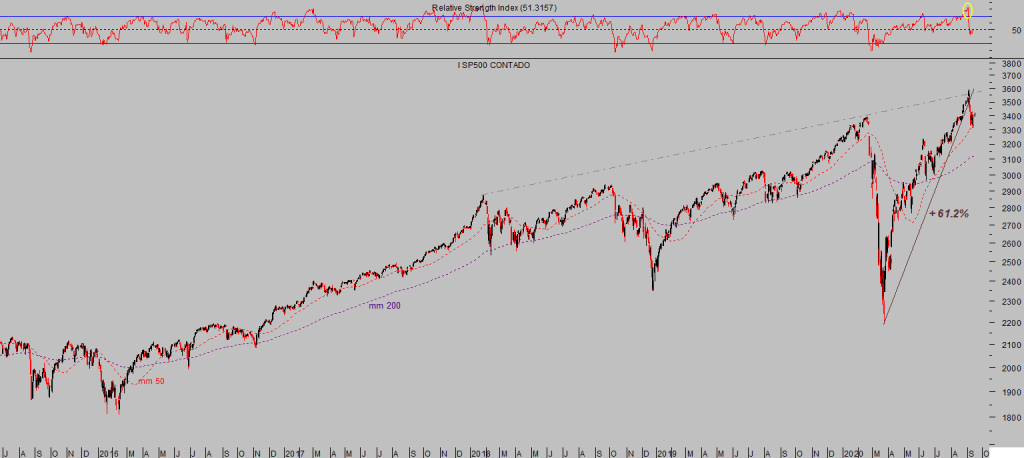

S&P500, diario.

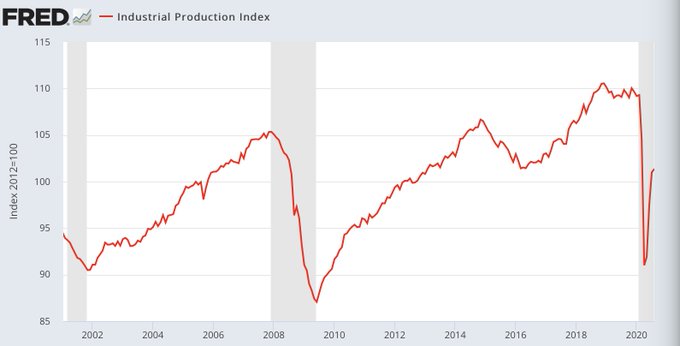

Sin noticias de estímulo fiscal, sin mejora en las relaciones USA-China, lo contrario más bien, sin apenas mejora económica desde junio, ni de beneficios empresariales, el mercado se ha permitido desplegar un rally histórico y conducir las cotizaciones a niveles record.

PRODUCCIÓN INDUSTRIAL USA

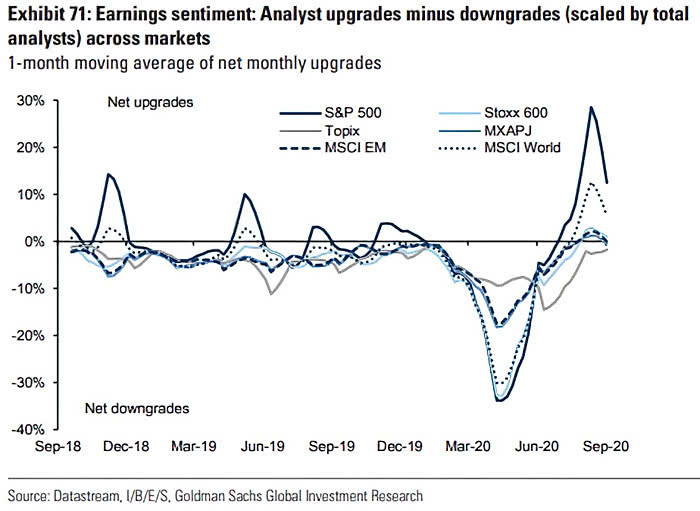

El sentimiento de los analistas respecto de los beneficios corporativos esperados, siendo aún de los más optimistas del mundo para Estados Unidos, también presenta un deterioro significativo desde hace semanas.

La triste realidad de los beneficios empresariales (la mayor caída de la historia en el segundo trimestre confirmando recesión oficial de beneficios y márgenes..) ha sido ignorada por los inversores, las cotizaciones se han disparado de manera tal que sería necesario un incremento del Beneficio por Acción superior a 60% en los próximos 3 años para justificar los múltiplos.

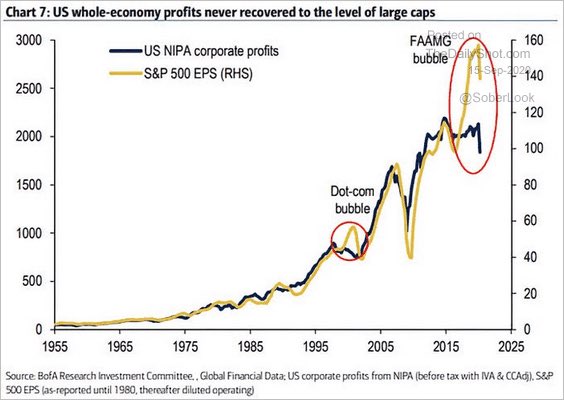

Durante los últimos 4 años los beneficios empresariales han mejorado pero concentrados en sólo unos pocos grandes valores mientras que el agregado del conjunto del mercado nunca ha conseguido remontar los niveles máximos de beneficios alcanzados 5 años atrás.

Durante el periodo de estancamiento general de los beneficios empresariales, en los últimos años las cotizaciones han seguido su curso, alcista por decreto. Desde el año 2016 el SP500 ha recuperado alrededor del +75%.

S&P500, mensual.

La caída de beneficios, márgenes y expectativas es una noticia contraria para los intereses de la economía, del mercado laboral y del bienestar de la mayoría de la población. Gran parte de la tarta de los beneficios acumulados por las empresas en los últimos años no ha llegado los trabajadores que han observado un estancamiento de sus salarios reales prolongado durante cerca de 20 años al tiempo que sus empresas continuaban disfrutando de unos incrementos de beneficios muy notables.

Los trabajadores son quienes consumen, un salario estancado tanto tiempo combinado con el coste de la vida (alimentación, educación o salud) subiendo decididamente supone aumento de la pobreza, del endeudamiento y un panorama de bajo consumo crónico. El consumo aporta cerca del 70% a la formación del PIB y esto explicaría, en parte, que la fase expansiva más larga de la historia USA experimentada durante la pasada década haya sido la más débil desde la Segunda Guerra Mundial.

Los salario estancados y ahora el empleo en niveles disparados suponen caída del consumo y de PIB, pero también de la actividad económica general y de los beneficios empresariales.

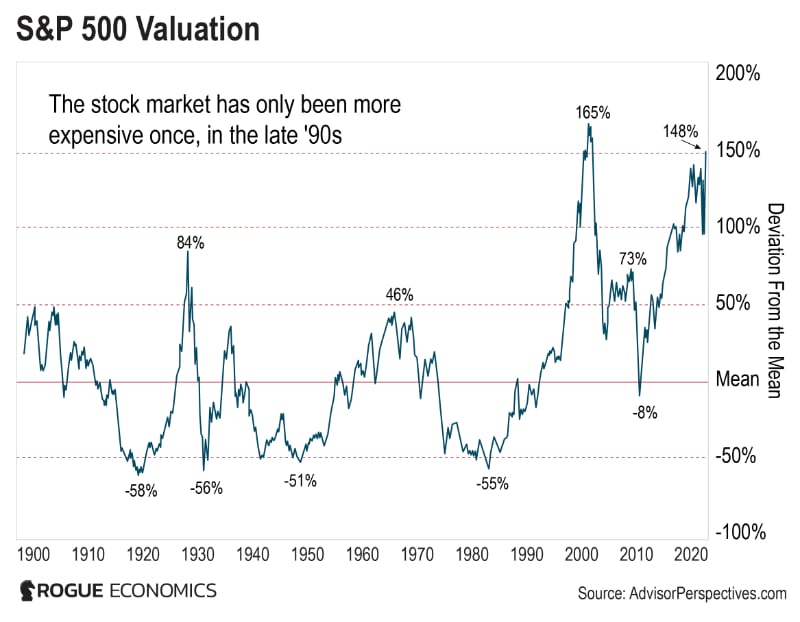

Las alzas de las cotizaciones simultaneadas con el desplome de los beneficios en los últimos meses han deteriorado adicionalmente los elevados niveles de valoración, el mercado ha subido vía, según denominan los expertos, «expansión de múltiplos».

Los distintos testigos y ratios de valoración presentan lecturas excesivas, los niveles de PER, el valor en libros, relación de la cotización con las ventas o con el PIB han alcanzado lecturas extremas en términos históricos.

Analistas de Advisor Perspectives han elaborado un índice compuesto incluyendo diversas métricas y ratios de valoración que resumen la situación en un sólo indicador que mostramos en el gráfico siguiente.

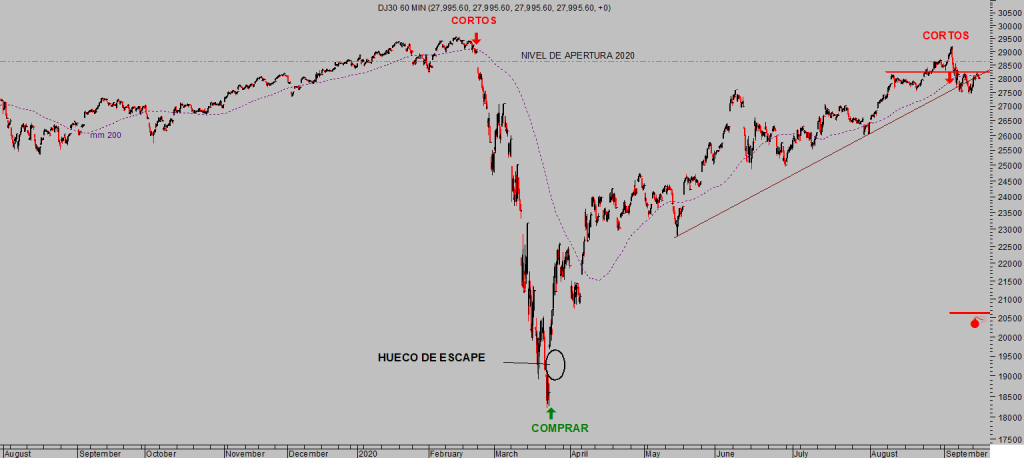

Las imágenes gráficas de los distintos índices contienen gran información acerca de la situación, fortaleza y perspectivas de las bolsas. Los análisis de volatilidad también, tal como expone el post de ayer, y en conjunto aportan información realmente interesante y valiosa para un entorno convulso como el que previsiblemente depara al mercado en el próximo futuro y para el que mantenemos dispuesta operativa de riesgo limitado y potencial muy favorable.

DOW JONES, 60 minutos.

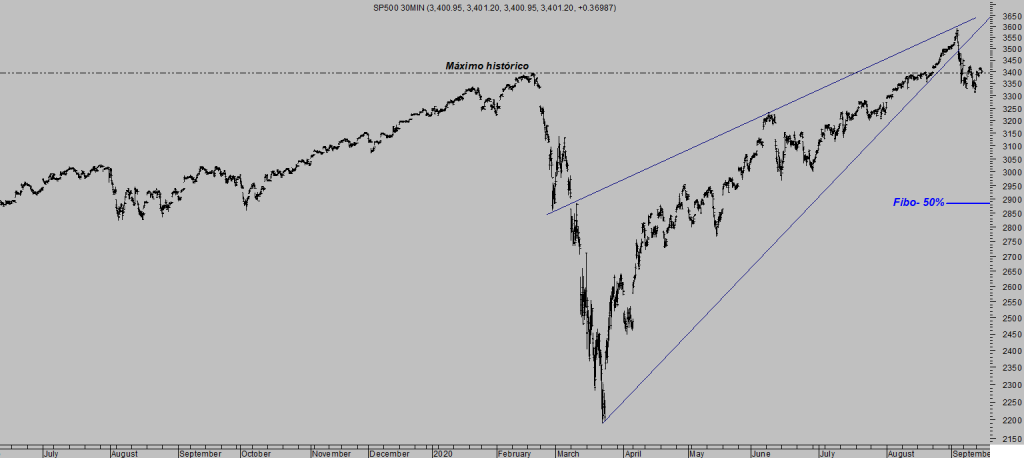

S&P500, 30 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com