Alzas generalizadas en los mercados de renta variable europeos en la semana, a excepción del Ibex 35, que registraba una ligera caída en la semana por la debilidad del sector bancario y turístico. Santander y BBVA concluyen la semana con caídas de más del 4%, mientras que en Wall Street la tecnología ha firmado su peor semana desde marzo. El índice Fang+, que engloba a las diez mayores tecnológicas de Wall Street también marcó el peor registró semanal desde marzo.

El balance semanal y anual queda de la siguiente manera (primero la semana y después el año:

– Ibex: -0,67%/-27,29%

– Eurostoxx 50: +1,69%/-11,46%

– Cac: +1,39%/-15,79%

– FTSE: +4,02%/ -20,02%

– Dax: +2,80%/-0,35%

– Swiss: +2,82%/-1,67%

– Nikkei: +0,87%/-1,06%

– Hang Seng:-0,78%/-13,08%

– S&P 500: -2,51%/+3,41%

– Dow Jones: -1,66%/-3,06%

– Nasdaq: -4,06%/+20,96%

El sentimiento semanal de los inversores (AAII) arroja los siguientes números:

* Alcistas: 23,7% (-7,1% respecto la pasada semana).

* Neutros: 27,8% (+0,4% respecto la pasada semana).

* Bajistas: 48,5% (+6,7% respecto la pasada semana).

El selectivo español, como la cosa no varía, puede terminar el balance del año con la mayor brecha histórica frente a la Bolsa europea. Y es que de momento la diferencia entre el Ibex 35 y el Stoxx 50 es de 15 puntos porcentuales (en el 2012 llegó a ser de 18 puntos y en 2019 de 13 puntos). No ayuda las fuertes caídas de los bancos (con Banco Santander) y BBVA superando el 50% y alcanzando mínimos de casi 30 años) y otros valores del sector turístico con caídas similares.

El Nasdaq tardó sólo 3 días en pasar de un nuevo máximo a una corrección de -10 %, pero calma, porque las otras correcciones anteriores históricamente tuvieron rendimientos fuertes y favorables un año después. Revisando las otras 11 correcciones que tuvieron lugar en menos de un mes, los retornos futuros fueron en realidad bastante más fuertes 10 de 11 veces seis meses después de la corrección y subieron un 23% de media. Es cierto que 1 mes después el rendimiento medio fue de -0,24%, pero luego cambia la cosa, 3 meses después es +5,28%, 6 meses después +23,65% y 1 año después +23,72%.

El Nasdaq 100 bajó más del 8% en septiembre, la última vez que bajó tanto en un año fue en el 2008. Entre los sectores, la tecnología ha liderado la caída con -8,7% seguido por la energía que ha bajado un -5.

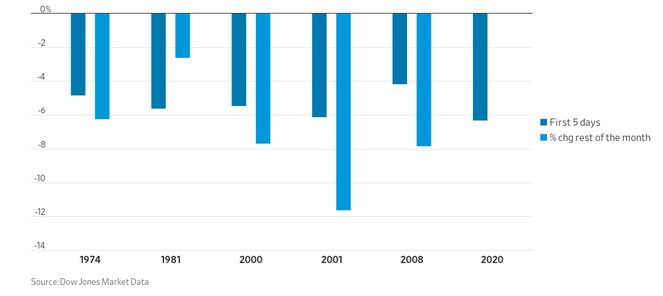

Un dato a tener en cuenta es que históricamente el Nasdaq ha tenido 5 septiembres desde el año 1974 en los que cayó por lo menos un -4% y en 4 de esas 5 ocasiones (los años 1974, 2000, 2001 y 2008) había caído en los 5 primeros días operativos, al igual que ha sucedido en este septiembre de 2020.

A destacar que por primera vez desde la era de las punto.com, el Nasdaq 100 sufrió una corrección del 10% en una semana sin superar su media móvil de 100 días.

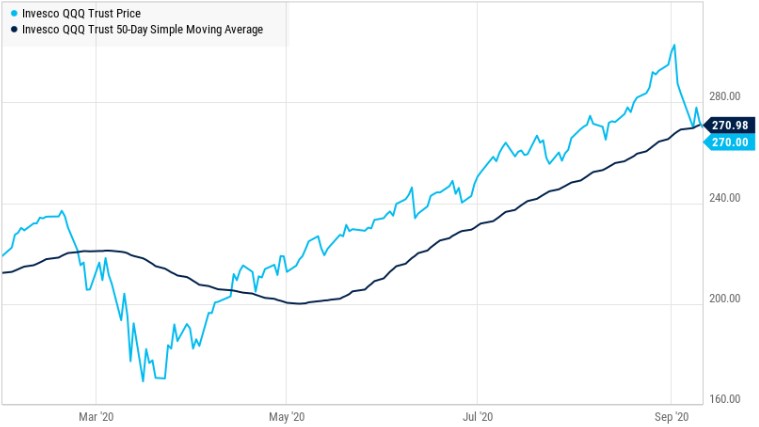

Otro dato más es que el ETF del Nasdaq 100 cerró por debajo de su media móvil de 50 días por primera vez desde abril, terminando una de las carreras más largas de su historia.

La cuestión es que muchos valores tecnológicos, así como el propio índice Nasdaq estaban sobrecomprados como se puede apreciar en el gráfico, con lo que entra dentro de lo normal que asistamos a recortes. Es más, cuando se viene de una subida tan fuerte y vertical, las correcciones tienden a ser también de cierta intensidad. La tendencia alcista principal sigue vigente.

Por su parte, el S&P 500 pasó después de 2 días de tener el mejor comienzo de un mes de septiembre en 10 años al peor comienzo del mes después de 5 días desde 1987.

Incluso con un descenso de casi el 7% en pocos días, el S&P 500 se las arregló para mantenerse firme por encima de su media móvil de 50 días, algo no visto desde 1934.

Algunos de los mayores ganadores de este año se llevaron la peor parte de las ventas. Apple que subió casi un 80% en los primeros ocho meses, borró de un plumazo un 7,4%. Tesla cayó un 11%, recortando su ganancia en 2020 al 345%. Una vez más, ambas acciones se mantuvieron por encima de sus respectivas medias móviles de 50 días.

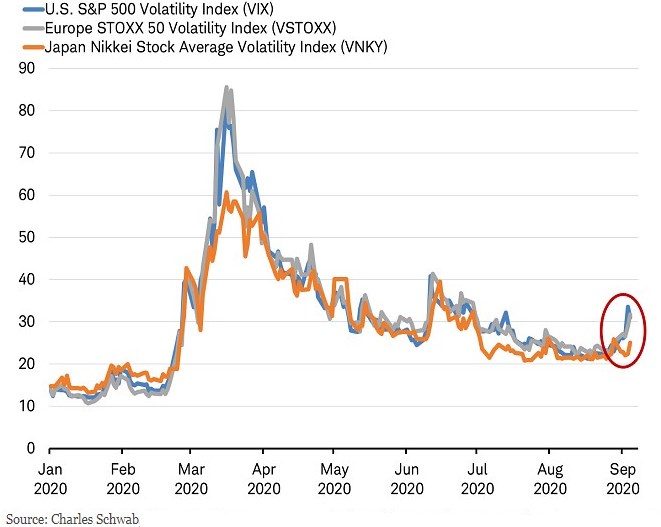

Mientras, la volatilidad se mantiene por encima de la zona clave de 20 prácticamente en todos los mercados. En el siguiente gráfico se puede ver la comparativa de los índices de volatilidad del S&P 500 (VIX), del Eurostoxx 50 (VSTOXX) y del Nikkei (VNKY).

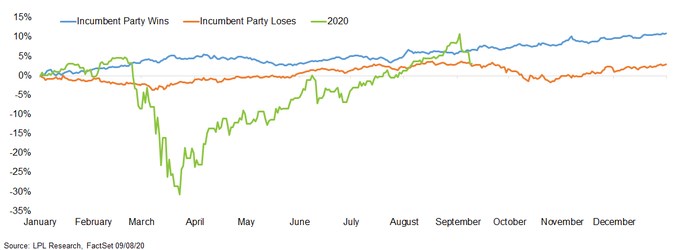

Históricamente, si el presidente en ejercicio en la Casa Blanca va a perder, las acciones comienzan a debilitarse ahora mismo. Y es que desde 1928, cuando el S&P 500 sube durante los tres meses previos a las elecciones (que son el 3 de noviembre), el candidato que aspira a la reelección casi siempre gana. Una regla que acierta el 87% desde 1928 y el 100% desde 1984. Y al contrario, si el S&P 500 cae en esos tres meses gana el candidato aspirante.

En las divisas, la libra perdió los 1,28 dólares en medio de los temores sobre la falta de acuerdo entre Londres y Bruselas sobre el Brexit.

El repunte del euro, que ha alcanzado su nivel más alto en dos años, está poniendo nervioso al Banco Central Europeo con una subida del 10% desde marzo. Pero la entidad sugirió que no tiene previsto intervenir en el mercado de divisas y ha mantenido sin cambios su política monetaria pese a la presión al alza de la divisa comunitaria. Ha mejorado la previsión del PIB para este año de -8,7% a -8% y mantiene sin cambios en el mínimo histórico del 0% los tipos de interés. La moneda cayó durante seis días consecutivos hasta el martes por debajo de 1,18 dólares, aunque es una realidad que es más probable ver que se negocie por encima de 1,22 dólares en los próximos tres meses, que por debajo de 1,14 dólares.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.