A pesar de la extraordinaria turbulencia que los inversores han soportado este año, las Bolsas mundiales no lo han hecho del todo mal. El índice MSCI World, como referencia de las acciones mundiales, se encuentra a solo un 4% de sus máximos históricos. En Wall Street, por ejemplo, el Nasdaq ha marcado un nuevo récord y el S&P 500 está justamente por debajo. Pero hay voces que aconsejan prudencia por los niveles alcanzados. Doug Ramsey, el director de inversiones de The Leuthold Group, está señalando una serie de razones por las que el próximo cierre récord puede no ser del todo motivo de celebración.

Para empezar, cita a los campeones indiscutibles de este movimiento al alza: las grandes acciones tecnológicas que estaban perfectamente posicionadas para vender sus productos y servicios a un mundo físicamente distanciado. Pero incluso este impulsor de la demanda fundamental detrás de su buen comportamiento no es suficiente para ocultar lo caro que se han vuelto sus acciones y cuán dependiente se ha vuelto el mercado en general de su destino.

«Dadas las valoraciones todavía elevadas de los blue chips y el sentimiento cada vez más eufórico, creemos que cualquier ruptura por encima de ese máximo será decepcionante, si no una ‘trampa’ potencialmente histórica», dijo Ramsey en una nota reciente a clientes.

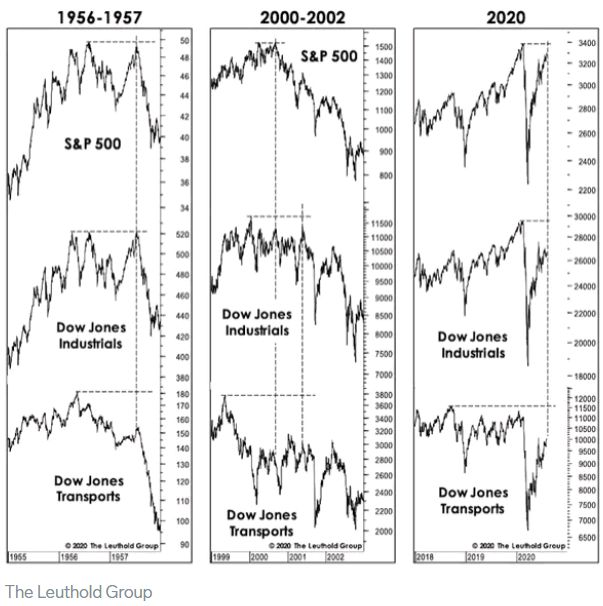

Encontró dos casos históricos en los que las acciones se giraron a la baja con fuerza después de estar centro de un 2% de su máximo histórico.

El primero fue en julio de 1957, cuando el S&P 500 estuvo a una distancia sorprendente del récord al que había ascendido casi un año antes.

La segunda tuvo lugar en 2000, cuando el índice intentó alcanzar un nuevo máximo seis meses después de su máximo de marzo. Lo que siguió fue el infame colapso de las punto com.

Los estudiosos de la historia del mercado se apresurarán a señalar que las acciones tecnológicas de hoy, a diferencia del año 2000, están dando buenos resultados empresariales. Seguramente, los sólidos beneficios y los balances generales saludables justifican al menos parte de sus altas valoraciones.

Pero para Ramsey, estos hechos por sí solos no anulan las otras razones por las que los inversores del mercado de acciones deben actuar con cautela.

Preocupaciones además de las valoraciones de las grandes tecnologías:

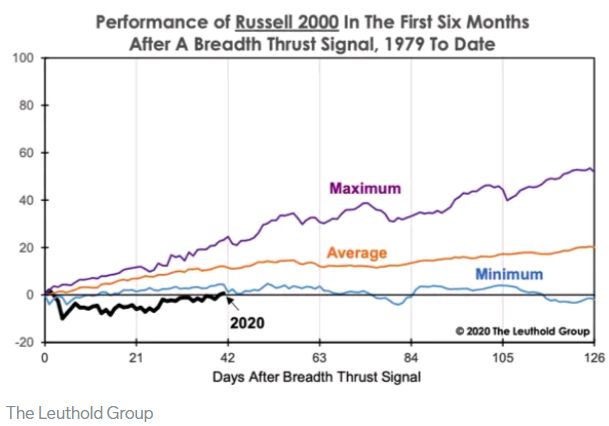

Un indicador técnico que hace dar una señal de advertencia en su radar es la amplitud de empuje. Es un indicador del impulso del mercado que se expresa a través de un promedio móvil de 10 días de la relación entre las acciones que suben y las acciones totales en un determinado mercado.

Esta señal técnica se disparó con un retraso después del desplome de marzo porque muchas de las acciones cíclicas que suelen sacar al mercado de las recesiones en realidad se retrasaron en las primeras etapas de esta recuperación. No fue hasta mediados de mayo cuando volvieron a subir y activaron la señal de amplitud.

Como muestra el gráfico a continuación, el Russell 2000, estrechamente vinculado a las fluctuaciones en la economía nacional debido a su preponderancia de empresas más pequeñas, está anormalmente débil en comparación con otras confirmaciones de esta señal desde 1979.

Por un lado, esto sirve como una prueba más del dominio absoluto de las acciones tecnológicas de alto crecimiento, y muestra el estado de «el ganador se lo lleva todo» que disfrutan.

Sin embargo, Ramsey sigue preocupado por el mensaje que están enviando las partes no tecnológicas del mercado. Los grupos cíclicos tradicionales que normalmente se comportan mejor simplemente no muestran esta vez el mismo comportamiento. Esos grupos incluyen S&P Financieras y el Dow Jones de Transportes.

Por el contrario, las acciones de las grandes tecnologías han subido tanto que su futuro potencial alcista podría ser complicado, incluso cuando los sectores que fueron diezmados por la pandemia comienzan a normalizarse. Y ahí está la trampa de la que advierte Ramsey.

Carlos Montero

La Carta de la Bolsa