El dólar estadounidense se ha debilitado recientemente. Salvo alguna clase de colapso, un dólar más débil debería ser positivo para las acciones. El índice DXY del dólar estadounidense, una medida de la moneda frente a una cesta de seis principales divisas, ha caído a un mínimo de dos años. Eso se produce después de alcanzar un máximo intradiario de más de tres años el 22 de marzo, justo cuando las acciones mundiales alcanzaban su nivel más bajo durante lo peor de la pandemia del coronavirus.

A medida que el dólar se debilitaba, las acciones se recuperaron. Saber exactamente qué hacer con los movimientos del dólar puede ser confuso para los inversores. Después de todo, un dólar más débil generalmente se considera positivo para la economía de EE.UU. y para las grandes multinacionales que registran una gran parte de los ingresos en el extranjero, pero que soportan la mayor parte de sus costos en casa. Sin embargo, las acciones han tenido un buen desempeño durante los recientes mercados alcistas en dólares, lo que ha reflejado la fortaleza de la economía de EE.UU. en relación con el resto del mundo.

Y un dólar más débil no es necesariamente bueno para las acciones si refleja grandes problemas en el frente interno.

La semana pasada, tanto el dólar como la renta variable perdieron terreno, y la moneda no pudo obtener gran parte de los flujos hacia los activos refugio por un brote de tensiones entre Estados Unidos y China.

Pero a largo plazo, el dólar y las acciones han exhibido una ligera correlación negativa, lo que significa que un dólar más débil ha sido marginalmente bueno para las acciones. Desde 1973, la correlación entre el índice del dólar ponderado por el comercio y el S&P 500 mensualmente es de -0.2, dijo Jeffrey Schulze, estratega de inversiones de ClearBridge Investments.

Sin embargo, esa relación inversa ha sido mucho más fuerte recientemente. Desde 2000, coincidiendo aproximadamente con la incorporación de China a la Organización Mundial del Comercio, la correlación ha sido de -0.35, dijo Schulze.

Mientras tanto, lo importante es recordar que el rendimiento de cualquier moneda refleja lo que los participantes del mercado piensan de las perspectivas de una economía en particular frente a otras.

«Un dólar más débil no necesariamente refleja una economía estadounidense débil sino que refleja una economía global más fuerte en términos relativos«, dijo Schulze. Si bien eso no significa la ruina para las acciones estadounidenses, es probable que tengan un rendimiento inferior al de sus contrapartes globales en los próximos seis meses, dijo.

Las acciones estadounidenses pueden ser particularmente vulnerables al bajo rendimiento frente a Europa, donde la pandemia de COVID-19 parece permanecer en gran medida bajo control. También los políticos europeos finalmente pudieron reunirse la semana pasada y acordar un hito importante en forma de un gasto masivo y un plan de rescate, mientras que el Banco Central Europeo ha sido agresivo en la entrega de estímulo monetario.

El euro, que se tiene una ponderación de aproximadamente del 19% frente al dólar en el índice ponderado por el comercio, se ha disparado, aumentando un 1.8% en la última semana para negociarse en un máximo de 10 meses por encima de $1,16.

De hecho, el fortalecimiento del euro, que subió un 3,6% en julio, continuó repuntando incluso cuando las acciones estadounidenses y globales terminaron la semana con una nota bajista. Esto puede ser una señal de que los inversores están comenzando a ver el euro a través de un prisma diferente, posiblemente considerándolo como la próxima moneda refugio, dijo Paresh Upadhyaya, director de estrategia cambiaria de Amundi Pioneer.

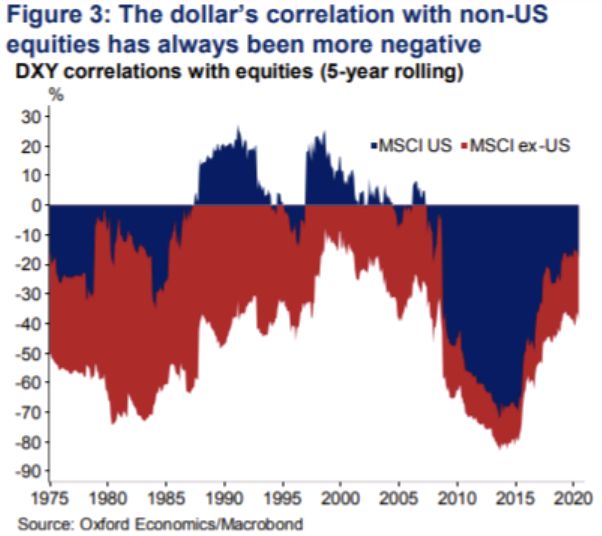

El caso del peor comportamiento de EE.UU. también está respaldado por una mirada a la correlación negativa entre el dólar y las acciones no estadounidenses, que es más fuerte que la relación entre la moneda y las acciones estadounidenses, dijo Gaurav Saroliya, director de estrategia macro de Oxford Economics.

Algunos economistas han advertido que el dólar podría caer de manera rápida e inquietante, erosionando rápidamente su condición de moneda de reserva mundial y provocando un terremoto a través de los mercados financieros a medida que Estados Unidos lucha por controlar la pandemia Covid-19.

Saroliya argumentó que es poco probable que el dólar sufra un escenario tan sombrío, señalando que la moneda ha experimentado mercados bajistas anteriores en la década de 1970, finales de la década de 1980 y mediados de la década de 2000, mientras se comportaba como la moneda de reserva preeminente del mundo.

«Lejos de ser desestabilizadores para los mercados y la economía mundiales, esos episodios fueron bastante positivos para el crecimiento», dijo, y señaló que el vínculo inverso entre el dólar y el crecimiento económico global ha existido durante la mayor parte de la era de los tipos de cambio libres desde la década de 1970, mientras que los períodos de rápida apreciación del dólar han sido más una amenaza para la estabilidad financiera mundial que las grandes caídas del dólar.

El comportamiento del dólar durante el apogeo de la crisis del mercado mundial generado por la pandemia a principios de este año subrayó el papel de la moneda como refugio.

Nicholas Colas, cofundador de DataTrek Reseach, señaló que el índice del dólar ponderado por el comercio alcanzó su punto máximo el mismo día en que el S&P 500 tocó fondo tanto en la crisis financiera de 2008-09 como en el pánico del coronavirus a principios de este año. El 9 de marzo de 2009, el índice cerró en 106.01, un nivel que no volvió a alcanzar hasta 2015, dijo, mientras que el índice alcanzó un máximo histórico de 126.47 el 23 de marzo de este año. Desde entonces ha caído más del 5%.

La conclusión es que «un dólar más débil es la confirmación de que los inversores globales sienten que lo peor de la crisis de COVID ha pasado y valida la recuperación de las acciones frente a los mínimos de marzo», dijo Colas. «En otras palabras, no te preocupes de que un dólar más débil sea una señal de advertencia acerca de un repentino descenso de las acciones. La historia da testimonio de lo contrario.

Carlos Montero

La Carta de la Bolsa