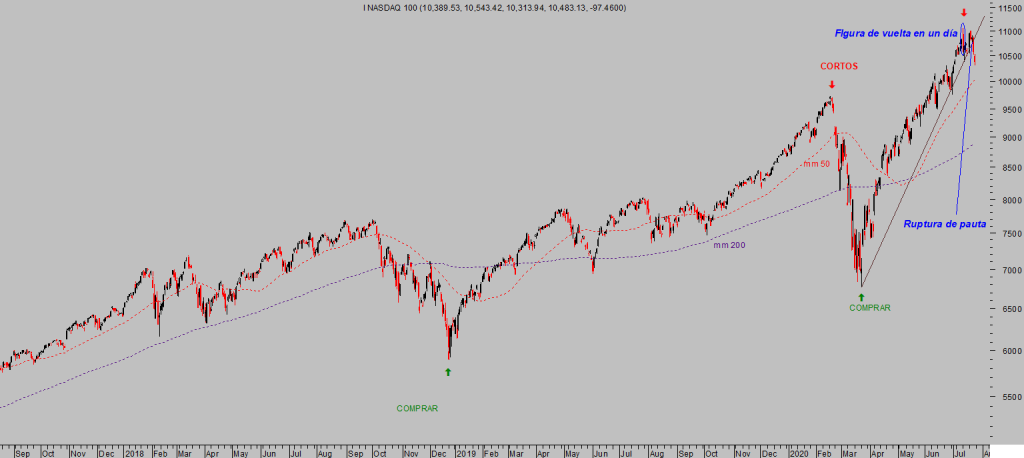

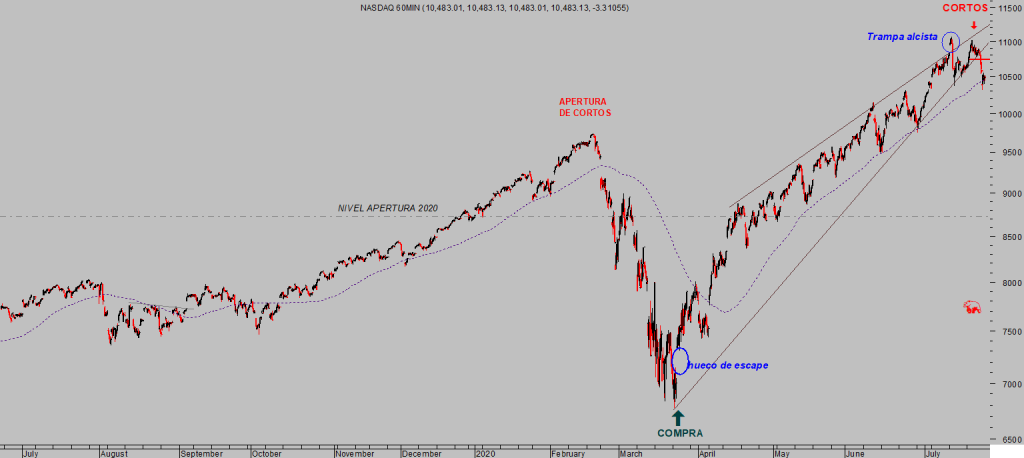

Comienza la última semana de julio entre un torrente de noticias, informaciones a publicar y eventos de gran importancia para los mercados financieros, máxime ahora que la semana pasada sucedieron reseñables hechos técnicos que pueden comprometer el futuro de las bolsas, como la quiebra de pautas alcistas de las últimas semanas en algunos de los principales índices USA.

NASDAQ-100, diario.

Desde el deterioro de las relaciones USA-China tras el cierre de consulados, pasando por el persistente aumento de contagios COVID, la publicación de datos macro relevantes (en USA como los pedidos de bienes duraderos o el PIB del segundo trimestre), celebración de la reunión del Comité de Mercados Abiertos -FOMC- de la Reserva Federal o la presentación de resultados empresariales de gigantes tecnológicos y bancarios. Si olvidar las deliberaciones en el Congreso USA para extender el programa de ayudas a los desempleados por COVID.

Todo lo anterior en un entorno técnico de mercado realmente delicado y en una estacionalidad poco constructiva para el comportamiento de las bolsas.

NASDAQ-100, 60 minutos.

El Sr Trump, como de costumbre, resta importancia al acuerdo o tregua comercial firmada con China a principios de este año indicando la menor importancia que hoy otorga a aquel hito, entonces fue vendido como la salvación y semilla de progreso aunque apenas se han cumplido los términos del acuerdo tal como se ha venido siguiendo y analizando en estas líneas.

- «U.S.-China trade deal… means less to me now than it did when I made it.”

Las relaciones entre ambos gigantes se han erosionado por completo, como cabía esperar a tenor de la falta de cumplimiento del acuerdo o de la escalada de tensión verbal y fáctica en las últimas fechas, y se avecina un futuro de encontronazos, más que nuevos encuentros, cuyos efectos económicos no deberían pasar desapercibidos, tampoco los financieros.

La economía americana ha evolucionado positivamente durante la última década, una fase expansiva que siendo la más prolongada de la historia ha sido también la más débil y dependiente de la deuda desde la Segunda Guerra Mundial.

En lugar de generar riqueza y mejora para el conjunto de la sociedad, ha creado diferencias históricas entre clases sociales, más pobreza por abajo y riqueza obscena por arriba, la denominada clase media ha subsistido pero perdiendo capacidad y potencial va reduciendo paulatinamente su presencia.

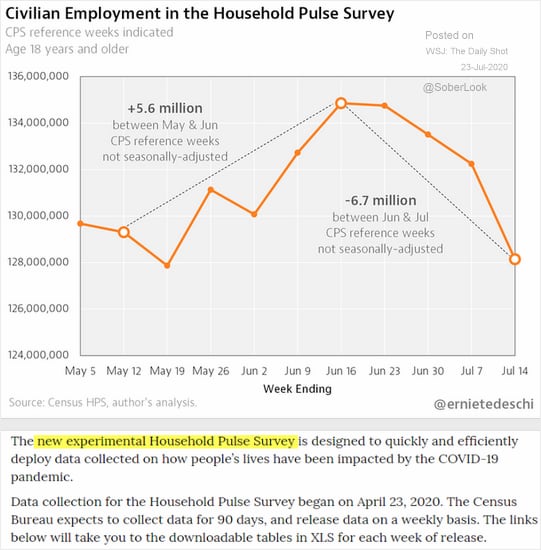

Es interesante observar la gran distorsión creada entre la economía real y mercados, también manifiesta a través de las encuestas de sentimiento y opinión de los ciudadanos.

Mientras que las encuestas del consumidor apenas reflejan las ilusiones en V para la recuperación económica y temen por su empleo y condiciones económicas actuales y más aún las futuras, revelan preocupación, o, por ejemplo, la del Census Bureau «Household Pulse Survey» sugiere que la recuperación del mercado laboral del post confinamiento se detuvo a mediados de junio y desde entonces estaría de nuevo empeorando…

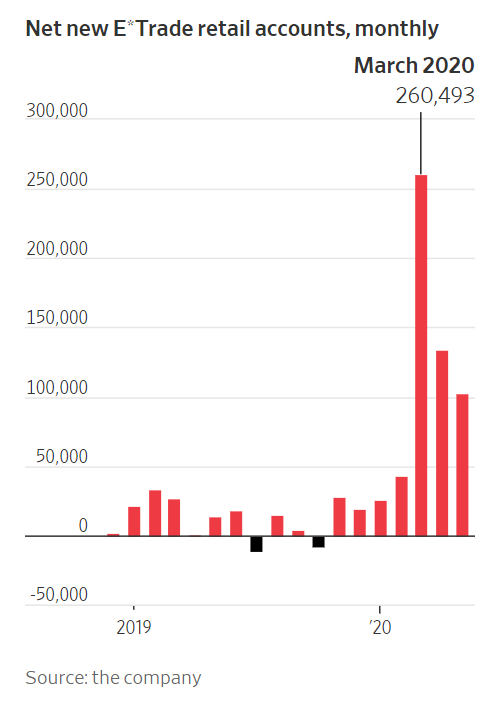

… los mercados financieros disfrutan de una fase de fantasía animada, por las autoridades, y los inversores encantados con asumir riesgos reflejan en las encuestas, así como en el posicionamiento, sentimiento positivo y optimista (detalles analizados en post recientes). Muchos habrán rentabilizado las ganancias de las últimas semanas y otros muchos estarían aún ansiosos por ganar, deseando entrar comprando activos de riesgo bajo la simple y perversa atracción del miedo a perderse la siguiente subida (FOMO o Fear of Missing Out).

Vean la marcha de apertura de cuentas de trading entre particulares, recuento mensual:

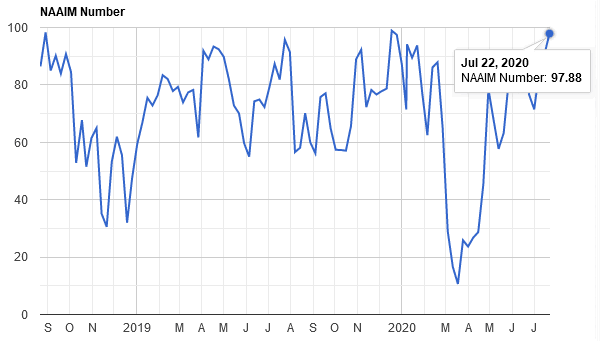

La última actualización de NAAIM o National Association of Active Investment Managers muestra la súbita recuperación de los ánimos de los inversores, habiendo alcanzado referencias extremas y de máximos que estuvieron presentes a principio de año, antes de la llegada del virus maldito.

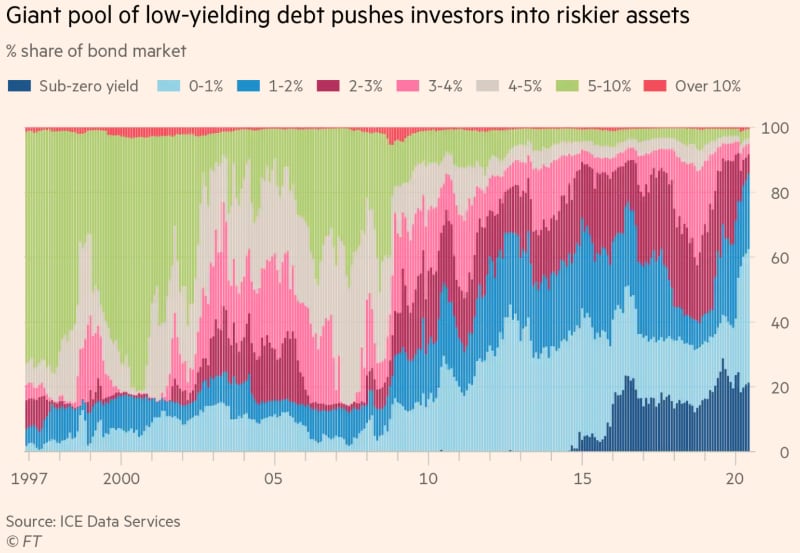

Las enormes bolsas de deuda creadas durante años para estimular la economía y monstruosa creación de los últimos meses para rescatar a los mercados, son dignas de una consideración seria lo que la sitúa en un plano alejado de lo que tantos expertos, instituciones y autoridades pretenden hacer creer.

La deuda se paga, la deuda resta potencial de crecimiento futuro, reduce la productividad y el crecimiento normal de salarios, debilita al emisor y convierte en frágil cualquier sistema, económico, financiero o bancario.

La ingeniosa idea de comprar crecimiento económico y también problemas financieros con deuda sólo podía prosperar bajo un sistema de políticas de tipos de interés 0 (ZIRP o Zero Interest Rate Policy) y de mercados secundarios de deuda intervenidos para aplacar cualquier reacción adversa que pudiera elevar la rentabilidad.

Cerca de $13 billones de dólares de deuda global ofrece rentabilidad negativa y alrededor de un 63% de la deuda global está por debajo del 1%. La rentabilidad real, descontada la inflación, de aproximadamente el 80% de la deuda es negativa.

Desesperación es un término amable para describir lo que está ocurriendo. Los ahorradores sufren la represión financiera o eliminación de la retribución a su esfuerzo y a sus previsiones de futuro, a sus ahorros, y se ven obligados a buscar rentabilidad en otros activos, de riesgo naturalmente.

Riesgos que muchos desconocen, no todos entienden ni saben medir adecuadamente. Algunos rebasan la barrera del sentido común y apuestan sus ahorros a la riqueza que presuponen con gran codicia les brindará la inversión en activos de riesgo.

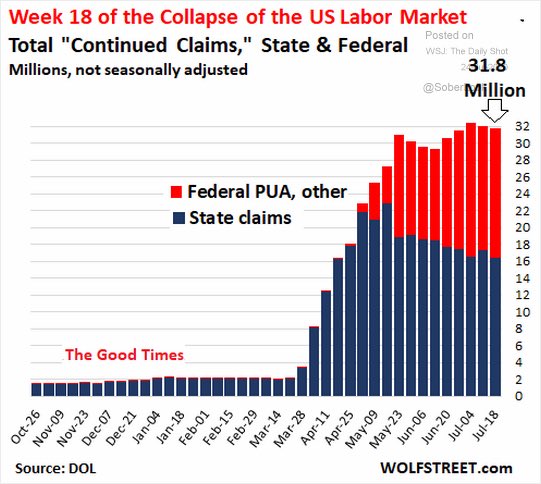

Mientras tanto, la crudeza de la realidad económica continúa en la semana número 18 del colapso del mercado de trabajo y de las expectativas de millones de personas hoy aún dependientes de subsidios especiales. Vean el número de personas, millones, recibiendo algún tipo de ayuda bien por desempleo o bien asociada a los programas de ayuda COVID.

Éstos últimos (señalados en rojo en el histograma siguiente) serán ampliados, presumiblemente, esta semana por el Congreso. Quizá limitados a $400 frente a los $600 del programa actual para tratar de evitar el incentivo a no trabajar ni buscar empleo que supone un sistema subsidiado en exceso. Veremos!.

La batalla comercial y en general las relaciones USA-China empeoran, la pandemia se extiende, los datos micro y macro se deterioran, los programas de rescate y déficit se disparan y la Reserva Federal continúa tratando de gestionar la situación comprando una supuesta estabilidad contra deuda.

El balance ronda los $7 billones pero crecerá, la FED ha pasado de ser el garante de último recurso al comprador de primer orden de activos de deuda soberana y corporativa, de camino hacia el objetivo inicial establecido hace meses en las inmediaciones de los $10 billones.

El presidente de la FED de Dallas, Sr. Kaplan, fue preguntado la semana pasada por las políticas monetarias MMT y entre sonrisas reconoció que se trata de un experimento en tiempo real y recordó que el déficit creciente provocará el reconocimiento. No es gratis: «We are doing a real time experiment” “there’s a reckoning that comes with running higher deficits. It’s not free«.

La deuda se paga, aunque no siempre de la manera en que un hipotecado o en general cualquier endeudado con el banco está acostumbrado. Los gobiernos pueden y de hecho suelen intentar otras vías, como expone el post del pasado jueves, con diversos efectos sobre el ahorro, las inversiones y riqueza de la población.

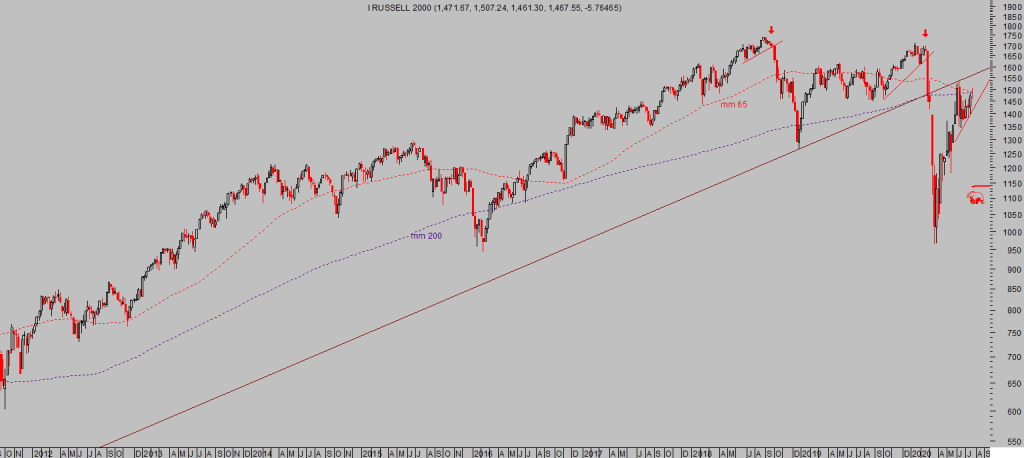

El comportamiento de las bolsas durante las próximas semanas será crítico, el viernes cierra la semana y concluye el mes de julio en un entorno técnico sumamente comprometido, las lecturas técnicas de los distintos índices aportarán información muy relevante acerca de las posibilidades de futuro de las bolsas.

RUSSELL-2000, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com