Llega la presentación de resultados de la banca española, con lo que nos vamos a centrar hoy en el Santander y BBVA.

Para Santander, en el segundo trimestre podría esperarse un beneficio entorno a 700-720 millones de euros, lo que supondría casi un 50% menos que hace un año, pero más de un 100% superior al trimestre anterior. En lo referente a las provisiones por insolvencia, si bien en el primer trimestre fueron de 4.300 millones de euros, en ésta ocasión se vería reducida a 3.400-3.500 millones.

En lo que respecta al BBVA, no sería descartable ver un beneficio de 580-590 millones de euros en el segundo trimestre del año.

Una posibilidad que está sonando cada vez con más fuerza es que tanto Santander como BBVA podrían renunciar a presentar beneficios en el segundo trimestre para poder incrementar las provisiones con el fin de intentar mitigar en la medida de lo posible los efectos del coronavirus.

Y es que, si bien es cierto que en el primer trimestre ambos bancos destinaron dinero para contrarrestar los efectos perniciosos del Covid-19 (Santander 1.600 millones de euros y BBVA 1.400 millones), también lo es que la perspectiva de la economía de nuestro país empeora sustancialmente, con lo que el riesgo real de un aumento importante de la morosidad está presente, sin olvidar que en países de América donde las dos entidades tienen una exposición relevante (Brasil, México, EE.UU.), la pandemia aun no ha tocado techo y también causará estragos.

Ya en su momento les comenté que “será en los próximos meses cuando llegue el impacto más duro en términos de morosidad y deterioro de los balances, ya que el sector, además de tener que lidiar con tipos de interés muy bajos, tiene que hacer frente al parón de la economía que ha hecho caer más los ingresos y elevar las provisiones”. Y en ese contexto es donde empezamos poco a poco a encontrarnos.

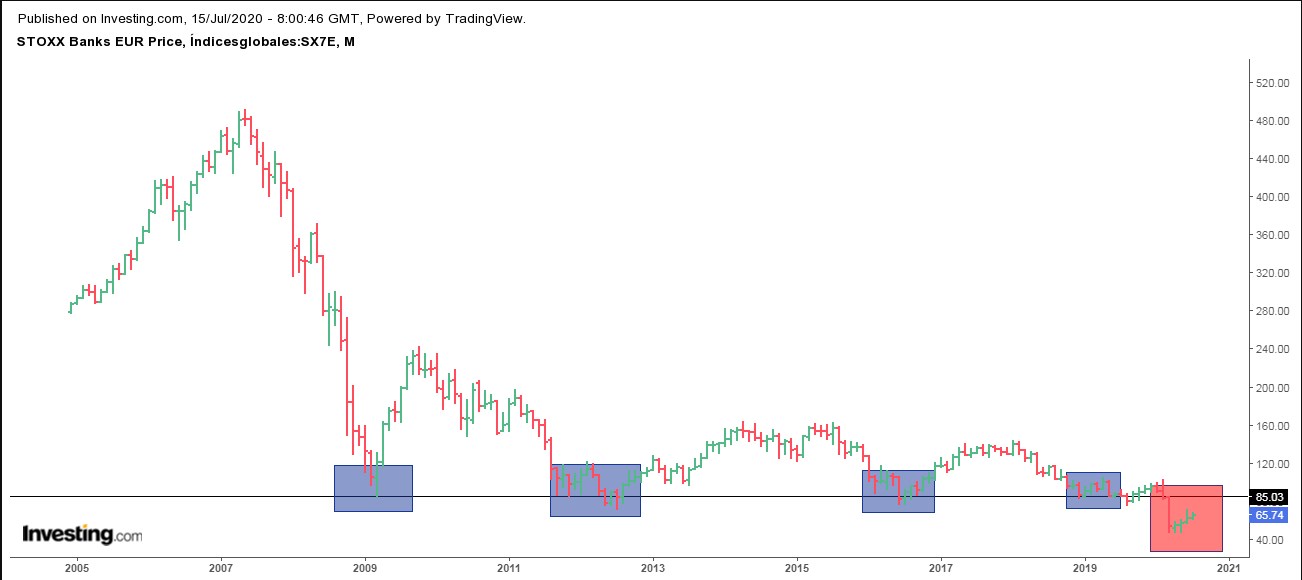

Por cierto, el índice bancario europeo sigue mal y se hundió recientemente a un mínimo histórico. En el gráfico pueden ver cómo el gran soporte que siempre impidió mayores caídas en 2009, 2011, 2012, 2016, 2019, ha terminado por sucumbir y ceder ante la presión bajista este año. El precio no sólo perdió el soporte, sino que en el mes de marzo cerró por debajo y abrió en abril también por debajo, un síntoma inequívoco de debilidad.

En principio, Santander tendría un precio objetivo de 3 euros y BBVA 4 euros. De todas maneras, el tema de los precios objetivos (que se calcula en base a una serie de cuestiones macro) es un dato más, es decir, nunca debe de interpretarse como dogma de fe.

Técnicamente hablando, tanto en el Santander como en el BBVA se está formando un patrón triangular descendente. Los triángulos descendentes, también denominados triángulos rectángulos, son formaciones gráficas que constan de una directriz superior que es bajista y otra directriz inferior que puede ser bajista o bien horizontal. Estas formaciones suelen ser de continuación de la tendencia previa, de manera que en una tendencia alcista confirmará la continuidad de las subidas, mientras que en una tendencia bajista confirmará la continuidad de las caídas. Pero eso es la teoría, lo importante a saber es por dónde rompe finalmente el precio, es decir, si rompe el triángulo hacia arriba o hacia abajo, ya que ésa será la dirección que mantenga posteriormente.

Se le ha de exigir a esta formación gráfica, para su validez y fiabilidad, que el precio toque como mínimo dos veces tanto la directriz superior como la directriz inferior. También como criterio de fiabilidad se ha exigir que el precio se mueva dentro del triángulo descendente hasta los dos tercios (desde el inicio del triángulo hasta su vértice). De manera que cuando el precio se haya movido esa distancia, es cuando suele comenzar a romper el triángulo. Si el precio tiende a romper el triángulo por la parte del vértice del mismo, la fiabilidad del patrón se reduce bastante,

Por regla general, este patrón tiende a tardar en formarse entre uno y tres meses, aunque es un mero dato numérico que tampoco hay que llevar al extremo.

Para calcular la proyección o el primer objetivo del movimiento del precio cuando rompe el triángulo, hay que coger la distancia equivalente al ancho de la base (que es el inicio del triángulo), proyectando al alza o a la baja según se trate de una rotura por arriba o por abajo.

En el primer gráfico pueden ver el patrón rectangular en el Banco Santander. El primer soporte se encuentra en los 2,102 euros.

En el segundo gráfico aparece el mismo patrón rectangular en el BBVA. El primer soporte se encuentra en los 2,978 euros.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.