Comienza una semana cargada de datos y acontecimientos de gran importancia para los mercados. Las reuniones de los Consejos de gobierno de 2 de los principales bancos centrales del mundo, el BCE y Banco de Japón -BOJ-, junto con la reunión de los líderes de la Unión Europea sobre la constitución del Fondo de Reconstrucción Europeo, reunión del G-20 y de la OPEP o la presentación de resultados empresariales del segundo trimestre y publicación de distintos datos macro importantes (como las Ventas al Menor USA o el IPC) mantendrán distraídos a los inversores y muy pendientes a los mercados.

La reunión de los bancos centrales atraerán la atención de los expertos, aunque no se esperan nuevas medidas adicionales, sí puede servir para conocer la interpretación de las autoridades monetarias sobre la recuperación de las economías y sus expectativas.

La semana pasada cerró de nuevo en positivo para los mercados bursátiles, a pesar del agravamiento de la pandemia por territorio americano, sumando más contagios diarios que nunca y con el número de fallecimientos disparado también.

Los últimos compases de la semana fueron inciertos y cargados de dudas, después de varias sesiones sin grandes altibajos el viernes las bolsas caían fuerte en Europa y la preapertura en USA venía al rojo vivo.

Pocos minutos después de una apertura en rojo «surgió» la noticia que vendría a arreglar el panorama, de nuevo el Remdesivir de Gilead, fármaco que según informe divulgado el viernes por Gilead se encuentra ya en Fase-3 y sería capaz de reducir la mortalidad del virus en un 62% si se compara con un tratamiento convencional como los hasta la fecha utilizados.

El mercado respondió a la voz de su amo, en cuestión de minutos pasó a cotizar en positivo y finalmente cerró la jornada con alzas del 0.66% el Nasdaq, un +1.05% el SP500 y un más abultado +1.44% el Dow Jones.

El Nasdaq cerró en máximos históricos, aunque el rally en vertical de las últimas semanas ha alejado al precio de su media móvil de 200 sesiones casi un 25%, registro histórico susceptible de generar una reacción típica en los mercados de regresión a la media. No en vano, el índice tecnológico ha conseguido auparse cerca de un +60% en menos de 4 meses, la regresión a la media siempre termina por imponerse y reconducir acontecimientos y comportamientos extremos, tanto alcistas como bajistas, hacia la normalidad.

NASDAQ-100, diario.

Curiosamente, el mercado apenas prestó atención al hecho de que los tiempos y fases necesarios para fabricar una vacuna o fármaco son amplios y se tienen que cumplir, los avances mencionados en el informe del viernes no sugieren inmediatez alguna, ni por tanto posibilidad de que el Remdesivir pueda estar en las farmacias antes de fin de año: “We are working to broaden our understanding of the full utility of remdesivir,”, dijo el CEO de Gilead.

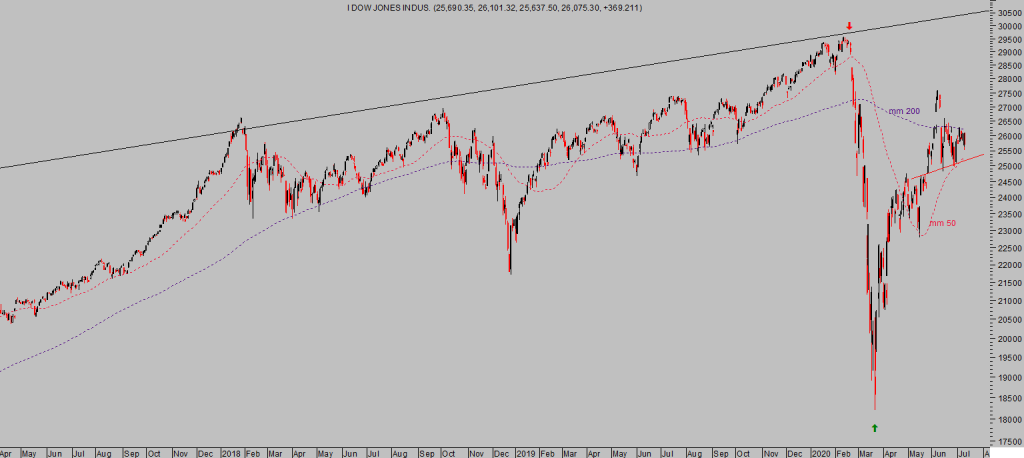

El Dow Jones también ha recuperado muy buena parte de lo perdido en el tramo correctivo de febrero-marzo, aunque no ha conquistado sus máximos de todos los tiempos registrados el pasado 19 de febrero. En las últimas jornadas se ha detenido en zonas técnicas relevantes y su cotización ha quedado limitada dentro del rango establecido por sus medias móviles de 50 y 200 sesiones respectivamente.

DOW JONES, diario.

La pandemia avanzó la semana pasada alrededor de otros varios países enviando el recuento global de afectados a máximos, lejos de lo que Wall Street venía anticipando sucedería durante el verano por mor de las altas temperaturas. El virus no se está demostrando debilitado por la subida de la temperatura y, sin embargo, los mercados sí están disfrutando de un inicio de verano espectacularmente ardiente.

Espectacularidad directamente proporcional al riesgo que acumula el mercado cada día que sube mientras que las empresas cada día reducen expectativas, ventas, ingresos, empleos o beneficios.

NASDAQ-100, semana.

Como un zombi acalorado, el mercado de acciones global también ascendió sumando alrededor de $2 billones de capitalización sólo en la pasada semana, hasta los $84.68 billones, conduciendo el ratio de capitalización respecto de PIB globales hasta casi el 100%, concretamente hasta el 98.5%.

RATIO CAPITALIZACIÓN-PIB GLOBALES.

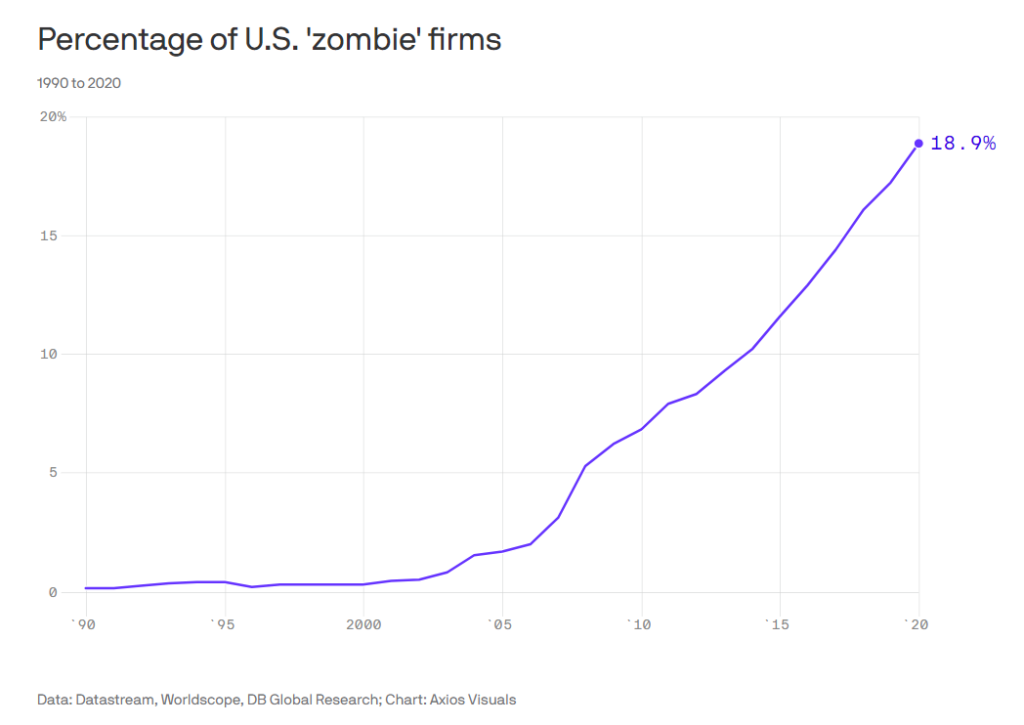

Los zombis no están vivos ni del todo muertos, se trata actores únicos de las películas y tan inverosímiles como el hombre invisible, las empresas denominadas zombi por el contrario sí están vivas en esta extraña actualidad que toca vivir, aunque la mayoría tenderán a desaparecer.

Desafiando los principios elementales de supervivencia empresarial, de alguna manera consiguen medrar y sobrevivir, incluso a sabiendas de ser incapaces de atender siquiera el coste de su deuda con los beneficios generados mediante su actividad ordinaria.

Las políticas monetarias son principales responsables de crear las condiciones necesarias para que se produzca una irracionalidad histórica tan aberrante como peligrosa, para que las empresas consideradas zombi abunden y continúen creciendo como hongos hasta alcanzar un porcentaje sobre el total de empresas USA en activo realmente inquietante y próximo al 20%.

Según estimaciones de distintos expertos, el número de empleos que ofrece el universo zombi podría superar los 2.2 millones, sólo en USA.

Según informe del Banco Internacional de Pagos -BIS por sus siglas en inglés-, “If low interest rates keep ‘zombie’ companies alive, and prevent the needed reduction in excess capacity, then profits will not recover. And without profits, there can be no economic rebound more generally.”

De acuerdo con el propio BIS, el recuento total de zombis actualmente estaría situado en máximos históricos, globalmente suponen el 12% del total y en USA el 19%.

PORCENTAJE DE EMPRESA ZOMBI SOBRE EL TOTAL, USA.

Visto lo anterior, “Our policies in no way contribute to wealth inequality”, dice el Sr. Jerome Powell.

El mago que ha convertido las bolsas en castillos de naipes, los mercados en focos de inestabilidad y las economías en entes artificiales y sólo dependientes de la deuda para crecer, además de mago también ha alcanzado el prestigioso nivel «the joker». El contexto económico y aumento inquietante de la pobreza frente al enriquecimiento sideral de los pocos ricos es un agravio, riesgo moral incalculable y semilla de conflictos sociales cuya responsabilidad la FED no puede asumir, siendo único responsable.

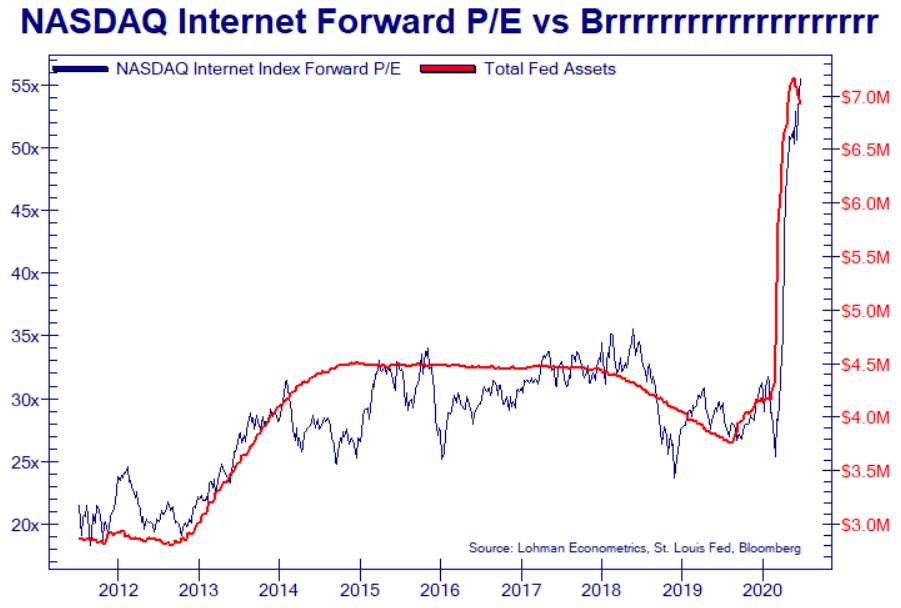

Fight the FED?. El experimento monetario y de planificación central de las economías y mercados, a los que asistimos desde hace años, entraña una serie de riesgos de gran calado pero las autoridades continuarán tratando por todos los medios de mantener viva la fiesta. Ofrecerán barra libre de dinero y de condiciones ultra laxas aunque sea a costa de aumentar el número de embriagados por liquidez (hasta el coma etílico), de sostener en pie a los zombis que ya sucumbieron a las fuerzas de la naturaleza pero se mantienen conectados a las vías FED de supervivencia artificial o de continuar inflando una burbuja de activos épica.

La resaca puede ser tan extrema como los excesos cometidos. El principio de regresión a la media amenaza con instalarse en el sistema.

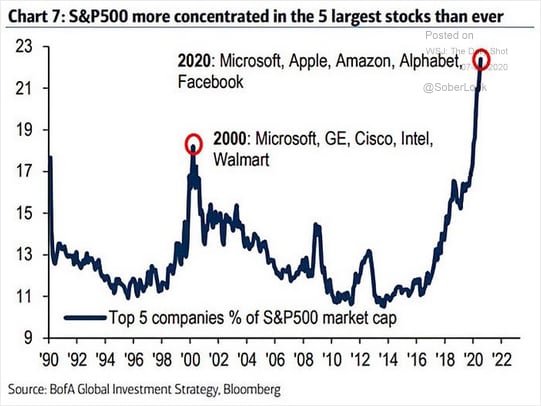

La concentración de unos pocos valores ha excedido cualquier registro histórico alcanzado anteriormente, incluso los del año 2000

La subida de las bolsas de los últimos años, liderada por un grupo de acciones tan reducido desvela la dependencia del conjunto del mercado y la vulnerabilidad ante cualquier adversidad en alguno de los FANS o peor, ante una normal corrección del grupo.

Corrección que las autoridades tratan de esquivar interviniendo y reflacionando activos a su antojo pero que, a tenor de la evolución del balance de la FED en las últimas fechas y su correlación con el comportamiento del mercado, particularmente del Nasdaq, podría comenzar en cualquier momento.

El mercado aparenta una fortaleza por la que siguen apostando los inversores, un combinado similar al vivido durante el rally de octubre a febrero que culminó abruptamente y decepcionando a la mayoría o arruinando a los inversores más apalancados. Suena un tic-tac de fondo y cada vez más alto:

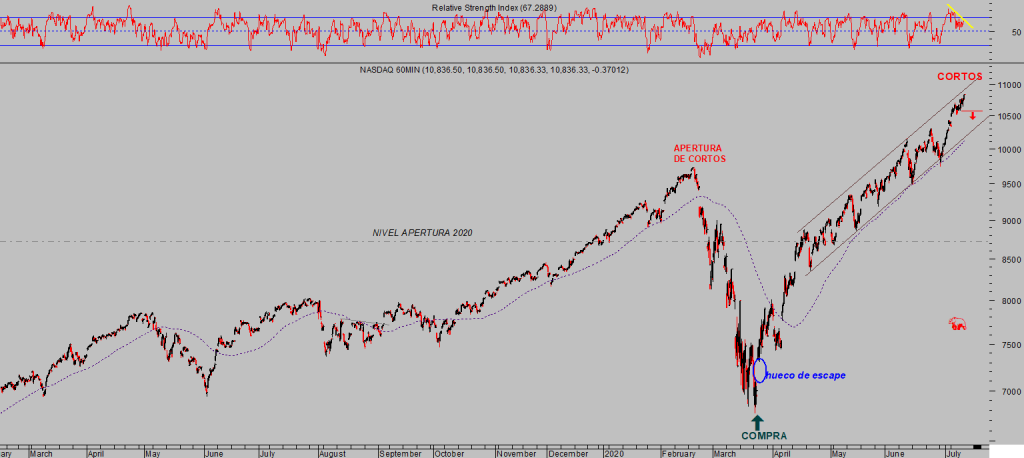

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com