«Don’t fight the Fed» es el mantra de moda y argumento principal detrás de la riqueza generada por las bolsas para los inversores, la intervención de las autoridades y su afán por imponer una tendencia alcista -por decreto- a los índices bursátiles está calando en la mente de los inversores y las búsquedas en Google de esa frase alcanzan los 538 millones de registros.

Otra de las modas condicionadas por la acción de la FED en las últimas semanas es comprar cada vez que el mercado corrige, las búsquedas del denominado «Buy the Dip» alcanzan 348 millones de entradas en Google.

La FED se ha convertido en el centro mando único donde se decide la dirección y tendencia de las cotizaciones, por tanto, de atención de los inversores ya que sólo de su actuación y «bondad» intervencionista depende la riqueza de muchos inversores. De la FED depende el futuro de los mercados, o al menos eso desearían tanto los inversores como las propias autoridades. Los mercados son vulnerables y sensibles a la manipulación, responden de manera ciega y condicionada a la creación de liquidez y aumento de la demanda.

¿Podrán mantenerse alzas de cotizaciones simultaneadas con caídas de beneficios de manera indefinida? La historia enseña que no es prudente confiarse, las burbujas siempre terminan igual.

La omnipotente Reserva Federal trabaja también desesperadamente desde hace al menos 10 años, tratando de comprar crecimiento económico contra deuda, de generar empleos, riqueza, consumo y estabilidad económico financiera desde unos despachos en los que se decide siempre bajo igual receta.

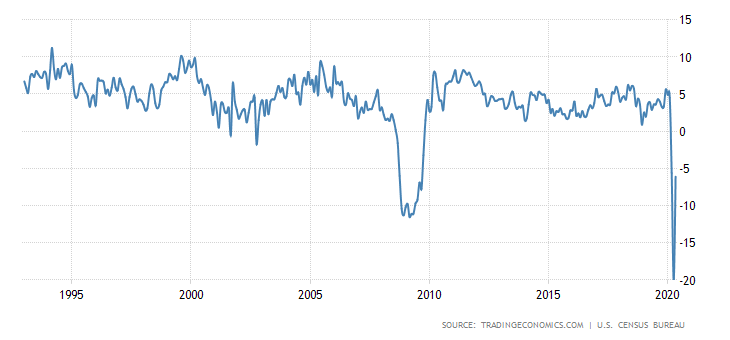

Ante cualquier problema, más liquidez, más dinero y tipos de interés cada vez más bajos con el fin de poder atender los generosos aumentos de deuda sin problemas. La realidad de hoy es que la economía viene perdiendo fuelle y potencial desde hace al menos tres lustros, los niveles de deuda y de balance de la FED son históricos y los tipos de interés ya han sido arrastrados hasta cero.

Los propósitos alcanzados son de dudoso éxito, la economía se encuentra en estado comatoso, la inestabilidad económica y financiera campan a sus anchas, la riqueza ha sido creada sólo para un pequeño grupo de población y la brecha de desigualdad está en máximos, el consumo medido a través de las Ventas al Menor presenta una pauta de desaceleración estructural desde hace años…

VENTAS AL MENOR USA,

… y ahora la FED tiene además que manejar las consecuencias de sus dudosas conquistas, con el arsenal de herramientas ortodoxas prácticamente agotado, y la burbuja financiera histórica que han creado en los mercados.

El presidente de la FED de Dallaas, Raphael Bostic reconoció ayer en entrevista a Financial Times que la recuperación económica teledirigida es problemática y su trayectoria se habría detenido y que la FED estaría analizando la posibilidad de que se trate sólo de un parón cíclico de corto plazo o bien del inicio de un nuevo episodio de contracción económica generalizada:

- “There are a couple of things that we are seeing and some of them are troubling and might suggest that the trajectory of this recovery is going to be a bit bumpier than it might otherwise,”

- “And so we’re watching this very closely, trying to understand exactly what’s happening”.

- “trying to figure out whether this levelling off is something that is a more sustained pattern, or just a pause”.

- “The biggest concern in this whole period is… to what extent are business losses permanent, are job losses permanent”?

La evolución de la pandemia no ayuda en nada a la normalidad y al regreso a la normalidad, los últimos datos de contagios en USA son escalofriantes (+ 50.000 al día) y han obligado a distintos Estados a adoptar medidas y nuevos confinamientos, el peor de los escenarios posible para una recuperación y un mazazo, otro más, para la ilusoria teoría de recuperación en V.

Multitud de empresas y de puestos de trabajo están en juego, tal como afirma el Sr Bostic, y muchos pasarán al olvido muy a pesar de las compras masivas de deuda corporativa zombi o del helicóptero monetario dejando caer cheques a los ciudadanos por valor de $1.200 dólares para que la fiesta continúe. Continuarán inyectando masivamente, el objetivo que contemplamos semanas atrás para el balance de la FED en próximos meses sigue vigente, se encamina hacia los $10 billones. Vean más declaraciones del Sr Bostic:

- “When the relief was passed initially, there was a thought about how long this was going to last, and as more information has come in, there’s reason to suggest this is going to last longer than that,”

- “which means it’s only natural, given that possibility, to start thinking about what the next relief package should look like.”

- “The longer this goes without companies getting relief, the more likely that they’re not going to be able to survive. And so all the jobs associated with that will move from the temporary column into permanent column and that will be extremely painful,”

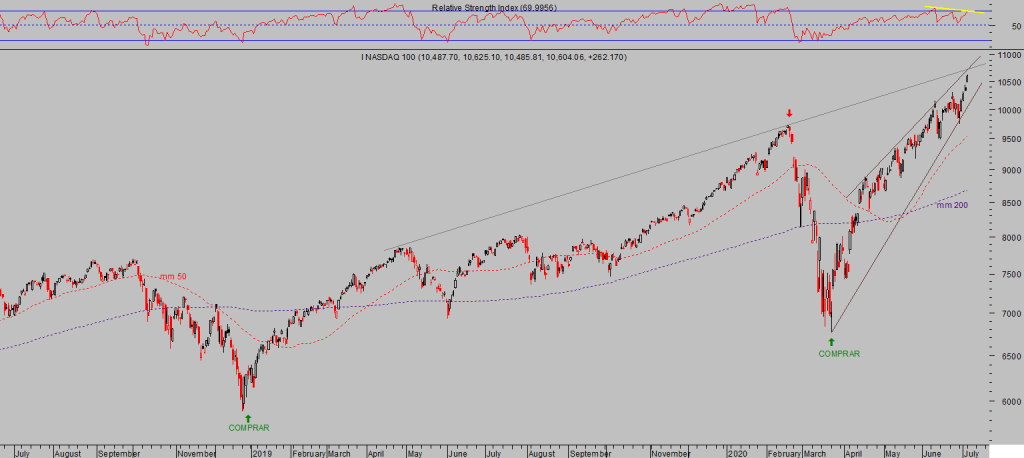

El Nasdaq alcanzó ayer nuevos máximos históricos, alejándose de su meda móvil de 200 sesiones de manera extrema y sólo experimentada una vez en la historia, en el año 2000 antes del pinchazo de la burbuja tecnológica. Reversión a la media?. La media móvil de 200 sesiones cerró ayer a un 22% de distancia del cierre del índice, vean:

Nasdaq-100, diario.

La nueva conquista de máximos históricos por parte del Nasdaq, con la inestimable ayuda de las políticas de reflación de activos, es sólo un síntoma más de los nervios de las autoridades ante el problema creado.

Los chorros de liquidez han sido irrigados a discreción, a empresas ineficientes y peligrosas -zombis insostenibles enchufados a vías de liquidez para sobrevivir- a las que se ha facilitado unos meses más de vida, no un nuevo modelo de crecimiento o, por el contrario, a empresas inundadas con efectivo como pueda ser el caso del gigante Apple.

Es difícil argumentar motivos que justifiquen a la FED comprar deuda de compañías como Apple en el mercado secundario cuando Apple tiene tal cantidad de efectivo en caja que podría saldar sus deudas de golpe y aún le sobrarían alrededor de $82.000 millones.

Reconociendo que gestionar la economía y finanzas globales no es sencillo y menos aún en momentos de gran inestabilidad como el actual, ciertamente numerosas de las medidas adoptadas son mejorables. Además, el conjunto de programas y aumento disparado del balance no son inocuos para el futuro, tendrán consecuencias, una de ellas sobre los precios -inflación- asunto complicado y espinoso sobre el que los expertos se están posicionando mediante compra de distintos activos… ampliaremos detalle en próximos post.

Uno de esos activos es deuda protegida contra inflación, otro es ORO sobre el que conviene estrechar la vigilancia ahora que su cotización ronda máximos plurianuales y los inversores presentan un sentimiento tan optimista y un posicionamiento tan extremo que invitan a recordar la Teoría de Opinión Contraria, idea sobre la que mantenemos niveles operativos bajo vigilancia para activar estrategia, recién compartida con suscriptores.

ORO semana.

De igual manera que en USA han rescatado a empresas insostenibles, en Europa también se han rescatado empleos insostenibles, con montañas de fondos que deterioran notablemente la situación fiscal de los países.

Al final, tanto empresas USA insolventes como empleos EU insostenibles sucumbirán a las fuerzas de la naturaleza económica, tal como ha advertido la OCDE en su último informe a los distintos países para que dejen de incurrir en déficit masivos con el fin de sostener empleos artificialmente o aplazar los inevitables despidos:

- «Fijar límites a los esquemas de protección del empleo ayuda a reducir el riesgo de apoyar trabajos que ya no son viables, incluso en el largo plazo”

- “Los límites máximos indican que las ayudas son temporales y, por tanto, no se pueden utilizar como una solución a problemas permanentes”

- los estados deben promover la movilidad de trabajadores desde empleos subsidiados hacia los no subsidiados”.

Las bolsas deambulan cotizando alrededor de sus respectivas zonas de máximos, algunas como muchos índices USA en record históricos, y otras sobretodo europeas en los máximos del rally iniciado el pasado 23 de marzo.

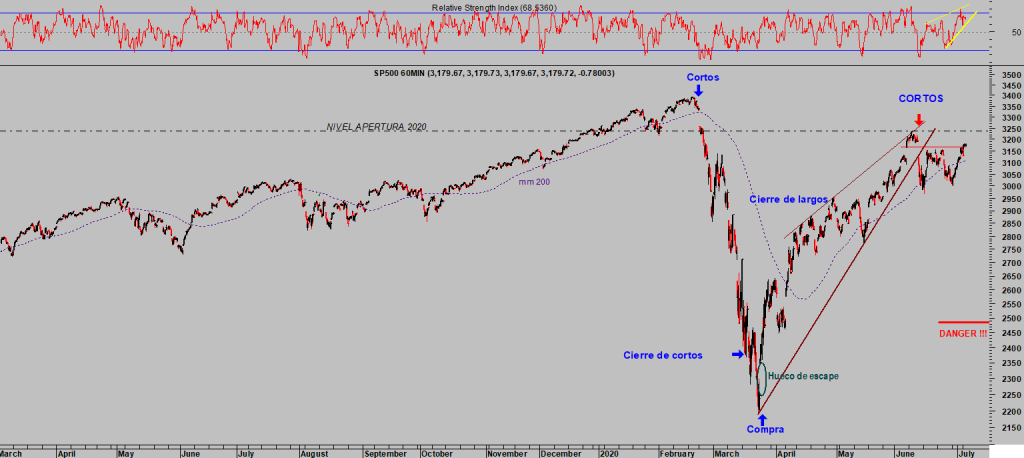

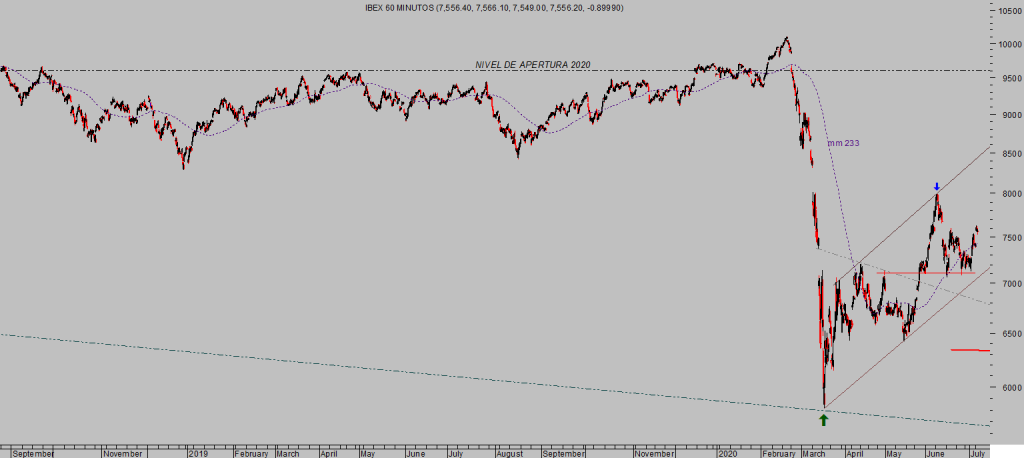

Comprar acciones en máximos, después estampidas alcistas tan violentas como las de semanas pasadas, algunos índices han subido más del 50%, animados por las decisiones derivadas de la planificación monetaria y financiera central, mientras se espera la peor temporada de presentación de resultados trimestrales de la historia, pertenecientes al segundo trimestre, es realmente aventurado. Más aún observando el aspecto gráfico de distintos índices:

S&P500, 30 minutos.

S&P500, 60 minutos.

IBEX-35, 60 minutos.

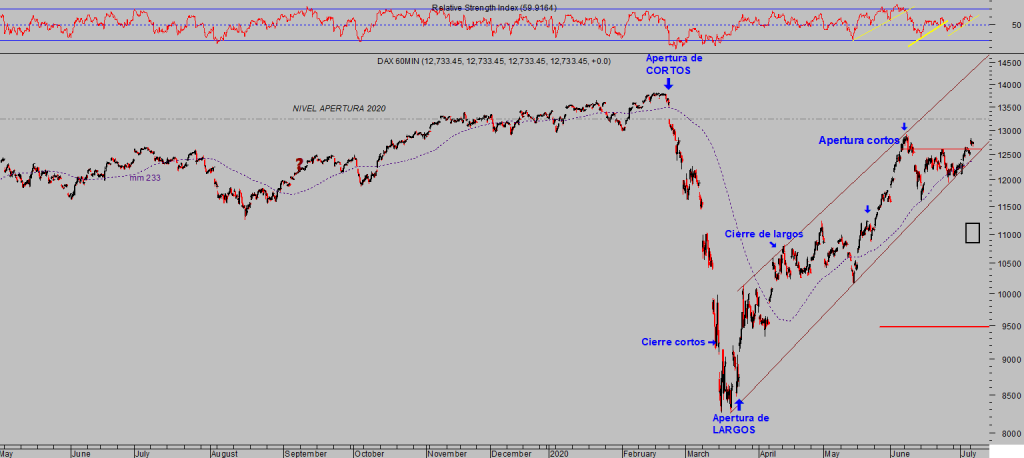

DAX-30, 60 minutos.

En atención a la situación económica y financiera de fondo en términos micro, macro, técnicos e incertidumbre COVID y otras, la Teoría de Opinión Contraria sugiere la posibilidad de que la FED decepcione, más pronto que tarde, las ilusiones de tantos inversores anestesiados con las medidas de liquidez y cegados con las subidas de las cotizaciones, ¿Fight the FED?.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com