Los mercados también van pasando de “fase” y respiran más tranquilos. No lo hacen tanto a la luz de los datos que tardarán en mejorar, como descontando expectativas de una recuperación que ya va llegando a las encuestas de confianza. Así lo hemos visto en la última semana con un mejor sentimiento industrial, de servicios y del consumidor en Europa y, en menor medida, en Estados Unidos. Mercados financieros y sentimiento se siguen alejando de unos niveles mínimos que no parecen “re-visitables” tras las enormes medidas monetarias y fiscales, y con una percepción creciente de que el riesgo de vuelta al confinamiento, tal y como lo hemos vivido, es limitado.

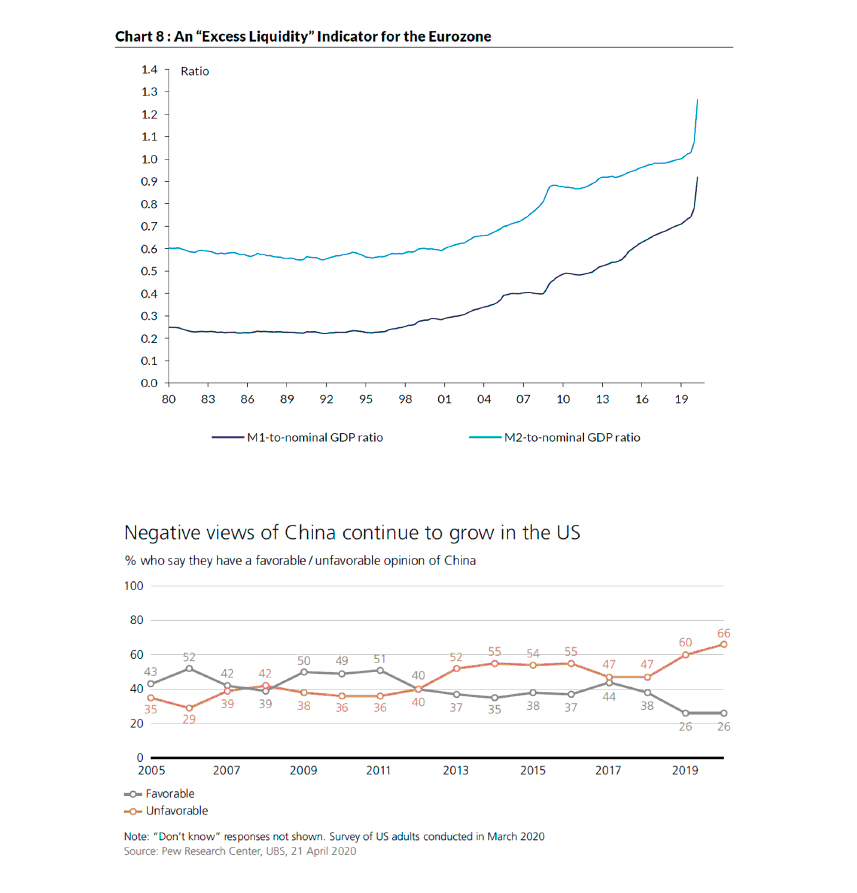

Como factor explicativo adicional de la mejora de los mercados, más allá de la menor aversión al riesgo, están sin duda los flujos. Hay una ingente cantidad de liquidez en busca de destino para invertir. De hecho estamos viendo cómo algunos de los segmentos y mercados que habían estado más rezagados en las primeras fases de la recuperación (emergentes, High Yield) recuperan terreno. La gran duda es, ¿tendremos rotación sectorial, cambio en el liderazgo de los sectores que han motivado la subida de los mercados? Podría ser así y daría un impulso o soporte adicional para algunos índices. Así en las últimas sesiones, financieras, industriales han repuntado, cediendo terreno algunos de los sectores que hasta ahora habían protagonizado las mayores subidas (salud, tecnología). La reapertura de las economías es indudablemente pro-cíclica y eso debe llevarnos hacia unas carteras de corte menos defensivo (quality / growth) y más equilibradas.

¿Puede este clima de mayor confianza descarrilar por el empeoramiento de las relaciones entre EE UU y China? Puede dar generar sin duda volatilidad, como ocurrió la semana pasada en reacción al anuncio de China de una nueva Ley de seguridad nacional para Hong Kong, llevando a caídas del 5% de la bolsa china. China sí saldría perjudicada. Más allá, mientras la tensión se mantenga alejada del mundo comercial, de los aranceles, …no parece tan evidente que vaya a tener un alcance profundo, generalizado. Hasta la fecha, el mercado parece percibir el peor tono como una maniobra política “calculada” que bien podría acompañarnos hasta la celebración de las elecciones presidenciales americanas en noviembre.

Y completando lo anterior, y sobre todo para los activos europeos, la esperanza en torno al Fondo de Recuperación Europea. Ya conocemos las grandes líneas de la propuesta oficial de la Comisión Europea sobre este Fondo, recién presentada este mediodía. Y está a la altura de las expectativas, recogiendo las grandes líneas de la propuesta franco-alemana, yendo más lejos en importe (750.000 mill. de € vs. 500.000 sugeridos por Merkel-Macron) y combinando ayudas directas con préstamos. El principal escollo es lograr ahora la unanimidad requerida para las decisiones presupuestarias. Otros países (Estonia, ¿Finlandia?) se han venido añadiendo a los que ya habían mostrado rechazo a la idea de ayudas directas, pero nos parece que el respaldo de los 4 grandes europeos, el cambio desde Alemania, es demasiado potente para ser ignorado, por lo que una solución de compromiso debería darse. Como ya escribimos: “de confirmarse sería un evidente avance para Europa, con mayor integración y apoyaría muy directamente a los mercados europeos, particularmente a la deuda periférica”.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.