Las tensiones entre Estados Unidos y China podrían convertirse en un gran obstáculo para el mercado de valores en las próximas semanas a medida que se calienta la guerra dialéctica entre Washington y Pekín.

El comercio, la gestión de la pandemia del COVID-19 y la decisión de China de aplicar las leyes de seguridad nacional en Hong Kong son posibles catalizadores para un mayor deterioro de las ya deterioradas relaciones entre las dos superpotencias económicas.

La principal preocupación es que Estados Unidos y China podrían recurrir a otra tanda de aranceles, lo que sería un golpe importante para ambas economías ya devastadas por la pandemia del coronavirus.

A medida que aumentan las expectativas de la guerra comercial entre Estados Unidos y China, las empresas que no se ven afectadas por el aumento de los aranceles adquieren una ventaja competitiva. Aquí hay tres nombres de este tipo que deben estar en su radar: Facebook, Square, Electronic Arts

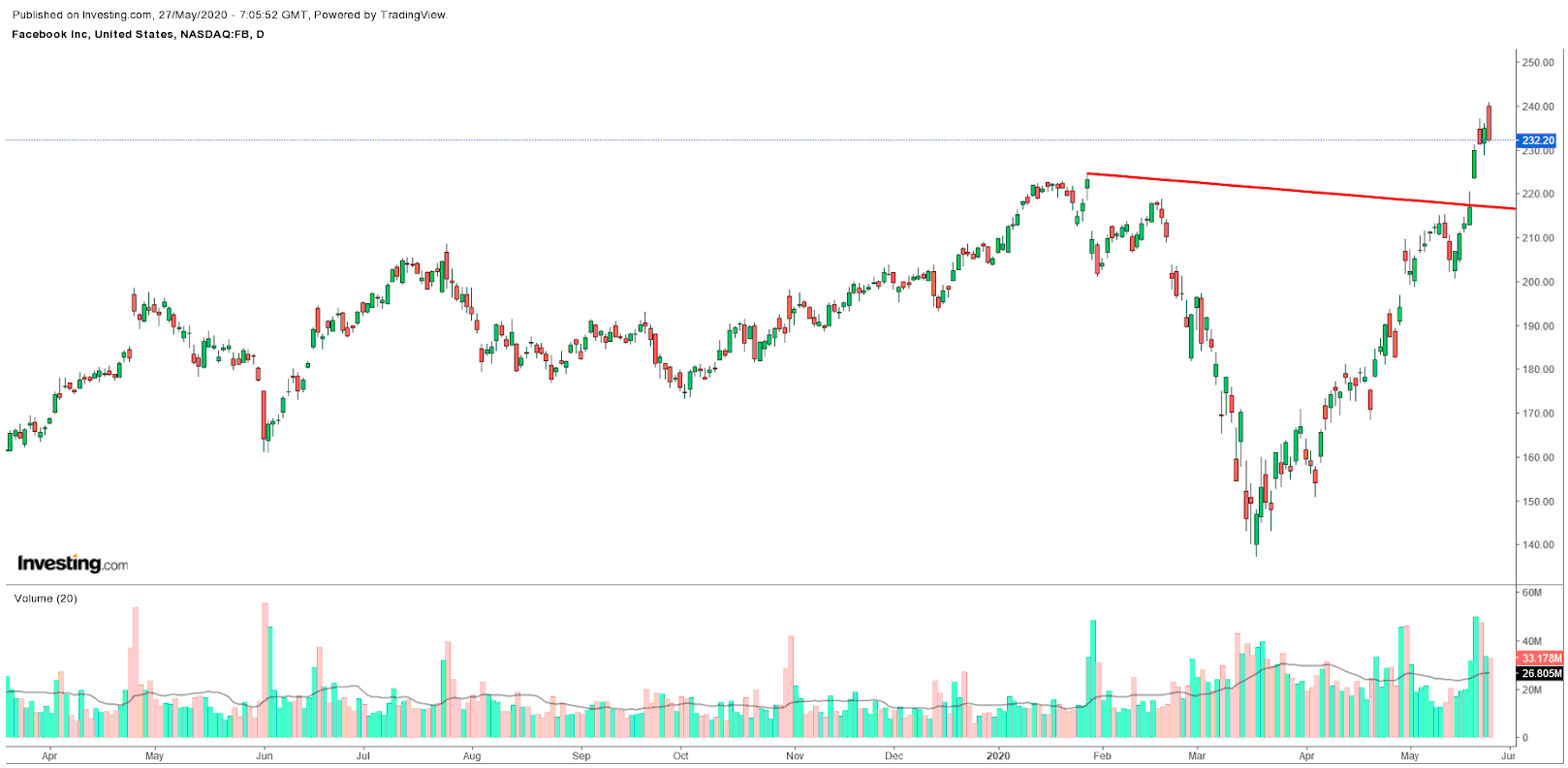

1. Facebook (NASDAQ:FB)

La posible guerra comercial entre Estados Unidos y China es más propensa a afectar a los productores de bienes con una exposición significativa a los ingresos de China, las empresas de contenido de Internet, que no dependen tanto de las cadenas de suministro y la fabricación, deberían sufrir menos, lo que hace de Facebook (NASDAQ:FB) una buena apuesta de cara al futuro.

Las acciones de la mayor red social del mundo han subido casi un 28% en el último año, superando significativamente la subida del 6% del S&P 500 en el mismo período de tiempo. Las acciones registraron máximos históricos en 240,90 dólares el martes para después cerrar en 232,20 dólares, lo que supone una capitalización de mercado de 661.500 millones de dólares.

Facebook y la gran mayoría de sus aplicaciones, como Instagram y Facebook Messenger, están prohibidas en China. Aun así, el gigante de las redes sociales sigue aumentando su base de usuarios. Según la compañía, aproximadamente 3.000 millones de usuarios interactuaron con una o más de sus aplicaciones cada mes en el primer trimestre, frente a los 2.900 millones del trimestre anterior.

La compañía de redes sociales con sede en Menlo Park, California, superó las expectativas de los analistas sobre sus resultados trimestrales cuando publicó su informe de los primeros tres meses del año el 29 de abril.

Facebook ha anunciado que los ingresos publicitarios fueron en general planos en las tres primeras semanas de abril frente al mismo período del año pasado, alimentando el optimismo en torno a la recuperación del negocio publicitario tras la fuerte caída de los ingresos en marzo, cuando se impusieron confinamientos en todo el mundo para contener la rápida propagación del COVID-19.

Otra razón para ser optimista: a principios de este mes, Facebook anunciaba el lanzamiento de Shops, un servicio que permitirá a las pequeñas empresas mostrar y vender productos en las plataformas de la mayor red social del mundo, reforzando su oferta de comercio electrónico.

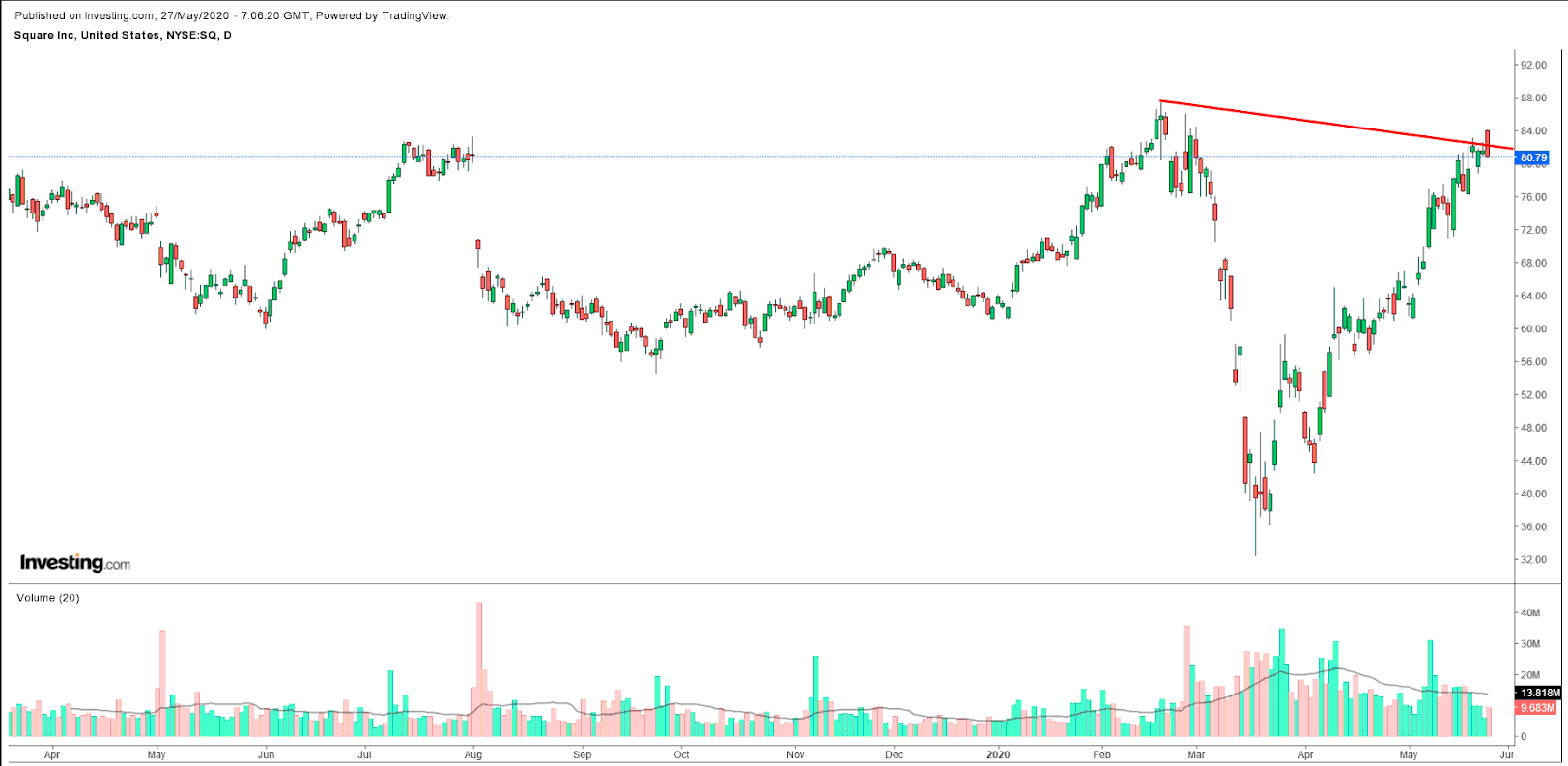

2. Square (NYSE:SQ)

La empresa de procesamiento de pagos, Square (NYSE:SQ), es uno de los principales nombres a prueba de China a tener en cuenta al aumentar las tensiones. No sólo es Estados Unidos el mayor mercado de la compañía, sino que Square también tiene una exposición limitada a China, ya que presta servicio sólo a Estados Unidos, Canadá, Australia, Japón y el Reino Unido.

Dirigida por el director ejecutivo de Twitter, Jack Dorsey, las acciones de Square han subido casi un 26% en los últimos 12 meses, superando al S&P 500 por un amplio margen en el mismo período. Las acciones cerraron ayer en 80,79 dólares, no muy apartadas de sus recientes máximos de 52 semanas de 87,25 dólares, lo que eleva valoración de la compañía a 35.500 millones de dólares.

Mientras que el servicio de pago móvil con sede en San Francisco reportó una inesperada pérdida en el primer trimestre el 6 de mayo, su Cash App ha traído un nuevo impulso positivo. El proveedor de servicios de punto de venta generó un crecimiento de los beneficios interanual del 112%, ya que ha supuesto el mayor aumento de clientes activos netos que realizan nuevas transacciones.

El procesador de pagos digitales se ha beneficiado de que las personas hayan optado por cobrar sus cheques de estímulo del Gobierno depositados directamente en la aplicación Cash, lo que ha contribuido a los mayores volúmenes de depósito directo mensual de la historia de Square en abril.

Durante la presentación de resultados de Square, el director ejecutivo Dorsey explicó que los depósitos directos proporcionan una «gran oportunidad» para Square, ya que los usuarios que aprovechan el servicio «son algunos de los más comprometidos de la plataforma».

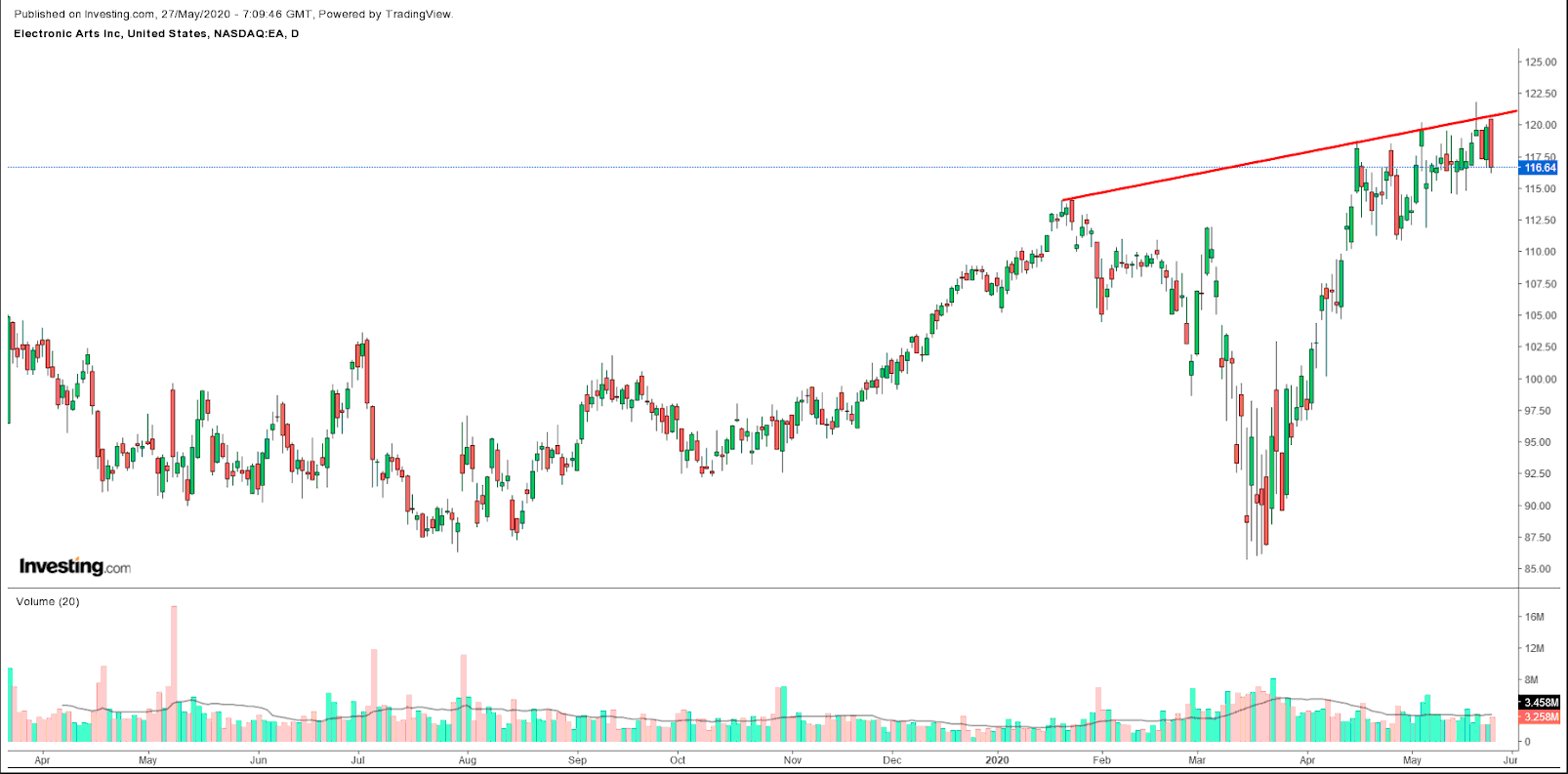

3. Electronic Arts (NASDAQ:EA)

Electronic Arts (NASDAQ:EA), que se considera uno de los principales editores de videojuegos, también tiene una exposición limitada a los ingresos a China y genera la mayor parte de sus ventas dentro de Estados Unidos.

Las ventas de videojuegos se han disparado en los últimos dos meses, ya que la pandemia del COVID-19 ha obligado a millones de personas a quedarse en casa. El resultado: las ventas de Estados Unidos alcanzaron en marzo máximos de más de una década.

Las acciones, que cerraron en 116,64 dólares anoche, han subido alrededor de un 26% en el último año, con lo que la capitalización de mercado asciende a 33.700 millones de dólares. Recientemente ha registrado nuevos máximos de 52 semanas en 121,75 dólares el 20 de mayo.

La compañía con sede en Redwood City, California, anunció beneficios e ingresos que superaban holgadamente las expectativas el 5 de mayo, ya que las medidas de confinamiento para detener la propagación del COVID-19 han impulsado las ventas digitales.

El beneficio por acción ha ascendido a 1,07 dólares, muy por encima de las expectativas de BPA de 0,97 dólares. Las reservas netas —que son una cifra común no-PCGA utilizada por las empresas de videojuegos para capturar las ventas digitales y físicas— ascendieron a 1.210 millones de dólares, superando las estimaciones que apuntaban a 1.180 millones de dólares.

La compañía ha dicho que los ingresos de los servicios en vivo, incluyendo «EA Access» basado en suscripciones, las compras de juegos y otros artículos, han aumentado alrededor de un 17% hasta 832 millones de dólares con respecto al año pasado.

Los optimistas resultados propiciaron una mejora de las previsiones de EA de cara al próximo año. El gigante de los videojuegos dijo que cree que el beneficio por acción del año fiscal 2021 será de 3,35 dólares, y unas reservas netas de 5.550 millones de dólares, superando las expectativas medias de los analistas que hablaban de 5.370 millones de dólares.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.