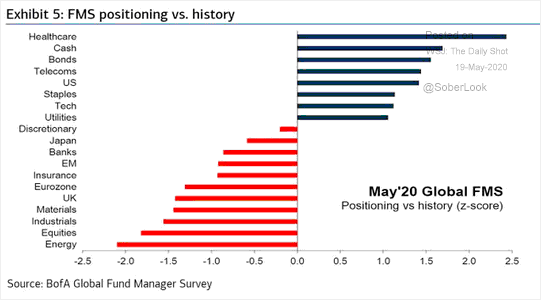

Después de la aparición de la pandemia y el consecuente desplome de las cotizaciones el posicionamiento de los grandes inversores/gestores, está siendo cada vez más prudente y selectivo, según análisis de Bank of America, favorece la inversión en sectores defensivos, de salud frente al de energía, polos opuestos, o el aumento de efectivo en cartera frente a exposición al riesgo general de renta variable.

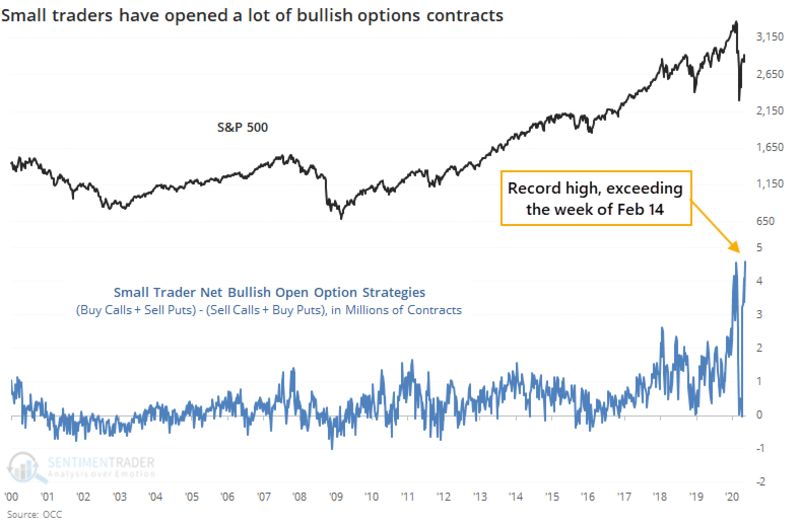

Los pequeños inversores continúan entusiasmados con el rally del mercado confiando a ciegas en las perspectivas dibujadas por las políticas monetarias particularmente vía de reflación de activos.

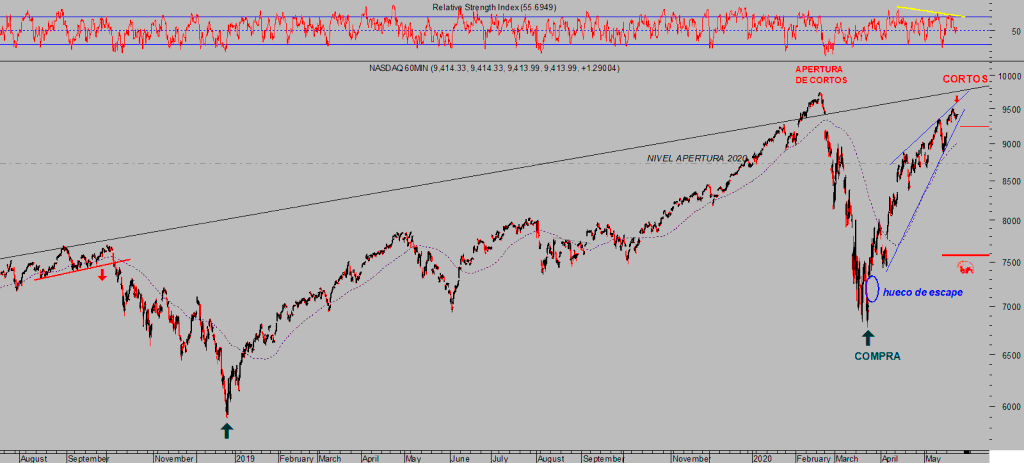

NASDAQ-100, 60 minutos

El posicionamiento de los inversores particulares «retail» o «manos débiles» en el mercado de opciones sobre el índice SP500 ha repuntado al alza con gran energía y alcanza niveles máximos, superiores incluso a los existentes a principios de año cuando el mercado conquistaba nuevos máximos históricos con frecuencia casi semanal. Vean:

El optimismo de los inversores con menor experiencia e información choca con la prudencia de aquellos inversores expertos como los grandes gestores e insiders en general, que mantienen una postura cautelosa y justificada con el entorno micro y macro, con la caída de beneficios o la incertidumbre derivada de la ausencia de visibilidad acerca de la eventual salida de la crisis.

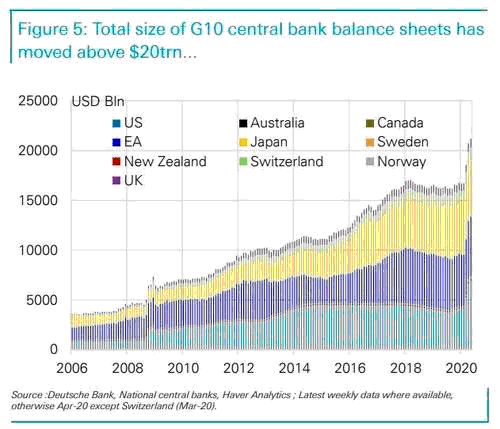

Las palabras del director de estrategias de inversión de Bank of America, Sr. Michael Hartnett, reconociendo abiertamente la irracionalidad de las cotizaciones, gentileza de los bancos centrales, es una realidad instalada en la mente de los grandes inversores que dificulta la toma de decisiones de riesgo: “Government and corporate bond prices have been fixed by central banks … why would anyone expect stocks to price rationally?”.

El volumen agregado del balance de los principales bancos centrales ha superado la barrera de los $20 billones.

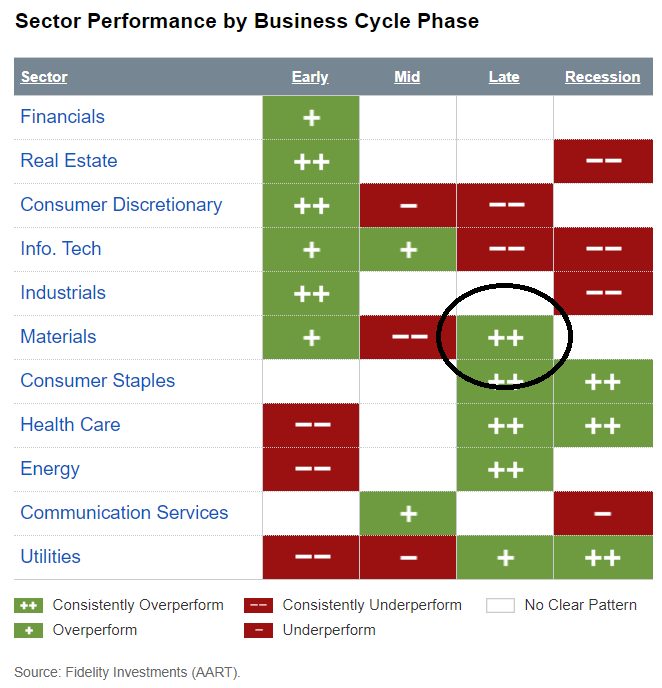

El comportamiento relativo de los sectores cambia según el momento de ciclo económico, cuando la economía se encuentra en los primero compases de una fase expansiva, los sectores de empresas orientadas al crecimiento y más sensibles al ciclo son las que mejor se comportan.

Pero son también las menos indicadas en fases finales de ciclo, cuando por norma general, los inversores prefieren buscar inversiones de carácter más seguro y estable, invertir en acciones de empresas con balances robustos y cuanto menos dependientes del ciclo mejor, es decir, en sectores como las utilities o bienes de consumo.

El sector tecnológico suele actuar mejor en periodos de recuperación económica, aunque el protagonismo alcanzado en los últimos años por el sector y muy especialmente por el grupo de élite FAANG, ha convertido la inversión en determinadas áreas de la tecnología y ahora es considerado más seguro.

El sector de materiales básicos y materias primas tiende a atraer la atención de los inversores en las últimas fases de la expansión, poco antes de la llegada de la recesión.

Las políticas de reflación de activos están distorsionando la normalidad como nunca antes, en las últimas semanas han creado billones de dólares y muchos han sido destinados a la compra de activos financieros, incitando a los inversores (más en la medida que su conocimiento y experiencia es menor) a continuar comprando riesgo bajo el lema del miedo a perderse las subidas, conocido como FOMO o Fear of Missing Out.

Las políticas monetarias además, han sido dirigidas también hacia los bancos «recomendando» la concesión de créditos e incluso han alentado a las empresas zombi a emitir deuda en volúmenes llamativos. La Reserva Federal y sus homólogos internacionales han manipulado el sistema de arriba abajo, por completo, creando un monstruo financiero artificial mientras que las economías y empresas se desangran, y generando un sistema inestable y dependiente de las vías de liquidez ilimitadas para mantener la apariencia de normalidad.

Así las cosas, el gestor de fondos John Hussman, hace una reflexión muy acertada que explica con una breve frase el verdadero peligro de engañar y manipular el sistema. Al propulsar al alza las cotizaciones de manera artificial se eliminan las advertencias y señales que siempre emiten los mercados, sus correlaciones internas, y sus dinámicas de comportamiento comparado. Al eliminarse las respuestas normales de los inversores y el impacto también normal en las cotizaciones es como si se extrajera la amígdala que avisa del peligro.

Es la amígdala de la supervivencia, cuando percibimos peligro se activa, nos pone a la defensiva y estimula al organismo a responder consecuentemente. Sin esta amígdala, cuando viene el león, las gacelas no perciben riesgo y no salen corriendo por lo que las posibilidades del festín del rey de la selva están garantizadas:

- One of the most dangerous forces currently threatening U.S. economic, financial, and public health is the intentional demolition of warning signs that would otherwise enhance survival

Las autoridades han creado falsas expectativas entre los inversores, ilusionados en la idea de que cuanto más compren más dinero conseguirán con la revalorización esperada de las bolsas, sin atender a la situación general de la economía y mercados.

Albert Einstein resumió este tipo de comportamiento de la siguiente manera:

- «The distinction between the past, present and future is only a stubbornly persistent illusion.»

Las apuestas por alzas continuadas de las cotizaciones se basan en ilusiones, como la de vislumbrar un futuro de riquezas para aquellos que se involucren en inversiones de riesgo, o la deasistir a una recuperación en forma de V, un escenario prácticamente imposible atendiendo a la evolución de la pandemia, la ausencia de vacuna o fármaco y riesgo de recaída. Incluso esperando esa recuperación, más bien convendría ir asimilando las posibles U, W e incluso L, los niveles de valoración son históricamente altos y no suelen permanecer en semejantes condiciones por tiempo prolongado.

Los estímulos de las autoridades y su incursión en los mercados financieros para manejar su destino han evitado una implosión del sistema pero no pueden crear estabilidad, riqueza ni puestos de trabajo.

Venimos compartiendo la reflexión, los bancos centrales no pueden crear demanda ni empleo sostenidos desde sus despachos, desde hace muchos años y hoy además de recordarla, conviene también considerar que el estímulo masivo de las autoridades crea inestabilidad delargo plazo, no estimula la demanda ni la creación de empleo, incentiva las inversiones imprudentes, las empresas zombi, también ciudadanos zombi, o el exceso de deudas.

Son políticas de emergencia y pueden evitar un cataclismo pero sin no se gestionan debidamente y se trabaja un programa de retirada, las consecuencias de largo plazo son numerosas e inpactarán de forma indeseada.

Sin programa de «desescalada» de las políticas monetarias fiable y orientado a erradicar la dependencia de economía y mercados de las políticas ultra expansivas, la lluvia de estímulos será pan para hoy y hambre para mañana.

Hoy es jornada de patriotismo USA, Memorial Day, y festivo en los mercados. El Día de la Conmemoración de los Caídos, es una fecha conmemorativa que tiene lugar el último lunes de mayo de cada año, para recordar a los soldados estadounidenses muertos en combate.

La estadística de comportamiento del mercado europeo cuando el americano cierra confiere un sesgo alcista para los índices europeos en una jornada como la de hoy.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com