Fidelity International señala que su hipótesis macroeconómica de referencia es una recuperación en U que creará nuevas tendencias a largo plazo y colocará al mundo en un rumbo singular. En su informe titulado El nuevo orden económico, Fidelity pronostica que las intervenciones de los estados, el activismo fiscal, el gobierno corporativo, la sostenibilidad y la persistente fortaleza económica de Asia se convertirán en rasgos permanentes del panorama de la inversión que harán surgir oportunidades de las perturbaciones. “La historia está trufada de ejemplos de crisis a gran escala que han dado paso a nuevas estructuras económicas, sociales y de gobierno. En la historia más reciente, la crisis financiera mundial ha desembocado en una era de bajos tipos de interés con reiteradas intervenciones de los bancos centrales. Ahora pensamos que la crisis de la covid-19 podría desencadenar su propio conjunto de cambios”

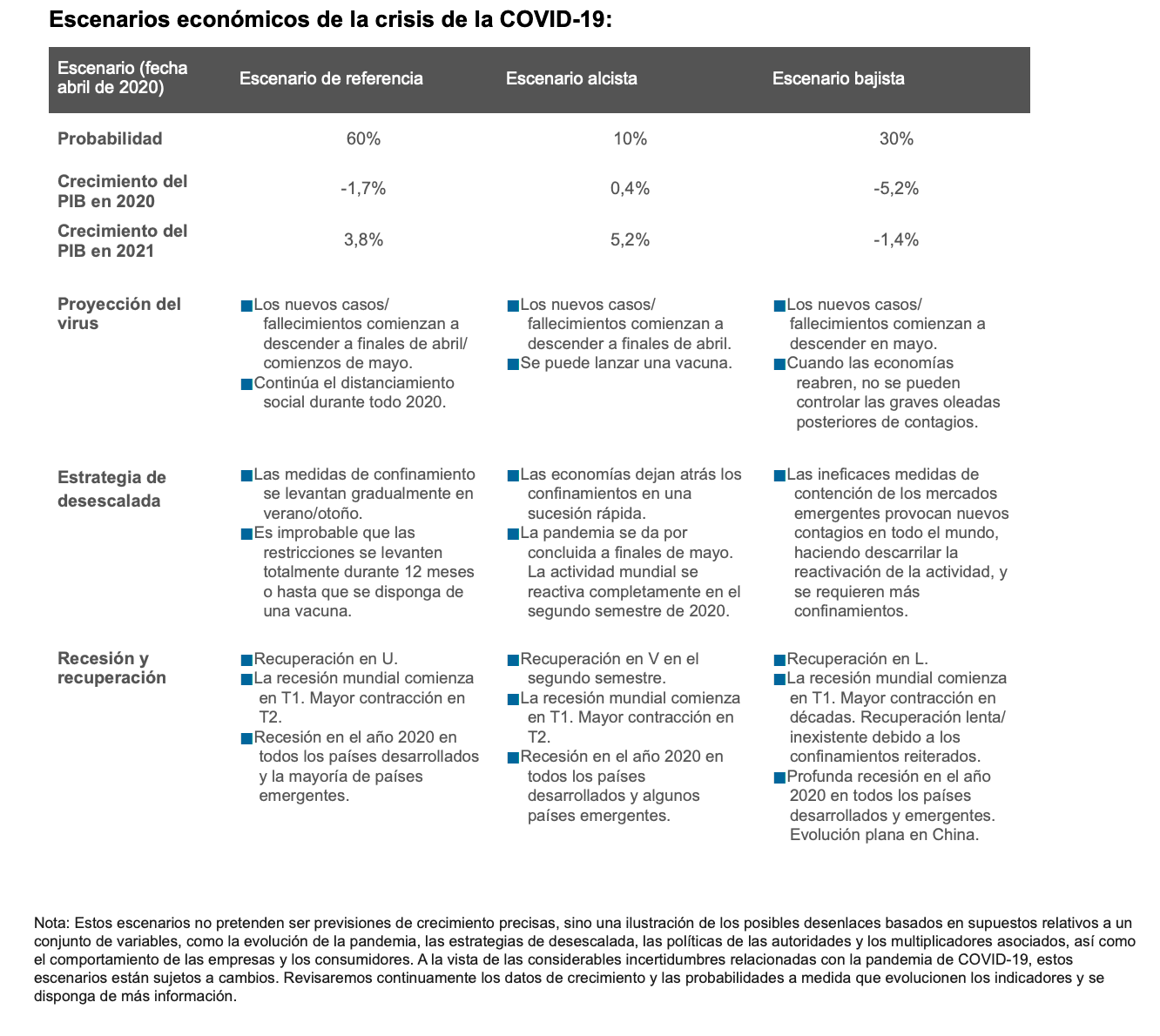

“El devenir de la crisis depende en gran medida de la trayectoria del virus, las estrategias empleadas para salir del confinamiento y la respuesta de las autoridades. A consecuencia de ello, consideramos que pueden darse tres grandes escenarios económicos. El escenario de referencia, al que asignamos una probabilidad del 60%, es una recuperación en forma de U y conlleva distanciamiento social durante el resto del año y un levantamiento progresivo de las restricciones a lo largo del verano. Las autoridades brindarán más apoyo, tanto en el plano monetario como fiscal, pero a la vista de la magnitud de las dificultades, entre las que cabe citar la caída de la inflación, el elevado paro y una profunda recesión, se podrían producir cambios duraderos que crearán un Nuevo orden económico”.

“Este Nuevo orden económico será un mundo con mayor intervención de los estados y un desplazamiento de las políticas de libre mercado que se han desarrollado desde la década de 1980. El activismo fiscal tendrá un mayor protagonismo y trabajará en coordinación con la política monetaria. El gobierno corporativo y la sostenibilidad se convertirán en conceptos ampliamente aceptados después de demostrar su vigencia durante la crisis. Un factor de continuidad será el duradero papel de Asia como motor del crecimiento mundial”.

“Los inversores tendrán que aceptar un entorno prolongado de tipos de interés bajos y negativos, un exceso de deuda, políticas monetarias no convencionales (como el control de la curva de tipos) y gasto público a una escala nunca vista hasta ahora, pero estos problemas crearán alteraciones en los mercados que los inversores pueden aprovechar”.

“Estamos viendo cómo surgen nuevas oportunidades de las perturbaciones derivadas de las nuevas formas de globalización, como el refuerzo de las cadenas de suministro (especialmente cuando su importancia se entremezcla con la seguridad nacional), las disparidades regionales en el retorno a la ‘normalidad’ después del virus y las diferencias en los perfiles demográficos. El virus acelera el trasvase hacia el consumo en Internet y las mejores empresas están adaptándose. Las disparidades de valoración han destapado oportunidades muy poco frecuentes para comprar empresas de calidad. En renta fija, los tipos persistentemente bajos y los programas de compra de bonos corporativos de los bancos centrales son muy favorables para los activos de riesgo. Con las calificaciones crediticias en proceso de cambio, apreciamos oportunidades atractivas en los ángeles caídos (empresas zombis pero con rating de investment grade que corren el riesgo de caer hasta territorio high yield), así como trampas que hay que evitar mientras evoluciona el ciclo crediticio”.

“Desde el punto de vista de los inversores, nuestros supuestos macroeconómicos anteriores deben someterse a una profunda revisión y encontrar formas flexibles de abordar estos cambios será crucial para generar rentabilidades sólidas ajustadas al riesgo a largo plazo”.

Andrew McCaffery, CIO global de inversiones Fidelity

La Carta de la Bolsa