Los datos macro publicados la semana pasada resultaron atronadora, comentados durante la semana excepto la batería publicada el viernes que pasamos a ver.

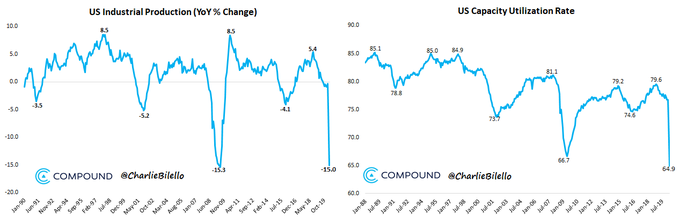

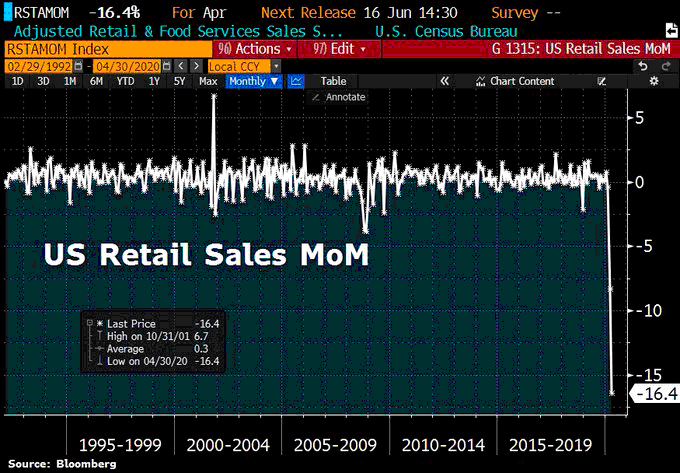

Las Ventas al Menor cayeron un -16.4% en abril, la Producción Industrial cayó el 11.2%, la interanual abajo un 15%, la Utilización de Capacidad Productiva cayó hasta el 64.3% el dato más bajo de la historia, los inventarios -0.2% y con todo, el dato de Confianza del Consumidor sorprendió con una mejora hasta 73.7, frente al 67.4 esperado y el nivel 71.8 del mes anterior.

Las Ventas al Menor registraron la peor caída en un mes de su historia y no olvidemos que el consumo interno aporta alrededor del 70% al PIB americano.

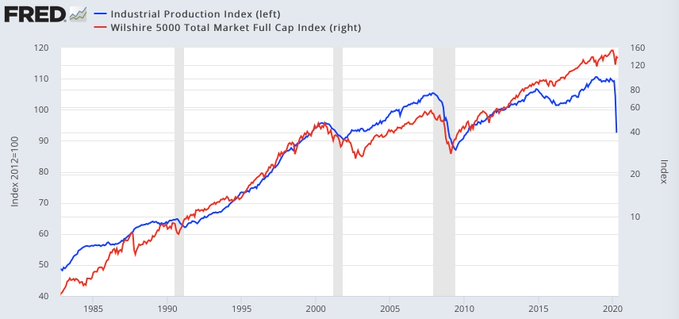

La correlación entre la evolución de los mercados y de la economía presenta la mayor divergencia conocida, vean como ejemplo la evolución de la Producción Industrial comparada con la del índice de base amplia Wilshire 5000.

Todos los indicadores macro sin excepción se muestran deprimidos, el confinamiento y otros testigos señalan debilidad adicional pero las bolsas se resisten a cotizarlo y las autoridades reacias a permitir atisbo de recaída.

Sin embargo, suenan ecos de recrudecimiento en la batalla comercial USA-China que sí preocupan a los inversores y las cotizaciones han perdido algo de terreno desde que comenzaron a vislumbrarse las renovadas diferencias Trump-Xi-Jinping.

Con este telón de fondo, adverso para los mercados, el viernes antes del cierre de las bolsas apareció el asesor económico de la Casa Blanca, Sr Kudlow, afirmando que el acuerdo comercial sigue vigente…:

- «The U.S/China trade deal is absolutely not falling apart»,

… la zanahoria necesaria para inducir al mercado «justificadamente» al alza y conseguir un cierre de la sesión en positivo después de una apertura en rojo.

Con estos mimbres, y la imagen técnica de los índices advirtiendo peligro, las autoridades necesitan manejar la situación para contener un nuevo desplome, máxime después de que el modelo de cálculo de PIB en tiempo real de la FED de Atlanta, haya registrado un nuevo y duro revés cayendo de nuevo hasta un inquietante -42,8% en su última actualización de la pasada semana, del 15 de mayo.

Ante esta realidad, el presidente de la FED concedió anoche una entrevista, calculadamente un domingo, en la que vino a advertir, a preparar a los mercados, acerca de una contracción económica del 20% al 30%.

Dura afirmación que acompañó de nuevos guiños orientados a reiterar el compromiso de las autoridades en hacer lo necesario para rescatar el sistema, crear más deuda e ilusión sobre una recuperación eventual que conducirá a la economía a un estado aún mejor que el previo al COVID.

- “So I think all of those things point to what will be a … it’s going to be a very sharp downturn, [but] it should be much shorter downturn than what you’d associated with the 1930s,”

- “In the long run and even in the medium run, you wouldn’t want to bet against the American economy. The American economy will recover,”

- «This economy will recover. It may take a while…It could stretch through the end of next year. We really don’t know».

Palabras que han causado el efecto deseado, hoy las bolsas abren todas en verde y con huecos de apertura considerables y superiores al punto porcentual.

Una de las declaraciones también comentada ayer por el Sr Powell conviene ser destacada, dijo que la economía repuntará si no hay un segundo brote de infecciones por COVID y además no se recuperará por completo hasta que no surja un fármaco o vacuna.

- “Assuming there’s not a second wave of the coronavirus, I think you’ll see the economy recover steadily through the second half of the year,” However, for the economy to fully recover … that may have to await the arrival of a vaccine.”

Las apariciones de las autoridades monetarias de las últimas semanas se están sucediendo en fin de semana o con los mercados cerrados, calculadas y con evidente intencionalidad orientada a incidir en la psicología de los inversores y evitar caídas de las cotizaciones, o mejor, promover repuntes técnicos y fuertes huecos de apertura.

Siguiendo con este comportamiento conductual inducido, hoy las bolsas amanecen con alegría y siguiendo con el patrón de comportamiento de los índices en las últimas semanas, caracterizado por movimientos de las cotizaciones más amplios cuando el mercado está cerrado que cuando está abierto. Es decir, con abundantes y amplios huecos de apertura que tanto dificultan la operativa de más corto plazo.

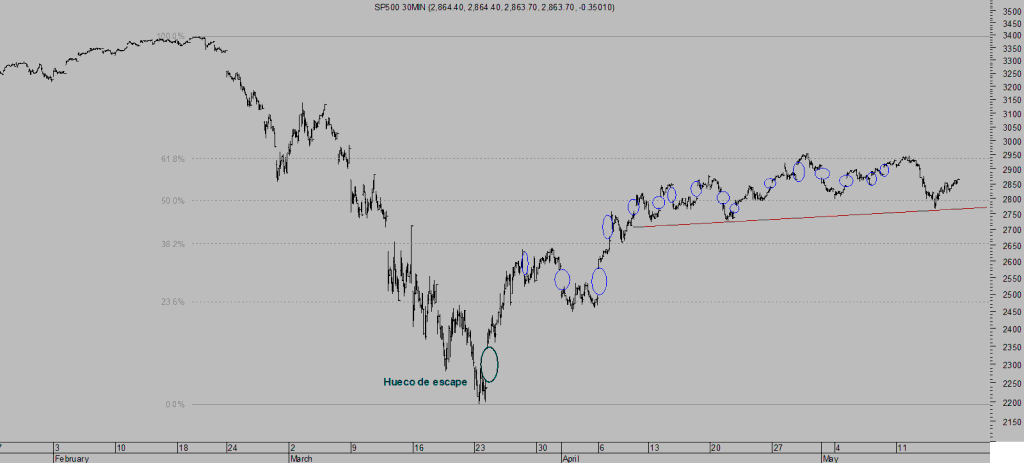

Vean el despliegue técnico del SP500 desde finales de enero, en gráfico intradiario de 30 minutos, con huecos de apertura señalados mediante círculos azules, sólo a aprtir del 23 de marzo, coincidiendo con el rebote:

S&P500, 30 minutos.

El interés general de los inversores, empresas, economía, autoridades… está en mantener la recuperación de las bolsas, si es indefinidamente mejor.

En el mismo interés está que la recuperación siempre se pueda justificar con una evolución favorable de los subyacentes que representan (datos micro y macro) y dentro de los parámetros normales de valoración. Importante también mantener el sentimiento y confianza de los inversores en buena forma.

Algunos participantes ya reflejan ese optimismo, aunque no todos los grupos de inversores se comportan de manera uniforme y simultánea, existe una gran diferencia entre el comportamiento entre los pequeños y los grandes, entre los menos y más informados, entre las denominadas manos débiles y manos fuertes. Las manos fuertes además consiguen rendimientos más positivos y consistentes que las débiles.

Las manos fuertes o inversores avezados e informados, los grandes gestores y demás insiders, llevan semanas advirtiendo del riesgo, mostrando un sentimiento más negativo y reduciendo exposición a la renta variable.

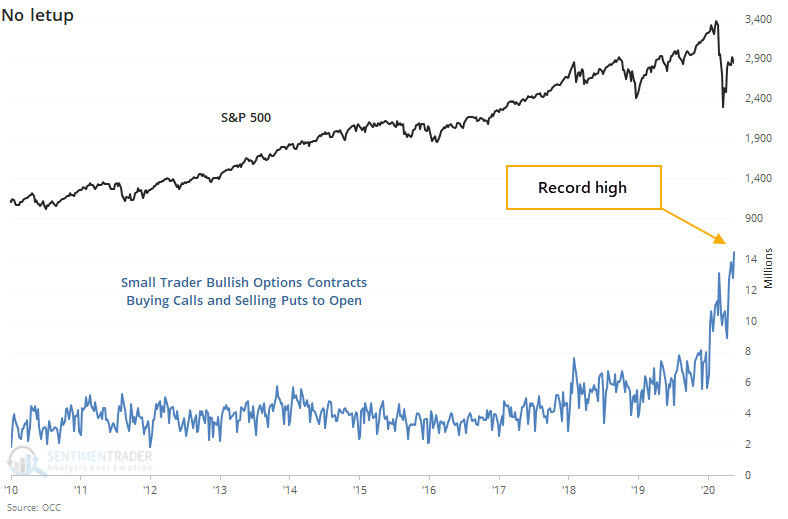

Las manos débiles, por el contrario, se dejan llevar más por el momento, por la tendencia de muy corto plazo. El comportamiento alcista de las últimas semanas unido a las declaraciones de las autoridades afianzan un afán (Fear Of Missing Out?) comprador del pequeño inversor realmente llamativo.

Afanes así, basados en la idea o miedo a perder un hipotético tramo al alza de las cotizaciones, suelen terminar causando problemas. Observen el posicionamiento de los pequeños inversores en el mercado de opciones, con las apuestas más alcistas sobre el S$P500 registradas en los últimos 12 años.

El guru de las finanzas y financiero más rico del mundo, Warren Buffettt, es el ejemplo de un prestigioso inversor cuya reacción a la epidemia venimos analizando en las últimas semanas. Recordemos que Buffett mantiene alrededor de $138.000 millones en liquidez y que en lugar de aprovechar las caídas de febrero marzo para comprar tal como hizo en las anteriores crisis, lo que hizo fue vender acciones y reducir riesgo.

El pasado viernes se hizo público el documento del regulador donde se muestran los movimientos del mega vehículo de inversión de Buffett, Berkshire Hathaway, y se pudo saber algo inesperado.

Buffett & Co han aprovechado los altos niveles de las cotizaciones para vender la mayoría de su participación en Goldman Sachs.

Berkshire anunció la venta de más de 10 millones de acciones de Goldman en el primer trimestre, una de las participaciones con mayor ponderación en la cartera además de un símbolo sobre lo que piensa y espera el equipo del guru que suceda con el sector bancario. También redujo posiciones en el gigante JP Morgan, aunque en menor medida.

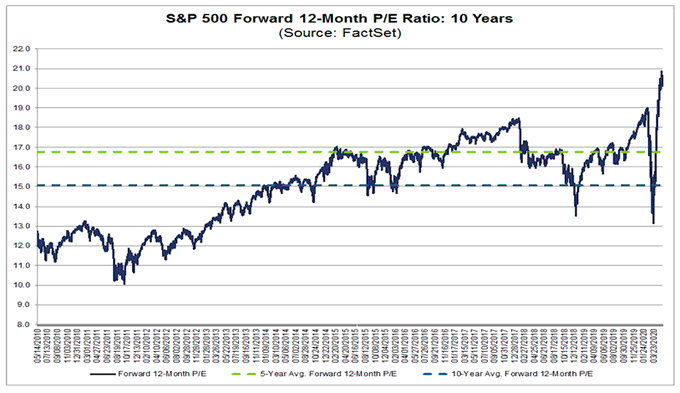

La recuperación desde mínimos del 23 de marzo ha venido acompañada de los peores datos macro y micro económicos en décadas, amplificando aún más la distorsión que sufren los mercados y disparando las valoraciones a niveles record.

Los movimientos erráticos de las cotizaciones están generando desconcierto entre los inversores y rápidos cambio de parecer sobretodo entre los demos expertos, ya que los grandes actúan bajo parámetros de mayor sofisticación, seguridad y plazo. El desarrollo lateral de los grandes índices en las últimas jornadas está provocando además incómodas barridas de posiciones en ambos sentidos.

No obstante, el trasfondo del mercado, las pautas técnicas, el combinado de sentimiento de inversores expertos/novatos, la estacionalidad o la evolución de la pandemia y de los datos micro y macro no invitan a modificar el escenario actual de mayor probabilidad.

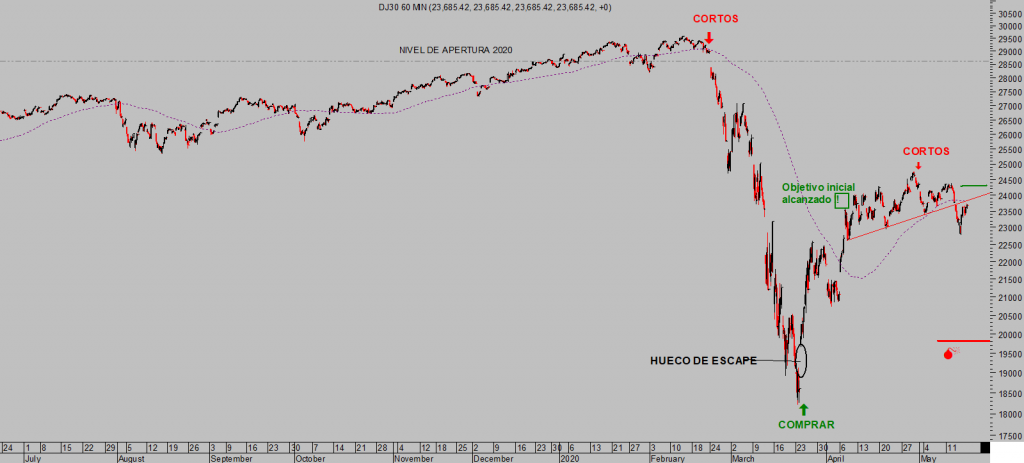

DOW JONES, 60 minutos.

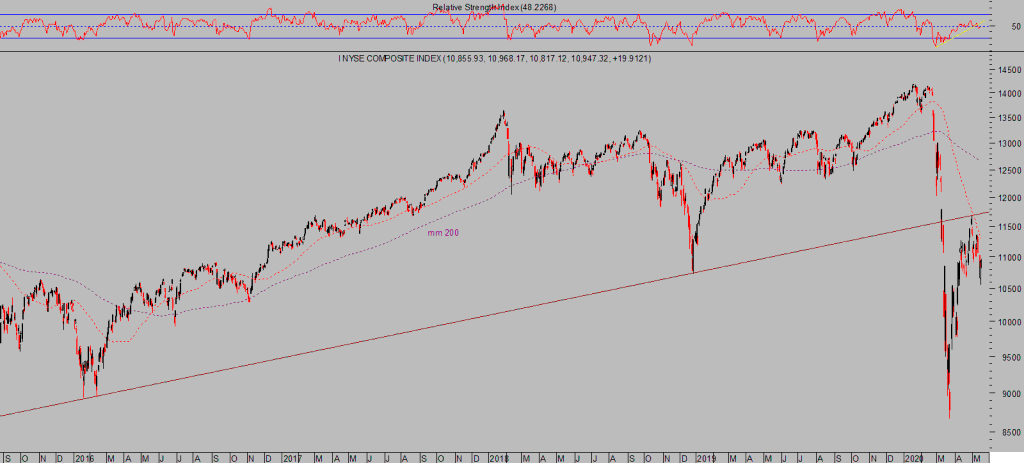

NYSE, diario.

La semana que hoy comienza se presenta ligera en publicación de datos macro aunque, visto lo acontecido en las últimas horas, las autoridades tratarán de aprovechar la ausencia de malas noticias para aupar y sostener las cotizaciones en la medida de lo posible.

El post de mañana analizará la situación y perspectivas en el sector de materias primas, el crudo, metales, etc… con especial atención al comportamiento de una concreta en situación de oportunidad sobre la que publicaremos interesante estrategia con potencial de doble dígito y riesgo limitado y controlado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com