Paro USA vs distracciones comerciales animadas. Incómodo despertar del inversor sonámbulo. ¿Similitudes Dow 2020 vs 1929? Volatilidad reprimida

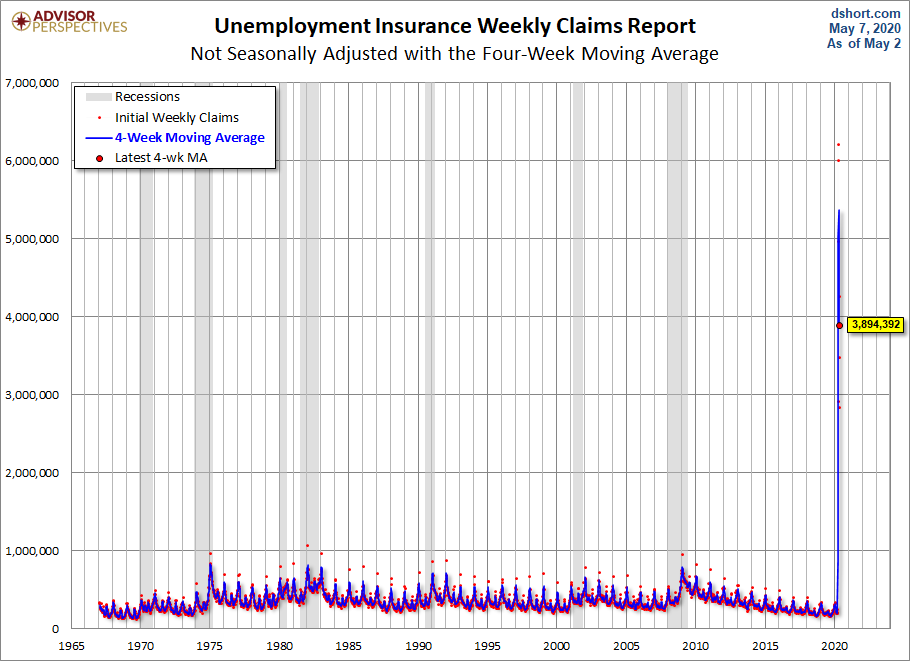

Los datos de Peticiones de Subsidio al Desempleo USA semanales ayer publicados resultaron malos, como cabía esperar, aunque aún peor de las estimaciones del consenso que esperando 2.900.000 encontraron 3.169.000 personas solicitantes, nada menos que 269.000 más de lo esperado para sumar un total de las últimas 6 semanas que alcanza la mareante cifra de 33.5 millones.

Un dato preocupante, sumado al de creación de empleo privado de ADP el miércoles que reflejó la destrucción de millones de empleos y ambos son un anticipo de lo que hoy será la presentación del informe de empleo de abril.

Las bolsas aprovecharon la peor cifra de peticiones de subsidio al desempleo en la historia…

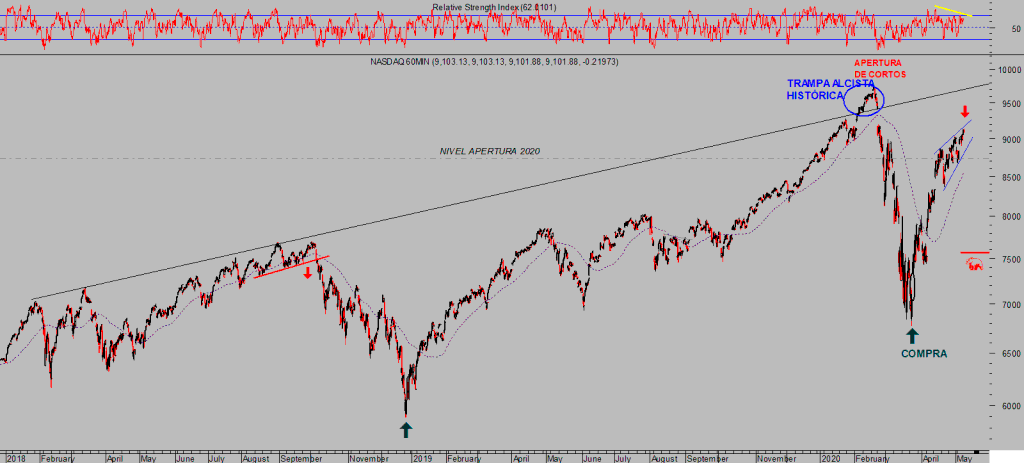

… para lanzarse al alza con fuerza, el Nasdaq recuperando el terreno de los números verdes para el año. ya cotiza por encima del nivel en que abrió este enero de 2020.

NASDAQ-100, 60 minutos.

El deterioro económico, macro y micro, de los últimas semanas está siendo histórico y aún continúa, cerca de un tercio de los hipotecados no pudieron atender sus cuotas mensuales de abril y algunos estados han decidido aplicar moratoria para deshaucios al observar que unos 4 millones de ciudadanos no han podido pagar su mensualidad por alquiler.

La pandemia está generando las mayores distorsiones y problemas económicos y financieros desde la Segunda Guerra Mundial, las consecuencias no serán superadas en un plazo de sólo dos o tres meses y el deterioro va a continuar erosionando el entorno macro y micro, además del mercado financiero, a pesar de la recuperación fulgurante de las cotizaciones desde los mínimos del 23 de marzo.

Hoy se publicará el peor dato de paro de la historia USA y con los mercados en modo sonámbulo y con el sector líder, tecnológico, en números anuales positivos la reacción de los inversores puede ser crítica.

Tanto es así, que las autoridades han comenzado a maniobrar y desde anoche pulula por los mercados una noticia, al despiste, de la guerra comercial USA-China acerca de la reunión que mantendrán la semana próxima delegaciones comerciales de ambos países.

Sería el primer encuentro desde la firma del acuerdo comercial en Fase-1 el pasado mes de enero, anunciado en un momento preciso para tratar de desviar la atención de los inversores hacia un asunto que las autoridades han demostrado gran experiencia su manejo para generar optimismo en los mercados.

Optimismo suficiente para justificar subidas de las cotizaciones, pero cuidado!. Los términos del acuerdo son de muy difícil cumplimiento, tal como exponen distintos posts de enero, China se comprometió a comprar productos USA por unos importes anuales disparados y que nunca antes ha alcanzado, lo conseguirán ahora en plena contracción de la demanda y las economías?.

No olvidemos el trasfondo de la situación, la imagen de las bolsas desbocadas al alza durante semanas mientras se destruye el tejido productivo, laboral, industrial, etcétera… Las bolsas se mueven dibujando dientes de sierra en todas sus tendencias, ya sean alcistas o bajistas, ya sea en pautas de grado mayor, como la que nos ocupa, intermedio o menor.

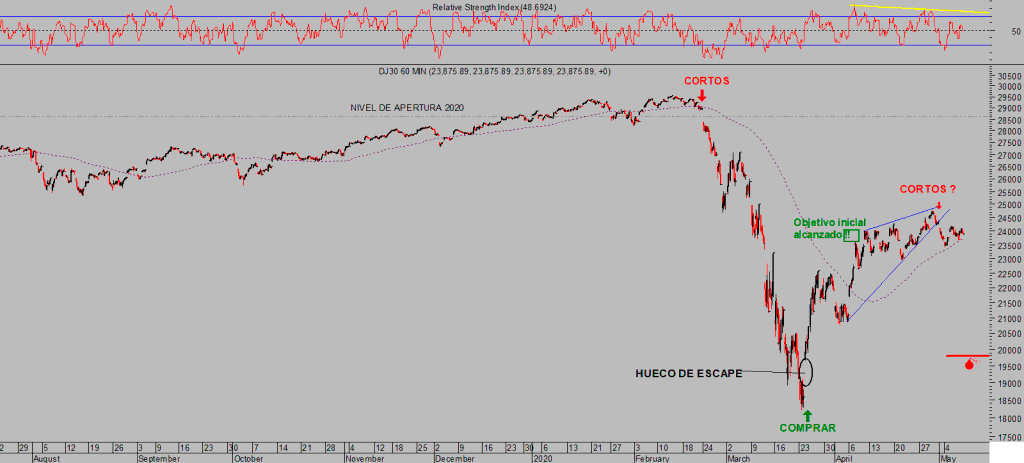

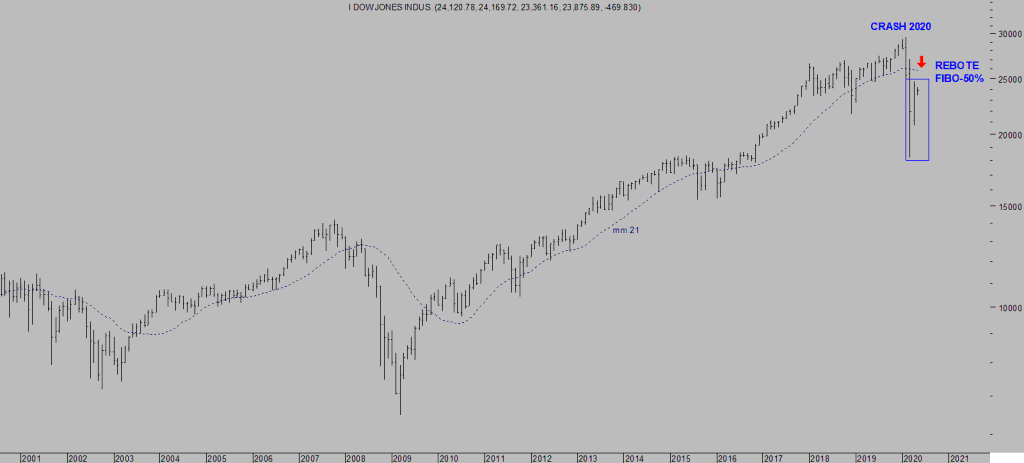

La caída del 20 de febrero al 23 de marzo fue histórica, durísima, tanto como el rebote desde mínimos. La imagen técnica del movimiento y sus lecturas e implicaciones son de máximo interés para cualquier inversor:

DOW JONES, 60 minutos.

La posibilidad de que se trate de un rebote dentro de un mercado bajista es muy plausible, la fuerza de la recuperación estaría invitando a muchos analistas e inversores a pensar que ha pasado lo peor, que la FED no permitirá nuevos descalabros, la recuperación en V y bla, bla, bla…

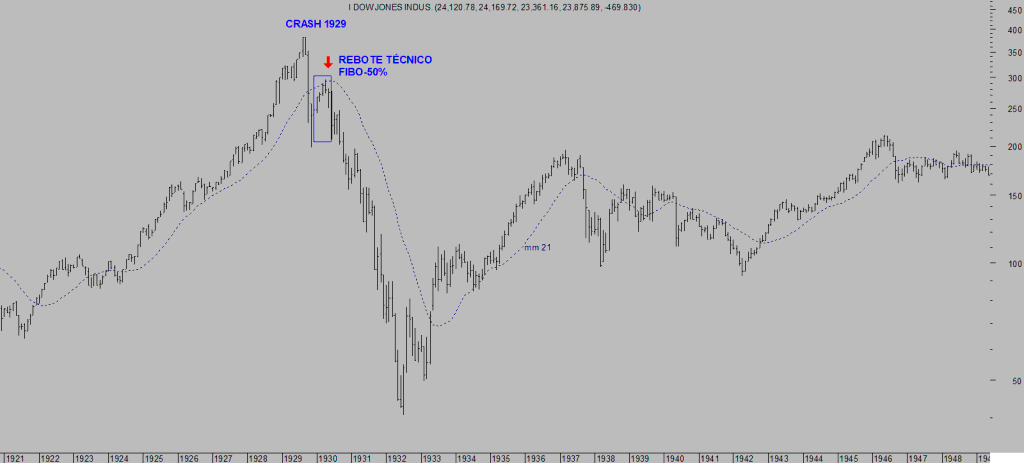

Pero la huella técnica y de distintos indicadores y testigos es mayoritaria en advertir peligro, tal como se produjo en el año 1929 cuando después del primer latigazo bajista, el famoso crash de la bolsa del 29 de octubre, las cotizaciones trataron de estabilizarse y desplegaron un rally también importante y también alejado de la realidad económica del momento.

Desde los máximos de aquel rebote, del 50% de las caídas previas de todo lo perdido en el crash, el Dow Jones no consiguió remontar sobre su mm mensual de 21 periodos y comenzó el desplome verdadero, lento pero firme que terminó evaporando el 89% de la capitalización del índice en los siguientes meses.

DOW JONES, mensual, 1921-1948.

Los datos de paro de hoy van a ser para olvidar, se presentan después de la publicación de datos macro y micro preocupantes pero no descontados por las cotizaciones, ignorados. El post de ayer explica motivos fundamentales de peso y técnicas clave para entender la realidad de la desconexión histórica entre la evolución macro, la de los resultados empresariales y la de las cotizaciones que las representan.

De entre las empresas líderes del sector líder del mercado, el tecnológico, sobre el que se centran el optimismo y posibilidades de mejora del conjunto del mercado, observen algunos detalles, relacionados con las explicaciones del post de ayer.

Además de haber pospuesto cualquier valoración sobre expectativas de beneficios futuros y presentado resultados pobres en el primer trimestre, se observan ratios como el de Amazon con un PER de 79 veces beneficios, Microsoft con un ratio PEG de 3.15 veces o Apple con un PER más razonable pero en 25 veces y en un entorno de colapso de la demanda, las ventas y riesgos para sus fábricas radicadas en China.

Uno de los entornos de mercado más peligrosos de la historia que solo podrá ser combatido con la Reserva Federal trabajando a tiempo completo para, inventando dinero-de-la-nada, intervenir y manipular las cotizaciones sine die.

Viene a la memoria la cita de Mark Twain: «La historia no se repite pero a veces rima».

DOW JONES, mensual.

El despertar de un sonámbulo puede ser traumático. Se encuentra con una realidad que no pudo valorar durante el tiempo que actuaba mientras estaba dormido pero que es tarde para reconducir.

La Reserva Federal es consciente de la repercusión que puede tener un desplome vertical de las cotizaciones y seguirá tratando de modular el comportamiento de las cotizaciones, de suavizar los procesos de ventas y las caídas de las bolsas.

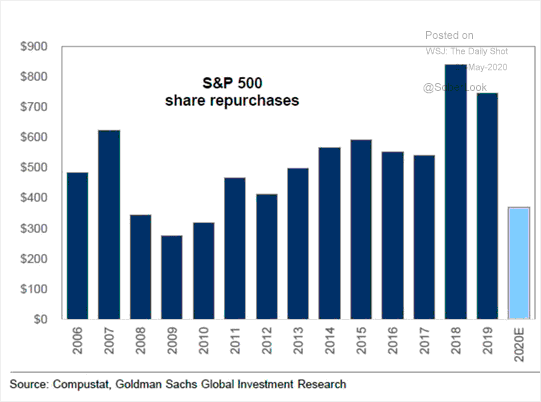

Aunque se tendrá que emplear a fondo, con todo!. La principal fuente de demanda de acciones de la última década ha sido la compra de autocartera por parte de las empresas, tantas veces explicada en distintos posts.

La compra de acciones para autocartera está despareciendo junto con las previsiones de las empresas para comprar acciones propias, sin apenas dinero para pagar a sus empleados o para atender el coste de unas deudas en máximos históricos, se estima que el volumen de compras será al menos 400.000 millones de dólares menos que el año pasado, dinero que este año estará ausente del mercado.

VOLUMEN ANUAL COMPRA AUTOCARTERA USA

Las empresas afrontan un futuro cargado de obstáculos y problemas, falta de liquidez, de demanda, de ingresos y beneficios, etc… de forma que hasta el momento, en lo que llevamos de año hay más empresas que han comunicado suspensión o cancelación de dividendos que en el combinado de la anterior década. Pocos ejecutivos se atreverán a lanzarse al mercado a comprar acciones, a invertir especulativamente fondos de su compañía cada vez más escasos y preciados para poder gestionar la crisis.

Las bolsas continúan intentando recuperar el tono y las posiciones perdidas, los inversores anestesiados por la dureza del susto de febrero-marzo y por la reacción de las autoridades para rescatar el sistema, en un sueño que no sabemos cuánto durará pero sí existen evidencias varias acerca de cómo terminará.

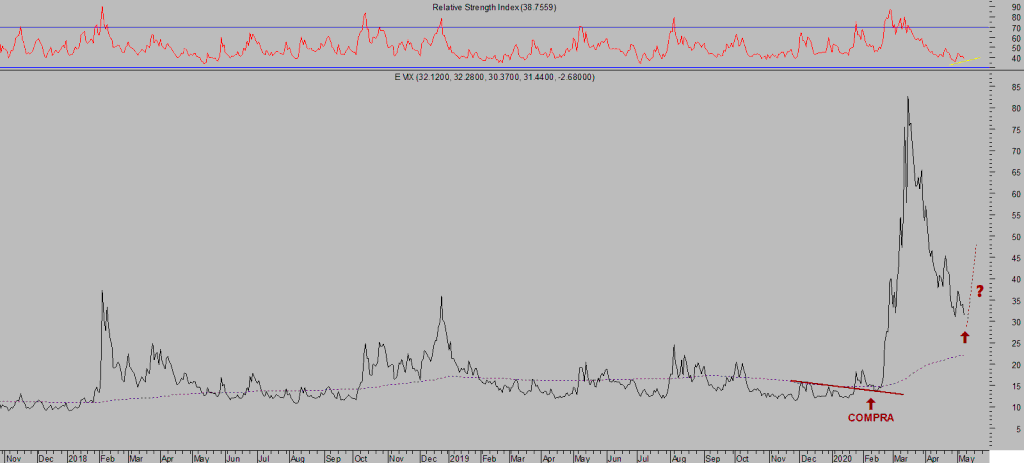

La volatilidad está cayendo con fuerza hacia los niveles de principios de año, arrestada por las políticas de reflación de activos, transmitiendo un estado de calma y tranquilidad que en realidad no existe, es tan artificial como previsiblemente temporal.

VIX, diario

La fuerte subida de la volatilidad durante las caídas de los índices fue aprovechada por los lectores de este blog para capitalizar un +140% usando una sencilla estrategia de riesgo limitado y vigilado dinámicamente.

El entorno actual de los mercados invita a la prudencia, a reducir posiciones de riesgo o para perfiles más aventurados, para implementar estrategias como las compartidas recientemente con suscriptores con vistas a aprovechar el escenario de mayor probabilidad que se vislumbra en las bolsas para el próximo futuro. También en ORO

BUEN FIN DE SEMANA A TODOS!!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com