Un dato histórico que no favorece al mercado

Hay un hecho histórico que no favorece precisamente a la Bolsa estadounidense. Resulta que en las 16 ocasiones en que el índice S&P 500 cayó un 15 % o más en cualquier momento del año, como ha sucedido en 2025,solo en 3 de ellas logró cerrar el período de 12 meses en verde. Bueno, veremos qué sucede en esta nueva ocasión.

Ahora, todas las miradas están puestas en China. Los aranceles han trastocado los planes de cualquier compañía que dependa del transporte transfronterizo de mercancías, especialmente de aquellas que venden productos importados desde el gigante asiático. Muchos comerciantes estadounidenses, incluyendo Amazon, han cancelado pedidos de inventario a sus proveedores chinos. Incluso la Navidad depende del resultado de las llamadas entre Trump y Xi Jinping, ya que China es el origen del 87% de las decoraciones navideñas estadounidenses.

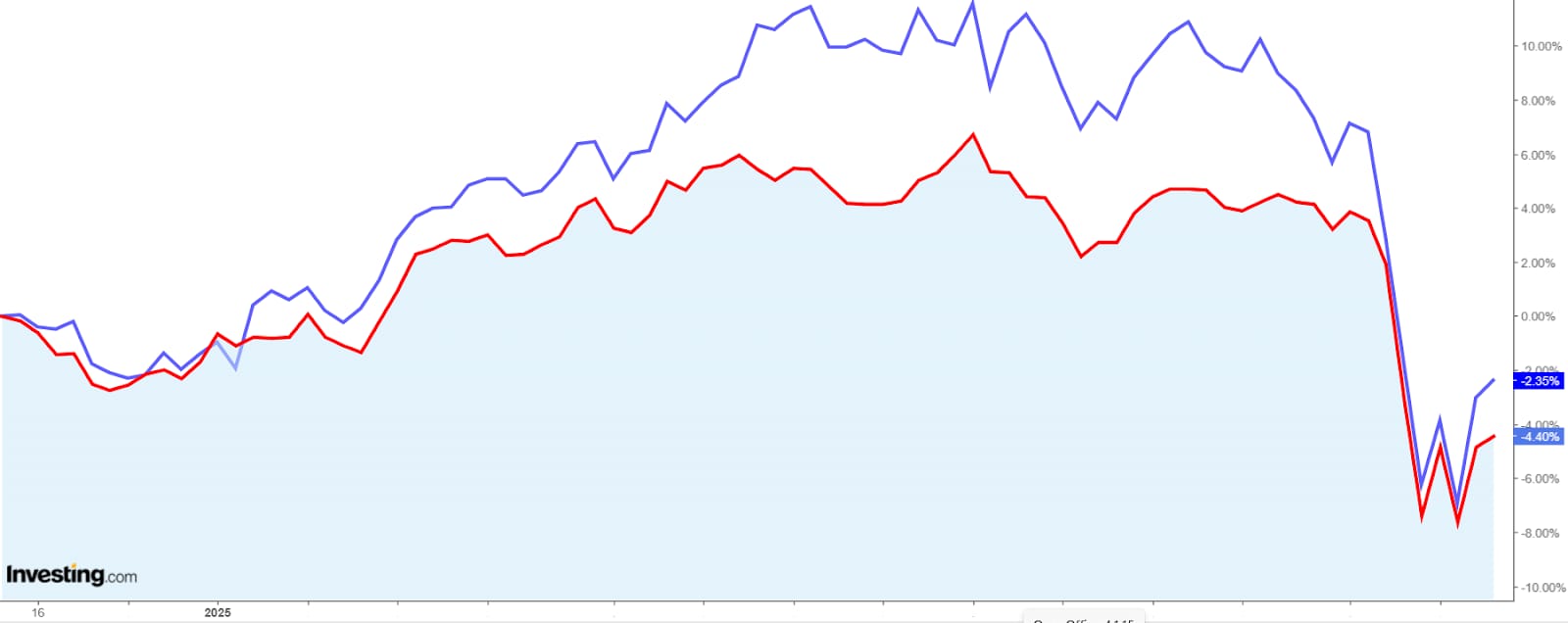

La globalización afecta negativamente al FTSE 100 británico

Lo que sí es evidente es que nos encontramos en la globalización de los mercados, estando interconectados entre sí. Un ejemplo es lo que sucede con la Bolsa británica, cuyo principal índice es el FTSE 100 y en principio debería de estar algo más protegido con el tema de los aranceles de Trump, puesto que solo recibió el 10% frente al 20% de la UE y mucho menos que el resto de países del mundo. Es decir, se veía bastante menos expuesto y afectado.

Pero no fue así, de hecho cae más que el Eurostoxx 50. ¿Por qué? Por su exposición a Asia y la caída de los precios de las materias primas.

Aumenta la demanda de los fondos amortiguadores

Si hay un producto que está siendo muy demandado dentro de la actual vorágine de elevada volatilidad en la que nos encontramos inmersos, son los ETFs amortiguadores. Estos fondos son un medio ideal para aquellas personas que quieren invertir en los mercados financieros pero no quieren estar expuestos a demasiado riesgo, quieren que sus pérdidas potenciales estén limitadas. A cambio también aceptan que las potenciales ganancias estén limitadas.

la clave para poder limitar las pérdidas consiste en que estos fondos invierten en un índice bursátil junto con opciones financieras, las cuales se encargan de poder limitar las pérdidas potenciales que se tuviera que soportar.

Por ejemplo, el 2020 fue complicado por la pandemia. Cuando el S&P 500 fue cayendo un -30%, la caída media de estos fondos fue de un -19,6% y actuaban bien con el tema de la limitación de las pérdidas. Cuando el S&P 500 subió un 19%, la subida media de estos fondos fue de un +9%. También actuó como tenía que ser.

Por tanto, en un escenario complicado con la pandemia, los fondos amortiguadores hicieron bien su trabajo. Limitaron las pérdidas potenciales de los clientes y también las ganancias potenciales.

Un ejemplo de ETF amortiguador es el Innovator U.S. Equity Power Buffer (PJAN) que limita las ganancias al 11,2% y limita las pérdidas al 14,2%. A cambio de este mayor control del riesgo, las comisiones de este tipo de fondos es mayor que los ETFs tradicionales, siendo un 0,77% de promedio.

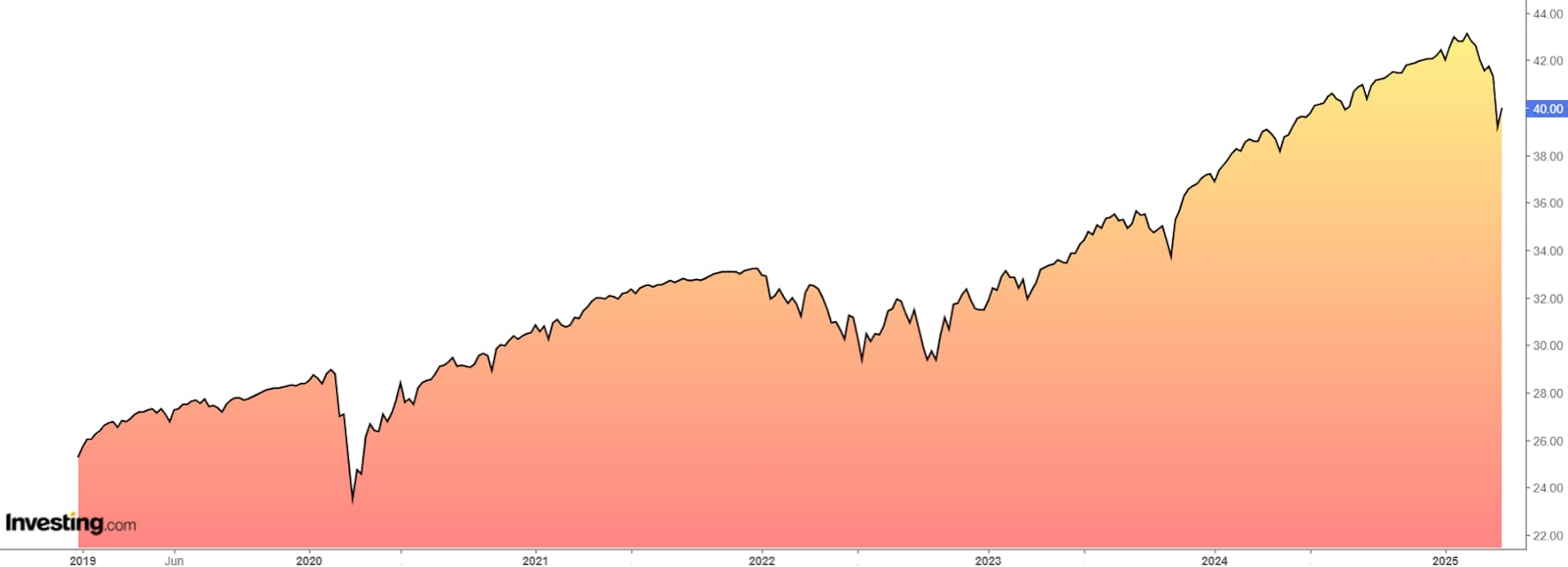

Oro y petróleo, cara y cruz

El estatus de refugio del oro sigue vigente e imparable en un contexto en el que sufren las acciones, los bonos y el dólar estadounidense mientras los temores de una recesión mundial envuelve a Wall Street.

Durante los últimos tres días, el oro ha subido más del 8%, su mayor movimiento de tres días desde marzo de 2020 y es el mejor lugar para estar en el mercado intensificándose la demanda activos de seguridad. El repunte del oro de este año cercano al 20% también se ha visto impulsado por las compras de los bancos centrales y las expectativas de una mayor flexibilización monetaria de la Reserva Federal, esperándose varias rebajas de tipos de interés en 2025, otro factor que favorece al metal.

Por su parte, el petróleo se encaminó a una segunda pérdida semanal por el desorden en los mercados globales provocado por la política comercial de Trump y ha cae un 15% en lo que va de abril, uniéndose a una venta masiva que ha envuelto a la mayoría de las materias primas.

Las razones son dos:

- Se teme una rebaja de la demanda de crudo.

- La decisión de la OPEP de aflojar las restricciones a la oferta.

Las 2 apuestas menos conservadoras de Warren Buffett y Cathie Wood

Hay dos inversores muy seguidos por la comunidad y sus movimientos tienden a crear tendencia:

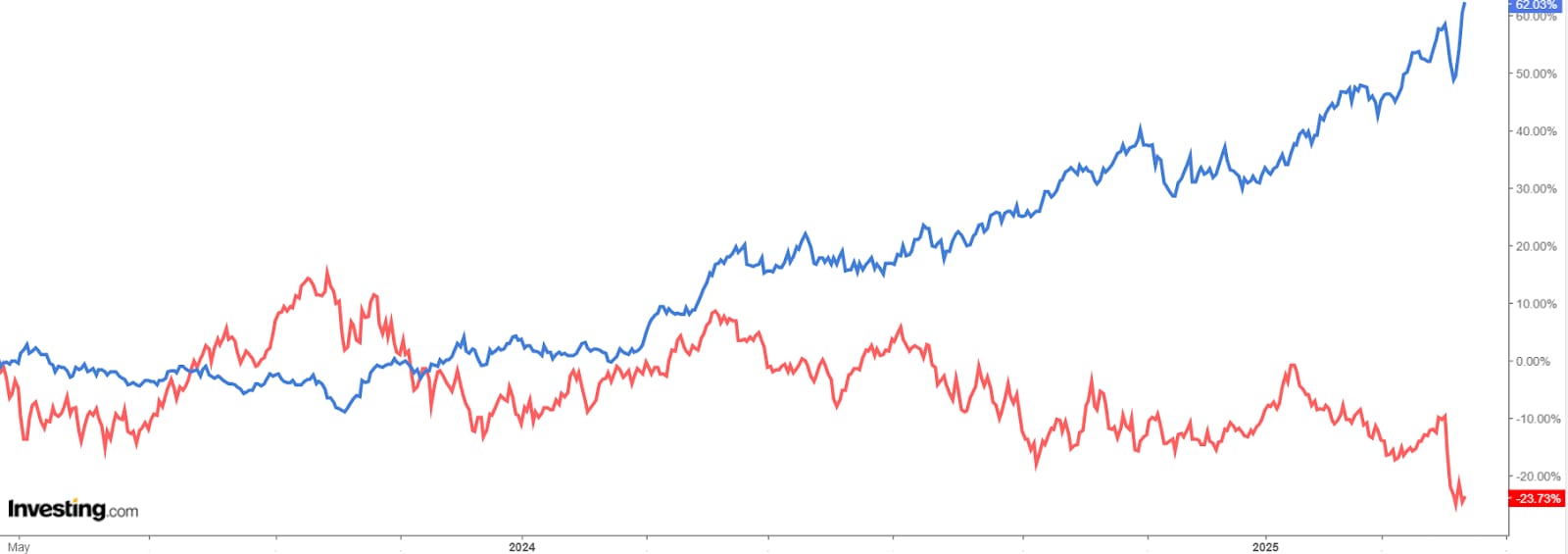

* Cathie Wood, a través de su famoso ETF ARK Innovation, se perdió la gran subida que las acciones de Nvidia tuvieron en 2023 y 2024, ya que vendió acciones antes.

Ahora, aprovechando la fuerte corrección de estos títulos, se ha animado a volver a las compras de acciones del líder de la inteligencia artificial

El lunes 7 de abril adquirió 151.979 acciones de Nvidia, que estaban valoradas en poco menos de 15 millones de dólares al precio de cierre ese día. Eso convierte a Nvidia en la posición número 32 en su ETF en cuanto a participación y con una ponderación del 0,33%. Para ponerlo en perspectiva, las acciones de Tesla son las que tienen en el fondo la mayor participación con una ponderación del 11,94%.

* Una de las peores inversiones de Warren Buffett en la última década ha sido Occidental Petroleum cuyo precio de las acciones alcanzó su nivel más bajo desde 2022 el miércoles pasado. Tiene 265 millones de acciones, lo que implica una participación del 28%.

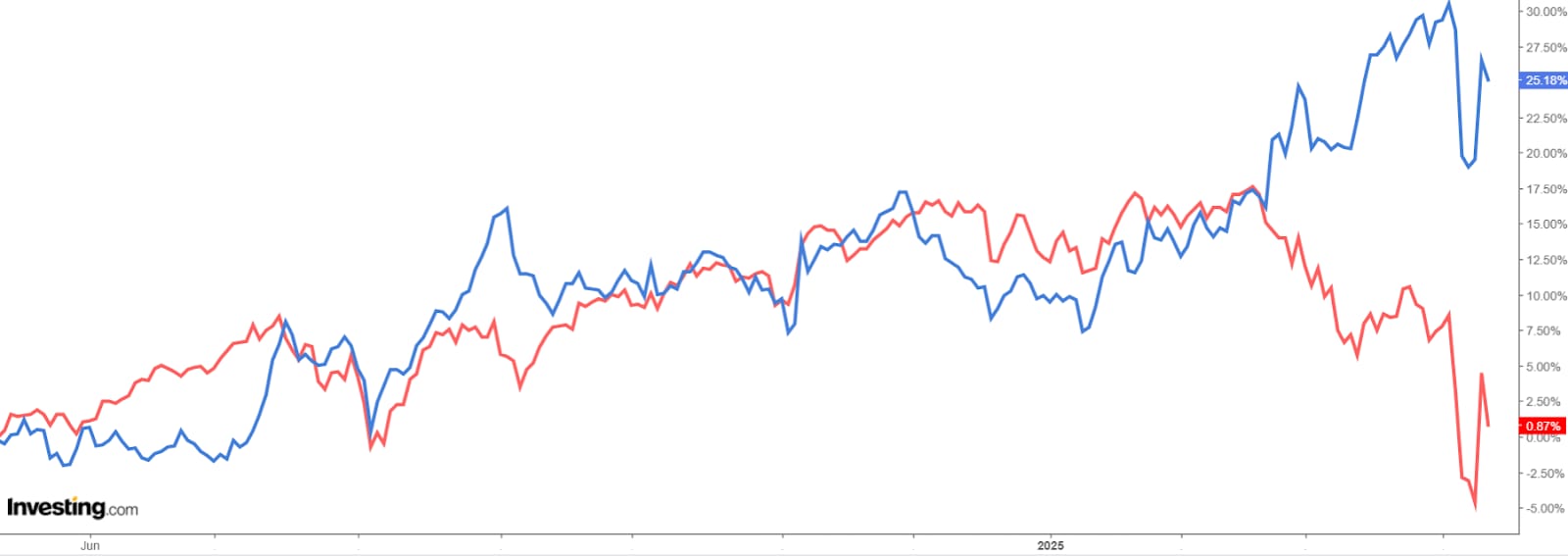

Pese a ello, su vehículo de inversión, Berkshire Hathaway va bien en el año con un 10% de subida y bastante por encima del S&P 500. Esto marca uno de los mejores períodos de rendimiento superior para Berkshire en relación con el índice durante los últimos 25 años.

Comparativa entre el S&P 500 y las acciones de Berkshire Hathaway

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.